Анализ рынка пробиотических ингредиентов

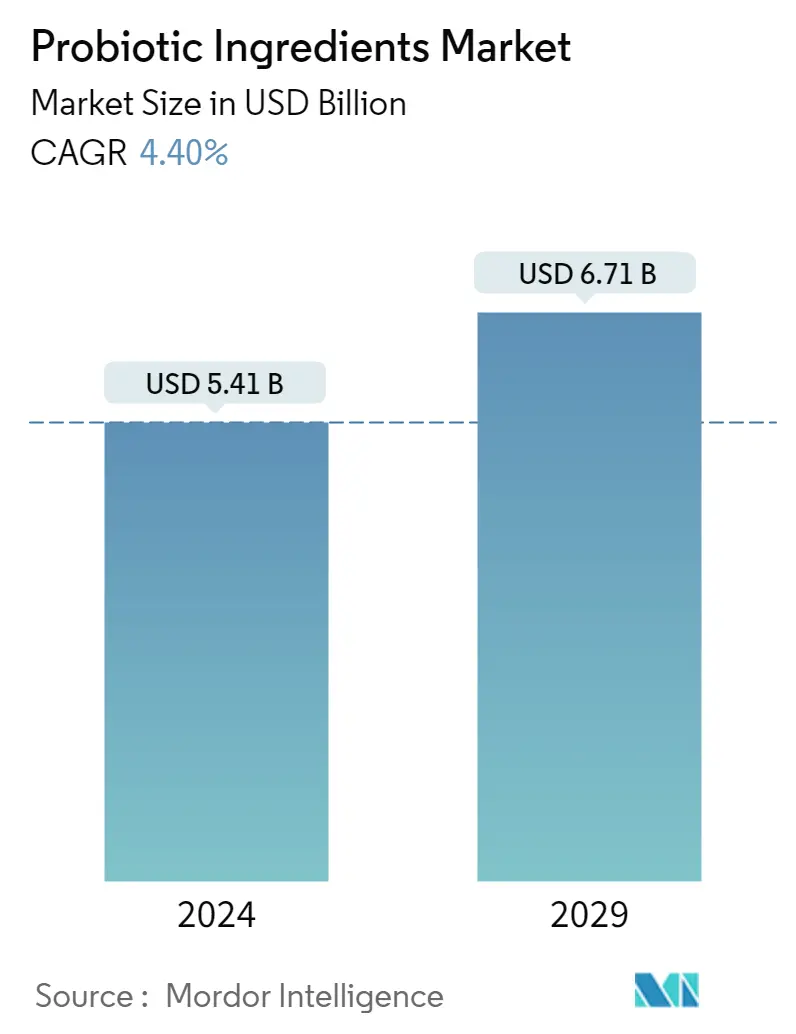

Объем рынка пробиотических ингредиентов оценивается в 5,41 миллиарда долларов США в 2024 году и, как ожидается, достигнет 6,71 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 4,40% в течение прогнозируемого периода (2024-2029 годы).

Потребители всех возрастов потребляют пробиотики, которые являются движущей силой быстро развивающейся категории пищевых добавок для улучшения пищеварения. Высокое потребление наблюдается среди миллениалов из-за растущей осведомленности о здоровье и благополучии посредством многоканальной рекламы, что в значительной степени повлияло на их структуру потребления. Миллениалы, которые являются технологически продвинутыми, обновляют себя советами и информацией о здоровье и, следовательно, пытаются соответствующим образом изменить свой распорядок дня и привычки в еде. Легкая доступность информации о профилактическом здравоохранении в Интернете способствовала повышению осведомленности потребителей о пробиотических продуктах, что, в свою очередь, способствовало росту рынка.

Ключевые игроки рынка расширяют портфолио своей продукции, выпуская пробиотические штаммы и культуры в легко интегрируемых формах. Например, в августе 2021 г. Chr. Хансен запустил линию из трех живых пробиотиков, каждый из которых отвечает потребностям, связанным с определенным этапом жизни собак и кошек. В него входит Хр. Хансен Пет-Простарт, Chr. Hansen Pet-Proessentials и Chr. Продукция Hansen Pet-Provital. Кроме того, партнерские отношения между производителями ингредиентов и производителями пробиотиков, ориентированными на потребителя, помогли вывести на рынок новые продукты. Однако ожидается, что строгие правила использования пробиотиков в детских смесях, нутрицевтиках и пищевых добавках, среди прочего, будут ограничивать потенциал роста рынка в течение прогнозируемого периода.

Тенденции рынка пробиотических ингредиентов

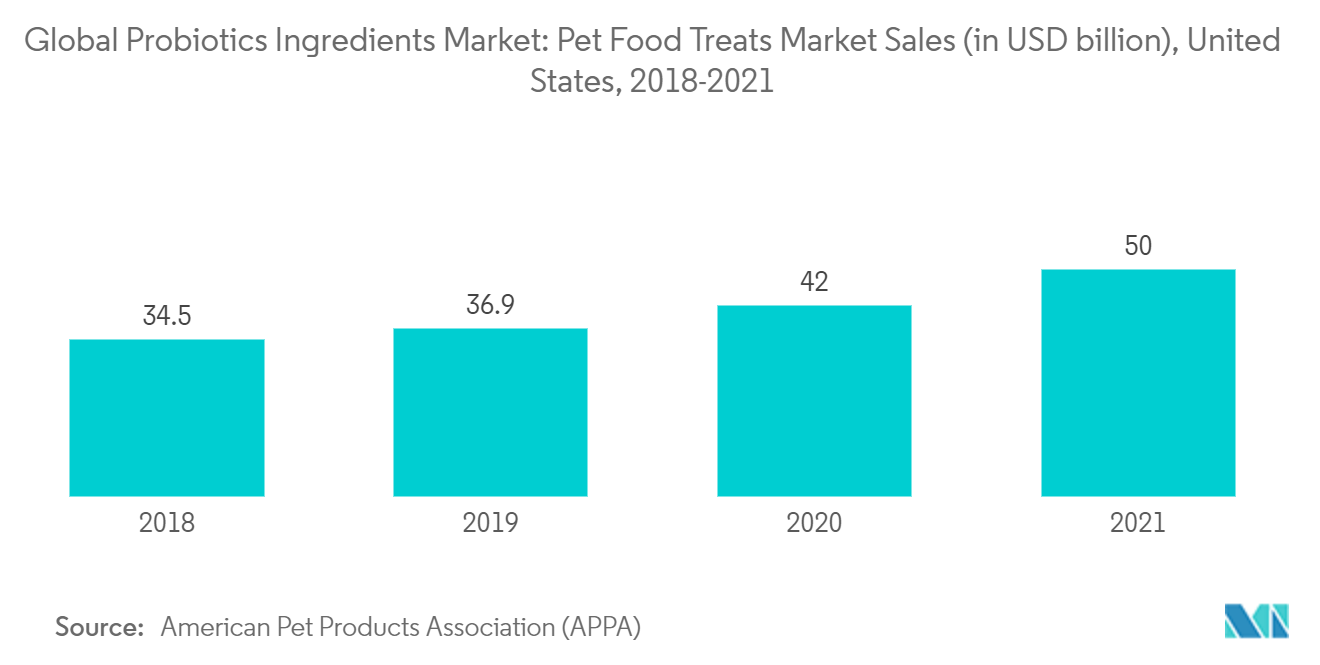

Расширение применения в кормах для животных и кормах для домашних животных

Фермеры полагаются на корм для достижения высокой производительности и быстрого набора веса у животных за короткий период. По оценкам Продовольственной и сельскохозяйственной организации ООН (ФАО), к 2050 году спрос на продукты питания вырастет на 60%. Ожидается, что производство животных белков будет расти примерно на 1,7% в год в период с 2010 по 2050 год, при этом производство мяса, согласно прогнозам, вырастет почти на 70%, аквакультуры - на 90%, а молочных продуктов - на 55%. Если бы темпы роста за последние 40 лет были экстраполированы на 2050 год, это теоретически увеличило бы потребности в четыре раза.

При введении в корм в соответствующем количестве живые пробиотические микроорганизмы могут принести огромную пользу для здоровья. Например, жвачные животные видят многочисленные преимущества при включении пробиотиков в корм во время отъема и в начале лактации. Аналогичным образом, научные исследования показали, что пробиотические ингредиенты повышают скорость роста бройлеров лучше, чем AGP (авиламицин) и другие заменители AGP, такие как фитохимические вещества, включая эфирные масла. Растущая осведомленность о питательных преимуществах пробиотиков, вероятно, будет стимулировать их применение в кормах для животных в течение прогнозируемого периода.

Расширение применения пробиотических ингредиентов в Южной Америке

На рынке Южной Америки наблюдается значительный рост благодаря растущему спросу на товары для здоровья и хорошего самочувствия, а также повышению осведомленности потребителей о функциональных продуктах питания и напитках. Было замечено, что бразильцы уделяют большое внимание улучшению здоровья пищеварительной системы, и этот фактор привел к увеличению спроса на пищевые добавки. Благодаря этому фактору ключевые производители на рынке были сосредоточены на расширении своего присутствия в стране, чтобы удовлетворить растущий спрос и добиться конкурентного преимущества на рынке.

Более того, игроки внедряют инновации и запускают продукты для одобрения регулирующих органов, чтобы удовлетворить спрос отраслей конечных пользователей. Например, в июне 2021 года Бразильское агентство по регулированию здравоохранения (ANVISA) одобрило коммерциализацию компанией Biosearch Life двух пробиотических штаммов компании Lactobacillus Fermentum CECT5716 LC40 и Lactobacillus coryniformis CECT5711 K8, которые направлены на стимуляцию иммунной системы для улучшения здоровья человека и благополучие.

Обзор отрасли пробиотических ингредиентов

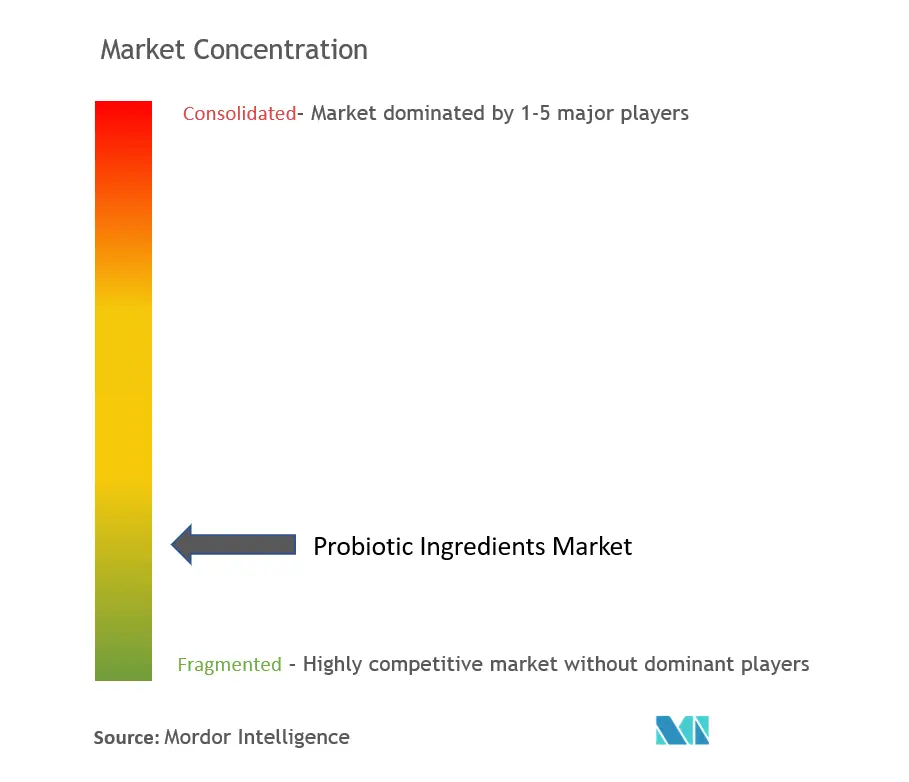

Рынок конкурентный, на нем присутствуют многочисленные местные и международные игроки, конкурирующие за большую долю рынка. Керри Инк., Chr. Hansen Holding AS, Koninklijke DSM NV, Lallemand Inc. и DuPont de Nemours Inc. являются одними из крупнейших игроков, занимающих доминирующие позиции на исследуемом рынке. Среди других игроков, имеющих значительное присутствие на рынке, — Advanced Enzyme Technologies и Lantmannen. Ключевые игроки рынка имеют разнообразные линейки продуктов и обширный географический охват, что дает им преимущество перед конкурентами. Однако многие мелкие и средние местные игроки также занимают значительные позиции на рынке. Растущий уровень спроса на пробиотические ингредиенты из-за их растущего включения в продукты питания, напитки и пищевые добавки привел к появлению мелких отечественных игроков, которые имеют более высокий уровень проникновения в аграрные экономики. В результате отечественные игроки имеют значительный уровень поставок и практики поставок бетона, а также ноу-хау региональных производственных возможностей и увеличивают свое присутствие на рынке.

Лидеры рынка пробиотических ингредиентов

-

Kerry Inc.

-

DuPont

-

Chr. Hansen Holding A/S

-

Koninklijke DSM NV

-

Lallemand Inc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка пробиотических ингредиентов

- Сентябрь 2022 г. Компания FrieslandCampina запустила Biotis GOS-OP High Purity в Азиатско-Тихоокеанском регионе (APAC). Используя галактоолигосахариды (ГОС) компании, она надеется заполнить пробел на рынке и разработать инновационные топливные добавки, связанные с пребиотиками.

- Февраль 2022 г. Royal DSM, глобальная целенаправленная научно-обоснованная компания, занимающаяся вопросами питания, здоровья и устойчивого образа жизни, объявила о расширении своих возможностей в качестве комплексного партнера для североамериканских клиентов в области здоровья кишечника. космос.

- Ноябрь 2021 г. ADM приобрела DeerlandProbiotics Enzymes, лидера в области технологий пробиотиков, пребиотиков и ферментов, с глобальными продажами и производством в США и Европе. Это приобретение поможет ADM использовать возможности и портфолио Deerland для обеспечения синергии своего бизнеса в области здравоохранения и благополучия и поддержки роста в рамках бизнес-подразделения Nutrition.

Сегментация отрасли пробиотических ингредиентов

Пробиотики — это живые микроорганизмы, продаваемые с заявлениями о пользе для здоровья, в том числе об улучшении или восстановлении кишечной флоры. Мировой рынок пробиотических ингредиентов сегментирован по типу, применению и географическому положению. Рынок пробиотических ингредиентов сегментирован по типам на бактерии и дрожжи. В зависимости от применения пробиотические ингредиенты различаются по их использованию в пищевых продуктах и напитках, пищевых добавках и кормах для животных. Рынок также сегментирован по географическому признаку на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Бактерии |

| Дрожжи |

| Продукты питания и напитки |

| Пищевые добавки |

| Корма для животных |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Великобритания |

| Германия | |

| Испания | |

| Франция | |

| Италия | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Остальная часть Ближнего Востока и Африки |

| По типу | Бактерии | |

| Дрожжи | ||

| По применению | Продукты питания и напитки | |

| Пищевые добавки | ||

| Корма для животных | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Великобритания | |

| Германия | ||

| Испания | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка пробиотических ингредиентов

Насколько велик рынок пробиотических ингредиентов?

Ожидается, что объем рынка пробиотических ингредиентов достигнет 5,41 миллиарда долларов США в 2024 году, а среднегодовой темп роста составит 4,40% и достигнет 6,71 миллиарда долларов США к 2029 году.

Каков текущий размер рынка пробиотических ингредиентов?

Ожидается, что в 2024 году объем рынка пробиотических ингредиентов достигнет 5,41 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Пробиотические ингредиенты?

Kerry Inc., DuPont, Chr. Hansen Holding A/S, Koninklijke DSM NV, Lallemand Inc — основные компании, работающие на рынке пробиотических ингредиентов.

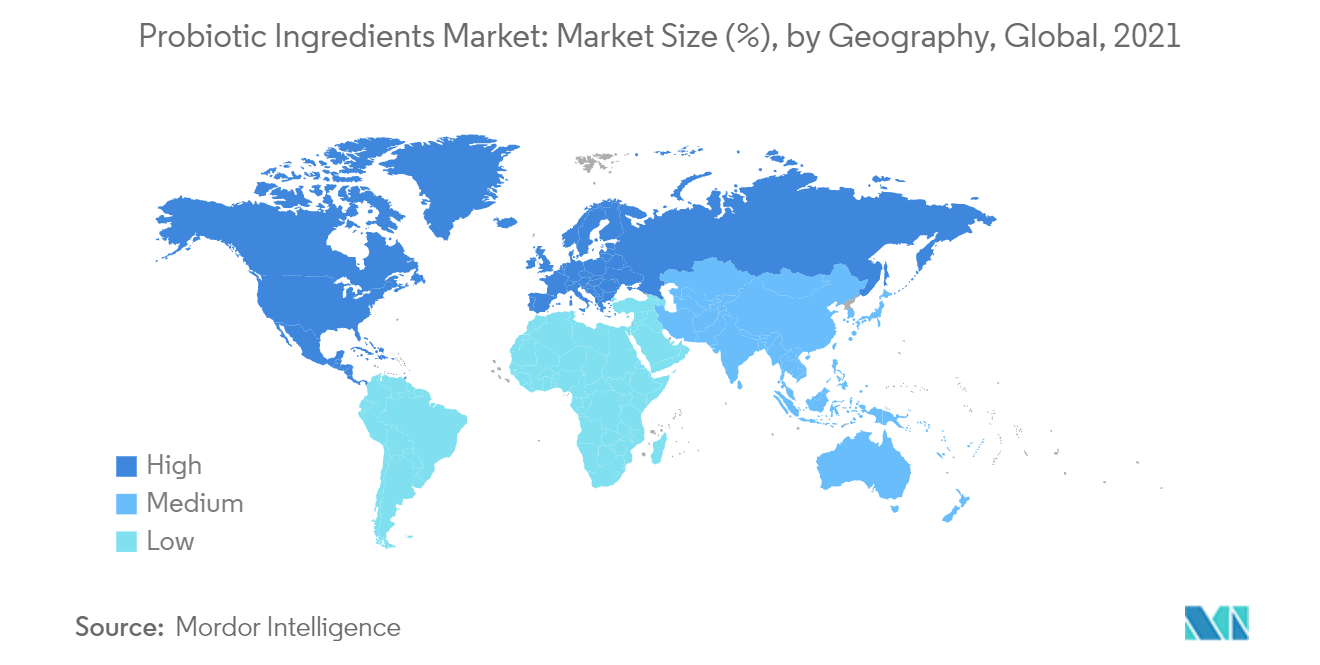

Какой регион на рынке пробиотических ингредиентов является наиболее быстрорастущим?

По оценкам, в Южной Америке темпы роста экономики будут самыми высокими в течение прогнозируемого периода (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке пробиотических ингредиентов?

В 2024 году на Европу будет приходиться наибольшая доля рынка пробиотических ингредиентов.

Какие годы охватывает этот рынок пробиотических ингредиентов и каков был размер рынка в 2023 году?

В 2023 году объем рынка пробиотических ингредиентов оценивался в 5,18 миллиарда долларов США. В отчете рассматривается исторический размер рынка пробиотических ингредиентов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка пробиотических ингредиентов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли пробиотических ингредиентов

Статистические данные о доле, размере и темпах роста доходов на рынке пробиотических ингредиентов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ пробиотических ингредиентов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.