| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

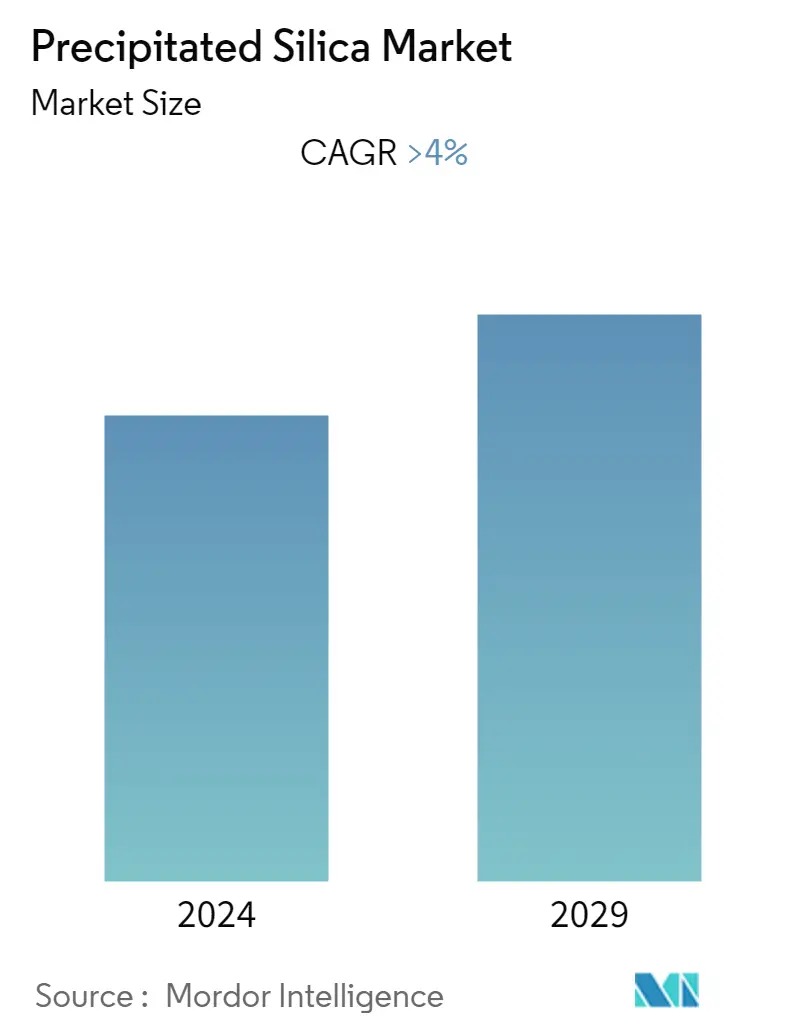

| CAGR | 4.00 % |

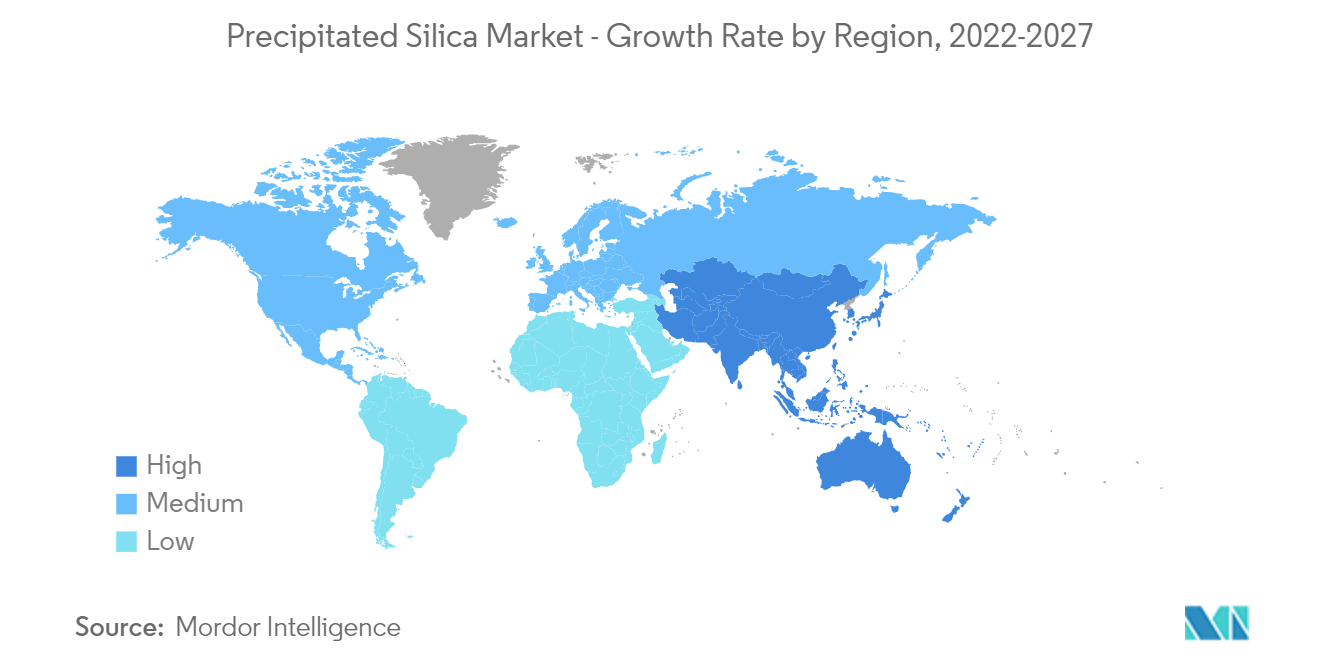

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка осажденного кремнезема

Прогнозируется, что среднегодовой темп роста мирового рынка осажденного кремнезема составит более 4% в течение прогнозируемого периода (2022-2027 гг.). Неблагоприятные условия, возникшие из-за вспышки COVID-19, препятствовали росту рынка в прошлом году, но он восстановился, и рынок постоянно растет.

Спрос на осажденный диоксид кремния резко вырос из-за роста индустрии автомобильных шин во всем мире. Ожидается, что растущее использование высококачественного осажденного кремнезема будет стимулировать рынок в течение прогнозируемого периода.

С другой стороны, ожидается, что строгие экологические нормы будут препятствовать росту рынка.

Растущий спрос на осажденный диоксид кремния со стороны производителей резины, агрохимикатов и средств по уходу за полостью рта, по прогнозам, станет возможностью для рынка в будущем.

Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке, а также, вероятно, станет свидетелем самого высокого среднегодового темпа роста в течение прогнозируемого периода.

Тенденции рынка осажденного кремнезема

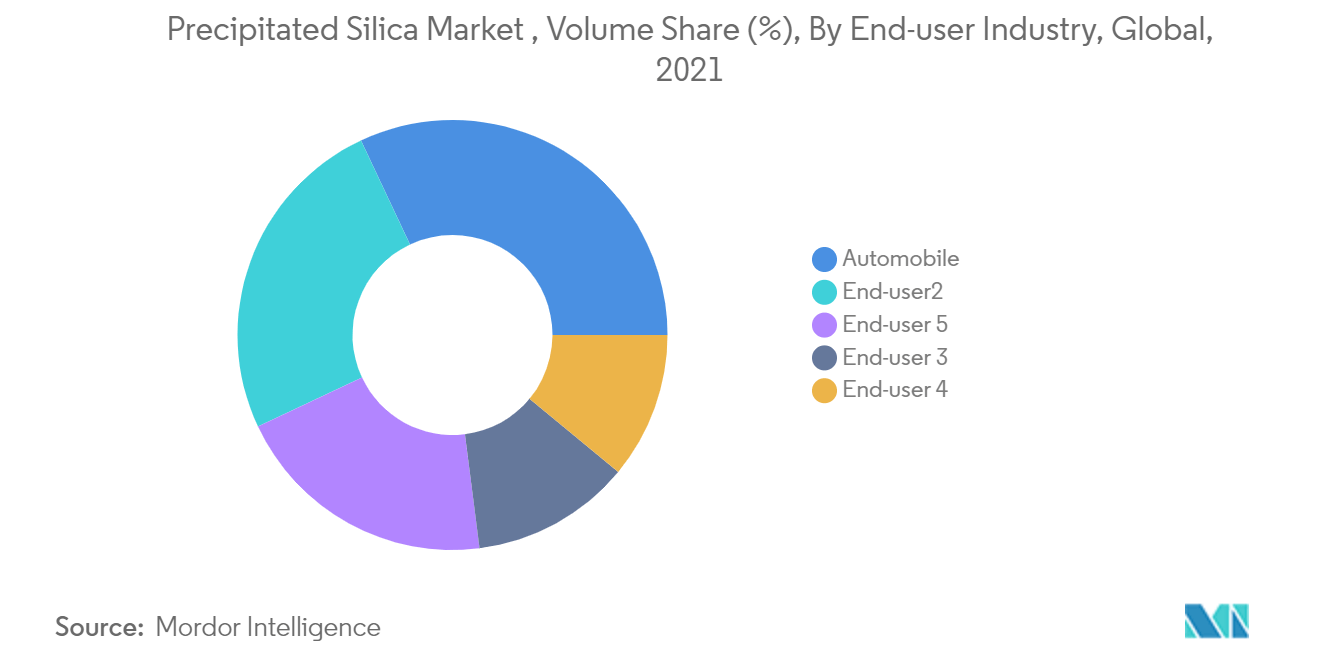

Ожидается, что автомобильная промышленность будет доминировать на рынке

Растущее использование осажденного кремнезема в шинах для повышения износостойкости и адгезии протектора шин является основным фактором, способствующим росту рынка.

Производители шин в основном используют осажденный диоксид кремния для обеспечения производительности во влажных погодных условиях. Он используется для придания гибкости за счет аккумуляции низкого тепла. В шинах осажденный диоксид кремния улучшает физические и динамические свойства, такие как прочность на растяжение, стойкость к истиранию, сопротивление разрыву, сцепление на мокрой дороге и т. д.

Производство автомобилей растет во всем мире. По данным OICA, в 2021 году во всем мире было произведено ~80 млн автомобилей, что на ~3% больше, чем в 2020 году. Таким образом, растущее производство автомобилей увеличивает спрос на шины, что, в свою очередь, увеличивает потребление осажденного кремнезема.

На долю Китая приходится более 40% мирового производства шин. В 2021 году объем производства шин достиг почти 900 млн единиц, что является значительным ростом по сравнению с 807,47 млн единиц в 2020 году.

Соединенные Штаты представляют собой один из крупнейших и наиболее развитых рынков шин в мире. По данным Ассоциации производителей шин США (USTMA), общий объем поставок шин в Соединенных Штатах в 2021 году составил более 336 миллионов единиц по сравнению с 303,2 миллиона единиц в 2020 году.

Такие страны, как Япония, Европа, США, Южная Корея и Бразилия, ввели или находятся в процессе разработки новые правила, требующие маркировки шин. Для того, чтобы соответствовать этим новым правилам, необходимо технологическое изменение вместо технического углерода, что может быть возможно с помощью высокодисперсного осажденного кремнезема.

Ожидается, что все вышеупомянутые факторы будут определять мировой рынок в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке. Китай и Индия являются одними из основных и наиболее быстрорастущих рынков осажденного кремнезема в регионе.

По данным Китайской ассоциации резиновой промышленности (CRIA), к 2025 году Китай будет производить 704 миллиона шин в год, в том числе 527 миллионов легковых радиальных шин, 148 миллионов радиальных шин для грузовиков и автобусов, 29 миллионов грузовых шин, 20 000 сверхбольших промышленных шин, 12 миллионов сельскохозяйственных шин и 54 000 авиационных шин. Кроме того, к 2025 году Китай будет производить 120,7 млн мотоциклетных шин и 420 млн велосипедных шин ежегодно.

В настоящее время Индия имеет пятый по величине в мире рынок легковых автомобилей, крупнейший в мире рынок мотоциклов и третий по величине рынок коммерческих автомобилей в мире. На индийских автомагистралях насчитывается более 250 миллионов скутеров/мотоциклов, 40 миллионов легковых автомобилей и 10 миллионов коммерческих автомобилей. Этот огромный парк может быть преобразован в огромный спрос на осажденный кремнезем в шинах.

Кроме того, в сельскохозяйственном секторе осажденный диоксид кремния используется в пестицидах, инсектицидах и гербицидах, поскольку размер частиц слишком мелкий, а также в качестве агента, препятствующего слеживанию порошков из-за его высокой адсорбционной способности.

Сельское хозяйство является основным источником средств к существованию для ~58% населения Индии. По данным Всемирного торгового центра, Индия может войти в пятерку крупнейших экспортеров сельскохозяйственной продукции, сместив акцент на выращивание сельскохозяйственной продукции и эффективно контролируя фермеров. Общий объем экспорта сельскохозяйственной и сопутствующей продукции в 21 финансовом году составил 41,25 млрд долларов США.

Китай, крупная сельскохозяйственная страна, наделенная богатыми сельскохозяйственными ресурсами, имеет долгую историю земледелия и традиции интенсивного земледелия, а также огромное сельское население.

В связи со всеми вышеперечисленными факторами в Азиатско-Тихоокеанском регионе ожидается рост спроса в течение прогнозируемого периода.

Обзор отрасли осажденного кремнезема

Рынок осажденного кремнезема носит консолидированный характер. Некоторые из основных игроков на рынке включают (не в каком-либо определенном порядке) Evonik Industries AG, Solvay, PPG Industries Inc., Madhu Silica Pvt. Ltd., QUECHEN и другие.

Лидеры рынка осажденного кремнезема

-

Evonik Industries AG

-

Solvay

-

PPG Industries Inc.

-

Madhu Silica Pvt. Ltd.

-

QUECHEN

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка осажденного кремнезема

- В октябре 2021 года PPG Industries Inc. заключила стратегическое соглашение с Oriental Silicas Corporation (OSC). OSC of Greater China является торговым представителем отдельных марок диоксида кремния PPG, используемых производителями шин в Азиатско-Тихоокеанском регионе. Это помогло компании расширить сервисные возможности и вывести на рынок Азиатско-Тихоокеанского региона инновационные продукты для новых и существующих клиентов шин.

- В мае 2021 года компания Evonik Industries разработала новый активный наполнитель для шинной промышленности Ultrasil 4000 GR, который значительно улучшает сцепление зимних шин в снежных и слякотных условиях, тем самым повышая безопасность.

- В марте 2021 года Bridgestone, ARLANXEO и Solvay объявили о запуске TECHSYN — новой совместно разработанной технологической платформы для шин, позволяющей шинам обеспечивать непревзойденную прочность и экологические характеристики.

Сегментация отрасли осажденного кремнезема

Осажденный диоксид кремния получают путем контролируемой нейтрализации разбавленного силиката натрия (жидкого стекла) концентрированной серной, соляной или угольной кислотами. Рынок осажденного кремнезема сегментирован по отраслям и географическому положению конечных потребителей. По отраслям конечного пользователя он сегментирован на сельское хозяйство, косметику, автомобилестроение, электронику и другие отрасли конечного пользователя. В отчете также рассматриваются размеры и прогнозы рынка осажденного кремнезема в 15 странах основного региона. Для каждого сегмента размер рынка и прогнозы были сделаны на основе объема (килограммовые тонны).

| Отрасль конечных пользователей | сельское хозяйство | ||

| Косметика | |||

| Автомобильная промышленность | |||

| Электроника | |||

| Другие отрасли конечных пользователей | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы об исследовании рынка осажденного кремнезема

Каков текущий объем рынка осажденного кремнезема?

Прогнозируется, что среднегодовой темп роста рынка осажденного кремнезема составит более 4% в течение прогнозируемого периода (2024-2029 гг.)

Кто является ключевыми игроками на рынке осажденного кремнезема?

Evonik Industries AG, Solvay, PPG Industries Inc., Madhu Silica Pvt. Ltd., QUECHEN являются основными компаниями, работающими на рынке осажденного кремнезема.

Какой регион является самым быстрорастущим на рынке осажденного кремнезема?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке осажденного кремнезема?

В 2024 году на Азиатско-Тихоокеанский регион приходится наибольшая доля рынка осажденного кремнезема.

На какие годы распространяется этот рынок осажденного кремнезема?

Отчет охватывает исторический объем рынка осажденного кремнезема за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка осажденного кремнезема на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Ceramics Reports

Popular Chemicals & Materials Reports

Отчет о производстве осажденного кремнезема

Статистические данные о доле, размере и темпах роста рынка осажденного кремнезема в 2024 году, созданные Mordor Intelligence™ Industry Reports. Анализ осажденного кремнезема включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.