| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 21.73 Billion |

| Размер Рынка (2029) | USD 27.32 Billion |

| CAGR (2024 - 2029) | 4.68 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка порошковой металлургии

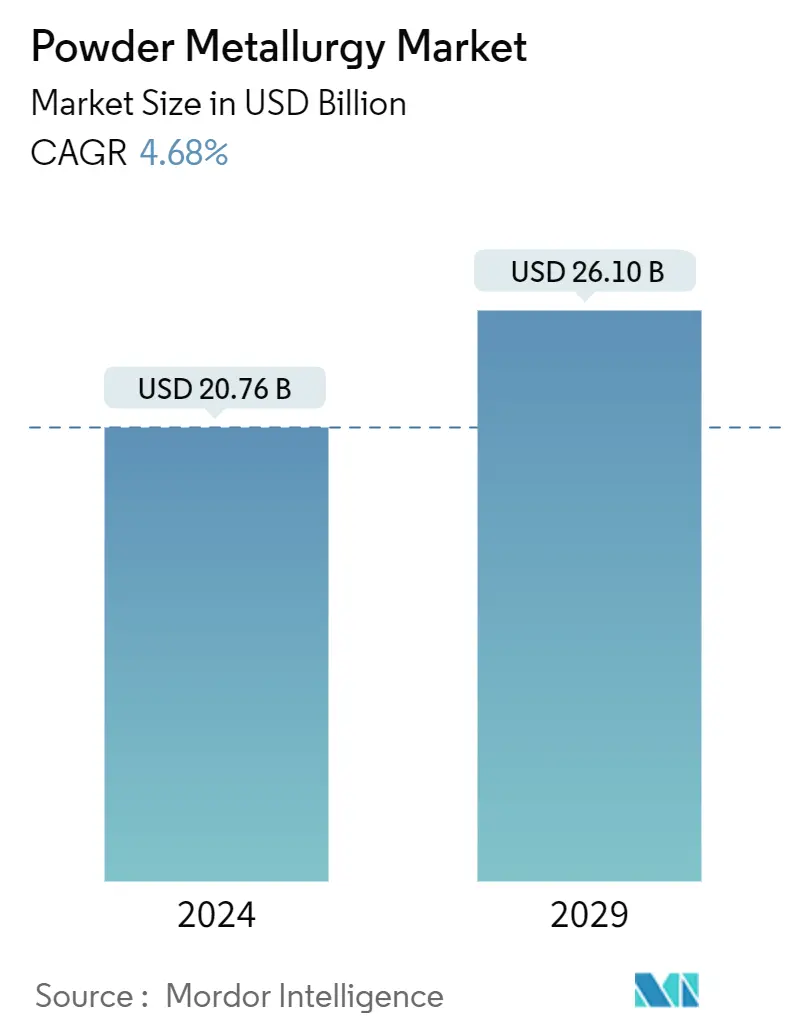

Размер рынка порошковой металлургии оценивается в 20,76 млрд долларов США в 2024 году и, как ожидается, достигнет 26,10 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 4,68% в течение прогнозируемого периода (2024-2029 гг.).

В 2020 году пандемия COVID-19 оказала негативное влияние на рынок. Однако сейчас оценивается, что рынок достиг допандемического уровня и, как ожидается, будет стабильно расти в будущем.

- Порошковая металлургия все больше и больше используется производителями автомобильного оборудования, что является одной из основных движущих сил рынка. Более того, ожидается, что растущее внедрение электрических и электромагнитных приложений обеспечит рост рынка.

- С другой стороны, рост цен на сырье и инструменты, вероятно, замедлит рост рынка.

- Ожидается, что все более широкое внедрение порошковой металлургии в медицинской сфере наряду с быстрым ростом аэрокосмического и оборонного секторов откроет новые возможности для рынка.

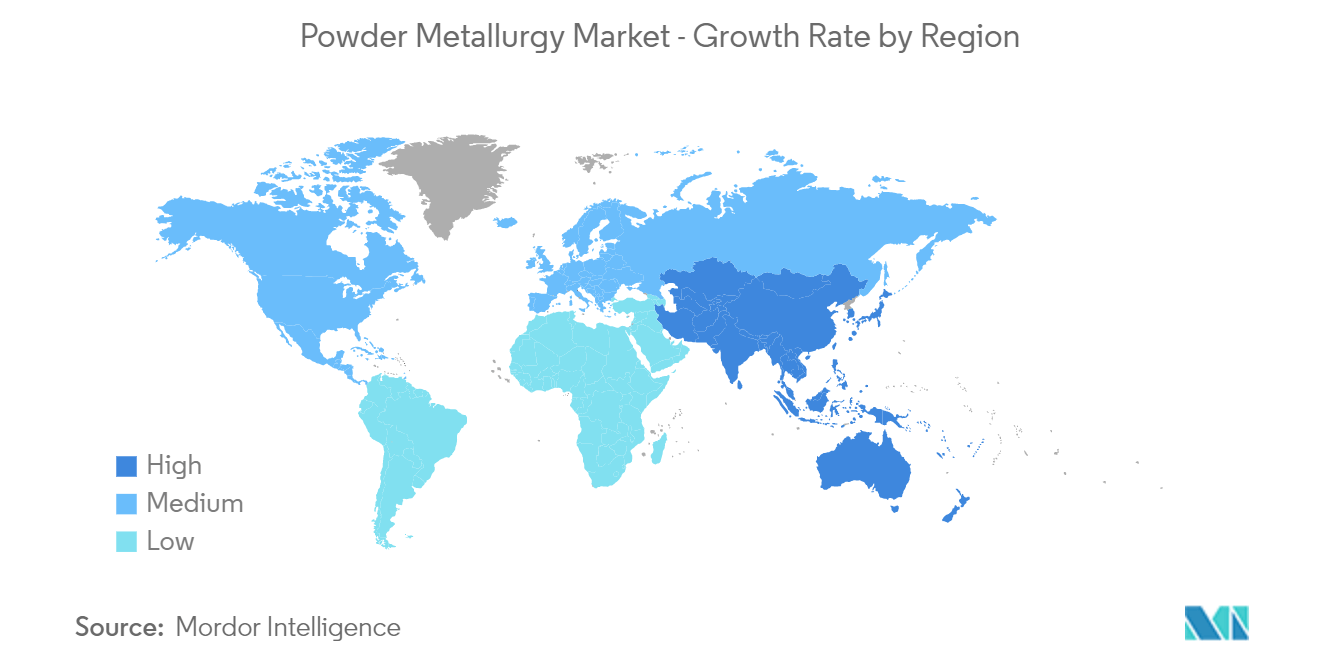

- Азиатско-Тихоокеанский регион лидирует на рынке порошковой металлургии, и ожидается, что в ближайшие несколько лет он будет иметь самые высокие темпы роста.

Тенденции рынка порошковой металлургии

Автомобильные приложения будут доминировать на рынке

- Детали из порошкового металла прекрасно контролируют свою пористость и могут самосмазываться, что позволяет им фильтровать газы и жидкости. По этой причине порошковая металлургия является очень хорошим способом изготовления деталей со сложными изгибами, впадинами и выступами.

- Такая гибкость в разработке механических деталей с разнообразными составами, такими как комбинации металл-неметалл или металл-металл, позволяет производить автомобильные детали с высокой точностью размеров и обеспечивает постоянство свойств и размеров с очень небольшим количеством отходов и отходов.

- Подшипники и шестерни являются наиболее распространенными деталями автомобилей, изготавливаемыми методом порошковой металлургии. Этот процесс также используется для большого количества деталей автомобиля, включая шасси, рулевое управление, выхлопную систему, трансмиссию, детали амортизаторов, двигатель, аккумулятор, сиденья, воздухоочистители, тормозные диски и т. д.

- Автодетали изготавливаются из широкого спектра металлов, таких как черные (железо, сталь, легированная сталь и нержавеющая сталь) и цветные (медь, бронза, алюминиевые и титановые сплавы). улучшить форму сетки, использовать термообработку, обеспечить специальную обработку поверхности и повысить точность.

- Согласно отчету Европейской ассоциации автопроизводителей (ACEA), за первые три квартала 2022 года во всем мире было произведено около 50 миллионов легковых автомобилей, что почти на 9% больше, чем за тот же квартал 2021 года.

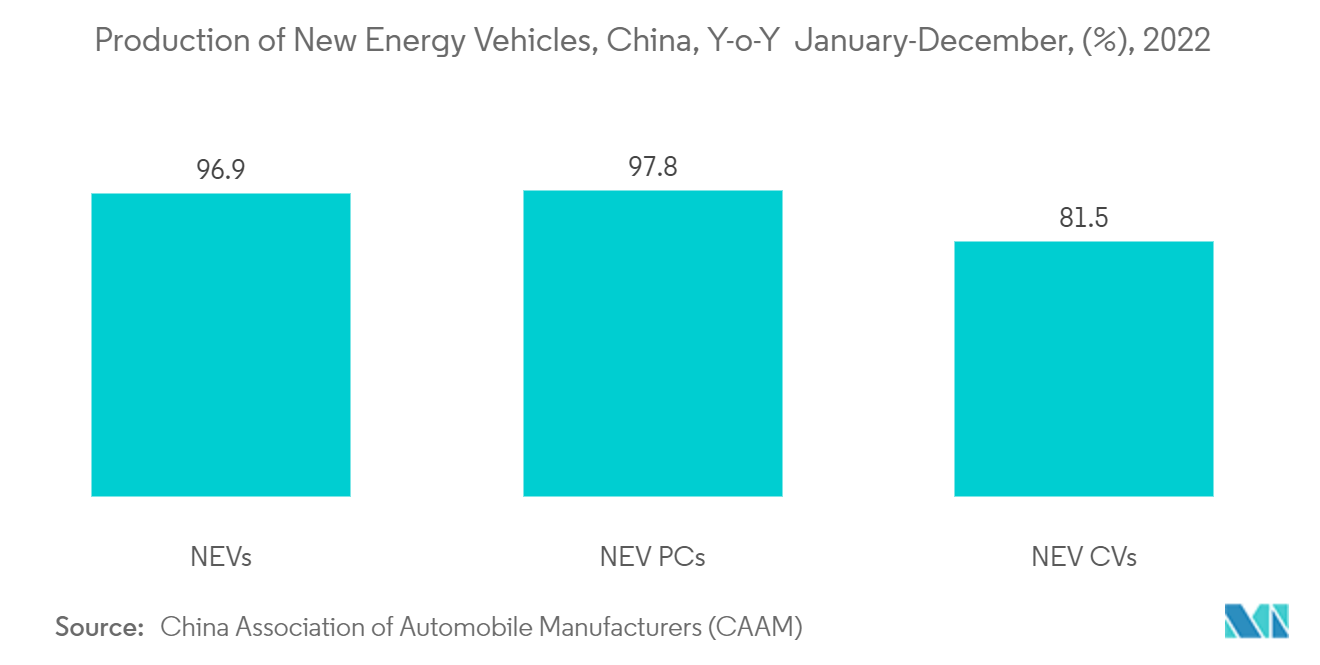

- Кроме того, Китайская ассоциация автомобилестроения сообщает, что количество автомобилей на новых источниках энергии, произведенных в стране, выросло на 96,9% с декабря 2021 года по декабрь 2022 года. Таким образом, ожидается, что расширяющийся рынок электромобилей увеличит рыночный спрос в течение прогнозируемого периода.

- В связи с такими факторами растет спрос на порошковую металлургию в автомобильном секторе.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион стал одним из наиболее важных рынков порошковой металлургии и популярным направлением для производителей, поскольку его экономика растет, и у людей появляется больше денег, которые можно тратить.

- Положительные тенденции экономического роста в таких странах, как Китай, Индия и Япония, в последние годы увеличили спрос на продукцию и приложения порошковой металлургии.

- По данным Китайской ассоциации автопроизводителей (CAAM), Китай имеет крупнейшую в мире производственную базу автомобилей. Ожидалось, что в 2022 году в Китае будет произведено 27 миллионов автомобилей, что на 3,4% больше, чем 26 миллионов автомобилей, выпущенных в 2017 году.

- Кроме того, за первые 7 месяцев 2022 года в стране было произведено 14,57 млн единиц автомобилей, зафиксировав темп роста на 31,5% в годовом исчислении.

- Кроме того, Общество индийских автопроизводителей (SIAM) сообщило, что автомобильная промышленность Индии произведет 22 933 230 автомобилей в 2021–2022 финансовом году (апрель 2021 г. – март 2022 г.) по сравнению с 22 655 609 единиц в 2020–21 финансовом году (апрель 2020 г. – март 2020 г.).

- Кроме того, в регионе значительно развивается аэрокосмическая промышленность. Например, в коммерческом прогнозе Boeing на 2022–2041 годы прогнозируется, что к 2041 году в Китае произойдет 8 485 новых поставок с рыночной стоимостью услуг в 545 миллиардов долларов США, что будет способствовать росту рынка.

- Следовательно, из-за вышеупомянутых факторов Азиатско-Тихоокеанский регион, вероятно, будет доминировать на рынке в течение прогнозируемого периода.

Обзор отрасли порошковой металлургии

Рынок порошковой металлургии носит консолидированный характер. Некоторые из основных игроков на рынке (не в каком-то определенном порядке) включают Melrose Industries PLC, Sumitomo Electric Industries, Ltd., Höganäs AB, ATI и Showa Diko Materials Co., Ltd. и другие.

Лидеры рынка порошковой металлургии

-

Höganäs AB

-

Melrose Industries PLC

-

Sumitomo Electric Industries, Ltd.

-

ATI

-

Showa Denko Materials Co., Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка порошковой металлургии

- Март 2023 г. Höganäs собирается открыть новый завод ArcX в Хьюстоне, штат Техас, чтобы еще больше укрепить позиции компании в области решений для порошковой окраски металлов.

- Февраль 2023 г. Sumitomo Electric Industries, Ltd. открыла в Индии торговую фирму Sumitomo Electric Hardmetal India Private Limited, чтобы увеличить продажи режущего инструмента в стране.

Сегментация отрасли порошковой металлургии

Порошковая металлургия — это способ создавать вещи, которые потребляют меньше энергии, имеют лучшие характеристики и больше возможностей для дизайна, чем традиционные методы, такие как литье, ковка, экструзия, штамповка и механическая обработка.

Рынок порошковой металлургии сегментирован по типу продукции, применению и географическому положению. По видам продукции рынок сегментирован на черные и цветные металлы. По приложениям рынок сегментирован на автомобильное, промышленное оборудование, электротехнику и электронику, аэрокосмическую и другие отрасли. В отчете также рассматриваются размер рынка и прогнозы в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (в долларах США).

| Тип продукта | Черные | ||

| Цветной | |||

| Приложение | Автомобильная промышленность | ||

| Промышленное оборудование | |||

| Электрика и электроника | |||

| Аэрокосмическая промышленность | |||

| Другие приложения | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка порошковой металлургии

Насколько велик рынок порошковой металлургии?

Ожидается, что объем рынка порошковой металлургии достигнет 20,76 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,68% и достигнет 26,10 млрд долларов США к 2029 году.

Каков текущий размер рынка порошковой металлургии?

Ожидается, что в 2024 году объем рынка порошковой металлургии достигнет 20,76 млрд долларов США.

Кто являются ключевыми игроками на рынке Порошковая металлургия?

Höganäs AB, Melrose Industries PLC, Sumitomo Electric Industries, Ltd., ATI, Showa Denko Materials Co., Ltd. – основные компании, работающие на рынке порошковой металлургии.

Какой регион на рынке Порошковая металлургия является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Порошковая металлургия?

В 2024 году наибольшая доля рынка порошковой металлургии будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок Порошковая металлургия и каков был размер рынка в 2023 году?

В 2023 году объем рынка порошковой металлургии оценивается в 19,79 млрд долларов США. В отчете рассматривается исторический размер рынка порошковой металлургии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка порошковой металлургии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Отчет об отрасли порошковой металлургии

Статистические данные о доле, размере и темпах роста доходов на рынке порошковой металлургии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ порошковой металлургии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.