Размер рынка полимочевины

| Период исследования | 2019 - 2029 |

| Размер рынка (2024) | USD 1.02 миллиарда долларов США |

| Размер рынка (2029) | USD 1.35 миллиарда долларов США |

| CAGR(2024 - 2029) | > 5.60 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка полимочевины

Размер рынка полимочевины оценивается в 1,02 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,35 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит более 5,60% в течение прогнозируемого периода (2024-2029 годы).

На рынок негативно повлияла пандемия COVID-19, поскольку наблюдалось замедление производства и мобильности, при этом такие отрасли, как автомобилестроение, строительство и т.д., были вынуждены задержать производство из-за мер сдерживания и экономических потрясений. В настоящее время рынок оправился от пандемии. Рынок достиг допандемического уровня в 2022 году и, как ожидается, будет стабильно расти в будущем.

Одним из основных факторов, движущих рынок, является растущий спрос на полимочевину со стороны строительной отрасли.

Однако ожидается, что волатильность цен на сырье для полимочевины будет препятствовать росту изучаемого рынка.

Растущее использование полимочевины в пищевой промышленности и питьевой воде, вероятно, станет возможностью для изучаемого рынка в ближайшие годы.

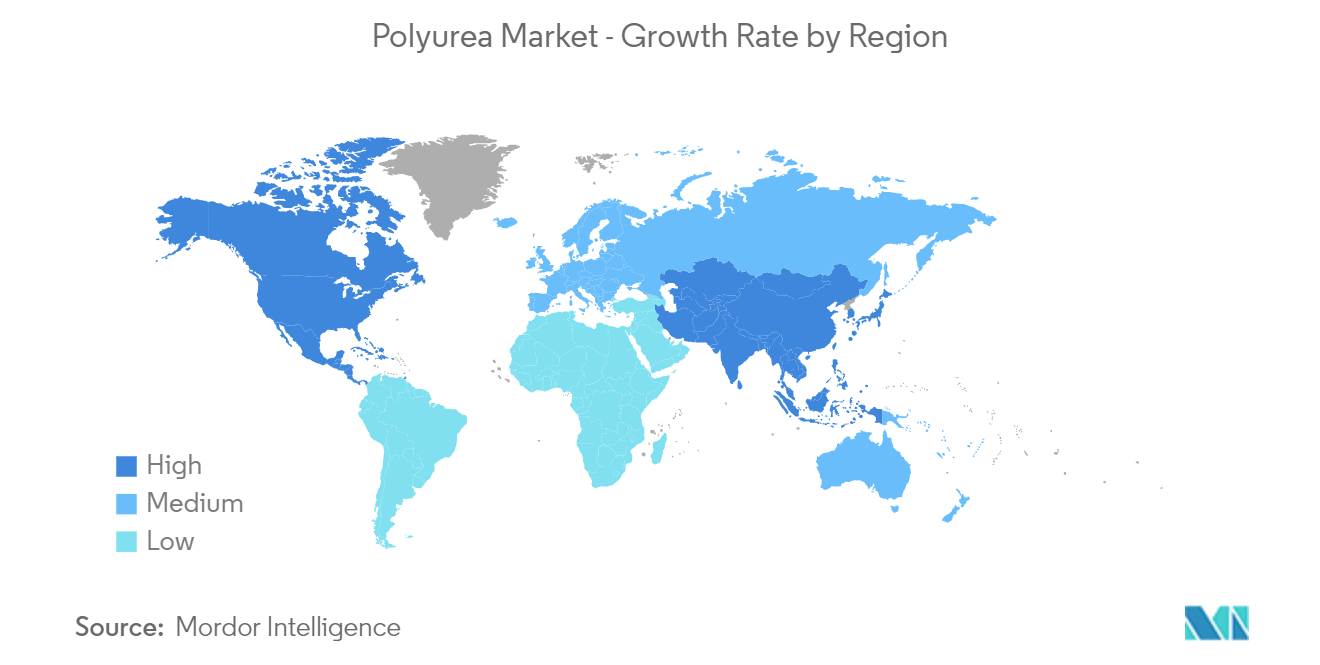

Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке с наибольшим потреблением в таких странах, как Китай и Индия.

Тенденции рынка полимочевины

Растущий спрос на полимочевину со стороны строительной отрасли

- Полимочевина — это разновидность эластомера, который получается в результате реакции изоцианатного компонента и смеси синтетической смолы в результате усовершенствованной полимеризации.

- Полимочевина идеально подходит для защиты труб и трубопроводов от коррозии и внешних воздействий и может наноситься как на сталь, так и на пенополиуретан, являющийся теплоизоляцией трубопровода.

- Способность полимочевины изолировать как сталь, так и бетон, а также высокая долговечность позволяют надежно защищать конструкции без необходимости ремонта на протяжении многих лет.

- Строительный сектор в Азиатско-Тихоокеанском регионе является крупнейшим в мире, и ожидается, что самый высокий рост жилищного строительства будет зарегистрирован в Азиатско-Тихоокеанском регионе благодаря расширению рынков жилищного строительства в Китае и Индии.

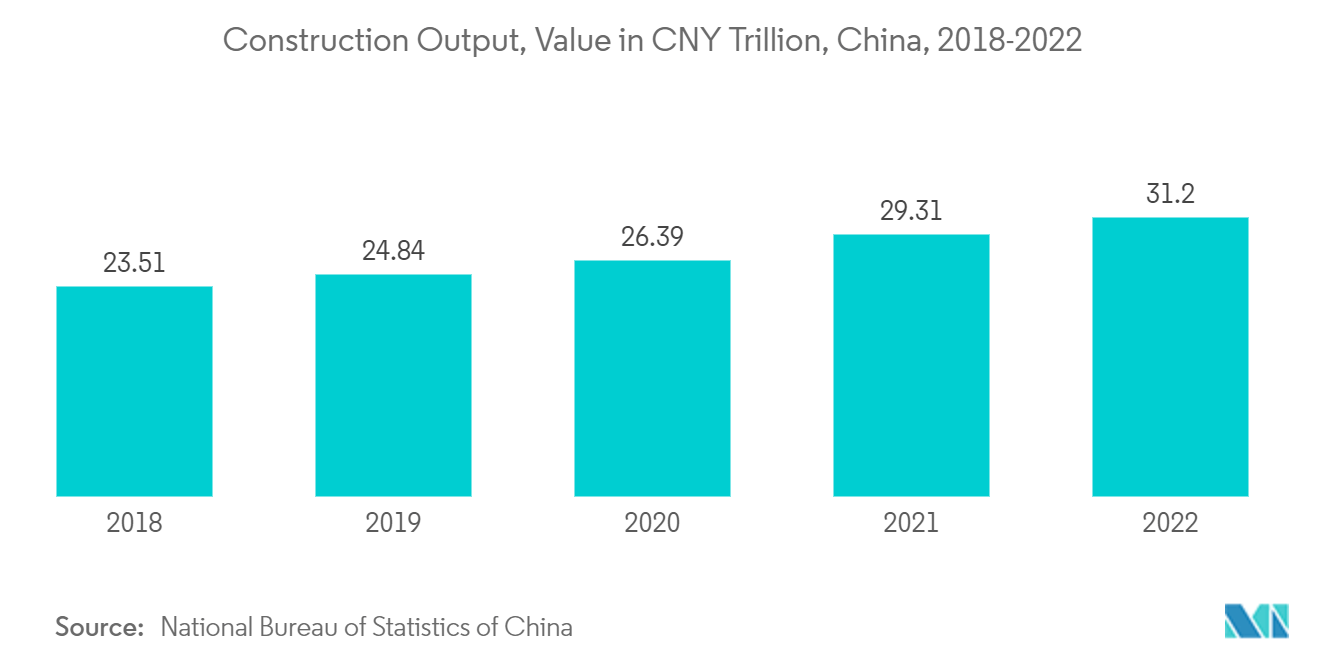

- Кроме того, по данным Национального бюро статистики Китая, объем строительного производства Китая достиг пика в 2022 году и составил около 31,20 юаней (4,61 триллиона долларов США). В результате эти факторы имеют тенденцию увеличивать рыночный спрос.

- Индия расширяет свой коммерческий сектор. В стране реализуется несколько проектов. Например, строительство коммерческого офисного комплекса CommerzIII стоимостью 900 миллионов долларов США началось в первом квартале 2022 года. Проект предполагает строительство 43-этажного коммерческого офиса в Горегаоне, Мумбаи. Ожидается, что проект будет завершен в четвертом квартале 2027 года, что будет способствовать росту рынка в течение прогнозируемого периода.

- Кроме того, в США, по данным Бюро переписи населения США, стоимость частного строительства в 2022 году составила 1 434,2 млрд долларов США, что на 11,7% выше, чем 1 279,5 млрд долларов США в 2021 году. Расходы на жилищное строительство в 2022 году составили 899,1 млрд долларов США, увеличившись на 13,3 млрд долларов США. % с 793,7 млрд долларов США в 2021 году, тем самым поддерживая рост рынка.

- Кроме того, Германия имеет крупнейшую строительную отрасль в Европе. Строительная отрасль страны растет медленно, что в основном обусловлено увеличением количества новых жилищных строительных работ. В стране находится крупнейший на континенте строительный фонд, и ожидается, что в обозримом будущем он сохранится. Германия стремится к 2050 году иметь почти климатически нейтральный фонд зданий в рамках продолжающегося перехода к устойчивой энергетической системе.

- Следовательно, благодаря вышеупомянутым факторам, применение полимочевины в строительной отрасли, вероятно, будет доминировать в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке полимочевины в течение прогнозируемого периода. Ожидается, что растущий спрос на полимочевину, а также рост населения, автомобильного сектора и строительной деятельности в развивающихся странах, таких как Китай и Индия, будут стимулировать спрос на полимочевину в этом регионе.

- Крупнейшие производители полимочевины расположены в Азиатско-Тихоокеанском регионе. Одними из ведущих компаний по производству полимочевины являются BASF SE, Covestro AG, Huntsman International LLC и другие.

- Индийское правительство стремится сделать автомобилестроение основным двигателем инициативы Сделай в Индии, которая, как ожидается, будет способствовать росту изучаемого рынка. По данным Общества индийских автопроизводителей (SIAM), в 2022 году в Индии было продано в общей сложности 3,79 миллиона легковых автомобилей, что соответствует темпу роста примерно на 23% по сравнению с пассажирскими автомобилями, проданными в 2021 году.

- В бюджете на 2023-2024 годы министр финансов Индии объявил о выделении 2,7 крор индийских рупий (~ 3,39 миллиарда долларов США) на стимулирование жилищного строительства. По сравнению с предыдущим годом эта сумма увеличилась почти на 10%. Это даст существенный импульс жилищному строительству.

- Рынок значительно стимулируется растущим строительным сектором в регионе. Правительство Китая сосредоточивает усилия на увеличении инвестиций в строительный сектор страны, чтобы стимулировать общий экономический рост. Например, недавние шаги по увеличению финансирования строительства инфраструктуры включают увеличение доли кредитов политических банков на 120 миллиардов долларов США. Правительство также рассматривает возможность разрешить местным органам власти тратить до 220 миллиардов долларов США из специальной квоты облигаций, посредством которой местные органы власти финансируют строительство инфраструктуры.

- В Японии, по данным Министерства земли, инфраструктуры, транспорта и туризма (MLIT) Японии, в 2022 году было начато около 859,5 тысяч жилищных строительства, что представляет собой рост на 0,4% по сравнению с предыдущим годом.

- Согласно прогнозам, благодаря вышеупомянутым факторам рынок полимочевины в Азиатско-Тихоокеанском регионе значительно вырастет в течение исследуемого периода.

Обзор отрасли полимочевины

Рынок полимочевины носит частично консолидированный характер. Основными игроками на изучаемом рынке (не в каком-то определенном порядке) являются BASF SE, Huntsman International LLC, Covestro AG, Rhino Linings Corporation и Specialty Products Inc., среди других.

Лидеры рынка полимочевины

-

BASF SE

-

Huntsman International LLC

-

Covestro AG

-

Rhino Linings Corporation

-

Speciality Products Inc.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка полимочевины

- Январь 2023 г. Teknos Deutschland GmbH планирует перенести свое производство из Фульды на существующую площадку в Брюггене. Переезд направлен на дальнейшее развитие производственных и логистических возможностей Teknos Deutschland GmbH в Германии. Такое расширение производственных возможностей, вероятно, приведет к росту рынка полимочевины в Германии.

- Сентябрь 2022 г. Группа Текнос открыла свой новый коммерческий и компетентный центр с лабораторией технических приложений и складскими помещениями в провинции Донгнай для расширения своего бизнеса во Вьетнаме. Это помогает компании и дальше развивать свой бизнес, что, в свою очередь, способствует росту рынка полимочевины.

Отчет о рынке полимочевины – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Растущий спрос на полимочевину со стороны строительной отрасли

4.1.2 Растущий спрос со стороны автомобильного сектора

4.1.3 Другие драйверы

4.2 Ограничения

4.2.1 Волатильность цен на сырье

4.2.2 Другие ограничения

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей

4.4.3 Угроза новых участников

4.4.4 Угроза замещающих продуктов и услуг

4.4.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА (размер рынка в стоимостном выражении)

5.1 Химическая структура

5.1.1 Ароматный

5.1.2 Алифатический

5.2 Тип

5.2.1 Горячая полимочевина

5.2.2 Холодная полимочевина

5.3 Продукт

5.3.1 Оболочка

5.3.2 Покрытие

5.3.3 Герметики

5.4 Отрасль конечных пользователей

5.4.1 Строительство

5.4.2 Краски и покрытия

5.4.3 Автомобильная промышленность

5.4.4 Промышленный

5.4.5 морской

5.4.6 Другие отрасли конечных пользователей (транспорт и т. д.)

5.5 География

5.5.1 Азиатско-Тихоокеанский регион

5.5.1.1 Китай

5.5.1.2 Индия

5.5.1.3 Япония

5.5.1.4 Южная Корея

5.5.1.5 Остальная часть Азиатско-Тихоокеанского региона

5.5.2 Северная Америка

5.5.2.1 Соединенные Штаты

5.5.2.2 Канада

5.5.2.3 Мексика

5.5.3 Европа

5.5.3.1 Германия

5.5.3.2 Великобритания

5.5.3.3 Франция

5.5.3.4 Италия

5.5.3.5 Остальная Европа

5.5.4 Южная Америка

5.5.4.1 Бразилия

5.5.4.2 Аргентина

5.5.4.3 Остальная часть Южной Америки

5.5.5 Ближний Восток и Африка

5.5.5.1 Саудовская Аравия

5.5.5.2 Южная Африка

5.5.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Доля рынка (%)**/Рейтинговый анализ

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 Armorthane

6.4.2 CITADEL FLOORS

6.4.3 Covestro AG

6.4.4 Dorf Ketal

6.4.5 Elastothane

6.4.6 Huntsman International LLC

6.4.7 Lonza

6.4.8 Rhino Linings Corporation

6.4.9 SATYEN POLYMERS PVT. LTD. (TEVO)

6.4.10 Speciality Products Inc.

6.4.11 Teknos Group

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Расширение использования полимочевины в пищевой промышленности и питьевой воде

7.2 Другие возможности

Сегментация отрасли полимочевины

Полимочевина — синтетический полимер, полученный в результате реакции диамина с диизоцианатом. Полимочевина обеспечивает быстрое отверждение и высокую прочность, что делает ее полезной в широком спектре промышленных и коммерческих применений, таких как гидроизоляция конструкций, промышленные полы, покрытия для кузовов грузовиков, футеровка резервуаров и т. д. Кроме того, полимочевина также используется в качестве герметика. и изоляционный материал.

Рынок полимочевины сегментирован по химической структуре, типу, продукту, конечному пользователю и географическому положению. По химической структуре рынок сегментирован на ароматические и алифатические. По типу рынок сегментирован на горячую полимочевину и холодную полимочевину. По продуктам рынок сегментирован на футеровку, покрытие и герметик. По отраслям конечного потребителя рынок сегментирован на строительство, краски и покрытия, автомобильную, промышленную, морскую и другие отрасли (транспорт и т. д.). В отчете также рассматриваются размер рынка и прогнозы развития рынка в 15 странах мира.

Для каждого сегмента размер рынка и прогнозы были сделаны на основе стоимости (доллары США).

| Химическая структура | ||

| ||

|

| Тип | ||

| ||

|

| Продукт | ||

| ||

| ||

|

| Отрасль конечных пользователей | ||

| ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка полимочевины

Насколько велик рынок полимочевины?

Ожидается, что объем рынка полимочевины достигнет 1,02 миллиарда долларов США в 2024 году, а среднегодовой темп роста составит более 5,60% и достигнет 1,35 миллиарда долларов США к 2029 году.

Каков текущий размер рынка полимочевины?

Ожидается, что в 2024 году объем рынка полимочевины достигнет 1,02 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Полимочевины?

BASF SE, Huntsman International LLC, Covestro AG, Rhino Linings Corporation, Speciality Products Inc. – основные компании, работающие на рынке полимочевины.

Какой регион на рынке Полимочевина является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Полимочевина?

В 2024 году наибольшая доля рынка полимочевины будет приходиться на Азиатско-Тихоокеанский регион.

В какие годы охватывает рынок полимочевины и каков был размер рынка в 2023 году?

В 2023 году объем рынка полимочевины оценивался в 0,97 млрд долларов США. В отчете рассматривается исторический размер рынка полимочевины за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка полимочевины на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли полимочевины

Статистические данные о доле, размере и темпах роста доходов на рынке полимочевины в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ полимочевины включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.