| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 6.78 % |

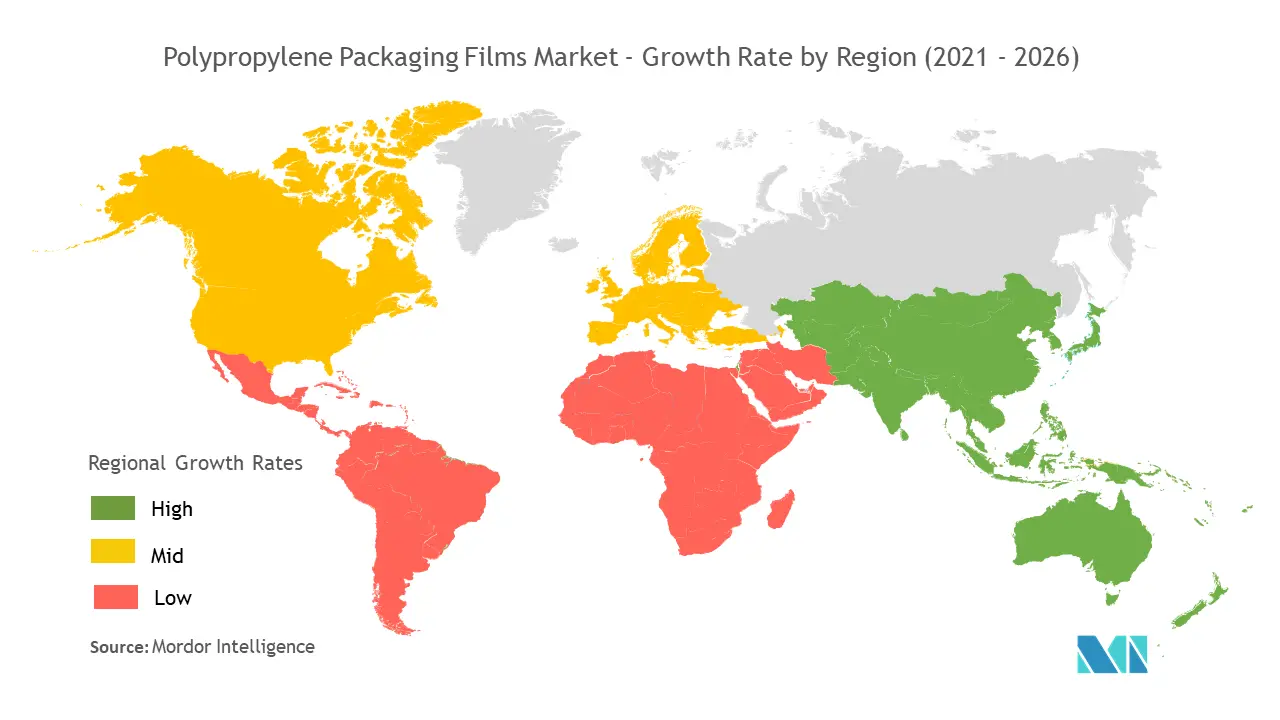

| Самый Быстрорастущий Рынок | Северная Америка |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка полипропиленовых упаковочных пленок

Рынок полипропиленовых упаковочных пленок в 2020 году оценивался в 2,73 миллиарда долларов США, и ожидается, что к 2026 году он достигнет 4,33 миллиарда долларов США, при этом среднегодовой темп роста составит 6,78% в течение прогнозируемого периода (2021-2026 годы). Рынок стал свидетелем массового перехода от многоразовой упаковки к одноразовой во всем мире. Большинство продуктовых магазинов по всему миру начали запрещать многоразовые пакеты из-за высокой вероятности передачи вируса, а одноразовые товары, напротив, разлетались с полок. Ожидается, что спрос и тенденция сохранятся и в 2021 году, поскольку приближающаяся зима, скорее всего, принесет резкий всплеск гриппа и новые волны COVID-19.

- Упаковочный сектор постоянно развивается, чтобы удовлетворить меняющиеся потребности потребителей. Растущие располагаемые доходы и увеличение численности среднего класса являются одними из основных факторов, стимулирующих спрос на полипропиленовые упаковочные пленки в таких отраслях, как продукты питания и напитки, потребительские товары, промышленные товары и другие.

- Растущий спрос на пленку для увеличения срока годности продукта стимулирует рост рынка полипропиленовой упаковочной пленки. Кроме того, легкая доступность экологически чистых упаковочных решений помогает расширить сферу применения полипропиленовой упаковочной пленки, стимулируя рост рынка.

- Ожидается, что вспышка коронавируса окажет положительное влияние на упаковочную отрасль в следующем году. Ожидается, что спрос на полипропиленовую упаковку, в основном БОПП, которая ограничивает риск загрязнения за счет снижения воздействия, будет благоприятствовать. Кроме того, упакованную продукцию можно легко очистить без упаковки в случае контакта с какой-либо поверхностью.

- Однако в настоящее время отрасль сталкивается со значительным воздействием карантина на систему цепочек поставок и производственные мощности из-за карантина. Строгие правила изоляции во всем мире привели к нехватке сырья и рабочей силы.

Тенденции рынка полипропиленовых упаковочных пленок

БОПП – один из факторов, движущих рынком

- Когда пленки БОПП окрашены и объединены с обычными полиэтиленовыми пакетами, они выглядят красиво и обладают водонепроницаемыми и влагостойкими свойствами. Эти пакеты имеют превосходный внешний вид и используются для упаковки дорогостоящих продуктов, таких как семена, пестициды, пшеничная мука, высококачественные химикаты и т. д.

- Кроме того, пакеты БОПП представляют собой кристально чистые полиэтиленовые пакеты. Их двухосная ориентация придает им прозрачный вид, что делает их пригодными для брендинга посредством печати на поверхности. БОПП-пакеты в основном используются для розничной упаковки. Двухосная ориентация увеличивает их прочность, и, следовательно, они предпочтительнее выдерживать большие нагрузки. БОПП-мешки водонепроницаемы. Продукты внутри них могут быть защищены от влаги в течение гораздо более длительного периода времени.

- Из-за строгих требований к упаковке пищевых продуктов пленки БОПП обладают многими подходящими и выгодными свойствами для упаковки пищевых материалов. С помощью этой пленки упаковка помогает защитить питательные свойства продуктов питания до их конечного потребления. Эти упаковки должны иметь хорошие оптические свойства, отличную прозрачность, прозрачность и блеск.

- Кроме того, применение барьерных термостойких БОПП-пленок является одной из основных тенденций, наблюдаемых на рынке упаковки для пищевых продуктов, где влаго- и кислородонепроницаемость имеют первостепенное значение. Эта пленка выполняет как печатные, так и барьерные функции, что позволяет использовать ее даже с двухслойными ламинатами.

- В июле 2021 года компания Cosmo Films, мировой поставщик специальных пленок для гибкой упаковки, этикетирования и ламинирования, а также синтетической бумаги, повторно запускает пленку с верхним покрытием для прямой термопечати (DTP) на основе БОПП с запатентованным покрытием, позволяющим формирование изображения или отпечатка на пленке при контакте с нагретой печатающей головкой термопринтера. Пленка, специально разработанная для нишевых приложений, таких как информационная маркировка (багажные бирки в аэропортах), отслеживание запасов, маркировка замороженных продуктов и применение парковочных билетов, может найти применение во многих новых приложениях.

Азиатско-Тихоокеанский регион занимает самую большую долю рынка

- Китай по-прежнему остается одним из важных рынков пластиковой упаковки, и ожидается, что законодательные запреты создадут проблему для роста рынка. Аналогично и в Индии, по данным Министерства экономики и финансов, в 2020 финансовом году рынок пластиковой упаковки составил 72,6 млрд долларов США.

- Всемирный банк отмечает, что пандемия COVID-19 привела к увеличению использования одноразового пластика в регионе из-за проблем с гигиеной и низких цен на первичный пластик. Пандемия изменила вековую политику борьбы с пластиковым загрязнением.

- В глобальном масштабе Южная Азия была определена как наименее интегрированный регион с ограничениями на передвижение людей, товаров, услуг и капитала. Однако различные страны, такие как Афганистан, Бангладеш, Бутан, Индия, Мальдивы, Непал, Пакистан и Шри-Ланка, лидируют в регионе по контролю загрязнения морской среды пластиком.

- В июле 2021 года Организация оборонных исследований и разработок (DRDO) в сотрудничестве с Университетом Ачарья Нагарджуна и Ecolastic Private Limited представила экологически чистую упаковочную продукцию, изготовленную из натуральных и растительных пищевых материалов, предназначенную для отказа от одноразового пластика. Эти пакеты являются экологичной, экономичной и безопасной для океана альтернативой одноразовым пластикам, в отличие от традиционных полиэтиленовых пакетов, созданных из нефтехимических продуктов, которые опасны для окружающей среды и разлагаются годами.

- После введения в Китае постановления, запрещающего импорт пластиковых отходов, несколько игроков разрабатывают стратегию по сокращению образования пластиковых отходов. В январе 2021 года Yum China Holdings Inc. объявила, что в соответствии с китайским законодательством она инициировала ряд мероприятий по сокращению использования пластика и созданию экологически чистой упаковки для своих брендов. Это предполагает использование бумажных трубочек, бумажных пакетов и биоразлагаемых пластиковых пакетов для замены существующей пластиковой упаковки. Yum China ожидает, что благодаря этим мероприятиям, начиная с 2021 года, будет сокращаться примерно на 8000 тонн неразлагаемого пластика в год.

Обзор отрасли полипропиленовых упаковочных пленок

Рынок полипропиленовой упаковочной пленки является конкурентным из-за присутствия множества игроков, ведущих свой бизнес на национальных и международных границах. Рынок умеренно фрагментирован. Ключевые игроки на рынке полипропиленовых упаковочных пленок прилагают усилия к разработке новых продуктов и гибким бизнес-моделям, чтобы справиться с потенциальными потрясениями и поддержать долгосрочный рост. Некоторые из ключевых событий на рынке:.

- Сентябрь 2021 г. — Cosmo Films Limited приняла предложение о строительстве новой линии по производству пленки БОПП в Аурангабаде производительностью 67 тыс. метрических тонн в год. Эта линия потребует инвестиций в размере 350 миллионов рупий, которые будут финансироваться за счет внутренних начислений и заимствований. Ожидается, что к 2024-2025 году линия заработает.

- Январь 2021 г. - В течение нескольких лет корпорация DIC рассматривала возможность заключения партнерства с Jindal Poly Films Limited, одним из ведущих мировых производителей биаксиально-ориентированной полипропиленовой пленки (БОПП), чтобы способствовать развитию рынка функциональной литой полипропиленовой пленки (CPP) в Индии.. DIC объявила сегодня, что обе компании договорились работать вместе в этой области.

Лидеры рынка полипропиленовых упаковочных пленок

-

Amcor PLC

-

AEP Industries Inc.

-

Novolex Holding LLC

-

RKW Group

-

Dupont Teijin Films

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка полипропиленовых упаковочных пленок

- Август 2021 г. — Polydress® FarmGuard, барьерная пленка для силоса e7 нового поколения от RKW Agri, помимо других преимуществ, обеспечивает значительно лучший кислородный барьер для защиты силоса и упрощения обращения с ним. Больше нет необходимости в вакуумной пленке, что экономит фермерам время, труд и деньги, одновременно сводя к минимуму отходы. Все это означает, что устойчивость является неотъемлемой частью.

- Декабрь 2020 г. - Cosmo Films разработала TeploR, новую прозрачную пленку из биаксиально-ориентированного полипропилена (БОПП) для печати с повышенной термостойкостью. TeploR был разработан в качестве печатного слоя в многослойных ламинатах, позволяя создавать конструкции из мономатериала для различных упаковочных применений в сегментах пищевой и непищевой продукции.

Сегментация отрасли полипропиленовых упаковочных пленок

Полипропиленовые упаковочные пленки разработаны для защиты поверхности от необратимых повреждений и обеспечения превосходной оптической прозрачности при низкой стоимости, что делает их идеальным выбором для гибкой упаковки.

| По типу | БОПП | ||

| CPP | |||

| По применению | Еда | ||

| Напиток | |||

| Фармацевтика и здравоохранение | |||

| Промышленный | |||

| Другие приложения | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Европа | Великобритания | ||

| Германия | |||

| Франция | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Латинская Америка | |||

| Ближний Восток и Африка | |||

Часто задаваемые вопросы по исследованию рынка полипропиленовых упаковочных пленок

Каков текущий размер рынка полипропиленовых упаковочных пленок?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка полипропиленовых упаковочных пленок составит 6,78%.

Кто являются ключевыми игроками на рынке Полипропиленовые упаковочные пленки?

Amcor PLC, AEP Industries Inc., Novolex Holding LLC, RKW Group, Dupont Teijin Films – основные компании, работающие на рынке полипропиленовых упаковочных пленок.

Какой регион на рынке Полипропиленовые упаковочные пленки является наиболее быстрорастущим?

По оценкам, Северная Америка будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке Полипропиленовые упаковочные пленки?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка полипропиленовых упаковочных пленок.

Какие годы охватывает рынок полипропиленовых упаковочных пленок?

В отчете рассматривается исторический размер рынка полипропиленовых упаковочных пленок за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка полипропиленовых упаковочных пленок на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Packaging Materials Reports

Popular Packaging Reports

Отчет об отрасли полипропиленовых упаковочных пленок

Статистические данные о доле, размере и темпах роста доходов на рынке полипропиленовых упаковочных пленок в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ полипропиленовых упаковочных пленок включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.