| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 3.63 Billion |

| Размер Рынка (2029) | USD 4.52 Billion |

| CAGR (2024 - 2029) | 4.51 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка полифенилена

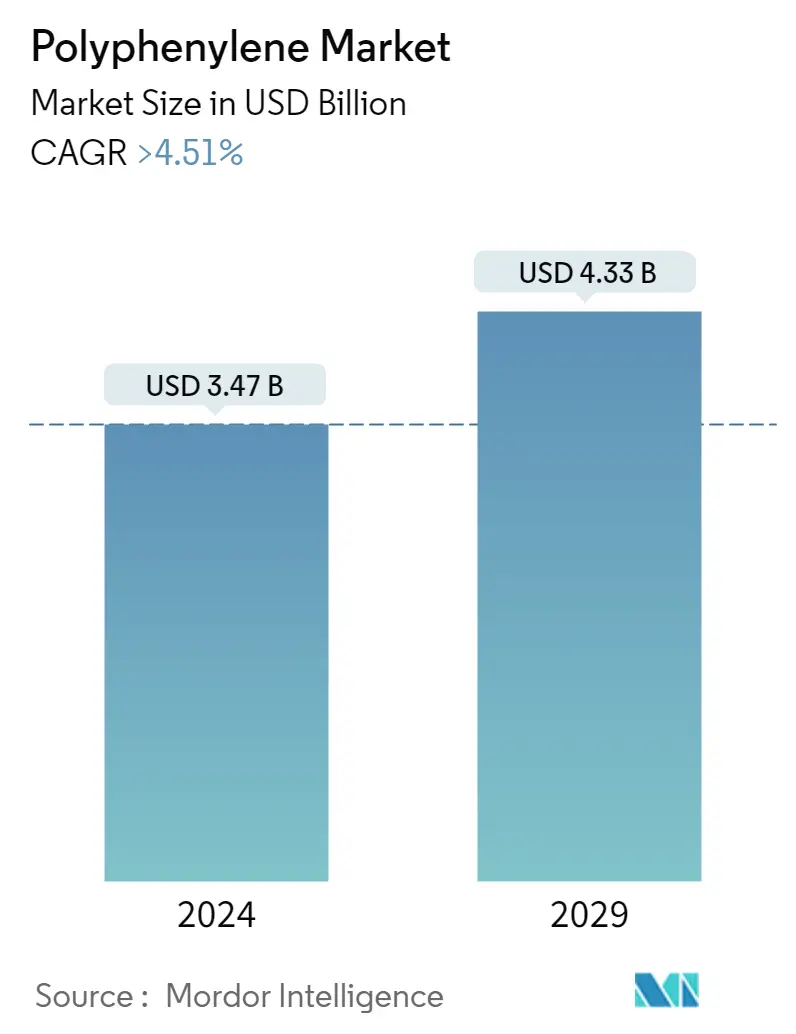

Объем рынка полифенилена оценивается в 3,47 миллиарда долларов США в 2024 году и, как ожидается, достигнет 4,33 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит более 4,51% в течение прогнозируемого периода (2024-2029 годы).

На рынок полифенилена негативно повлияла пандемия COVID-19, поскольку наблюдалось замедление производства и мобильности, при этом такие отрасли, как электротехника и электроника, транспорт и другие, были вынуждены отложить свое производство из-за мер сдерживания и экономических потрясений. В настоящее время рынок оправился от пандемии. Рынок достиг допандемического уровня в 2022 году и, как ожидается, будет стабильно расти в будущем.

Растущее использование полифенилена в электротехнической и электронной промышленности и растущий спрос на гибридные электромобили являются факторами, способствующими росту изучаемого рынка.

С другой стороны, доступность заменителей и высокая стоимость полифенилена по сравнению с другими традиционными материалами являются ключевыми факторами, ограничивающими рост изучаемого рынка.

Более того, новые возможности применения полифенилена в печатных платах 5G являются ключевым фактором, который, как ожидается, станет прибыльной возможностью для изучаемого рынка.

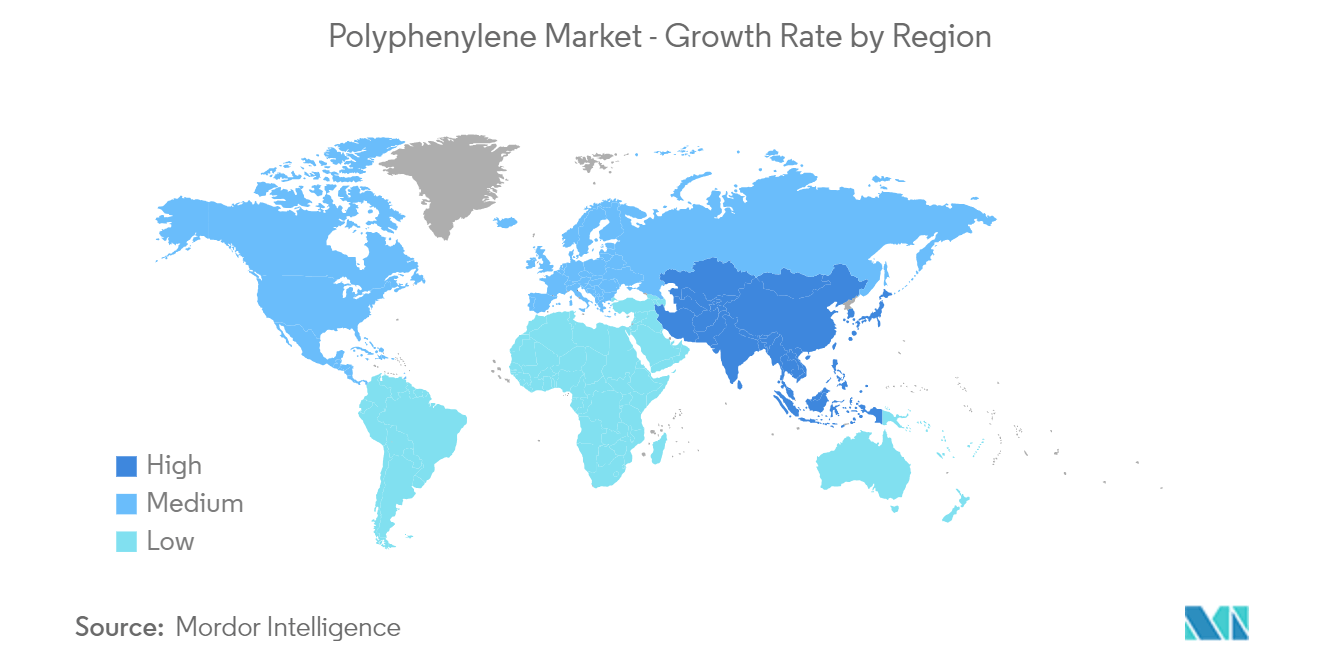

Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке, при этом наибольшее потребление будет приходиться на Китай, Японию, Южную Корею и Индию.

Тенденции рынка полифенилена

Растущий спрос со стороны автомобильного и транспортного сегмента

- Полифенилен перерабатывается в его производные, такие как полифениленсульфид (PPS), полифениленоксид (PPO) и полифениленовый эфир (PPE). Производные полифенилена предпочтительны в деталях электромобилей, требующих более высокой температурной стабильности.

- В последние годы PPS успешно заменил металл, ароматический нейлон, фенольные полимеры и объемные формовочные смеси в различных компонентах транспортных средств.

- Производные полифенилена становятся идеальным выбором для автомобильных деталей, подвергающихся воздействию высоких температур. Они могут обеспечить высокую прочность при небольшом весе. Они используются в компонентах транспортных средств, таких как электрические разъемы, системы зажигания, системы освещения, топливные системы, компоненты инверторов гибридных автомобилей и поршни.

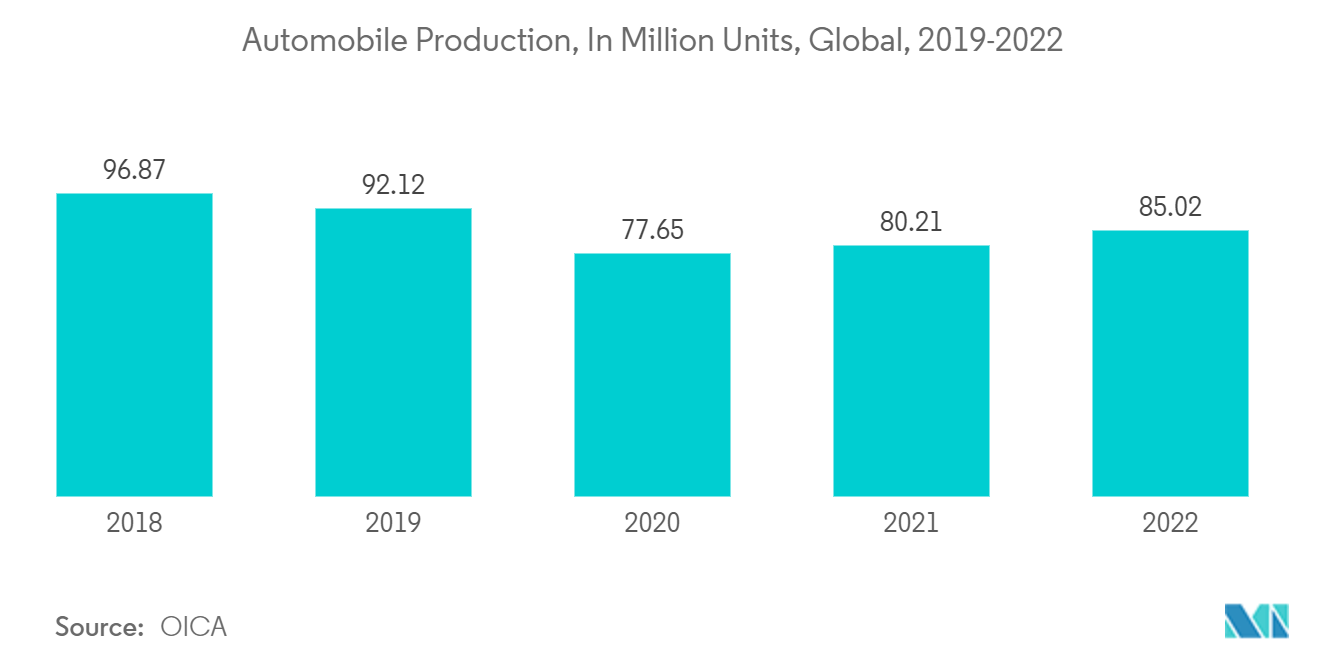

- По данным Международной организации автомобилестроителей (OICA), в 2022 году по всему миру было произведено 85,02 миллиона автомобилей, что соответствует темпам роста на 6% по сравнению с 2021 годом, тем самым увеличивая спрос на производные полифенилена, которые используются в различных автомобильных технологиях. части.

- Китай является крупнейшим производителем автомобилей в мире. Автомобильный сектор страны готовится к эволюции продукции, при этом страна сосредотачивается на производстве продукции, обеспечивающей экономию топлива при минимизации выбросов из-за растущих экологических проблем.

- По данным OICA, в 2022 году производство и продажи автомобилей в стране достигли 27,021 млн и 26,864 млн штук соответственно, что на 3,4% и 2,1% больше, чем в предыдущем году.

- Кроме того, мировой рынок электромобилей значительно расширяется, что приносит пользу изучаемому рынку. Например, в 2022 году по всему миру было продано около 10,5 миллионов единиц аккумуляторных электромобилей (BEV) и гибридных электромобилей (PHEV), что свидетельствует о темпах роста на 55% по сравнению с 6,77 миллионами единиц, проданных в предыдущем году..

- Все вышеперечисленные факторы, вероятно, значительно повысят спрос на полифенилен в автомобильном и транспортном сегментах и, таким образом, будут способствовать росту изучаемого рынка.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион представляет собой крупнейший рынок полифенилена. В таких странах, как Китай, Япония, Южная Корея и Индия, спрос на полифенилен растет из-за роста таких отраслей, как автомобилестроение и транспорт, электротехника и электроника.

- В Азиатско-Тихоокеанском регионе правительства приняли благоприятную политику в отношении внедрения электромобилей и расширения производственной инфраструктуры для электромобилей. Ожидается, что это, в свою очередь, придаст огромный импульс рынку электромобилей в регионе в течение прогнозируемого периода.

- Изменения в политике правительства Китая включают ограничение инвестиций в новые заводы по производству автомобилей с двигателями внутреннего сгорания и предложение ужесточить среднюю экономию топлива в парке легковых автомобилей малой грузоподъемности к 2025 году.

- Повышение уровня жизни в азиатских странах также привело к повышению осведомленности населения об использовании электрических и гибридных транспортных средств.

- Азиатско-Тихоокеанский регион также является доминирующим производителем электротехники и электроники во всем мире, чему способствуют такие страны, как Китай, Япония, Южная Корея и Малайзия. Индия также становится центром производства электронной продукции в Азии. Ожидается, что эта устоявшаяся отрасль привлечет спрос на полифенилен и его производные в регионе.

- Таким образом, ожидается, что рост использования и расширение области применения в электротехнической и электронной промышленности будут способствовать росту рынка. В сегменте электроники китайские производители создают зарубежные производственные базы для расширения присутствия на международных рынках.

- Например, в марте 2023 года TCL расширила свое присутствие на международных рынках, открыв заводы за рубежом по производству телевизоров, модулей и фотоэлектрических элементов во Вьетнаме, Малайзии, Мексике и Индии. Кроме того, компания установила партнерские отношения с местными компаниями в Бразилии для совместного развития производственных мощностей, цепочек поставок и инфраструктуры исследований и разработок.

- Кроме того, по данным Министерства электроники и информационных технологий, стоимость производства бытовой электроники (телевизоров, аксессуаров и аудио) в Индии в 2022 финансовом году превысила 745 миллиардов индийских рупий (9,46 миллиардов долларов США). Таким образом, поддерживается рост рынка..

- Более того, по данным Японской ассоциации производителей электроники и информационных технологий (JEITA), внутреннее производство японской электронной промышленности оценивалось в 11 124,3 млрд иен (85,19 млрд долларов США) в 2022 году, что свидетельствует о темпах роста на 2% по сравнению с предыдущим годом..

- Таким образом, ожидается, что растущий спрос со стороны конечных потребителей, упомянутых выше, будет стимулировать рост в Азиатско-Тихоокеанском регионе.

Обзор отрасли полифенилена

Рынок полифенилена носит частично фрагментированный характер. К основным игрокам на изучаемом рынке (не в каком-то определенном порядке) относятся, среди прочих, SABIC, Ensinger, Celanese Corporation, DIC CORPORATION и Solvay.

Лидеры рынка полифенилена

-

SABIC

-

Ensinger

-

Celanese Corporation

-

DIC CORPORATION

-

Solvay

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка полифенилена

- Октябрь 2023 г. Solvay выпустила две новые марки полифениленсульфида (PPS) Ryton в рамках растущего ассортимента полимеров Supreme, целью которых является значительный скачок производительности в области электрификации.

- Сентябрь 2023 г. Производство полифениленсульфида (PPS) компании Solvay в Техасе и компаундирование Ryton PPS ECHO в Бельгии получили независимую сертификацию массового баланса (MB1) в соответствии с широко признанной схемой аккредитации International Sustainability and Carbon Certification PLUS (ISCC PLUS2).

- Апрель 2022 г. Корпорация DIC приняла решение пересмотреть свои отпускные цены на продукцию DIC PPS из полифениленсульфида (PPS). Компания начала применять более высокие отпускные цены на продукцию, отгруженную после апреля 2022 года.

Сегментация полифениленовой промышленности

Полифенилен — полукристаллический полимер, обладающий высокой термостойкостью, высокой прочностью и стабильностью, легкостью электрохимической полимеризации и т. д. Полифенилен в основном используется в промышленности при производстве различных формованных деталей, поскольку он обладает высокотемпературным сопротивлением. Автомобильная промышленность доминирует в потреблении полифенилена.

Рынок полифенилена сегментирован по типу, отраслям конечного пользователя и географическому положению. По типу рынок сегментирован на полифениленсульфид, полифениленоксид и полифениленовый эфир. По отраслям конечных пользователей рынок сегментирован на отрасли электротехники и электроники, автомобилестроения и транспорта, а также другие отрасли конечных пользователей (покрытия и т. д.). В отчете также рассматриваются размер рынка и прогнозы развития рынка в 15 странах мира.

Для каждого сегмента размер рынка и прогнозы были сделаны на основе стоимости (доллары США).

| Тип | Полифениленсульфид | ||

| Полифениленоксид | |||

| Полифениленовый эфир | |||

| Отрасль конечных пользователей | Электрика и электроника | ||

| Автомобильная промышленность и транспорт | |||

| Другие отрасли конечных пользователей (покрытия и т. д.) | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Мексика | |||

| Канада | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованиям рынка полифенилена

Насколько велик рынок полифенилена?

Ожидается, что объем рынка полифенилена достигнет 3,47 млрд долларов США в 2024 году, а среднегодовой темп роста составит более 4,51% и достигнет 4,33 млрд долларов США к 2029 году.

Каков текущий размер рынка полифенилена?

Ожидается, что в 2024 году объем рынка полифенилена достигнет 3,47 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Полифенилен?

SABIC, Ensinger, Celanese Corporation, DIC CORPORATION, Solvay – основные компании, работающие на рынке полифенилена.

Какой регион на рынке Полифенилен является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Полифенилен?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка полифенилена.

Какие годы охватывает рынок полифенилена и каков был размер рынка в 2023 году?

В 2023 году объем рынка полифенилена оценивался в 3,32 миллиарда долларов США. Отчет охватывает исторический размер рынка Полифенилен за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Полифенилен за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Отчет об отрасли полифенилена

Статистические данные о доле, размере и темпах роста доходов на рынке полифенилена в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ полифенилена включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.