| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 240.49 Billion |

| Размер Рынка (2029) | USD 305.18 Billion |

| CAGR (2024 - 2029) | 9.69 % |

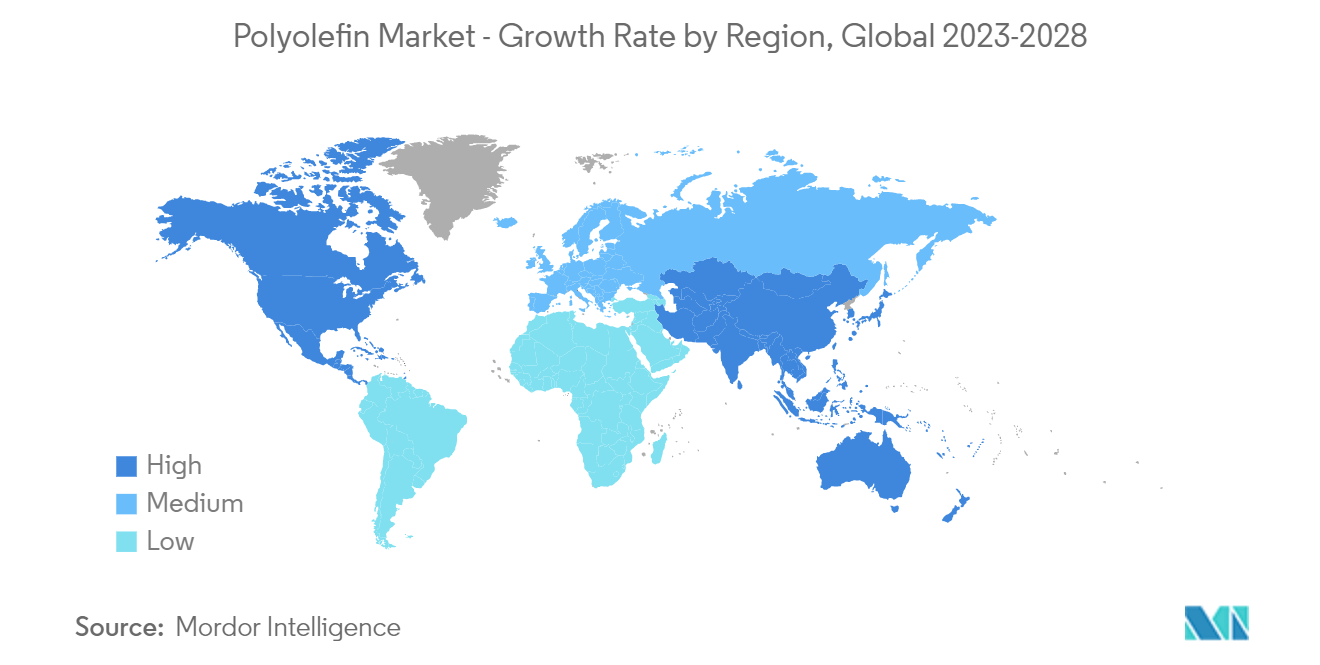

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка полиолефинов

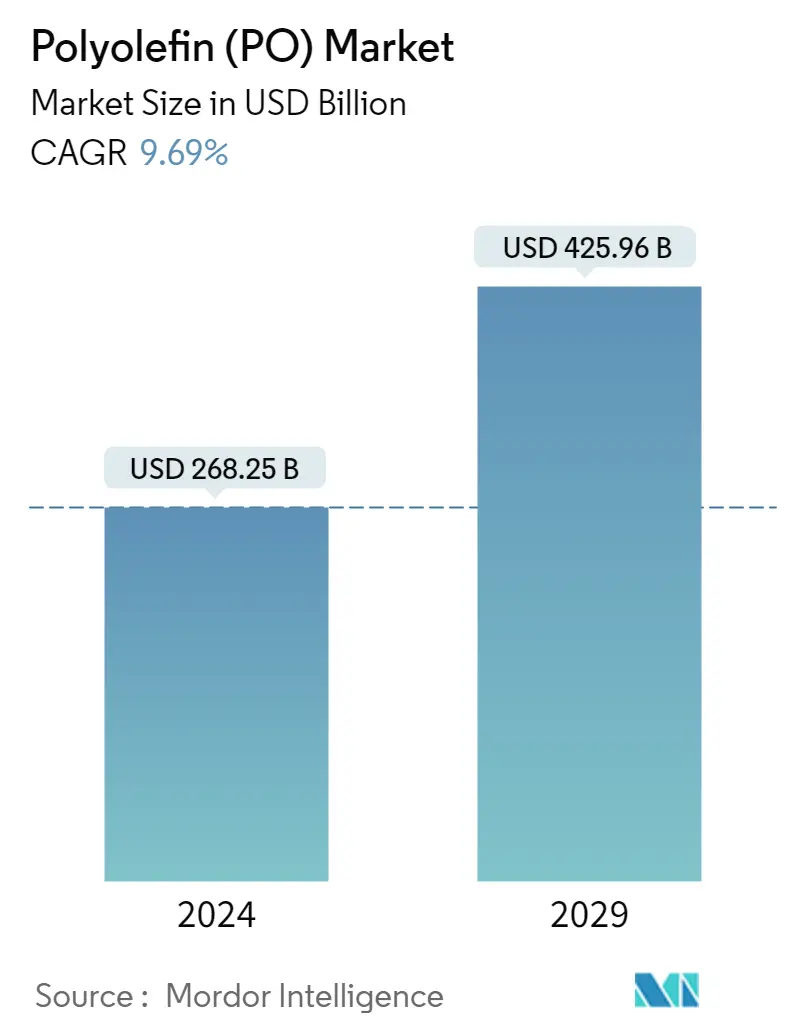

Объем рынка полиолефинов оценивается в 268,25 млрд долларов США в 2024 году и, как ожидается, достигнет 425,96 млрд долларов США к 2029 году, среднегодовой темп роста составит 9,69% в течение прогнозируемого периода (2024-2029 гг.).

Распространение COVID-19 нанесло ущерб рынку, поскольку привело к закрытию многих отраслей конечного потребления. Во время пандемии Китай интенсивно препятствовал рынку полиолефинов, поскольку он является одним из основных потребителей полиолефинов благодаря своим сильным отраслям, таким как производство упаковки. , производство игрушек, строительство и автомобилестроение. Однако, поскольку отрасли возобновят производственную деятельность в 2021 году, исследуемый рынок также может восстановиться.

- Полиолефин используется в электронике, автомобилях и других отраслях промышленности из-за своих передовых свойств. Ожидается, что это поможет рынку расти в краткосрочной перспективе.

- Однако ужесточение экологических норм в отношении пластика, введенных различными правительствами, может ограничить рынок.

- Растущее внимание к зеленому полиолефину, вероятно, создаст новые возможности в ближайшие годы.

- Азиатско-Тихоокеанский регион доминировал на мировом рынке, причем наибольший объем потребления приходился на Индию, Китай и т. д.

Тенденции рынка полиолефинов

Растущий спрос на пленки и листы

- Пленки и листы могут использоваться, среди прочего, в транспортной, упаковочной, сельскохозяйственной, строительной и строительной отраслях.

- Сельскохозяйственный сектор является движущей силой расширения рынка, поскольку существует спрос на полиолефиновые пленки и листы для теплиц, мульчу и стретч-пленки для силоса. Спрос также наблюдается на листы для силоса и оконные пленки, а также в медицинском секторе.

- Сельскохозяйственные пленки на основе полиолефинов также защищают овощи от мороза, ветра, дождя и вредителей, одновременно ускоряя созревание фруктов, овощей и цветов, позволяя фермерам выращивать несколько урожаев в год. Полиолефиновые пленки также помогают уменьшить испарение, тем самым экономя воду.

- С другой стороны, листы полиолефина используются в строительном секторе. Под плитой укладывается полиэтиленовая пленка, выполняющая функцию пароизоляции. Эти листы могут сохраняться в течение более длительного времени без разрушения. В результате спрос на полиолефин со стороны строительной отрасли расширяется.

- По прогнозам, строительная индустрия Азиатско-Тихоокеанского региона станет крупнейшей и наиболее быстрорастущей отраслью в мире на этот регион будет приходиться 45% мировых расходов на строительство. В ближайшие годы это, вероятно, приведет к тому, что больше людей захотят получить фильмы и листы.

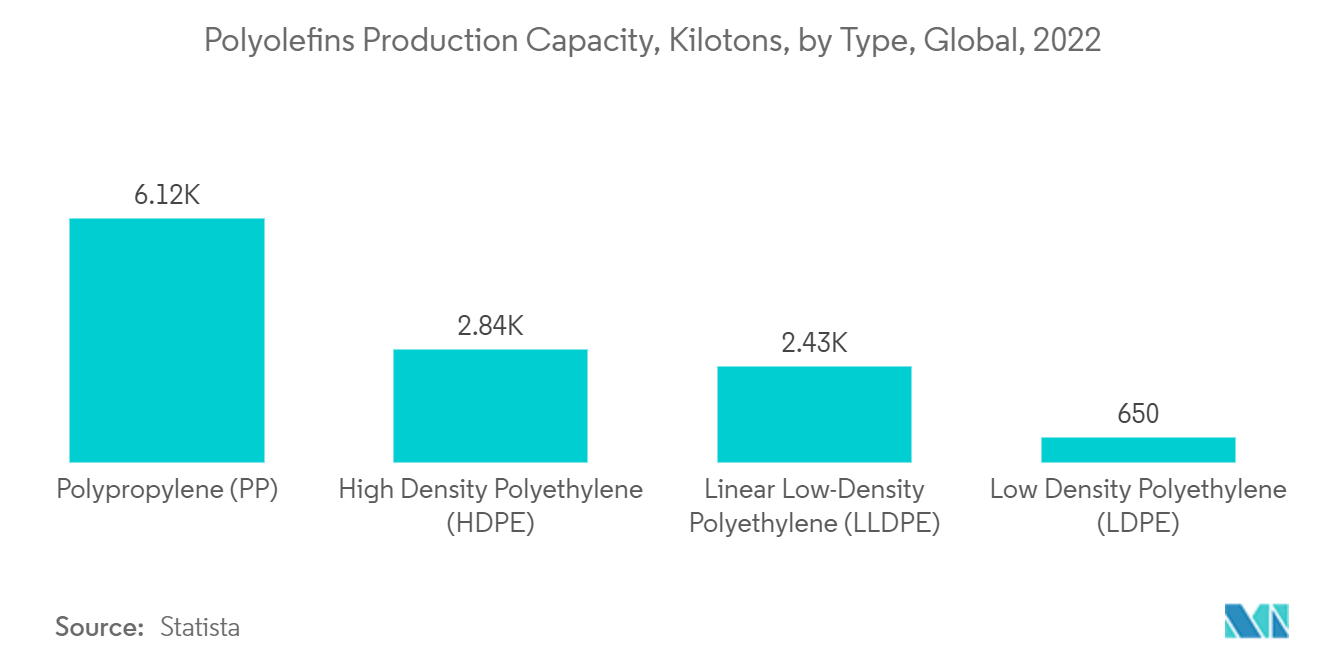

- В 2022 финансовом году общая мощность производства полиолефинов в Индии составила более 12 тысяч килотонн. Большую часть полиолефинов производила компания Reliance Industries Limited, на долю которой приходилось почти 47% общих мощностей по производству полиолефинов в Индии.

- По этой причине рынок полиолефинов, вероятно, будет расти в ближайшие годы, поскольку спрос на пленки и листы будет расти.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион является доминирующим регионом на рынке полиолефинов, поскольку Китай является основным потребителем полиолефинов во всем мире. Рост обусловлен ростом электронной коммерции, поскольку сильный курьерский бизнес привел к резкому росту спроса на пластиковую упаковку. Производственный сектор страны является одним из основных вкладчиков в ее экономику.

- Правительство Китая объявило о масштабных планах строительства на ближайшие 10 лет, включая планы по переселению 250 миллионов человек в новые мегаполисы. Это большой шанс для использования строительных химикатов различными способами для улучшения свойств зданий во время строительства.

- Электронные товары, такие как смартфоны, OLED-телевизоры, планшеты и другая бытовая электроника, демонстрируют самый быстрый рост на рынке. Чем больше денег будет в карманах среднего класса, тем больше будет спрос на электронику, что приведет к росту спроса на полиолефины в стране.

- По прогнозам, к концу 2023 года в Китае сегмент электроники достигнет более 385 миллиардов долларов США.

- Все вышеперечисленные факторы, вероятно, приведут к увеличению спроса на полиолефины в течение прогнозируемого периода.

Обзор отрасли полиолефинов

Рынок полиолефинов по своей природе консолидирован. Некоторые из основных игроков (не в каком-либо определенном порядке) включают LyondellBasell Industries Holdings BV, ExxonMobil Corporation, SABIC, LG Chem и Mitsubishi Chemical Holdings Corporation и другие.

Лидеры рынка полиолефинов

-

SABIC

-

Mitsubishi Chemical Holdings Corporation

-

LyondellBasell Industries Holdings BV

-

ExxonMobil Corporation

-

LG Chem

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка полиолефинов

- Ноябрь 2022 г. Stavian Quang Yen Petrochemical, Ltd. выбрала технологию производства полипропилена (ПП) LyondellBasell для нового производственного предприятия мирового масштаба. На объекте поместится завод по производству полипропилена мощностью 600 килотонн в год, оснащенный технологией Spheripol компании LyondellBasell. Благодаря этому партнерству LyondellBasell стала лицензиаром полипропилена для первого предприятия группы по производству полиолефинов.

- Август 2022 г. SABIC SK Nexlene, совместное предприятие SABIC и SK Geo Centric, объявило о расширении своего производственного завода, расположенного в Ульсане, Южная Корея. Завод будет введен в эксплуатацию во втором квартале 2024 года и удовлетворит растущий спрос на полиолефиновые решения на основе NEXLENE для различных отраслей конечного использования.

Сегментация полиолефиновой отрасли

Полиолефины представляют собой макромолекулы, полученные полимеризацией мономерных звеньев олефина. Наиболее распространенными полиолефинами, используемыми на рынке, являются полиэтилен (ПЭ) и полипропилен (ПП). Полиолефины обладают превосходной технологичностью, химической стабильностью и долговечностью. Это наиболее часто используемый термопластичный полимер, который используется в самых разных областях от упаковки до потребительских товаров, волокон и текстиля. Рынок полиолефинов сегментирован по типу материала, применению и географическому положению. По типу материала рынок сегментирован на полиэтилен (ПЭ), полипропилен (ПП), полиолефиновый эластомер (ПОЭ), этиленвинилацетат (ЭВА), лен (ПЭ) и полипропилен (ПП). Полиолефины обладают превосходной технологичностью, химической стабильностью и долговечностью. Это наиболее часто используемый термопластичный полимер, который используется в самых разных областях от упаковки до потребительских товаров, волокон и текстиля. Рынок полиолефинов сегментирован по типу материала, применению и географическому положению. По типу материала рынок сегментирован на полиэтилен (ПЭ), полипропилен (ПП), полиолефиновый эластомер (ПОЭ) и этиленвинилацетат (ЭВА). По применению рынок сегментирован на пленки и листы, литьевое формование, выдувное формование, экструзионное покрытие, волокна и рафию. В отчете также рассматриваются размер рынка и прогноз рынка полиолефинов в 15 странах основных регионов. Для каждого сегмента размер рынка и прогноз были сделаны на основе стоимости (в миллионах долларов США).

| Тип материала | Полиэтилен (ПЭ) | ||

| Полипропилен (ПП) | |||

| Полиолефиновый эластомер (POE) | |||

| Этиленвинилацетат (ЭВА) | |||

| Приложение | Пленки и листы | ||

| Литье под давлением | |||

| Выдувное формование | |||

| Экструзионное покрытие | |||

| Волокна и рафия | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка полиолефинов

Насколько велик рынок полиолефинов (ПО)?

Ожидается, что объем рынка полиолефинов (ПО) достигнет 268,25 млрд долларов США в 2024 году, а среднегодовой темп роста составит 9,69% и достигнет 425,96 млрд долларов США к 2029 году.

Каков текущий размер рынка полиолефинов (ПО)?

Ожидается, что в 2024 году объем рынка полиолефинов (ПО) достигнет 268,25 млрд долларов США.

Кто являются ключевыми поставщиками на рынке Полиолефин (ПО)?

SABIC, Mitsubishi Chemical Holdings Corporation, LyondellBasell Industries Holdings BV, ExxonMobil Corporation, LG Chem – основные компании, работающие на рынке Полиолефин (ПО).

Какой регион на рынке Полиолефин (ПО) является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Полиолефинов (ПО)?

В 2024 году наибольшая доля рынка полиолефинов (ПО) будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок полиолефинов (ПО), и каков был размер рынка в 2023 году?

В 2023 году объем рынка полиолефинов (ПО) оценивался в 244,55 млрд долларов США. В отчете рассматривается исторический размер рынка полиолефинов (ПО) за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка полиолефинов (ПО) на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Отчет о полиолефиновой отрасли

Статистические данные о доле, размере и темпах роста выручки на рынке полиолефинов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ полиолефинов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

_Market-Market_Concentration.webp)