Объем рынка логистики холодовой цепи в Польше

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

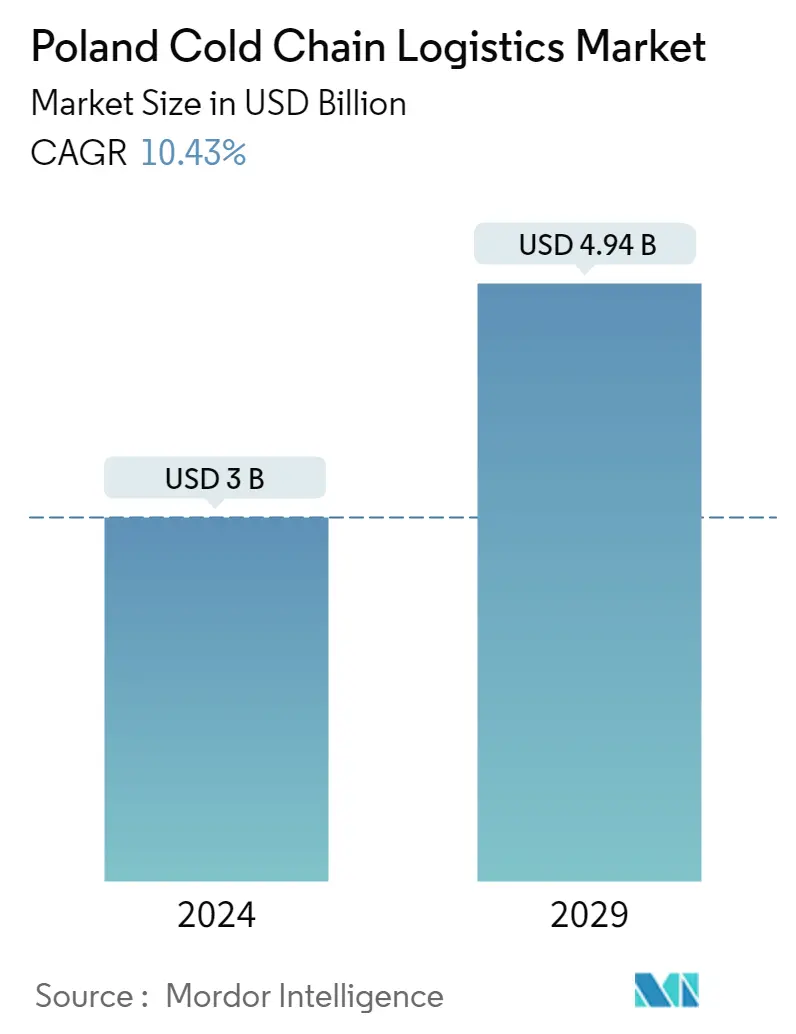

| Размер рынка (2024) | USD 3.00 миллиарда долларов США |

| Размер рынка (2029) | USD 4.94 миллиарда долларов США |

| CAGR(2024 - 2029) | 10.43 % |

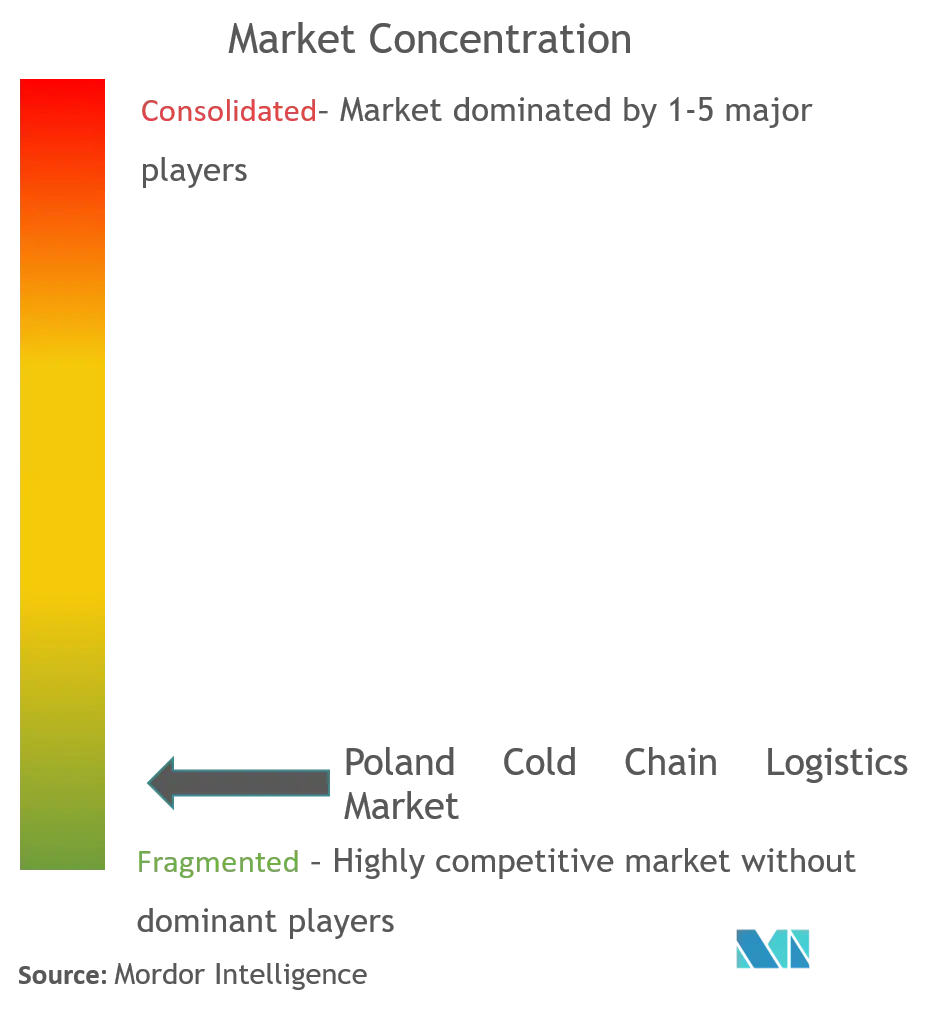

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка логистики холодовой цепи в Польше

Объем рынка логистики холодовой цепи в Польше оценивается в 3 миллиарда долларов США в 2024 году и, как ожидается, достигнет 4,94 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 10,43% в течение прогнозируемого периода (2024-2029 годы).

Польша является одним из ведущих производителей агропродовольственной продукции и одним из крупнейших производителей в Европе. Будучи второй по величине страной в Центральной Европе, Польша является привлекательным рынком для всех специалистов пищевой промышленности, открывая огромный потенциал для индустрии логистики холодовой цепи.

Два основных транспортных коридора, соединяющие Польшу с Северной Европой и Центральной Азией, делают ее региональным продовольственным центром, простирающимся за пределы границ Европейского Союза в Средиземноморье, Северную Африку и Азию. Выгодное расположение страны делает ее полностью доступной для хорошо развитого автомобильного, воздушного и железнодорожного сообщения.

Энергетический кризис, вызванный вторжением России в Украину, заставил домохозяйства и предприятия готовиться к беспрецедентной зиме цен на энергоносители. Многие предприятия, в том числе те, которые работают в сфере холодовой цепи, уже борются с растущими затратами.

Благодаря ежегодным инвестициям в новые склады в размере около 2 миллиардов долларов США, в ближайшие годы емкость складских помещений значительно увеличится. Кроме того, несколько факторов увеличивают спрос на транспортные решения в Польше, такие как продукты питания, атомные электростанции, а также чувствительные к температуре машины и оборудование. GLP, один из инвесторов и строителей логистических складов и распределительных парков, 31 марта 2022 года запустил два новых логистических объекта в Польше. Этот проект был частью текущей работы GLP в Польше. Всего в 2022 году GLP рассчитывает реализовать в стране логистические проекты общей площадью около 240 000 кв.м.

Экспорт продовольствия является важной частью многомиллиардной экономики Польши. В результате польские экспортеры постоянно ищут первоклассные логистические решения для холодовой цепи, включая рефрижераторы, холодильное оборудование и складские помещения.

Импорт и экспорт свежих, охлажденных или замороженных продуктов является постоянной проблемой для Польши. Ежегодно в страну ввозятся и вывозятся миллионы тонн продуктов питания и напитков, требующих рефрижераторной перевозки.

Экспорт продовольствия играет важную роль в многомиллиардной экономике Польши. Центральноевропейское расположение страны делает ее региональным продовольственным центром с потенциалом расширения своего присутствия за пределами Европейского Союза на рынки Средиземноморья, Северной Африки и Азии. В результате польские компании должны поставлять свою продукцию в целости и сохранности, готовую к переработке или потреблению, на зарубежные рынки.

Тенденции рынка логистики холодовой цепи в Польше

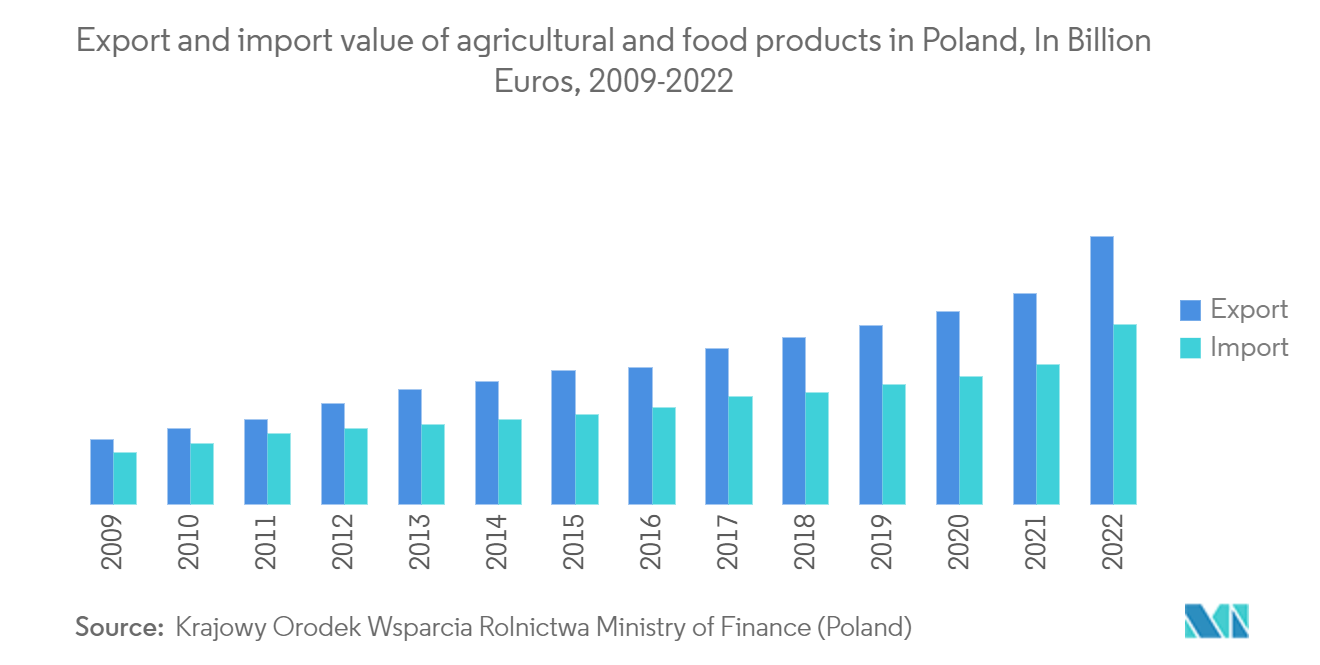

Внешняя торговля Польши агропродовольственной продукцией

Выручка от международных продаж увеличилась на 27,3% в годовом исчислении до 183,2 млрд злотых (46,15 млрд долларов США) за первые десять месяцев 2022 года. Более высокие темпы роста по сравнению с 2021 годом подтверждают успехи польских предпринимателей на мировом агропродовольственном рынке.. Экспорт агропродовольственной продукции позволяет управлять излишками продуктов питания, произведенными в Польше. Это основной источник дохода для польской агропродовольственной промышленности, который оказывает положительное влияние на экономику. С другой стороны, импорт агропродовольственной продукции увеличился на 29,6% до 122 млрд злотых (30,73 млрд долларов США) за первые 10 месяцев 2022 года. Положительный торговый баланс составил 13,0 млрд злотых (3,27 млрд долларов США) по сравнению с 61 млрд злотых. (15,37 млрд долларов США) за аналогичный период 2021 года.

Основным торговым партнером Польши является Германия. С января по октябрь 2022 года экспорт в Германию составил 9,7 млрд евро (10,88 млрд долларов США), что на 26% больше, чем в предыдущем году. Основными товарами, экспортируемыми из Польши в Германию, являются сигареты, мясо птицы, рыбные полуфабрикаты и корм для домашних животных. Основными продуктами экспорта в Германию являются в основном мясо птицы, сигареты и зерна кукурузы. Основными продуктами экспорта из Польши в ЕС являются в основном мясо птицы, мясные и рыбные полуфабрикаты.

Потребность в цепочке поставок в контроле температуры и влажности

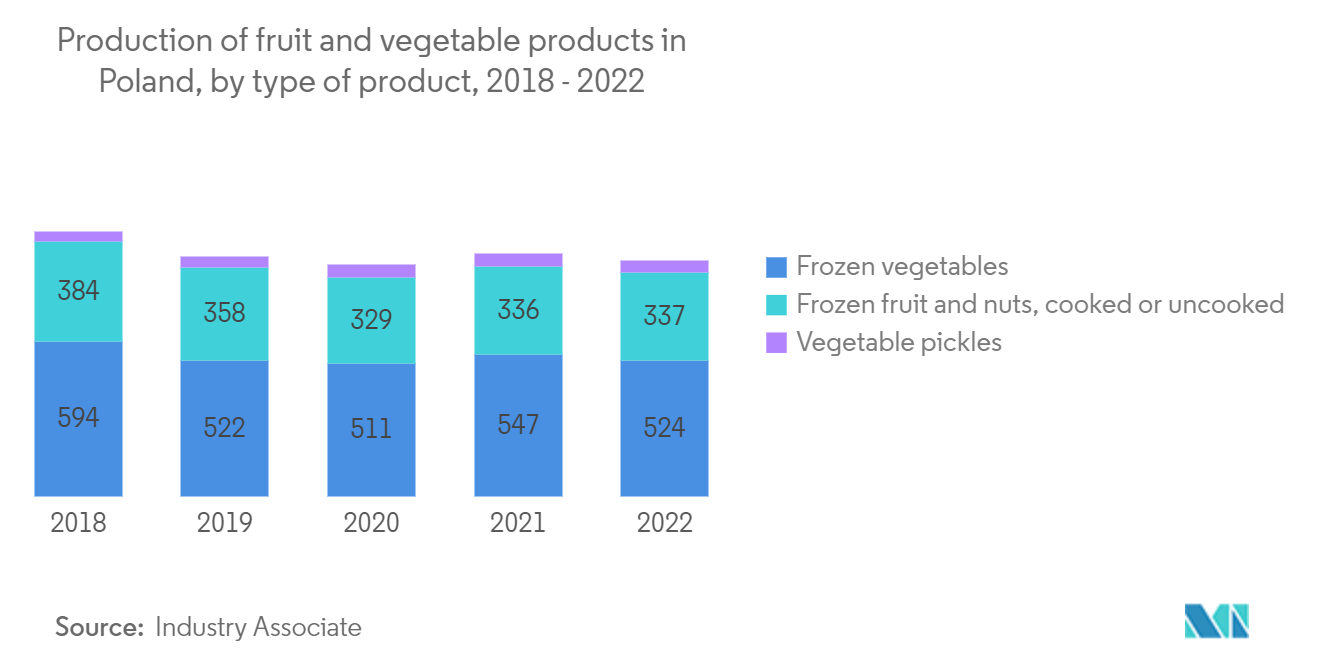

Основным фактором, определяющим потребление кормов в Польше, является потребление мяса, на которое приходится большая часть колебаний цен. В натуральном выражении производство и потребление мяса стабильны, а это означает, что спрос на корма стабилен.

По данным KOWR (Национальный центр экспорта сельскохозяйственных и продовольственных товаров), рост в годовом исчислении составил 19,5% (3,21 млрд евро) за год, закончившийся в апреле 2022 года. Общая стоимость польского экспорта сельскохозяйственной и пищевой продукции достигла 14,0 млрд евро (14,90 млрд долларов США) за год до апреля 2022 года. Наибольшую долю польского экспорта в категории сельскохозяйственной и пищевой продукции составили продукты из птицы и хлеба. Далее следуют корма для животных, шоколадные изделия и крупный рогатый скот. В прошлом году объем польского экспорта продуктов питания и сельскохозяйственной продукции достиг нового пика в 37,8 млрд евро (39,58 млрд долларов США).

Контроль окружающей среды особенно важен при работе с мясом и молочными продуктами. Молочные продукты чувствительны к температуре, а также к обращению и механическим повреждениям во время погрузки и разгрузки. С другой стороны, в мясе повышенная температура окружающей среды может привести к росту и размножению вредных бактерий, способных вызвать пищевое отравление в момент употребления. Поэтому компании, производящие и транспортирующие мясную, рыбную или молочную продукцию, обязаны поддерживать непрерывность работы объектов холодовой цепи с установленными условиями окружающей среды на протяжении всего процесса производства, хранения и доставки.

Обзор отрасли логистики холодовой цепи в Польше

Рынок логистики холодовой цепи в Польше сильно фрагментирован, на нем присутствуют как международные, так и отечественные игроки. Большую часть импортируемой и экспортируемой продукции необходимо отслеживать в рефрижераторном транспорте. Ведущими игроками на рынке холодовой цепи в Польше являются Green Yard Logistics, Pago Logistics, Frigo Logistics, New Cold Logistics и Eco Containers. После пандемии рынок начал восстанавливаться и начал позитивно расти.

Лидеры рынка логистики холодовой цепи Польши

-

Green Yard

-

Pago Logistics

-

Frigo Logistics

-

New Cold Logistics

-

Eco Containers

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка логистики холодовой цепи Польши

- Июнь 2023 г. NewCold объявила о строительстве нового склада с контролируемой температурой стоимостью 112 миллионов евро (120,22 миллиона долларов США) в городе Новы-Модлин, недалеко от Варшавы, Польша, который станет вторым объектом NewCold в Польше.

- Февраль 2023 г. Maersk объявила о вступлении в силу нового продукта под названием Container Protect Essential, который будет предлагаться всем грузам, импортируемым из Польши, Австрии и Швейцарии, в рамках стандартного предложения импорта для всех товаров.

Отчет о рынке логистики холодовой цепи в Польше – Содержание

1. ВВЕДЕНИЕ

1.1 Результаты исследования

1.2 Предположения исследования

1.3 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

2.1 Методология анализа

2.2 Этапы исследования

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ

4.1 Текущий рыночный сценарий

4.2 Динамика рынка

4.2.1 Драйверы

4.2.1.1 Рост сельского хозяйства и пищевой промышленности

4.2.1.2 Рост фармацевтической промышленности

4.2.2 Ограничения

4.2.2.1 Ограничения по стоимости

4.2.2.2 Доступность инфраструктуры

4.2.3 Возможности

4.2.3.1 Внедрение технологий

4.3 Технологические тенденции и автоматизация

4.4 Правительственные постановления и инициативы

4.5 Анализ цепочки создания стоимости/цепочки поставок в отрасли

4.6 В центре внимания хранение с контролируемой температурой и окружающей средой

4.7 Привлекательность отрасли: анализ пяти сил Портера

4.8 Влияние стандартов и правил выбросов на отрасль холодовой цепи

4.9 Влияние Covid-19 на рынок

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По услуге

5.1.1 Хранилище

5.1.2 Транспорт

5.1.3 Дополнительные услуги (шоковая заморозка, маркировка, управление запасами и т. д.)

5.2 По температуре

5.2.1 Охлажденный

5.2.2 Замороженный

5.2.3 Окружающий

5.3 Конечным пользователем

5.3.1 Садоводство (свежие фрукты и овощи)

5.3.2 Молочные продукты (молоко, мороженое, сливочное масло и т. д.)

5.3.3 Мясо, Рыба, Птица

5.3.4 Обработанные пищевые продукты

5.3.5 Фармацевтика, науки о жизни и химия

5.3.6 Другие конечные пользователи

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Обзор концентрации рынка

6.2 Профили компании

6.2.1 Green Yard

6.2.2 Pago Logistics

6.2.3 Frigo Logistics

6.2.4 New Cold Logistics

6.2.5 Eco Containers

6.2.6 Silvan Logistics

6.2.7 Mandersloot

6.2.8 Loginex

6.2.9 Chenczke Group

6.2.10 Uni Logistics*

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

8. ПРИЛОЖЕНИЕ

8.1 Макроэкономические показатели (Распределение ВВП по видам деятельности, вклад сектора транспорта и хранения в экономику)

8.2 Анализ потоков капитала (инвестиции в сектор транспорта и хранения)

8.3 Статистика электронной коммерции и потребительских расходов

8.4 Статистика внешней торговли – экспорт и импорт

Сегментация отрасли логистики холодовой цепи в Польше

Логистика холодовой цепи — это технология и процесс, используемые для обеспечения безопасной перевозки чувствительных к температуре товаров и изделий по всей цепочке поставок. Практически любой скоропортящийся или фирменный продукт почти наверняка попадает в категорию управления холодовой цепью. К скоропортящимся продуктам относятся мясо и рыба, продукты питания, медикаменты и фармацевтические препараты.

Всесторонний анализ польского рынка логистики холодовой цепи, охватывающий текущие рыночные тенденции, ограничения, технологические обновления, а также подробную информацию о различных сегментах и конкурентной среде отрасли. Влияние COVID-19 также было учтено и рассмотрено в ходе исследования. В отчете представлен размер рынка и прогнозы рынка коворкинг-офисов Бахрейна в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

Польский рынок логистики холодовой цепи сегментирован по услугам (хранение, транспортировка и услуги с добавленной стоимостью), по типу температуры (охлажденная, замороженная и при комнатной температуре) и по конечному потребителю (садоводство, молочные продукты, мясо, рыба, птица, переработанные пищевые продукты, фармацевтика, науки о жизни, химикаты и другие области применения).

| По услуге | ||

| ||

| ||

|

| По температуре | ||

| ||

| ||

|

| Конечным пользователем | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка логистики холодовой цепи в Польше

Насколько велик польский рынок логистики холодовой цепи?

Ожидается, что объем рынка логистики холодовой цепи в Польше достигнет 3,00 млрд долларов США в 2024 году, а среднегодовой темп роста составит 10,43% и достигнет 4,94 млрд долларов США к 2029 году.

Каков текущий размер рынка логистики холодовой цепи в Польше?

Ожидается, что в 2024 году объем рынка логистики холодовой цепи в Польше достигнет 3,00 млрд долларов США.

Кто являются ключевыми игроками на рынке логистики холодовой цепи в Польше?

Green Yard, Pago Logistics, Frigo Logistics, New Cold Logistics, Eco Containers — крупнейшие компании, работающие на польском рынке логистики холодовой цепи.

Какие годы охватывает этот рынок логистики холодовой цепи в Польше и каков был размер рынка в 2023 году?

В 2023 году объем рынка логистики холодовой цепи Польши оценивался в 2,72 миллиарда долларов США. В отчете рассматривается исторический размер рынка логистики холодовой цепи Польши за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка логистики холодовой цепи Польши на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли логистики холодовой цепи Польши

Статистические данные о доле, размере и темпах роста доходов на рынке логистики холодовой цепи в Польше в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ логистики холодовой цепи в Польше включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.