| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 108.94 Billion |

| Размер Рынка (2029) | USD 165.17 Billion |

| CAGR (2024 - 2029) | 8.68 % |

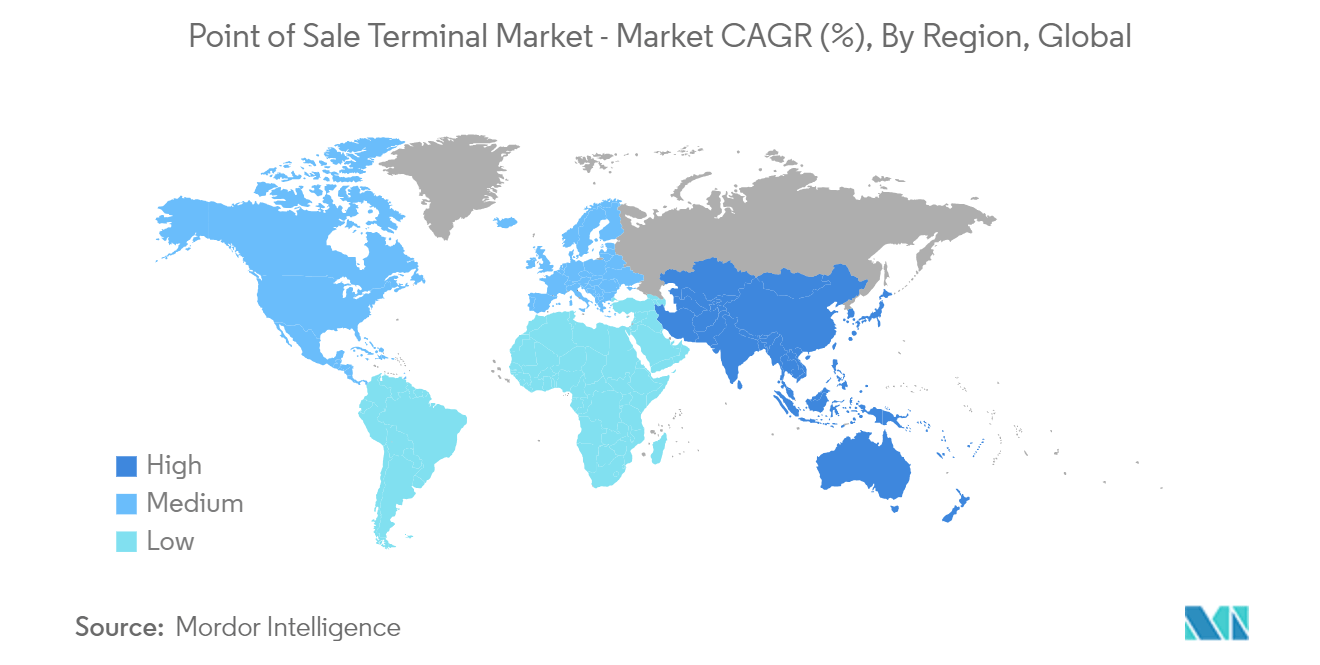

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Низкий |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка терминалов продаж (POS)

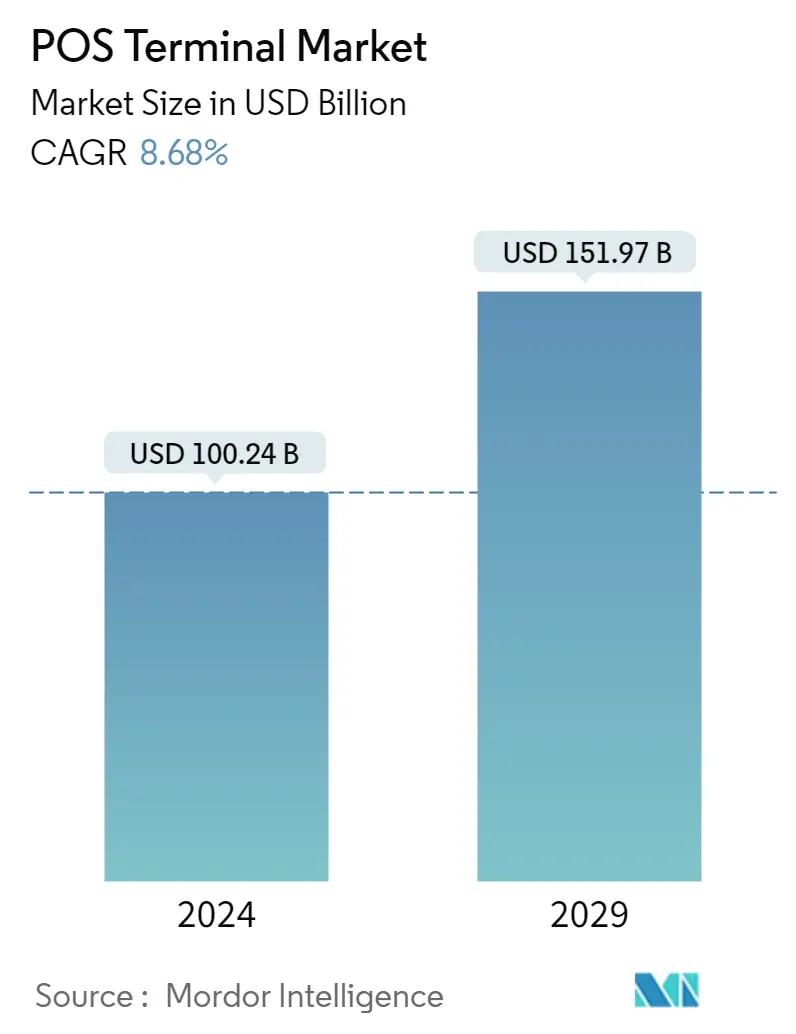

Размер рынка POS-терминалов оценивается в 100,24 миллиарда долларов США в 2024 году и, как ожидается, достигнет 151,97 миллиарда долларов США к 2029 году, среднегодовой темп роста составит 8,68% в течение прогнозируемого периода (2024-2029 годы).

За последние несколько лет на рынке POS-терминалов наблюдался значительный рост благодаря его способности обеспечивать повышенную окупаемость инвестиций (ROI) и простоту доступа. Системы POS-терминалов, которые облегчают транзакции центрального компонента бизнеса в различных отраслях, таких как розничная торговля, гостиничный бизнес, транспорт и банковское дело, с годами приобрели важное значение в малых и крупных компаниях.

- Системы POS-терминалов превратились из терминалов/устройств, ориентированных на транзакции, в системы, которые интегрируются с финансовыми решениями компании и CRM. Это развитие позволило конечным пользователям использовать бизнес-аналитику (BI) для лучшего управления потоками доходов и запасами. Точные транзакции, низкие затраты на обслуживание и инвентаризация в режиме реального времени — важнейшие преимущества систем торговых точек. Благодаря нескольким функциональным преимуществам, которые предлагают передовые системы торговых точек, компании заменили традиционное программное обеспечение для выставления счетов на POS-системы, тем самым обеспечив рост рынка POS-систем.

- Современные POS-терминалы со временем сокращают затраты на развертывание, настройку, энергопотребление и обслуживание, что приводит к снижению стоимости владения. Некоторые поставщики предлагают модульные терминалы для торговых точек с такими характеристиками, как низкое энергопотребление и сенсорные дисплеи, что помогает снизить стоимость владения. Такие компании, как Aures Technologies, Sharp Electronics и многие другие, предлагают фиксированные решения для торговых точек с надежными процессорами, которые помогают улучшить операции и уменьшить количество сбоев и сенсорных дисплеев. Чтобы свести к минимуму количество движущихся частей в терминале, решение для торговых точек, предлагаемое Aures, оснащено безвентиляторным контролем температуры.

- Кроме того, пандемия COVID-19 существенно изменила то, как потребители совершают покупки, затронув несколько рыночных вертикалей. В отрасли розничной торговли произошли резкие изменения из-за пандемии COVID-19. Некоторые потребители во всем мире также стали чаще использовать различные методы продаж, такие как виртуальные консультации, бесконтактные платежи, самовывоз и социальную коммерцию, которая включает в себя покупки через несколько сайтов социальных сетей. Такие тенденции повлияли на спрос на POS-терминалы во всем мире.

- Однако безопасность остается проблемой для роста рынка точек продаж из-за использования критической информации. POS-терминалы подключены к сети и Интернету, что делает их уязвимыми для атак с целью манипулирования доступом, как и в случае с любым другим незащищенным устройством. Способ связи терминала с остальной сетью означает, что злоумышленники могут получить доступ к незашифрованным данным карты, включая информацию Track2 и PIN-код, которые можно использовать для кражи и клонирования платежных карт.

Тенденции рынка терминалов продаж (POS)

Сегмент аппаратного обеспечения будет занимать наибольшую долю рынка

- Набор аппаратных компонентов в первую очередь представляет собой интегрированную POS-систему с дополнительными транзакционными возможностями и автономными POS-терминалами (блоками обеспечения транзакций). Хотя большая часть устаревшего оборудования, как правило, была модульной, появление устройств все в одном позволило развернуть на рынке стационарные устройства и портативные POS-планшеты, оснащенные встроенными платежными терминалами, сканерами и принтерами.

- В некоторых странах кредитные и дебетовые карты обрабатываются только через платежные терминалы, поскольку считается, что физические характеристики обеспечивают надежность. Эта традиция позволяет обычно заменять прилавки терминалами в магазинах. Спрос дополнительно подтверждается тем фактом, что данные кредитных и дебетовых карт сравнительно менее уязвимы для хакеров, в отличие от случаев, когда платежные карты обрабатываются через POS-систему, где меры безопасности зависят от конечных пользователей и разработчиков.

- Из-за ряда угроз безопасности большая часть нового оборудования, выпускаемого на рынке, предназначена для обеспечения более плавных транзакций. Однако вынужденное дистанцирование из-за пандемии стимулировало развитие бесконтактных платежей со специальными функциями аутентификации. Добавление камер и датчиков отпечатков пальцев подталкивает к увеличению размеров форм. Тем не менее, этому также противостоят отраслевые разработки, которые позволяют производителям сокращать масштабы деятельности в поисках микроэлектроники. Например, VisionLabs анонсировала POS-терминал LUNA, терминал, сертифицированный Visa PayWave и Mastercard Contactless, предназначенный для проведения транзакций как с традиционными транзакциями по кредитным картам, так и с бесконтактной биометрией лица. Транзакции по картам NFC, RFID, чипам и магнитной полосе также поддерживаются в качестве альтернативы аутентификации по лицу.

- Рост числа супермаркетов во всем мире увеличил спрос на mPOS-решения. Данные о транзакциях Visa еще раз подтвердили это наблюдение, показав, что некоторые страны продолжают сохранять уверенное лидерство по среднему размеру транзакций по сравнению как со зрелыми, так и с развивающимися рынками электронной коммерции.

- Поскольку онлайн-торговые площадки взяли на себя управление покупками во время пандемии, электронная коммерция также стала требовать большего интереса. Shopify выпустила интегрированное розничное оборудование для точек продаж Shopify (POS) и Shopify Payments для личных транзакций в Новой Зеландии. Машина была предназначена для того, чтобы розничные торговцы могли обрабатывать транзакции и принимать различные способы оплаты с помощью полностью мобильного POS-терминала и соответствующего оборудования.

В Азиатско-Тихоокеанском регионе ожидается значительный рост

- Азиатско-Тихоокеанский регион — это регион, находящийся на переднем крае внедрения технологий, что также влияет на рост рынка POS-терминалов. Популярность безналичных расчетов в разных странах также является фактором, создающим новые возможности для рынка.

- Использование кредитных и дебетовых карт для платежей в точках продаж также является фактором, обуславливающим потребность в POS-терминалах. Кроме того, инвестиции поставщиков в регионе через инновации, стратегическое партнерство, а также слияния и поглощения способствуют росту рынка в регионе. По данным Резервного банка Индии, в последнее время в Индии было более 4,7 миллиона PoS-терминалов. PoS-терминалы стабильно растут в таких секторах бизнеса, как рестораны, продуктовые магазины, а также заправочные и заправочные станции.

- Аналогичным образом, недавно MYPINPAD, известный игрок в области платежных программных решений, сертифицированных PCI, совместно с поставщиком платежных решений SPECTRA Technologies и ведущим производителем платежных терминалов в Гонконге объявили о запуске программного решения для бесконтактных платежей для интеллектуальных устройства, которые улучшают качество обслуживания клиентов для мелких и микроторговцев в Гонконге. Mastercard также заключила партнерские отношения с обеими компаниями для запуска нового решения SoePay, которое позволит еще больше расширить сеть приема Mastercard Tap on Phone.

- Более того, рост электронной коммерции в регионе также открывает новые возможности для рынка POS-терминалов. Согласно недавнему исследованию Reprise и Google, онлайн-покупатели, совершающие покупки несколько раз в месяц, теперь опережают своих офлайн-коллег на 42% против 31%, а те, кто делает покупки онлайн раз в несколько месяцев, обгоняют офлайн-покупателей на 66%. Кроме того, согласно исследованию, регион перепрыгнул целых пять раз, уже выполнив прогнозы на 2025 год (n=13 000).

Обзор отрасли терминалов торговых точек (POS)

Рынок терминалов для торговых точек значительно фрагментирован из-за присутствия большого количества игроков, таких как iMetrics Pte Ltd, Samsung Electronics Co. Ltd, Panasonic Corporation, Casio Computer Co. Ltd, NEC Corporation, PAX Technology и многих других. Более того, эти игроки вкладывают большие суммы денег в исследования и разработки для внедрения на рынке инновационных платежных технологий. Строгое государственное регулирование и политика в ряде стран будут стимулировать рынок, делая его более привлекательным и конкурентоспособным.

В июне 2022 года Qashier открыл официальную точку продаж (POS) для фестиваля еды и музыки GastroBeats 2022. Этот шаг знаменует собой вторжение сингапурского финтех-стартапа в пространство решений для оплаты мероприятий. Qashier заключил партнерское соглашение с GastroBeats, чтобы обеспечить возможность бесконтактного заказа и оплаты на протяжении всего мероприятия, гарантируя безопасность и удобство для всех. В качестве официального спонсора POS-терминалов компания Qashier обеспечила безналичную оплату в помещении для проведения мероприятий площадью 14 200 кв. м на Бэйфронт-авеню около 40 киосков с едой и напитками, а розничные бренды были оснащены интеллектуальными терминалами QashierPay, что позволило им принимать множество способов безналичной оплаты, включая кредитные/дебетовые. карты и электронные кошельки.

В мае 2022 года Lavu заключила партнерское соглашение с Verifone, чтобы предоставить ресторанам унифицированные платежи и решения для точек продаж. Стратегическое партнерство помогло лучше обслуживать ресторанную индустрию, позволив Verifone и Lavu предложить клиентам высококачественную унифицированную точку продаж (POS) и способ оплаты.

Лидеры рынка POS-терминалов

-

VeriFone System Inc.

-

Qashier PTE Ltd

-

Newland Payment Technology

-

GK Software SE

-

PAX Technology

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка терминалов продаж (POS)

- Сентябрь 2022 г. Newland Payment Technology, ведущий поставщик решений для платежных терминалов, продемонстрировала свое портфолио SmartPOS и классических платежных устройств на Парижской неделе розничной торговли 2022. Тем самым компания продемонстрировала свою приверженность внедрению инноваций в точках взаимодействия. Newland выводит на французский рынок свою высокопроизводительную серию Android SmartPOS, гарантируя, что эти терминалы могут быть сертифицированы на соответствие всем местным платежным требованиям.

- Август 2022 г. GK Software продолжит сотрудничество с Schwarz Group в ближайшие годы, работая с группой над преобразованием своего программного обеспечения для точек продаж на открытую платформу CLOUD4RETAIL. Эта новая платформа предназначена для одной из крупнейших точек продаж (POS) в секторе розничной торговли продуктами питания в Европе.

Сегментация отрасли терминалов торговых точек (POS)

Система POS-терминала — это время и место, где совершается транзакция. Система торговых точек — это компьютерное оборудование и программное обеспечение, которые управляют маркетингом при продаже продукта или услуги. Он помогает хранить, собирать, обмениваться данными и сообщать о них, связанных с транзакциями продаж. Это упрощает процесс совершения покупок и помогает ускорить процесс оформления заказа, что приводит к удовлетворению клиентов. Управление запасами, наличие товара на складе, доступность продукта и информация о ценах — это первичные данные, получаемые из систем. Рынок POS-терминалов сегментирован по компонентам (аппаратное обеспечение, программное обеспечение, услуги), типу (стационарные терминалы торговых точек, мобильные/портативные терминалы торговых точек), отраслям конечных пользователей (развлечения, гостиничный бизнес, здравоохранение, розничная торговля). ) и География. Размеры рынка и прогнозы представлены в стоимостном выражении (млн долларов США) для всех вышеперечисленных сегментов.

| По компоненту | Аппаратное обеспечение |

| Программное обеспечение | |

| Услуги | |

| По типу | Стационарные торговые терминалы |

| Мобильные/портативные торговые терминалы | |

| По отраслям конечных пользователей | Развлечение |

| Гостеприимство | |

| Здравоохранение | |

| Розничная торговля | |

| Другие отрасли конечных пользователей | |

| По географии | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Латинская Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка терминалов продаж (POS)

Насколько велик рынок POS-терминалов?

Ожидается, что объем рынка POS-терминалов достигнет 100,24 млрд долларов США в 2024 году, а среднегодовой темп роста составит 8,68% и достигнет 151,97 млрд долларов США к 2029 году.

Каков текущий размер рынка POS-терминалов?

Ожидается, что в 2024 году объем рынка POS-терминалов достигнет 100,24 миллиарда долларов США.

Кто являются ключевыми поставщиками на рынке POS-терминалов?

VeriFone System Inc., Qashier PTE Ltd, Newland Payment Technology, GK Software SE, PAX Technology — основные компании, работающие на рынке POS-терминалов.

Какой регион на рынке POS-терминалов является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке POS-терминалов?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка POS-терминалов.

В какие годы охватывает этот рынок POS-терминалов и каков был размер рынка в 2023 году?

В 2023 году объем рынка POS-терминалов оценивался в 92,23 миллиарда долларов США. В отчете рассматривается исторический размер рынка POS-терминалов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка POS-терминалов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Digital Commerce Reports

Popular Technology, Media and Telecom Reports

Отчет об отрасли POS-терминалов

Статистические данные о доле, размере и темпах роста доходов на рынке POS-терминалов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ POS-терминалов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.