| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 23.02 Billion |

| Размер Рынка (2029) | USD 31.40 Billion |

| CAGR (2024 - 2029) | 6.40 % |

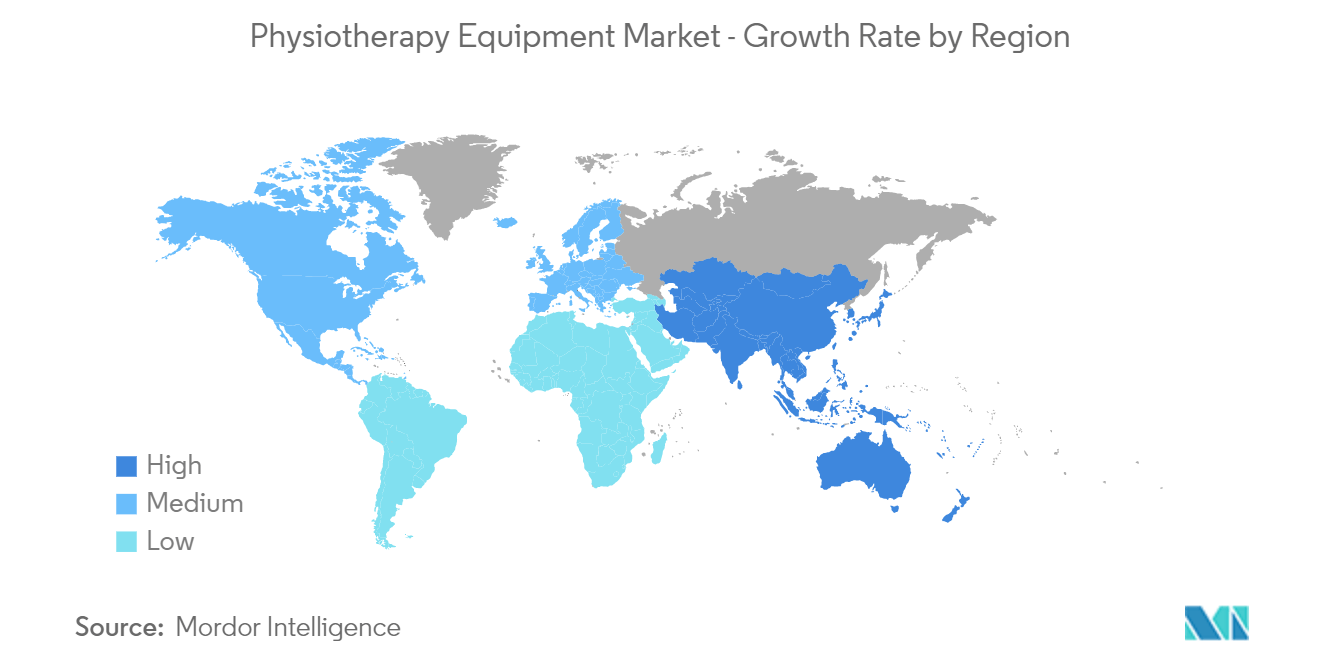

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

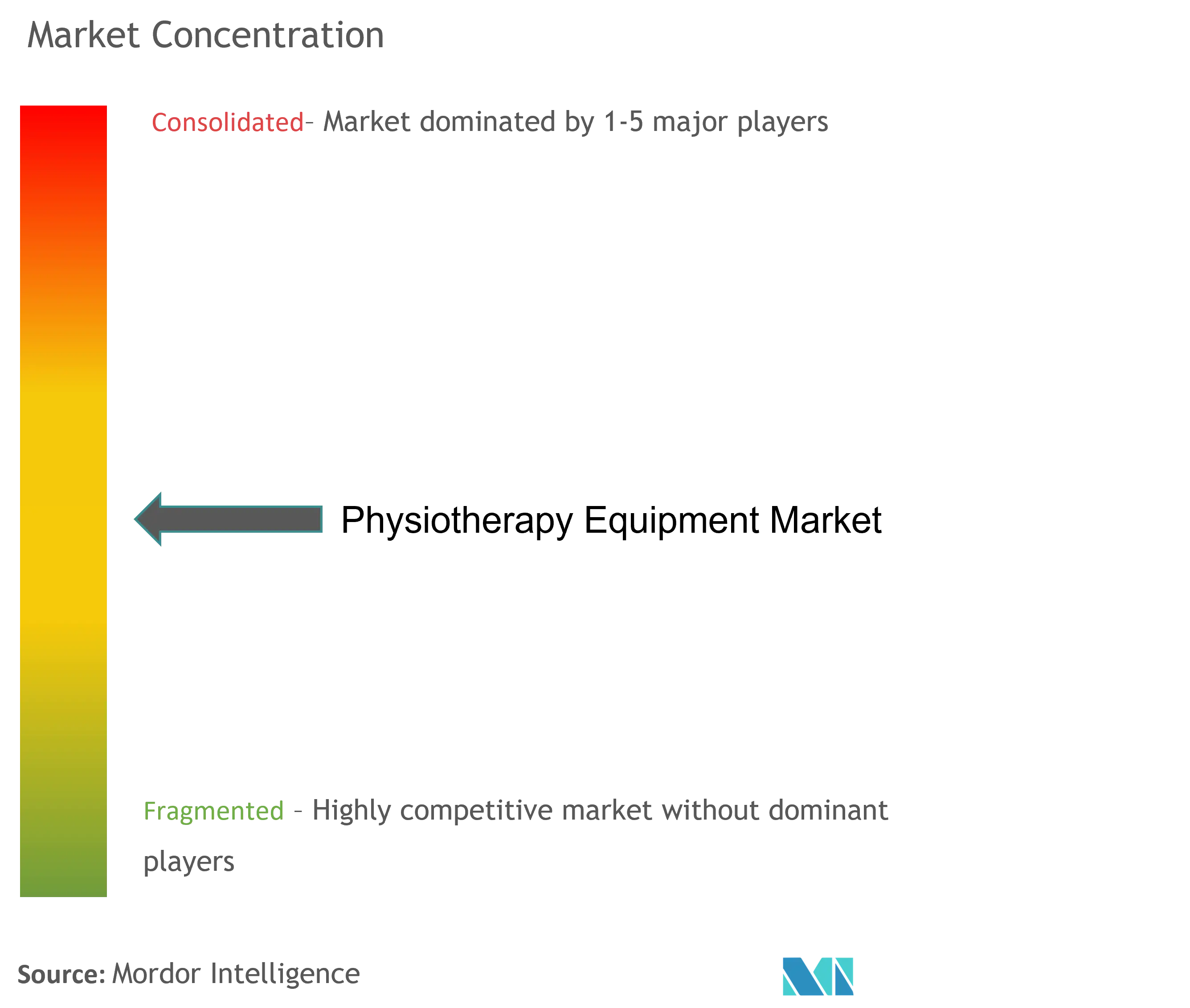

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка физиотерапевтического оборудования

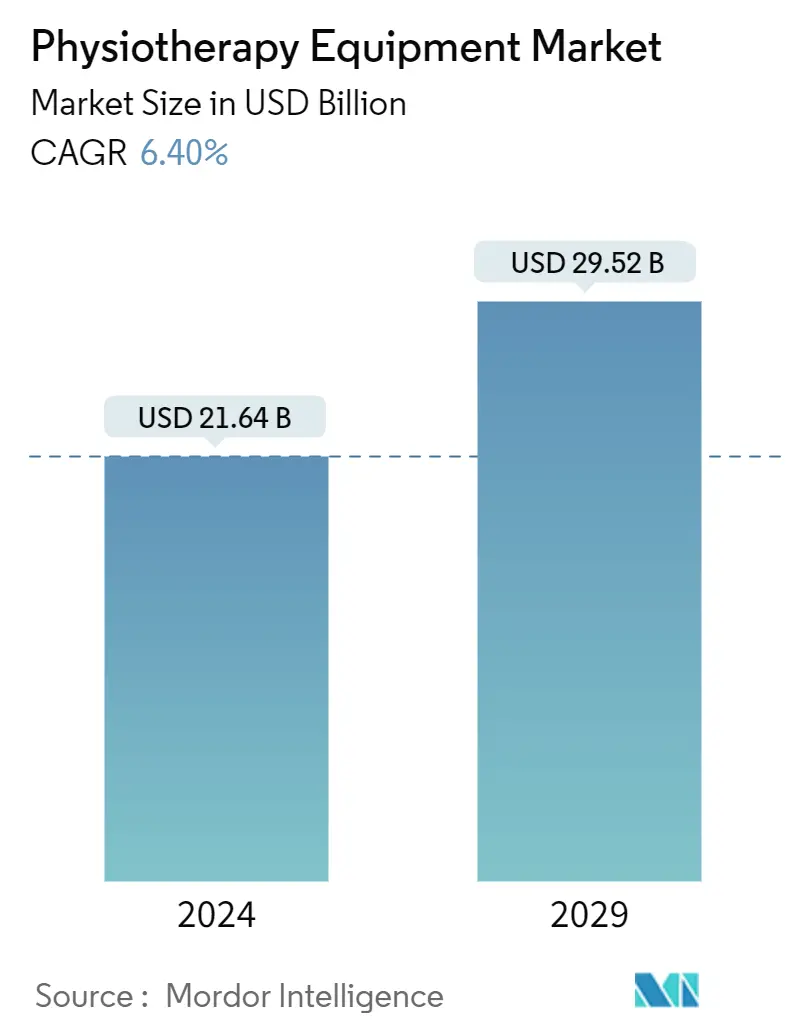

Объем рынка физиотерапевтического оборудования оценивается в 21,64 миллиарда долларов США в 2024 году и, как ожидается, достигнет 29,52 миллиарда долларов США к 2029 году, среднегодовой темп роста составит 6,40% в течение прогнозируемого периода (2024-2029 годы).

COVID-19 оказал влияние на исследуемый рынок из-за сокращения посещений физиотерапевтических клиник и сбоев в цепочке поставок оборудования. Например, в статье, опубликованной в Work Journal в 2022 году, говорилось, что из общего числа опрошенных физиотерапевтов 62,9% приостановили свои услуги, в то время как 37% всех участников работали, не приостанавливая свои услуги во время пандемии. Также на время пандемии были приостановлены поликлиники и визиты физиотерапевтов на дом. Таким образом, из-за высокой вероятности физического контакта между физиотерапевтами, оборудованием и пациентами, приводящего к передаче COVID-19, рынок физиотерапевтического оборудования во время пандемии несколько сократился. Однако за последние несколько лет рынок восстановился благодаря увеличению использования физиотерапевтического оборудования для лечения COVID-19, заболеваний опорно-двигательного аппарата и других заболеваний, требующих физиотерапии для движения и других повседневных действий.

Ожидается, что рост заболеваемости сердечно-сосудистыми, скелетно-мышечными и неврологическими расстройствами, а также растущий спрос на реабилитацию после операций, химиотерапии и радиации будут стимулировать спрос на физиотерапевтическое оборудование во всем мире.

Заболевания опорно-двигательного аппарата приводят к ограничению подвижности и являются основной причиной инвалидности. Например, согласно статье, опубликованной в журнале Annals of Medicine and Surgery в декабре 2021 года, распространенность нарушений опорно-двигательного аппарата, связанных с работой, среди опрошенных участников Северо-Западной Эфиопии составила 64,2%. Кроме того, согласно статистике нарушений опорно-двигательного аппарата, связанных с работой, в 2021 году около 470 тысяч человек страдали от заболеваний опорно-двигательного аппарата, связанных с работой, которые были новыми или давними в Великобритании. Таким образом, ожидается, что высокое бремя скелетно-мышечных заболеваний и артритов будет увеличиваться. потребность в физиотерапевтическом оборудовании, тем самым ускоряя рост рынка.

Кроме того, растущее бремя неврологических заболеваний среди населения является основным фактором спроса на физиотерапевтическое оборудование для неврологической реабилитации. Например, в статье, опубликованной в июле 2022 года в Международном журнале экологических исследований и общественного здравоохранения, говорится, что наиболее часто используемые физиотерапевтические процедуры у пожилых людей с неврологическими расстройствами — это тренировка равновесия и походки, трудотерапия, классическая физиотерапия, тренировка ходьбы и беговой дорожки, а также тренировка верхней части тела. роботизированная терапия конечностей. Кроме того, согласно статье ВОЗ, опубликованной в марте 2023 года, в настоящее время во всем мире деменцией страдают более 55 миллионов человек. По данным того же источника, ежегодно диагностируется около 10 миллионов новых случаев. Ожидается, что высокое бремя деменции и других неврологических заболеваний повысит спрос на физиотерапевтическое оборудование, способствующее физической активности.

Стратегические инициативы, принятые игроками рынка, такие как запуск новых продуктов и поглощения, вносят значительный вклад в рост рынка. Например, в апреле 2021 года Национальное управление термализма и гидротерапии (ONTH) запустило одно из первых мобильных приложений по гидротерапии Tunisia Wellness. Такие запуски повышают полезность физиотерапевтического оборудования, тем самым ускоряя рост рынка.

Таким образом, из-за вышеупомянутых факторов, таких как высокое бремя скелетно-мышечных и неврологических заболеваний, а также рост количества запусков и приобретений продуктов участниками рынка, ожидается, что на исследуемом рынке в течение периода анализа будет наблюдаться рост. Однако, по оценкам, нехватка обученного и квалифицированного персонала и неадекватная политика возмещения расходов сдерживают рост рынка.

Тенденции рынка физиотерапевтического оборудования

Ожидается, что в течение прогнозируемого периода в скелетно-мышечном сегменте будет наблюдаться здоровый рост.

По прогнозам, в сегменте опорно-двигательного аппарата в течение прогнозируемого периода будет наблюдаться значительный рост рынка из-за роста гериатрического населения, увеличения распространенности заболеваний опорно-двигательного аппарата, технологических достижений и запуска новых продуктов.

Согласно статье ВОЗ, обновленной в июле 2022 года, примерно 1,71 миллиарда человек во всем мире страдают заболеваниями опорно-двигательного аппарата. Кроме того, согласно статье Versus Arthritis 2022, в 2021 году в Соединенном Королевстве 20,3 миллиона человек страдали заболеваниями опорно-двигательного аппарата, такими как артрит или боли в спине. Таким образом, ожидается, что высокое бремя заболеваний опорно-двигательного аппарата повысит спрос на инновационное физиотерапевтическое оборудование для лечения таких заболеваний. двигательные расстройства. Кроме того, распространенные заболевания опорно-двигательного аппарата, такие как боли в пояснице, являются наиболее распространенной причиной обращения пациентов к физиотерапевтам, что, как ожидается, будет способствовать росту рынка.

Кроме того, рост количества запусков и партнерских отношений между игроками рынка для стратегического внедрения новых технологий на рынок также способствует расширению рынка. Например, в сентябре 2021 года IncludeHealth запустила MSK-OS, новую операционную систему для опорно-двигательного аппарата, в которой упор делается на виртуальную физиотерапию. Последний выпуск является результатом партнерства Google и ProMedica Health Systems. Кроме того, в марте 2022 года CSP совместно с другими специалистами работал над созданием нового инструментария. Он предлагает передовые клинические рекомендации, способствующие восстановлению и возможностям трансформации услуг для пациентов с болью в плече, ишиасом, остеоартритом тазобедренного и коленного сустава, болью в позвоночнике и всеми другими состояниями пути MSK в учреждениях первичной медико-санитарной помощи и по месту жительства.

Кроме того, в августе 2022 года Университет Ассам-Даун-Таун (AdtU) открыл новые лаборатории программы физиотерапии, в том числе лабораторию походки, лабораторию электромиографии и лабораторию тестирования функции легких со спирометрами. Лаборатории электромиографии проведут диагностику, чтобы исключить любые осложнения опорно-двигательного аппарата. Такие события в конечном итоге ускорят рост сегмента в течение прогнозируемого периода.

Таким образом, ожидается, что вышеупомянутые факторы, такие как высокое бремя заболеваний опорно-двигательного аппарата, а также рост количества запусков и партнерских отношений между игроками рынка, будут способствовать росту сегмента в течение прогнозируемого периода.

Ожидается, что Северная Америка будет занимать значительную долю на рынке физиотерапевтического оборудования в течение прогнозируемого периода.

Ожидается, что Северная Америка будет доминировать на рынке благодаря таким факторам, как растущее бремя сердечно-сосудистых и скелетно-мышечных заболеваний, увеличение исследовательской деятельности, запуск новых продуктов, партнерские отношения и приобретения, а также высокая концентрация игроков рынка в регионе.

Высокое бремя сердечно-сосудистых заболеваний и артритов в регионе в сочетании с растущим числом пациентов с неврологическими и скелетно-мышечными заболеваниями стимулируют рынок физиотерапевтического оборудования. Например, согласно обновлению Национального центра статистики здравоохранения за 2022 год, процент ишемической болезни сердца среди взрослых в возрасте 18 лет и старше в США увеличился до 4,9% в 2021 году по сравнению с 4,6% в предыдущие годы. Кроме того, согласно отчету, опубликованному SingleCare в январе 2022 года, ревматоидный артрит ежегодно поражает более 1,36 миллиона взрослых в США. Таким образом, высокое бремя таких заболеваний, вероятно, создаст спрос на физиотерапевтическое оборудование для лечения таких заболеваний.

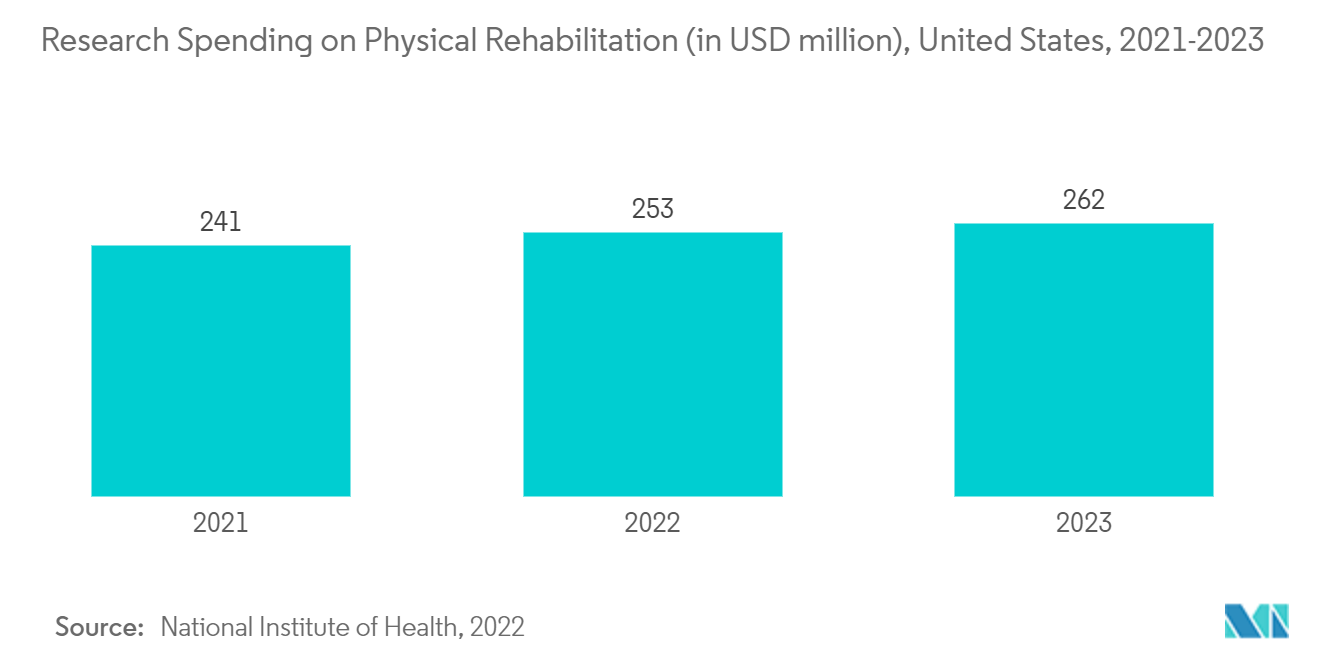

Кроме того, ожидается, что растущая исследовательская деятельность в регионе по разработке современного физиотерапевтического оборудования будет способствовать ускорению развития рынка в ближайшие годы. Например, в статье, опубликованной в журнале Science Advances в феврале 2023 года, исследователи Северо-Западного университета разработали электронную повязку, которая ускоряет заживление на 30% за счет доставки электротерапии к месту раны у пациентов с диабетом.

Приобретения, партнерские отношения и запуск крупных игроков с целью укрепления своих позиций на рынке физиотерапевтического оборудования еще больше способствуют росту рынка. Например, в сентябре 2022 года Hyperice, высокоэффективный оздоровительный бренд, выпустил два новых продукта в своей категории термотерапии — Venom Go и Venom 2, а также технологию HyperHeat, обеспечивающую максимально быстрое, последовательное и равномерное распределение тепла для облегчения болей. , жесткие мышцы и способствуют хорошему самочувствию. Ожидается, что такие продвинутые запуски будут способствовать росту рынка в регионе в течение прогнозируемого периода.

Таким образом, из-за вышеупомянутых факторов, таких как высокое бремя сердечно-сосудистых заболеваний, растущая исследовательская деятельность и выпуск новых продуктов участниками рынка, ожидается рост изучаемого рынка в регионе Северной Америки.

Обзор отрасли физиотерапевтического оборудования

Рынок физиотерапевтического оборудования является умеренно конкурентным, на нем мало крупных игроков. Разработка оборудования с расширенными возможностями и партнерство с местными дистрибьюторами для расширения географии – стратегия игроков рынка. Кроме того, наблюдается продолжающаяся тенденция быстрой консолидации, при этом несколько крупных игроков участвуют в деятельности по слияниям и поглощениям. Основными игроками на рынке являются BTL Industries, DJO Global, EMS Physio, Zynex Medical Inc., Enraf-Nonius BV и Patterson Medical и другие.

Лидеры рынка физиотерапевтического оборудования

-

EMS Physio

-

BTL industries

-

Zynex Medical Inc.

-

DJO Global Inc.

-

Enraf-Nonius BV

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка физиотерапевтического оборудования

- В марте 2023 года правительство установило современное оборудование, такое как аппарат TENS, мышечный стимулятор IFT, тракционный аппарат, SWD, статический велосипед и кресло Cordysafe, в физиотерапевтическом отделении районной больницы Чхаттисгарха (Индия) для лечения критических случаев хронической боли в спине. и жесткость.

- В январе 2023 года компания Hydro Physio, британский производитель беговых дорожек для водной терапии, представила свою новую систему гидротерапии на рынке Ближнего Востока на выставке Arab Health 2023.

Сегментация отрасли физиотерапевтического оборудования

Согласно объему отчета, физиотерапия включает в себя различные процедуры, в которых используются лечебные упражнения и физические методы. Он направлен на сохранение, улучшение или восстановление физической функции, нарушенной болезнью, травмой или инвалидностью. Отчет о рынке физиотерапевтического оборудования охватывает, среди прочего, медицинские устройства, такие как устройства комплексной терапии, оборудование для термотерапии и устройства для лазерной терапии. Рынок физиотерапевтического оборудования сегментирован по типу оборудования (гидротерапия, электротерапия, аппараты непрерывного пассивного движения, аппараты комплексной терапии, тепловая терапия, ультразвук и другие типы оборудования), применению (сердечно-сосудистые и легочные, неврологические, скелетно-мышечные и другие применения). , Конечный пользователь (больницы, реабилитационные центры/клиники и другие конечные пользователи) и География (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка и Южная Америка). Отчет о рынке также охватывает предполагаемые размеры и тенденции рынка в 17 различных странах в основных регионах мира. В отчете представлена стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| По типу оборудования | Гидротерапия | ||

| Электротерапия | |||

| Единицы непрерывного пассивного движения | |||

| Комплекс комплексной терапии | |||

| Тепловая терапия | |||

| УЗИ | |||

| Другие типы оборудования | |||

| По применению | Сердечно-сосудистые и легочные заболевания | ||

| Неврологический | |||

| Опорно-двигательный аппарат | |||

| Другие приложения | |||

| Конечным пользователем | Больницы | ||

| Реабилитационные центры/клиники | |||

| Другие конечные пользователи | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Австралия | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Ближний Восток и Африка | GCC | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

Часто задаваемые вопросы по исследованию рынка физиотерапевтического оборудования

Насколько велик рынок физиотерапевтического оборудования?

Ожидается, что объем рынка физиотерапевтического оборудования достигнет 21,64 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,40% и достигнет 29,52 млрд долларов США к 2029 году.

Каков текущий размер рынка физиотерапевтического оборудования?

Ожидается, что в 2024 году объем рынка физиотерапевтического оборудования достигнет 21,64 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Физиотерапевтическое оборудование?

EMS Physio, BTL industries, Zynex Medical Inc., DJO Global Inc., Enraf-Nonius BV — основные компании, работающие на рынке физиотерапевтического оборудования.

Какой регион на рынке физиотерапевтического оборудования является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Физиотерапевтическое оборудование?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка физиотерапевтического оборудования.

Какие годы охватывает этот рынок физиотерапевтического оборудования и каков был размер рынка в 2023 году?

В 2023 году объем рынка физиотерапевтического оборудования оценивался в 20,26 млрд долларов США. В отчете рассматривается исторический размер рынка физиотерапевтического оборудования за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка физиотерапевтического оборудования на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Medical Devices Reports

Popular Healthcare Reports

Отчет об отрасли физиотерапевтического оборудования

Статистические данные о доле, размере и темпах роста доходов на рынке физиотерапевтического оборудования в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ физиотерапевтического оборудования включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.