| Период исследования | 2019 - 2029 |

| Объем Рынка (2024) | 4.50 Million tons |

| Объем Рынка (2029) | 5.08 Million tons |

| CAGR | 2.46 % |

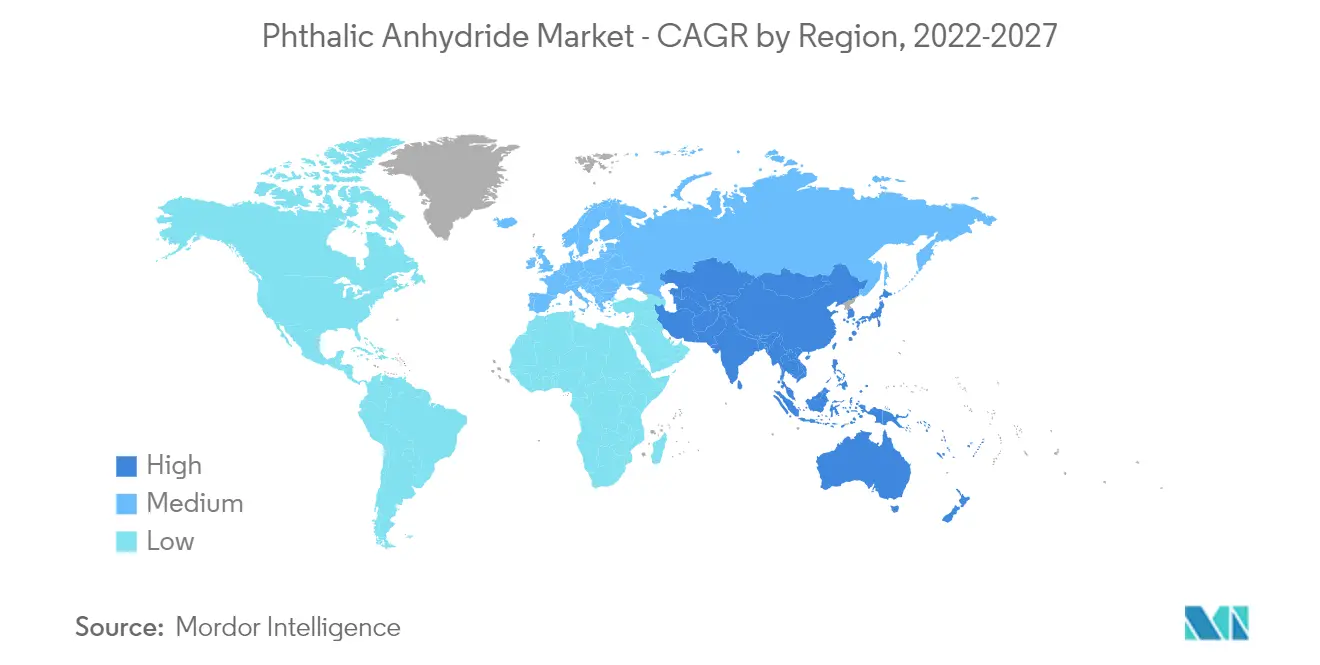

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

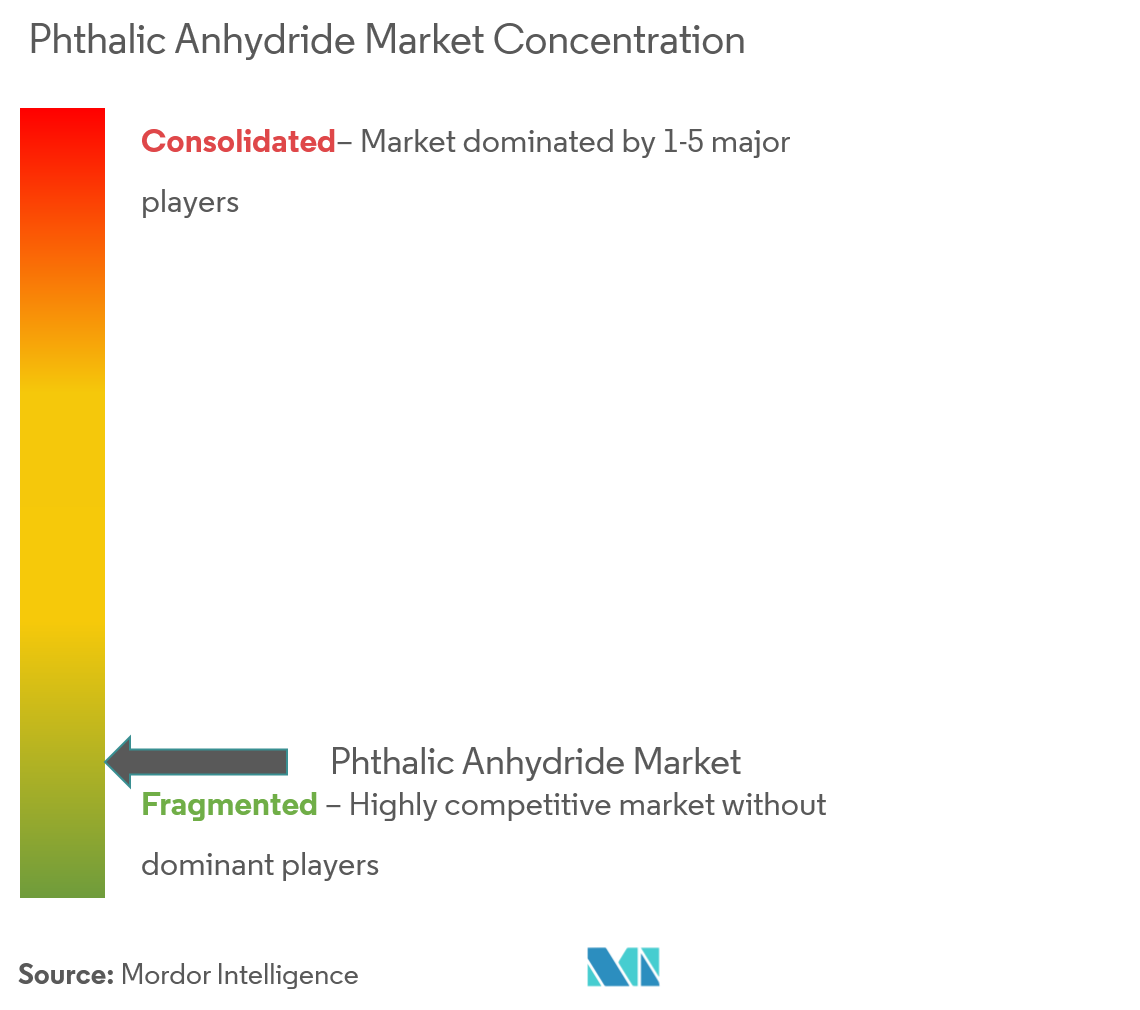

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка фталевого ангидрида

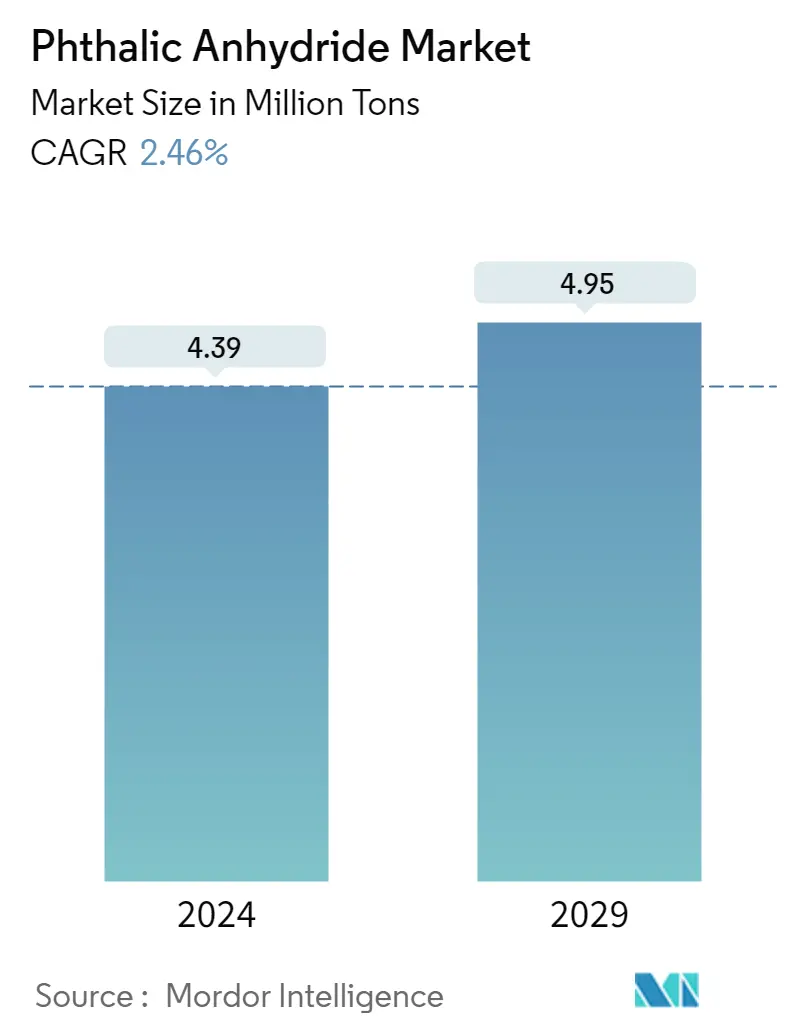

Объем рынка фталевого ангидрида оценивается в 4,39 миллиона тонн в 2024 году и, как ожидается, достигнет 4,95 миллиона тонн к 2029 году, при этом среднегодовой темп роста составит 2,46% в течение прогнозируемого периода (2024-2029).

Из-за вспышки COVID-19 общенациональная изоляция по всему миру, сбои в производственной деятельности и цепочках поставок, а также остановки производства негативно повлияли на рынок в 2020 году. Однако в 2021 году условия начали восстанавливаться, восстановив траекторию роста рынка в течение прогнозируемого периода.

- В среднесрочной перспективе рост строительной деятельности в Азиатско-Тихоокеанском регионе, вероятно, будет стимулировать рынок фталевого ангидрида в прогнозируемый период.

- С другой стороны, вредное воздействие фталатов из-за их токсичности и разработка биологических альтернатив фталевому ангидриду, вероятно, будут препятствовать росту рынка.

- Ожидается, что более широкое использование полимеров, армированных стекловолокном, и расширение мощностей по производству производных фталевого ангидрида откроют новые возможности для рынка в будущем.

Тенденции рынка фталевого ангидрида

Алкидная смола станет одним из самых быстрорастущих приложений

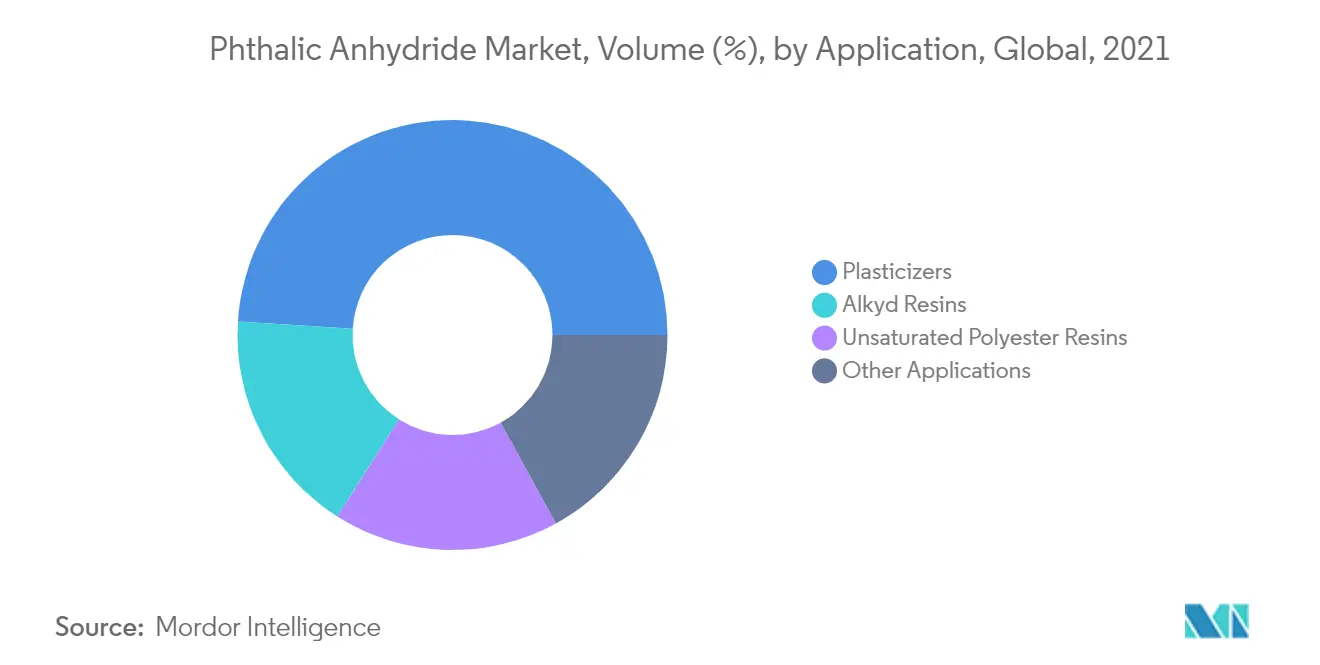

- По сфере применения алкидные смолы занимают около 20% мирового рынка фталевого ангидрида. Фталевый ангидрид считается основной эталонной смолой, используемой для производства красок и покрытий на основе алкидных смол.

- Алкидные смолы получают путем нагревания многоатомных спиртов с двухосновными кислотами или их ангидридами. Алкидные покрытия являются наиболее широко потребляемыми покрытиями во всем мире. Они могут быть доступны в виде алкидных смол с коротким, средним, длинным и сверхдлинным содержанием масла. Длинномасляные алкидные смолы обладают хорошей проникающей способностью в древесину. Таким образом, они подходят для морилки древесины.

- Более того, эти смолы широко используются для производства высокоэффективных материалов, таких как архитектурные покрытия на основе растворителей. Краски и покрытия с превосходными антикоррозионными свойствами могут быть изготовлены из длинномасляных алкидных смол, модифицированных малеиновым ангидридом и фталевым ангидридом.

- В сентябре 2021 года компания Axalta объявила о начале строительства современного завода по производству покрытий в городе Цзилинь, провинция Цзилинь, Северный Китай. Новый завод площадью 46 000 квадратных метров будет производить покрытия для легковых и коммерческих автомобилей, а также автомобильные пластиковые компоненты.

- В мае 2021 года компания PPG объявила о завершении инвестиций в размере 13 миллионов долларов США в свой завод по производству красок и покрытий в Цзядине, Китай, включая восемь новых линий по производству порошковых покрытий и расширенный технологический центр порошковых покрытий. Расширение увеличит мощность завода более чем на 8000 тонн в год.

- Такие факторы, как растущее потребление алкидных смол в развивающихся странах из-за роста промышленности красок и покрытий, увеличивают спрос на рынке фталевого ангидрида.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Китай и Индия являются крупнейшими потребителями фталевого ангидрида в Азиатско-Тихоокеанском регионе, и ожидается, что в ближайшие годы спрос будет продолжать расти из-за нескольких факторов.

- При снижении цен на нафталин и низких эксплуатационных затратах на производство в этих странах также растут мощности по производству фталевого ангидрида.

- Согласно торговой карте ITC, Южная Корея является крупнейшим экспортером фталевого ангидрида, экспортировав 178 тысяч тонн. Напротив, Индия является крупнейшим импортером с объемом импорта 132,7 тыс. тонн, за ней следует Китай с 47 тыс. тонн.

- По данным Совета по содействию экспорту пластмасс (PLEXCONCIL), экспорт пластмасс из Индии увеличился на 55% до 3 417 миллионов долларов США (совокупное значение) в апреле-июне 2021 года по сравнению с 2 211 миллионами долларов США в апреле-июне 2020 года.

- Кроме того, Китай является крупнейшим потребителем пластмасс в мировом масштабе. По данным Национального бюро статистики Китая, в декабре 2021 года было произведено около 7,95 миллиона тонн пластиковых изделий по сравнению с 7,32 миллиона тонн в ноябре 2021 года, что привело к увеличению рынка фталевого ангидрида.

- Кроме того, в ноябре 2021 года Asian Paints объявила о планах инвестировать 127 миллионов долларов США в завод в Гуджарате, Индия, чтобы расширить мощности по производству красок со 130 000 килограммов до 250 000 килограммов в ближайшие два-три года.

- Кроме того, Азиатско-Тихоокеанский регион является крупнейшим центром автомобильного производства, на долю которого приходится почти 60% мирового производства. По данным OICA, за девять месяцев 2021 года общий объем производства автомобилей составил 32,67 млн единиц, увеличившись на 11% по сравнению с аналогичным периодом прошлого года.

- Следовательно, ожидается, что вышеупомянутые факторы будут стимулировать потребление фталевого ангидрида для различных применений в течение прогнозируемого периода.

Обзор отрасли фталевого ангидрида

Рынок фталевого ангидрида фрагментирован, на нем присутствует большое количество глобальных и местных игроков. Основными игроками (не в каком-либо определенном порядке) на рынке фталевого ангидрида являются IG Petrochemicals Limited, LANXESS, Aekyung Chemical Co. Ltd, ExxonMobil Corporation и BASF SE и другие.

Лидеры рынка фталевого ангидрида

-

I G Petrochemicals Limited

-

LANXESS

-

Aekyung Chemical Co. Ltd

-

Exxon Mobil Corporation

-

BASF SE

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка фталевого ангидрида

- В ноябре 2021 года совет IG Petrochemicals Ltd. (IGPL) одобрил расширение действующего месторождения фталевого ангидрида мощностью 53 000 млн тонн в год. Общая стоимость проекта расширения существующих месторождений составляет 345 крор индийских рупий.

- В феврале 2021 года Совет IG Petrochemicals одобрил расширение производства фталевого ангидрида до 80 000 тонн в год и его производных в Гуджарате с капитальными затратами в размере 600 крор индийских рупий.

Сегментация отрасли фталевого ангидрида

Рынок фталевого ангидрида сегментирован по применению, отраслям конечного пользователя и географическому положению. По приложениям рынок сегментирован на пластификаторы, алкидные смолы, ненасыщенные полиэфирные смолы и другие области применения. По отраслям конечных пользователей рынок сегментирован на автомобилестроение, электротехнику и электронику, краски и покрытия, пластмассы и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы рынка фталевого ангидрида в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (килотонны).

| Приложение | Пластификаторы | ||

| Алкидные смолы | |||

| Ненасыщенные полиэфирные смолы | |||

| Другие области применения (антипирен, инсектициды) | |||

| Отрасль конечных пользователей | Автомобильная промышленность | ||

| Электрика и электроника | |||

| Краски и покрытия | |||

| Пластмассы | |||

| Другие отрасли конечных потребителей (химическая, сельскохозяйственная) | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка фталевого ангидрида

Насколько велик рынок фталевого ангидрида?

Ожидается, что объем рынка фталевого ангидрида достигнет 4,39 миллиона тонн в 2024 году, а среднегодовой темп роста составит 2,46% и достигнет 4,95 миллиона тонн к 2029 году.

Каков текущий размер рынка фталевого ангидрида?

Ожидается, что в 2024 году объем рынка фталевого ангидрида достигнет 4,39 миллиона тонн.

Кто являются ключевыми игроками на рынке Фталевого ангидрида?

I G Petrochemicals Limited, LANXESS, Aekyung Chemical Co. Ltd, Exxon Mobil Corporation, BASF SE – основные компании, работающие на рынке фталевого ангидрида.

Какой регион на рынке Фталевого ангидрида является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Фталевого ангидрида?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка фталевого ангидрида.

Какие годы охватывает рынок Фталевого ангидрида, и каков был размер рынка в 2023 году?

В 2023 году объем рынка фталевого ангидрида оценивается в 4,28 миллиона тонн. В отчете рассматривается исторический размер рынка фталевого ангидрида за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка фталевого ангидрида на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Отчет об отрасли фталевого ангидрида

Статистические данные о доле, размере и темпах роста доходов на рынке фталевого ангидрида в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ фталевого ангидрида включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.