Анализ рынка автомобильных грузовых перевозок Перу

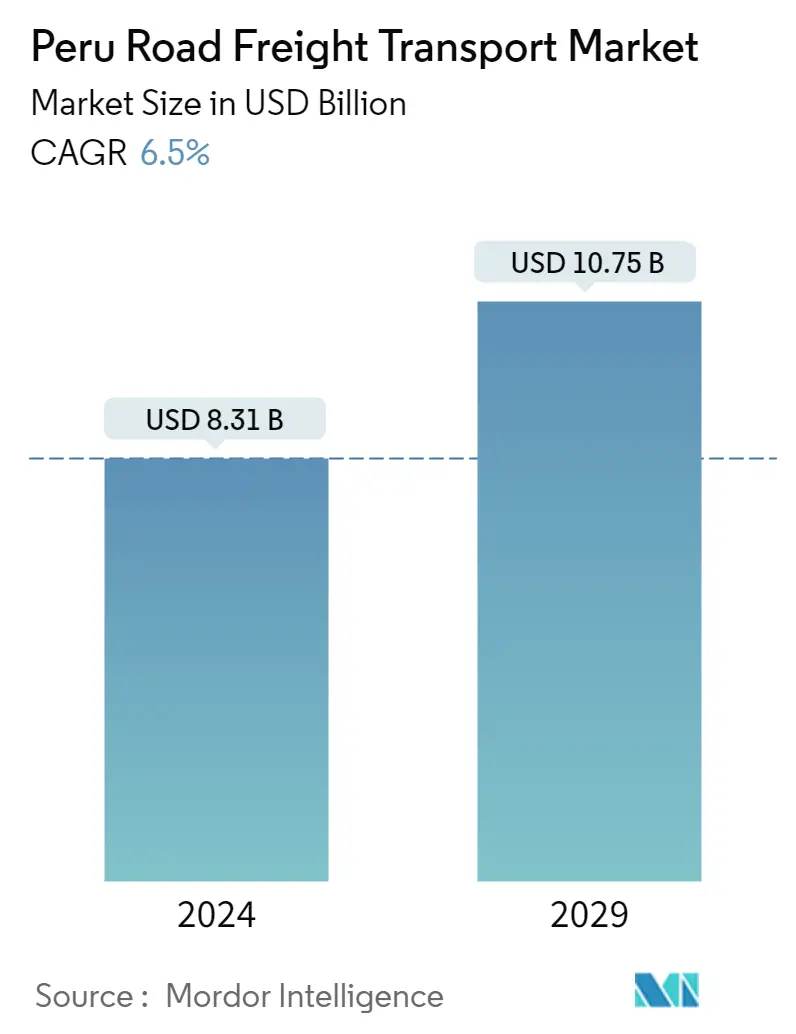

Объем рынка автомобильных грузовых перевозок Перу оценивается в 8,31 млрд долларов США в 2024 году и, как ожидается, достигнет 10,75 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 6,5% в течение прогнозируемого периода (2024-2029 гг.).

- Правительство Перу планирует развивать транспортную инфраструктуру и предпринять инициативы по увеличению государственных и частных инвестиций в инфраструктуру, а также создать механизмы, обеспечивающие преемственность своей политики. Кроме того, в 2021 году было награждено более 17 проектов OxI на сумму около 50 миллионов долларов США, что выше, чем в 2019 году (22 миллиона долларов США) и 2020 году (17 миллионов долларов США) вместе взятых. Таким образом, развитие транспортной инфраструктуры еще больше укрепляет рынок грузовых автомобильных перевозок в стране.

- COVID-19 снизил экономический рост Перу до -13,9 процента в 2020 году. Внешний спрос сильно пострадал из-за падения ВВП среди торговых партнеров Перу, а внутренний спрос упал из-за сокращения расходов домохозяйств и приостановки инвестиционных проектов. Помимо потери совокупного спроса, экономика пострадала от серьезного шока предложения из-за остановки промышленности, вызванной жестким карантином, который длился несколько месяцев.

- Между тем, бизнес грузовых автомобильных перевозок страны поддерживается горнодобывающей, обрабатывающей и сельскохозяйственной промышленностью страны. В горнодобывающей отрасли Перу является мировым лидером по производству свинца, меди, золота и цинка, которые в значительной степени экспортируются. Самый важный горнодобывающий ресурс в стране — золото. Золотые рудники Янакоча и Пьерина являются наиболее важными источниками золота в Перу. По сравнению с другими золотыми запасами Перу они также приносят наибольший доход. Залежи золота и меди в стране составляют миллионы унций. Между тем, за последние два десятилетия в стране наблюдался рост экспорта сельскохозяйственной продукции, чему способствовал сезонный экспорт ценных свежих фруктов и овощей в северное полушарие (в основном винограда, авокадо, черники и спаржи). Таким образом, растущая торговая активность в стране в дальнейшем создает огромный спрос на сети автомобильных грузовых перевозок.

Тенденции рынка автомобильных грузовых перевозок Перу

Рост экспорта и импорта, стимулирующий грузовые автомобильные перевозки:

Импорт и экспорт Перу создали прочную основу для процветания грузовых автомобильных перевозок страны. Поскольку Перу имеет длинную прибрежную линию с несколькими портами, грузовые перевозки стали основным видом транспорта из портов в конечные пункты назначения. Крупнейшими торговыми партнерами Перу в 2022 году станут Китай (17,5 млрд долларов США, более 30% общего экспорта), США (8,4 млрд долларов США, 14,5% общего экспорта), Япония (2,8 млрд долларов США, 4,9% общего экспорта), Канада (2,6 млрд долларов США, 4,8% от общего объема экспорта) и др.

Более того, в 2022 году Республика Перу экспортировала продукции по всему миру на сумму более 58 миллиардов долларов США, причем темпы роста экспорта выросли более чем на 3% по сравнению с предыдущим годом. При этом около половины экспорта было поставлено в страны Азии, а 18,7% было продано импортерам в Северной Америке.

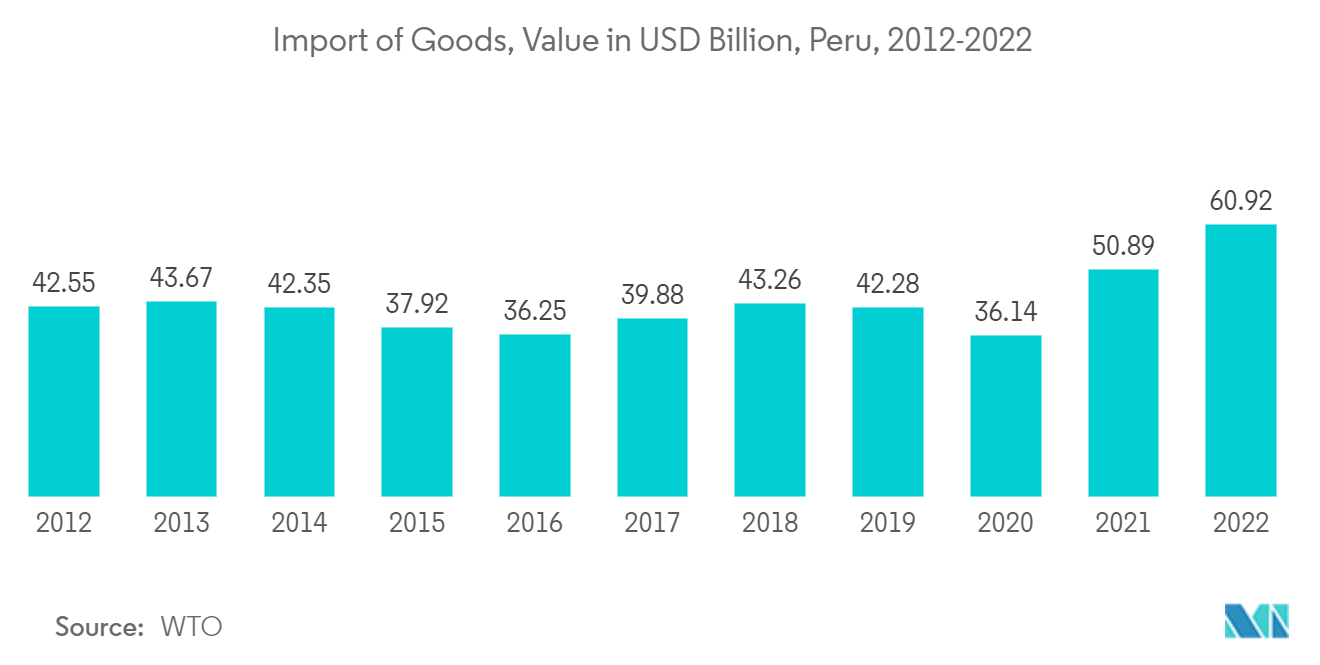

Кроме того, в январе 2023 года правительство Перу инициировало Закон № 31668, который одобряет временное снижение стоимости импортируемых в страну ресурсов. Этот закон еще больше увеличивает импорт в страну, что, в свою очередь, увеличивает внутренние перевозки. Между тем, в 2022 году Перу импортировало в страну товаров на сумму более 60,9 млрд долларов США, что на 20% больше, чем в 2021 году. Таким образом, растущая торговая деятельность в стране еще больше подпитывает сеть автомобильных грузовых перевозок.

Продажи электронной коммерции способствуют росту рынка

Электронная коммерция, вызванная пандемией, демонстрирует значительный рост в Перу в 2021 году объем продаж электронной коммерции достиг более 9 миллиардов долларов США, при темпах роста более 50% по сравнению с предыдущим годом. Кроме того, после пандемического кризиса электронная коммерция стала новой нормой. Раньше электронная коммерция составляла 12% карточных транзакций, а в настоящее время она составляет более 45% карточных транзакций.

Более того, перуанские потребители все больше склоняются к цифровому потреблению, а значительный рост технологий создает возможности для расширения электронной коммерции в стране. Кроме того, страна в Латинской Америке становится страной с экономикой, ориентированной на электронную коммерцию, и большинство отраслей промышленности пытаются закрепить свое присутствие в Перу, поскольку онлайн-продажи в стране постоянно развиваются.

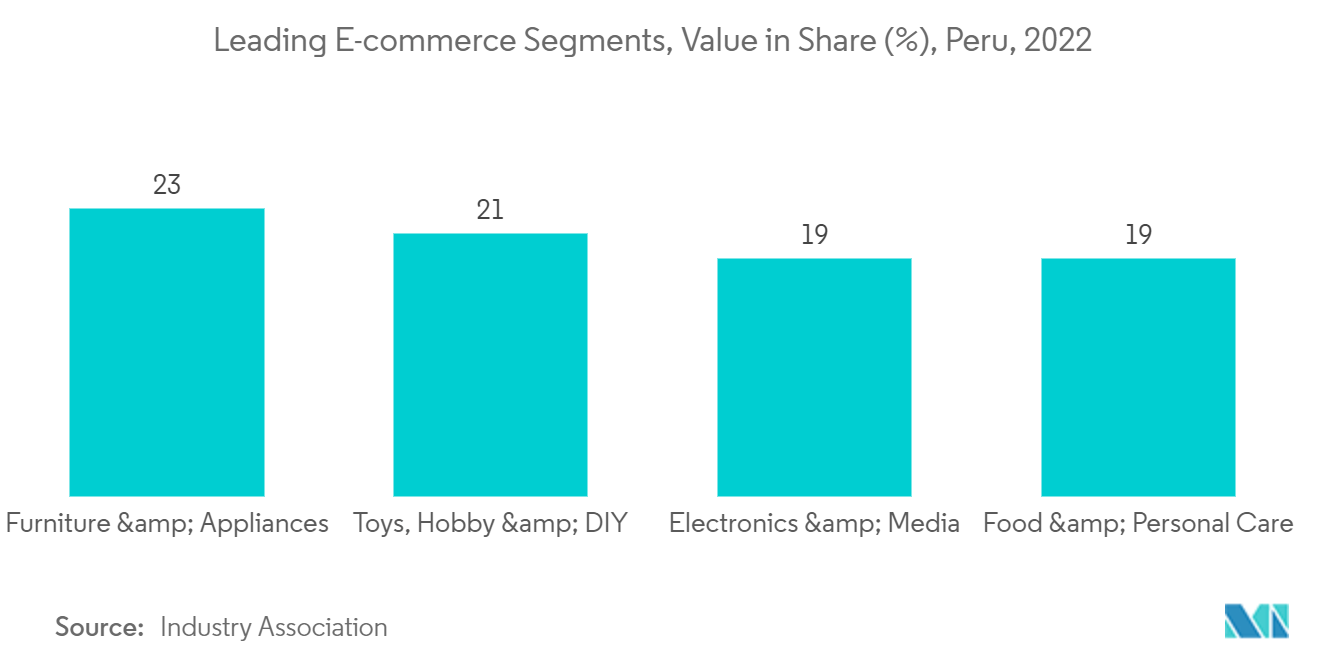

Кроме того, за последние пять лет в стране наблюдался рост импорта товаров, приобретенных онлайн, более чем на 23%, а в 2021 году страна разработала новые процессы и услуги для облегчения и обеспечения безопасности трансграничной электронной коммерции. Между тем, в январе 2022 года сегмент мебели и бытовой техники занимал наибольшую долю в продажах электронной коммерции, за ним следовали игрушки и товары для дома, электроника и т. д. Таким образом, растущие продажи электронной коммерции также требуют огромной цепочки поставок автомобильных грузовых перевозок, чтобы удовлетворить растущий спрос со стороны конечных пользователей.

Обзор отрасли автомобильных грузовых перевозок Перу

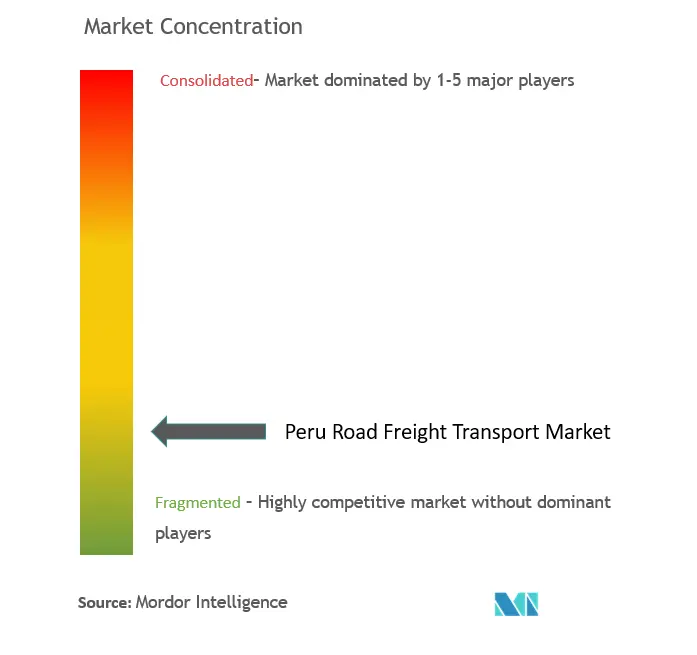

Рынок автомобильных грузоперевозок Перу по своей природе фрагментирован, на нем присутствуют как глобальные, так и местные игроки, что делает этот сектор высококонкурентным. В число сильных игроков в стране входят DHL, DB Schenker Logistics, Peru Logistic SAC и Impala Terminals. Большинство конкурентов в отрасли расширяют свою деятельность, чтобы воспользоваться преимуществами мировых поставок свежих овощей и фруктов.

Лидеры рынка автомобильных грузовых перевозок Перу

DHL

DB Schenker Logistics

Peru Logistic SAC

Impala Terminals

Ceva Logistics

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка автомобильных грузовых перевозок Перу

Июль 2023 г. Подразделение цепочки поставок DHL (глобальной экспедиторской компании) планирует расширить свое присутствие в Латинской Америке (включая Мексику, Чили, Перу, Аргентину и Колумбию), инвестировав более 560 миллионов долларов США к 2028 году. Деньги будет перетекать в новые технологии и цифровизацию, расширение цепочки поставок DHL и инициативы ESG по сокращению выбросов углекислого газа и разработке более устойчивых решений для клиентов.

Март 2023 г.: Ceva Logistics (глобальная логистическая компания) заключила партнерское соглашение с Overhaul, поставщиком программных решений для обеспечения прозрачности цепочки поставок, рисков, соответствия требованиям и страхования. В рамках этого партнерства комплексное решение Overhaul обеспечит CEVA упреждающими оповещениями о рисках в режиме реального времени при каждой отправке. Если груз отклонится от курса, платформа может заблокировать груз для дополнительного уровня безопасности.

Сегментация отрасли автомобильных грузовых перевозок Перу

Перевозка товаров/продукции по автомобильным дорогам называется автомобильным грузовым транспортом. Это также один из самых традиционных видов логистики в мире, а также наиболее широко используемый вид транспорта во всем мире. При необходимости автомобильные перевозки используются в сочетании с воздушными и морскими видами перевозки для обеспечения доставки от двери до двери. Кроме того, в отчете представлен всесторонний анализ рынка автомобильных грузоперевозок Перу, охватывающий текущие рыночные тенденции, ограничения, технологические обновления, а также подробная информация о различных сегментах и конкурентной среде отрасли. Влияние COVID-19 также было учтено и рассмотрено в ходе исследования.

Рынок автомобильных грузовых перевозок Перу сегментирован по пунктам назначения (внутренние, международные), по конечным пользователям (производство (включая автомобилестроение), нефть и газ, горнодобывающая промышленность, сельское хозяйство, рыболовство и лесное хозяйство, строительство, фармацевтика и здравоохранение, другие конечные пользователи. ), по спецификации загрузки грузовика (полная загрузка грузовика, меньшая загрузка грузовика), по контейнеризации (в контейнерах, не в контейнерах), по расстоянию (дальние перевозки, короткие перевозки), по типу продукта (жидкие грузы, твердые грузы) и по контролю температуры ( контролируемый, неконтролируемый). В отчете представлен размер рынка и прогнозы рынка автомобильных грузовых перевозок Перу в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

| Одомашненный |

| Международный |

| Производство (включая автомобилестроение) |

| Нефть и газ, горнодобывающая промышленность и разработка карьеров |

| Сельское хозяйство, рыболовство и лесное хозяйство |

| Строительство |

| Фармацевтика и здравоохранение |

| Другие конечные пользователи |

| Полная загрузка |

| Меньше, чем грузовик |

| Контейнерный |

| Неконтейнерный |

| Долгий путь |

| Короткий путь |

| Жидкие товары |

| Твердые товары |

| Контролируемый |

| Неконтролируемый |

| По месту назначения | Одомашненный |

| Международный | |

| Конечным пользователем | Производство (включая автомобилестроение) |

| Нефть и газ, горнодобывающая промышленность и разработка карьеров | |

| Сельское хозяйство, рыболовство и лесное хозяйство | |

| Строительство | |

| Фармацевтика и здравоохранение | |

| Другие конечные пользователи | |

| По спецификации грузового автомобиля | Полная загрузка |

| Меньше, чем грузовик | |

| По контейнеризации | Контейнерный |

| Неконтейнерный | |

| По расстоянию | Долгий путь |

| Короткий путь | |

| По типу продукта | Жидкие товары |

| Твердые товары | |

| Контроль температуры | Контролируемый |

| Неконтролируемый |

Часто задаваемые вопросы по исследованию рынка автомобильных грузовых перевозок Перу

Насколько велик рынок автомобильных грузовых перевозок Перу?

Ожидается, что объем рынка автомобильных грузовых перевозок Перу достигнет 8,31 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,5% и достигнет 10,75 млрд долларов США к 2029 году.

Каков текущий размер рынка автомобильных грузовых перевозок Перу?

Ожидается, что в 2024 году объем рынка автомобильных грузовых перевозок Перу достигнет 8,31 миллиарда долларов США.

Кто являются ключевыми игроками на рынке автомобильных грузовых перевозок Перу?

DHL, DB Schenker Logistics, Peru Logistic SAC, Impala Terminals, Ceva Logistics — основные компании, работающие на рынке автомобильных грузовых перевозок Перу.

Какие годы охватывает рынок автомобильных грузовых перевозок Перу и каков был размер рынка в 2023 году?

В 2023 году объем рынка автомобильных грузовых перевозок Перу оценивался в 7,80 млрд долларов США. В отчете рассматривается исторический размер рынка автомобильных грузовых перевозок Перу за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка автомобильных грузовых перевозок Перу на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли автомобильного грузового транспорта Перу

Статистические данные о доле, размере и темпах роста доходов на рынке автомобильных грузовых перевозок Перу в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ автомобильных грузовых перевозок Перу включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.