Размер рынка упаковки средств личной гигиены

| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 25.17 Billion |

| Размер Рынка (2029) | USD 30.83 Billion |

| CAGR (2024 - 2029) | 5.47 % |

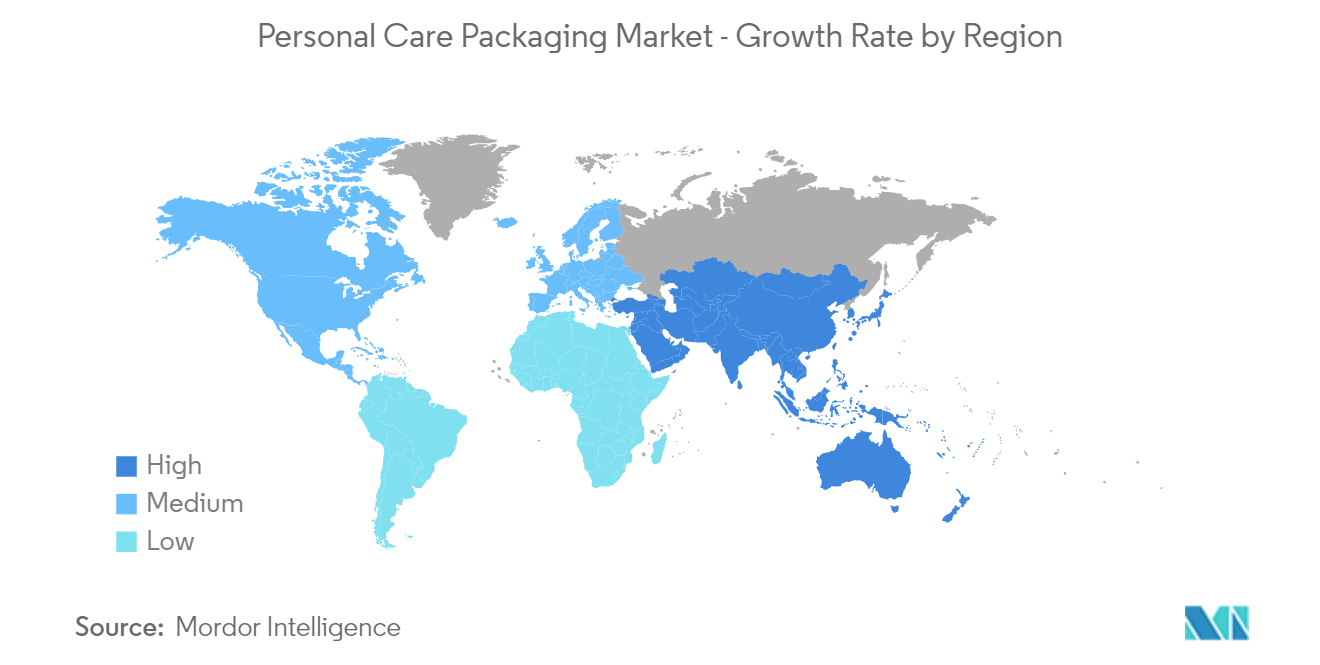

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

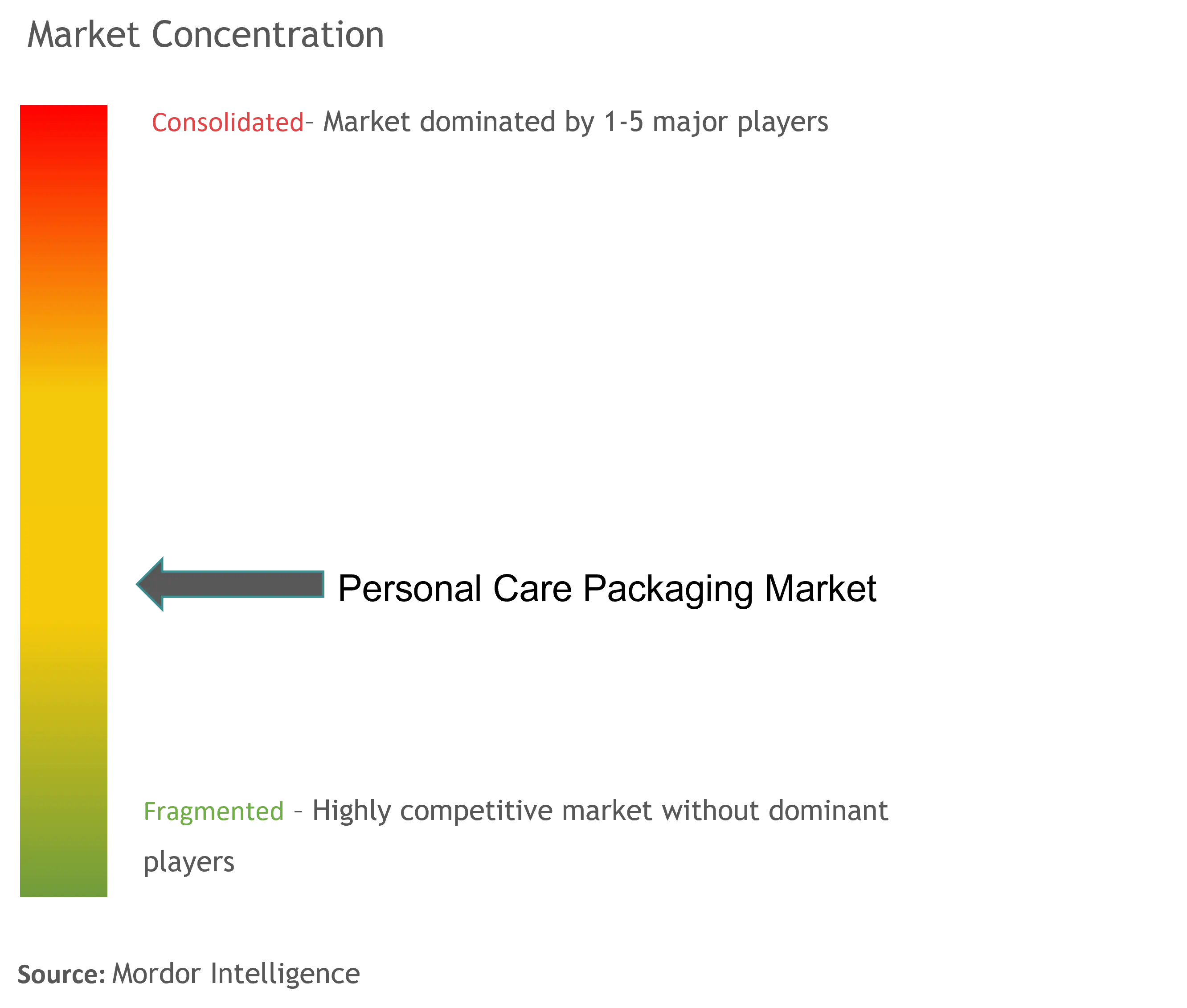

| Концентрация Рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка упаковки личной гигиены

Объем рынка упаковки для личной гигиены оценивается в 32,20 миллиарда долларов США в 2024 году и, как ожидается, достигнет 42,03 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 5,47% в течение прогнозируемого периода (2024-2029 годы).

Распространение COVID-19 негативно повлияло на рынок из-за сбоев в цепочке поставок, что привело к закрытию заводов по всему миру. Производителям бутылок, картонных коробок и насосов было сложно логистически снабжать компании средств личной гигиены.

- В большинстве стран правительства отнесли индустрию средств личной гигиены к категории товаров первой необходимости, что позволило ей функционировать. Тем не менее, необходимо внести больше ясности в работу вспомогательных подразделений, которые производят фольгу, упаковочный материал, принтеры и расходные материалы, такие как брикеты и газы (необходимые для работы котлов).

- Пластик в виде первичных контейнеров, вторичных гибких пакетов, колпачков и затворов, а также насадок является одним из основных упаковочных материалов, используемых в косметической промышленности. Пластиковый тюбик является одним из наиболее важных контейнеров в косметической промышленности, поскольку в нем можно хранить жидко-твердые и полутвердые материалы и дозировать продукты в контролируемых пропорциях.

- Различные поставщики начали сотрудничать и внедрять инновации на рынке, чтобы удовлетворить растущий спрос на трубки. Например, в ноябре 2021 года компания Albéa Tubes, один из крупнейших поставщиков пластиковых и ламинированных тюбиков для рынков косметики, средств по уходу за кожей, личной гигиены и ухода за полостью рта, заключила партнерское соглашение с UTCG и eXpackUSA, чтобы предложить тюбики Made in America, изготовленные из переработанных потребительских товаров. переработанный (PCR) пластик для предприятий красоты и личной гигиены.

- Кроме того, в ноябре 2021 года Dior выбрал тюбик Tense Tube от поставщика косметической упаковки Cosmogen для продвижения своей суперэффективной сыворотки для глаз Capture Totale. Новый продукт люксового бренда, принадлежащего LVMH, выглядит свежо, поскольку имеет эргономичный металлический аппликатор, который подходит для области вокруг глаз, не касаясь лица или рук.

Тенденции рынка упаковки для личной гигиены

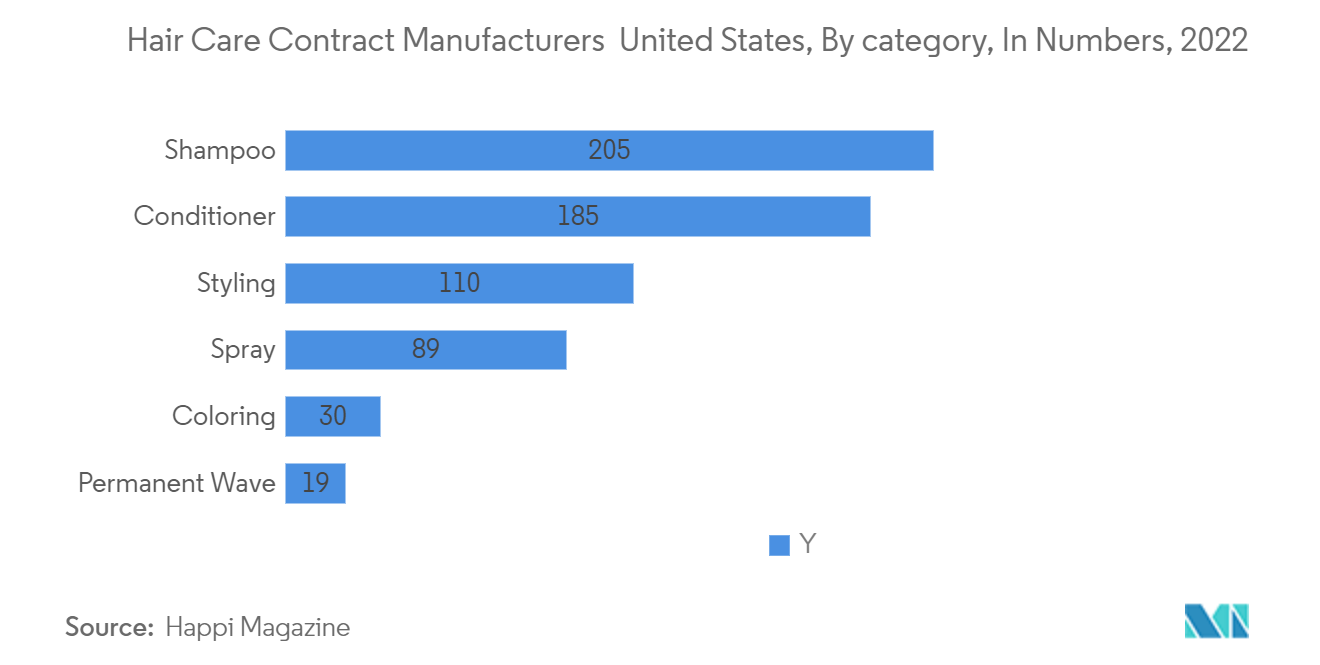

Ожидается, что средства по уходу за волосами будут занимать значительную долю

- Бренды по уходу за волосами используют упаковку в своих интересах как в салонах, так и за их пределами. В розничном сегменте средств по уходу за волосами существует высокая конкуренция, и бренды средств по уходу за волосами полагаются на дифференциацию упаковки, чтобы наладить связь с потребителями. Большинство брендов по уходу за волосами экспериментируют с сочетанием методов матовой и глянцевой печати и все чаще включают сенсорные элементы в свою упаковку. Использование лечебных масел для дополнительной защиты от термической укладки, придания блеска или уменьшения вьющихся волос привело к более широкому использованию упаковок-капельниц в качестве метода дозирования и точного нанесения.

- Многие японские гиганты красоты стремятся расширить свое присутствие в Европе. Например, бренд Као по уходу за волосами Guhl, базирующийся в Токио, использует растущий спрос на экологически чистые продукты. Guhl, компания по производству средств по уходу за волосами, принадлежащая компании Kao и доступная в Германии, Австрии, Швейцарии и Нидерландах, выпустила новую экологически чистую упаковку, а это означает, что ее бутылки для шампуней теперь на 50% состоят из переработанного полиэтилентерефталата (rPET). Более того, использованные флаконы для кондиционеров были изготовлены из 100% полипропилена (ПП) и поэтому полностью пригодны для вторичной переработки.

- Многие бренды по уходу за волосами вступают в партнерские отношения, чтобы предложить лучшие альтернативы упаковке. Компании все чаще участвуют в инициативах по дозаправке, которые побуждают потребителей возвращать свои бутылки и наполнять их по субсидированной цене вместо того, чтобы покупать продукт самостоятельно. PG Beauty объявила о выпуске первой в мире системы многоразовых алюминиевых бутылок, которая будет запущена в масштабном масштабе с брендами Head Shoulders, Pantene, Herbal Essences и Aussie в Европе. В системе пополнения используется новая многоразовая бутылка из 100% алюминия и пригодный для вторичной переработки пакет для заправки, в которых используется на 60% меньше пластика на мл, чем в стандартной фирменной бутылке. Ожидается, что это проложит путь к изменению способов, которыми потребители покупают, используют и утилизируют бутылки с шампунем.

Ожидается, что Азиатско-Тихоокеанский регион будет занимать значительную долю

- Растущая осведомленность людей о более здоровом образе жизни для здорового и гигиеничного образа жизни способствовала увеличению расходов на душу населения на товары для дома (включая товары личной гигиены) во всей Азии. Китай является одной из горячих точек мира и наиболее быстро меняющимся косметическим рынком, где внедряются передовые инновации и задаются глобальные тенденции.

- Рынок средств личной гигиены в Китае был одним из самых быстрорастущих секторов за последние несколько лет, получая выгоду от растущей вовлеченности потребительской базы, что усиливает рост изучаемого рынка.

- По данным Национального бюро статистики Китая (NBS), розничные продажи косметики в Китае в ноябре 2021 года составили 30,99 млрд юаней. В нем также говорится, что в косметической отрасли в первые месяцы 2020 года наблюдалось значительное снижение доходов из-за COVID-19. Пандемия -19, которая в целом отразилась на продажах потребительских товаров. Однако стоимость розничной торговли быстро восстановилась благодаря эффективной борьбе с пандемией в Китае. Кроме того, изменение отношения мужчин к уходу за кожей способствует быстрому развитию рынка мужской косметики в Китае.

- Потребительские расходы на косметику и средства личной гигиены продолжают расти, что способствует тенденции к использованию обработанных, упакованных и дорогих продуктов. Уход за кожей и декоративная косметика активно растут, при этом наблюдается высокий спрос на средства по уходу за лицом и лечебную косметику. Кроме того, потенциал роста обеспечивают также продукты против старения и средства, предназначенные для защиты от загрязнения окружающей среды.

- По данным Инновационного центра Tmall, молодые женщины нового поколения стали наиболее важной группой потребителей, способствующей росту косметического сектора Китая. Новое поколение обладает независимой потребительской способностью, и одновременный всплеск интереса этой группы населения к красоте и уходу за кожей привел к значительному росту. Это способствует развитию рынка косметической упаковки в стране.

- Ожидается, что увеличение спроса на предметы роскоши будет стимулировать рост производства бутылочек с помпами и капельниц. Virospack, компания, производящая капельницы, считает, что потенциал Китая растет, поскольку все больше и больше китайских брендов начинают позиционировать себя в категории средств ухода премиум-класса.

Обзор отрасли упаковки для личной гигиены

Рынок упаковки для личной гигиены сильно фрагментирован, поскольку в ключевых регионах присутствует множество игроков. Присутствие нескольких средних и мелких производителей на глобальном и региональном уровне удерживает рынок на высоких конкурентных позициях. Рынок также является свидетелем различных слияний и партнерств. Ключевые игроки включают Amcor PLC, AptarGroup Inc., Gerresheimer AG, Albea SA, Silgan Holdings Inc. и др.

В декабре 2022 года Amcor Packaging Solutions объявила об открытии своего нового современного производственного завода в Хуэйчжоу, Китай. Благодаря инвестициям почти в 100 миллионов долларов США завод площадью 590 000 квадратных футов является крупнейшим по производственной мощности заводом по производству гибкой упаковки в Китае, что еще больше укрепляет способность Amcor удовлетворять растущий спрос клиентов во всем Азиатско-Тихоокеанском регионе. Ожидается, что на новом предприятии будут работать более 550 человек, которые будут производить гибкие упаковочные решения для продуктов питания и средств личной гигиены.

В апреле 2022 года компания натуральной косметики Olive Natural Skincare собирается представить новую, практически полностью перерабатываемую упаковку. Недавно компания объявила, что ее бизнес-операции сертифицированы независимым агентством Ekos в Новой Зеландии как нулевые выбросы углерода. Сертификация Ekos Zero Carbon гарантирует, что в процессе измерения и компенсации 100% выбросов CO2.

Лидеры рынка упаковки для личной гигиены

-

Amcor Plc

-

AptarGroup Inc.

-

Gerresheimer AG

-

Albea SA

-

Silgan Holdings Inc

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка упаковки для личной гигиены

- 20 июля 2022 г. OnTop Cosmetics выпустила свой Renewal Oil Cream, первый из четырех основных кремов для лица, упаковка которого изготовлена из сополиэстера под торговой маркой Eastman Cristal Renew. OnTop работал с WWP Beauty над разработкой основной упаковки для версии 2.0 своего обновляющего масляного крема, признанного Mintel инновационным продуктом в январе 2022 года.

- Август 2022 г. расширение Body Shop, запуск J-Beauty, корейский упаковочный завод Производитель косметической упаковки Toly расширил свои производственные возможности в Азии, открыв новый завод в Южной Корее. На производственных мощностях расположены машины мальтийской компании Aoki для литья под давлением и выдува. Оборудование используется для производства баночек и бутылок из ПЭТ (полиэтилентерефталата) для индустрии красоты.

Отчет о рынке упаковки для личной гигиены – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ

4.1 Обзор рынка

4.2 Привлекательность отрасли: анализ пяти сил Портера

4.2.1 Угроза новых участников

4.2.2 Переговорная сила покупателей

4.2.3 Рыночная власть поставщиков

4.2.4 Угроза продуктов-заменителей

4.2.5 Интенсивность конкурентного соперничества

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Влияние COVID-19 на рынок упаковки для личной гигиены

5. ДИНАМИКА РЫНКА

5.1 Драйверы рынка

5.1.1 Увеличение потребления средств личной гигиены с ростом располагаемого дохода

5.1.2 Растущее внимание к инновационной и привлекательной упаковке

5.2 Рыночные ограничения

5.2.1 Высокие затраты на НИОКР и производство нового упаковочного решения

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 Тип материала

6.1.1 Пластик

6.1.2 Стекло

6.1.3 Металл

6.1.4 Бумага

6.2 Тип упаковки

6.2.1 Пластиковые бутылки и контейнеры

6.2.2 Стеклянные бутылки и контейнеры

6.2.3 Металлические Контейнеры

6.2.4 Складные коробки

6.2.5 Гофрированные коробки

6.2.6 Трубка и палка

6.2.7 Колпачки и затворы

6.2.8 Насос и дозатор

6.2.9 Гибкая пластиковая упаковка

6.2.10 Другие типы упаковки

6.3 Тип продукта

6.3.1 Забота о полости рта

6.3.2 Уход за волосами

6.3.3 Цветная косметика

6.3.4 Уход за кожей

6.3.5 Мужской уход

6.3.6 Дезодоранты

6.3.7 Другие типы продуктов

6.4 География

6.4.1 Северная Америка

6.4.1.1 Соединенные Штаты

6.4.1.2 Канада

6.4.2 Европа

6.4.2.1 Великобритания

6.4.2.2 Германия

6.4.2.3 Франция

6.4.2.4 Италия

6.4.2.5 Испания

6.4.2.6 Остальная Европа

6.4.3 Азиатско-Тихоокеанский регион

6.4.3.1 Китай

6.4.3.2 Индия

6.4.3.3 Япония

6.4.3.4 Австралия

6.4.3.5 Южная Корея

6.4.3.6 Индонезия

6.4.3.7 Таиланд

6.4.3.8 Остальная часть Азиатско-Тихоокеанского региона

6.4.4 Латинская Америка

6.4.4.1 Бразилия

6.4.4.2 Мексика

6.4.4.3 Аргентина

6.4.4.4 Остальная часть Латинской Америки

6.4.5 Ближний Восток и Африка

6.4.5.1 Объединенные Арабские Эмираты

6.4.5.2 Саудовская Аравия

6.4.5.3 Южная Африка

6.4.5.4 Остальная часть Ближнего Востока и Африки

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Профили компании*

7.1.1 Albea SA

7.1.2 HCP Packaging Co. Ltd

7.1.3 RPC Group Plc (Berry Global Group)

7.1.4 Silgan Holdings Inc.

7.1.5 DS Smith PLC

7.1.6 Graham Packaging Company

7.1.7 Libo Cosmetics Company Ltd

7.1.8 AptarGroup Inc.

7.1.9 Amcor PLC

7.1.10 Cosmopak Ltd

7.1.11 Quadpack Industries SA

7.1.12 Rieke Packaging Systems Ltd

7.1.13 Gerresheimer AG

7.1.14 Raepak Ltd

8. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

9. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация индустрии упаковки личной гигиены

Материалы, используемые для защиты продуктов личной гигиены от загрязнения и других проблем, называются упаковкой личной гигиены. Размер рынка упаковки для личной гигиены рассчитывается в реальном выражении. Он отражает стоимость (в миллионах долларов США) потребления упаковочной продукции в индустрии личной гигиены по всему миру. Рынок сегментирован по основному материалу (пластик, бумага, металл и стекло), типу упаковки (пластиковые бутылки и контейнеры, стеклянные бутылки и контейнеры, металлические контейнеры, складные картонные коробки, гофроящики, тубы и палочки, помпы и дозаторы, гибкий пластик). упаковка), тип продукта (уход за полостью рта, уход за волосами, декоративная косметика, уход за кожей, мужская косметика, дезодоранты) и география. Объем этого исследования в настоящее время сосредоточен на ключевых регионах, таких как Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка, Ближний Восток и Африка. Размеры рынка и прогнозы представлены относительно стоимости для всех вышеуказанных сегментов.

| Тип материала | ||

| ||

| ||

| ||

|

| Тип упаковки | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Тип продукта | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

|

Часто задаваемые вопросы по исследованию рынка упаковки для личной гигиены

Насколько велик рынок упаковки для личной гигиены?

Ожидается, что объем рынка упаковки для личной гигиены достигнет 32,20 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,47% и достигнет 42,03 млрд долларов США к 2029 году.

Каков текущий размер рынка упаковки для личной гигиены?

Ожидается, что в 2024 году объем рынка упаковки для личной гигиены достигнет 32,20 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Упаковка для личной гигиены?

Amcor Plc, AptarGroup Inc., Gerresheimer AG, Albea SA, Silgan Holdings Inc – основные компании, работающие на рынке упаковки для личной гигиены.

Какой регион на рынке упаковки для личной гигиены является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке упаковки для личной гигиены?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка упаковки для личной гигиены.

Какие годы охватывает этот рынок упаковки для личной гигиены и каков был размер рынка в 2023 году?

В 2023 году объем рынка упаковки для личной гигиены оценивался в 30,53 миллиарда долларов США. В отчете рассматривается исторический размер рынка упаковки для личной гигиены за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки для личной гигиены на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии упаковки для личной гигиены

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки для личной гигиены в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки для личной гигиены включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.