Анализ рынка педиатрического медицинского оборудования

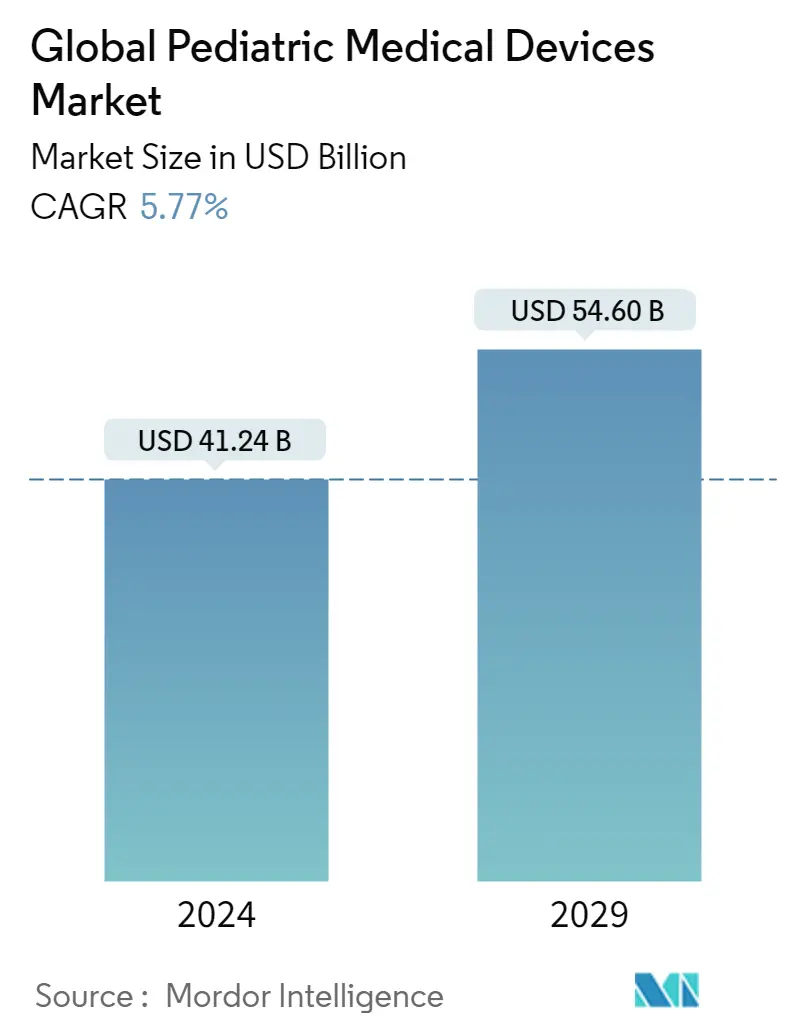

Объем мирового рынка педиатрического медицинского оборудования оценивается в 41,24 миллиарда долларов США в 2024 году и, как ожидается, достигнет 54,60 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 5,77% в течение прогнозируемого периода (2024-2029 годы).

Угроза здоровью, которую представляет пандемия COVID-19, не имеет себе равных. Были опубликованы многочисленные исследования, чтобы пролить свет на последствия для рынка. Например, согласно статье Педиатрический COVID-19 систематический обзор литературы, опубликованной в октябре 2020 года, 14,9% педиатрических пациентов с положительным результатом теста на инфекцию SARS-CoV-2 протекали бессимптомно. Кашель (48 процентов), лихорадка (47 процентов) и боль в горле/фарингит (28,6 процента) были наиболее распространенными симптомами, с которыми сталкивались пациенты, по сравнению с симптомами со стороны верхних дыхательных путей, такими как ринит, чихание и заложенность носа (13,7 процента), тошнота. рвота (7,8 процента) и диарея (10,1 процента). В результате высокая распространенность этих нарушений у детей повысила потребность в интенсивной терапии, что благоприятно отразилось на рынке педиатрических медицинских изделий.

Основной причиной расширения рынка является рост заболеваемости хроническими заболеваниями у детей, такими как анемия, астма, ветряная оспа, дифтерия, лейкемия, корь, эпидемический паротит, пневмония, туберкулез, коклюш и болезнь Лайма. Согласно апрельскому отчету ЮНИСЕФ за 2021 год, ежегодно от пневмонии умирают более 800 000 детей в возрасте до пяти лет — больше, чем от любого другого инфекционного заболевания. Это включает более 153 000 новорожденных. Одним из наиболее распространенных хронических заболеваний у детей является пневмония, которая увеличивает спрос на медицинское оборудование и стимулирует рынок. Кроме того, внедрение новых устройств в исследуемую отрасль приведет к существенному расширению рынка. Например, в августе 2020 года Управление по санитарному надзору за качеством пищевых продуктов и медикаментов США (FDA) одобрило анестезиологические системы Getinge Flow-e и Flow-c, которые позволяют индивидуально проводить анестезию даже самым требовательным пациентам, от новорожденных и малышей до больных ожирением. Кроме того, в марте 2020 года Консорциум технологий и инноваций в педиатрии Западного побережья (CTIP) и Nursing Innovation Hub, Inc. правительственные программы исследований и разработок по развитию медицинской инфраструктуры в педиатрическом отделении способствуют росту рынка.

Однако недостаточная осведомленность о доступных педиатрических медицинских устройствах является основным недостатком роста рынка.

Тенденции рынка педиатрического медицинского оборудования

Ожидается, что сегмент неонатальных устройств интенсивной терапии продемонстрирует значительный рост в течение прогнозируемого периода.

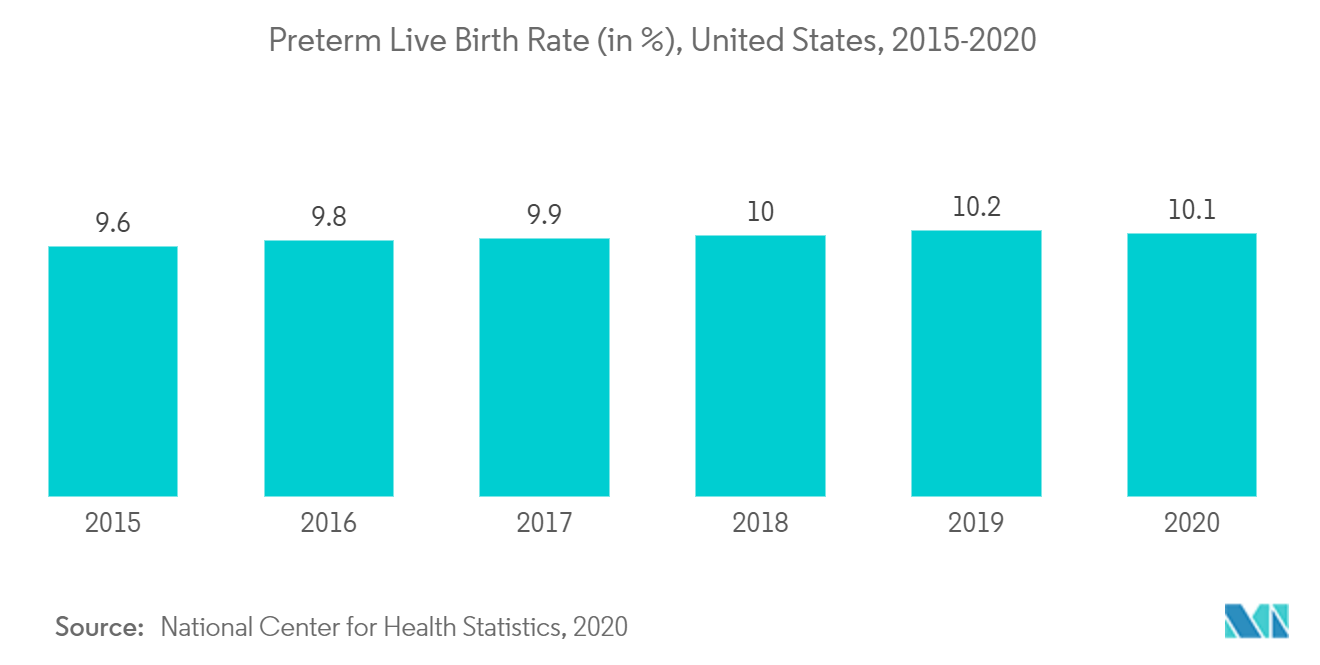

Из-за проблем во время родов, ранних родов или проблем со здоровьем после рождения детей, нуждающихся в уходе в отделении интенсивной терапии, часто переводят туда в течение 24 часов после рождения. Ребенок считается недоношенным, если он родился до 37 недель беременности. Согласно обновлению Центров по контролю и профилактике заболеваний за ноябрь 2021 года, каждый десятый ребенок, родившийся в Соединенных Штатах в 2020 году, пострадал от преждевременных родов. С 10,2 процента в 2019 году до 10,1 процента в 2020 году уровень преждевременных родов снизился на один процент. Дети, родившиеся преждевременно, более склонны к таким заболеваниям, как сепсис, пневмония и т. д. Согласно ранее опубликованному отчету, уровень преждевременных родов среди афроамериканских женщин (14,4%) в 2020 году был примерно на 50% выше, чем среди белых или латиноамериканских женщин (9,1). процентов и 9,8 процентов соответственно). Это, вероятно, будет способствовать росту сегмента в ближайшие годы.

Прибыльное расширение рынка также будет результатом появления новых товаров в этом районе. Например, SAANS, одно из первых в мире портативных неонатальных устройств CPAP, было представлено компанией InnAccel в августе 2019 года. Оно предназначено для оказания дыхательной поддержки тяжелобольным новорожденным с респираторным дистресс-синдромом (РДС) как во время транспортировки, так и в ситуациях с ограниченные ресурсы. Кроме того, в декабре 2020 года Medtronic приобрела SonarMed Inc., чтобы представить систему мониторинга дыхательных путей SonarMed для отделений интенсивной терапии. Все новорожденные, нуждающиеся в помощи при дыхании, вероятно, получат лучшее лечение с помощью этой технологии. В результате такие стратегические шаги основных конкурентов на рынке увеличат ассортимент продукции, доступной в сегменте неонатального отделения интенсивной терапии, что будет способствовать развитию рынка. В результате ожидается, что вышеупомянутые причины значительно увеличат рост сегмента, стимулируя рынок.

Северная Америка доминирует на рынке и, как ожидается, будет делать то же самое в прогнозируемом периоде.

Ожидается, что Северная Америка будет доминировать на рынке в целом в течение прогнозируемого периода. Рост рынка обусловлен такими факторами, как наличие ключевых игроков, высокая распространенность хронических заболеваний у детей в регионе, развитая инфраструктура здравоохранения и запуск новых продуктов. По данным октябрьского отчета Центров по контролю и профилактике заболеваний, в США более 40% детей и подростков школьного возраста имеют по крайней мере одно хроническое заболевание, такое как астма, ожирение, другие соматические заболевания, а также проблемы с поведением и обучением. Отчет за 2021 год. Дети с хроническими заболеваниями могут иметь сложные, постоянные потребности в медицинской помощи, которые требуют как регулярного ведения, так и подготовки к потенциальным чрезвычайным ситуациям. В результате педиатрические медицинские устройства создаются с целью оказания улучшенной медицинской помощи, что сильно повлияет на рынок.

Изучаемый рынок страны также выиграет от дебюта продукта там. Компания Preceptis Medical, Inc., например, объявила о выпуске в июне 2021 года системы тимпаностомических трубок Hummingbird нового поколения (TTS) для педиатрических кабинетных операций по удалению ушных трубок. Новое устройство Hummingbird имеет улучшенную эргономичную компоновку, которая позволяет более успешно вводить ушные трубки малышам. Система транскатетерного легочного клапана Harmony (TPV), которая используется для лечения педиатрических пациентов с собственным или хирургически восстановленным выносящим трактом правого желудочка (RVOT), частью сердца, которая переносит кровь из правого желудочка в легкие, получила одобрение Управления по контролю за продуктами питания США. и администрации лекарственного средства в марте 2021 года. Аппарат предназначен для пациентов с тяжелой клапанной регургитацией легочного ствола, которая характеризуется истечением крови в правую нижнюю камеру сердца. Врожденный порок сердца часто вызывает это заболевание. Кроме того, ожидается, что поощрение правительственных инициатив и рост числа исследовательских коллабораций будут способствовать расширению рынка. Ожидается, что благодаря благоприятной политике здравоохранения, большому количеству пациентов и развитому рынку здравоохранения регион будет расти в будущем.

Обзор отрасли педиатрического медицинского оборудования

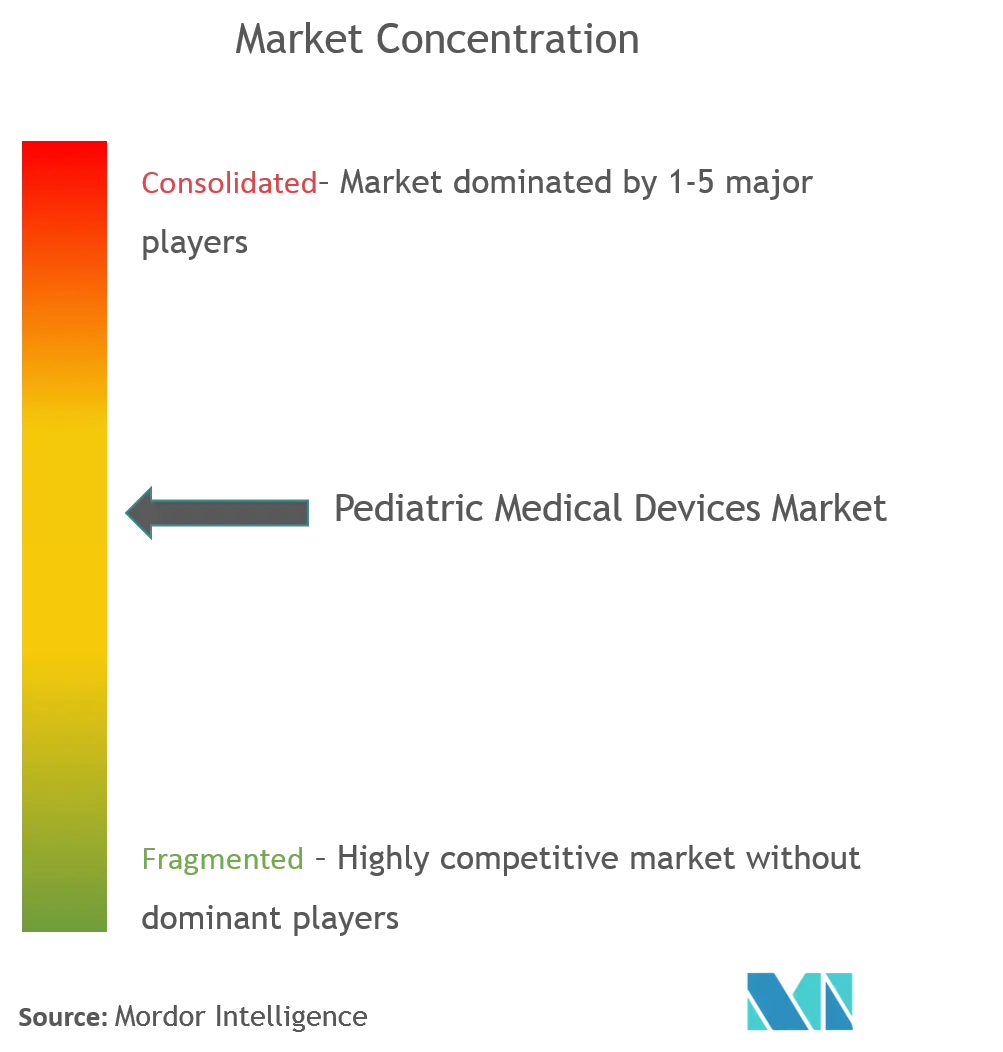

Рынок педиатрического медицинского оборудования является умеренно конкурентным и состоит из нескольких крупных игроков. Несколько крупных игроков в настоящее время доминируют на рынке с точки зрения рыночной доли. Компании предпринимают инициативы, чтобы удовлетворить растущий спрос на устройства. Некоторые из компаний, которые в настоящее время доминируют на рынке, — это TSE MEDICAL, DAVID, Hamilton Medical, GE Healthcare, Fritz Stephan GmbH, Phoenix Medical Systems, Novonate Inc., Elektro Mag, Trimpeks и Atom Medical Corp.

Лидеры рынка педиатрического медицинского оборудования

TSE MEDICAL

Hamilton Medical

Fritz Stephan GmbH

GE Healthcare

Ningbo David Medical Device Co. Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка педиатрического медицинского оборудования

- В феврале 2022 года компания Masimo получила разрешение Управления по контролю за продуктами и лекарствами США на свой мониторинг SedLine и педиатрический датчик ЭЭГ SedLine.

- В январе 2022 года Good Parents, платформа для удаленного мониторинга пациентов педиатрического профиля, собрала 16 миллионов долларов США в рамках раунда финансирования серии А, инициатором которого выступила Vive Collective. Дети с такими заболеваниями, как астма, аутизм, диабет и врожденные пороки сердца, могут использовать платформу компании для дистанционного наблюдения за пациентами. Благодаря этим деньгам фирма сможет увеличить свой штат сотрудников в США и Азии, укрепить сотрудничество с организациями здравоохранения и страховыми компаниями, а также получить сертификацию устройств FDA.

Сегментация отрасли педиатрического медицинского оборудования

Согласно объему отчета, педиатрические медицинские устройства — это устройства, которые эффективны, безопасны и предназначены для особых потребностей детей. Рынок педиатрического медицинского оборудования сегментирован по продуктам (устройства IVD, кардиологические устройства, устройства для анестезии и респираторной терапии, устройства для отделения интенсивной терапии новорожденных, устройства для мониторинга и другие), конечным пользователем (больницы, диагностические лаборатории, детские клиники и другие) и География (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка и Южная Америка). Отчет о рынке также охватывает предполагаемые размеры и тенденции рынка в 17 различных странах основных регионов мира. В отчете представлена стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| IVD-устройства |

| Кардиологические устройства |

| Устройства для анестезии и респираторной помощи |

| Неонатальные устройства интенсивной терапии |

| Устройства мониторинга |

| Другие |

| Больницы |

| Диагностические лаборатории |

| Детские клиники |

| Другие |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | GCC |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки |

| По продукту | IVD-устройства | |

| Кардиологические устройства | ||

| Устройства для анестезии и респираторной помощи | ||

| Неонатальные устройства интенсивной терапии | ||

| Устройства мониторинга | ||

| Другие | ||

| Конечным пользователем | Больницы | |

| Диагностические лаборатории | ||

| Детские клиники | ||

| Другие | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | GCC | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

Часто задаваемые вопросы по исследованию рынка педиатрического медицинского оборудования

Насколько велик мировой рынок педиатрического медицинского оборудования?

Ожидается, что объем мирового рынка педиатрического медицинского оборудования достигнет 41,24 млрд долларов США в 2024 году и вырастет в среднем на 5,77%, достигнув 54,60 млрд долларов США к 2029 году.

Каков текущий размер мирового рынка педиатрического медицинского оборудования?

Ожидается, что в 2024 году объем мирового рынка педиатрического медицинского оборудования достигнет 41,24 миллиарда долларов США.

Кто являются ключевыми игроками на мировом рынке Педиатрическое медицинское оборудование?

TSE MEDICAL, Hamilton Medical, Fritz Stephan GmbH, GE Healthcare, Ningbo David Medical Device Co. Ltd — основные компании, работающие на мировом рынке педиатрического медицинского оборудования.

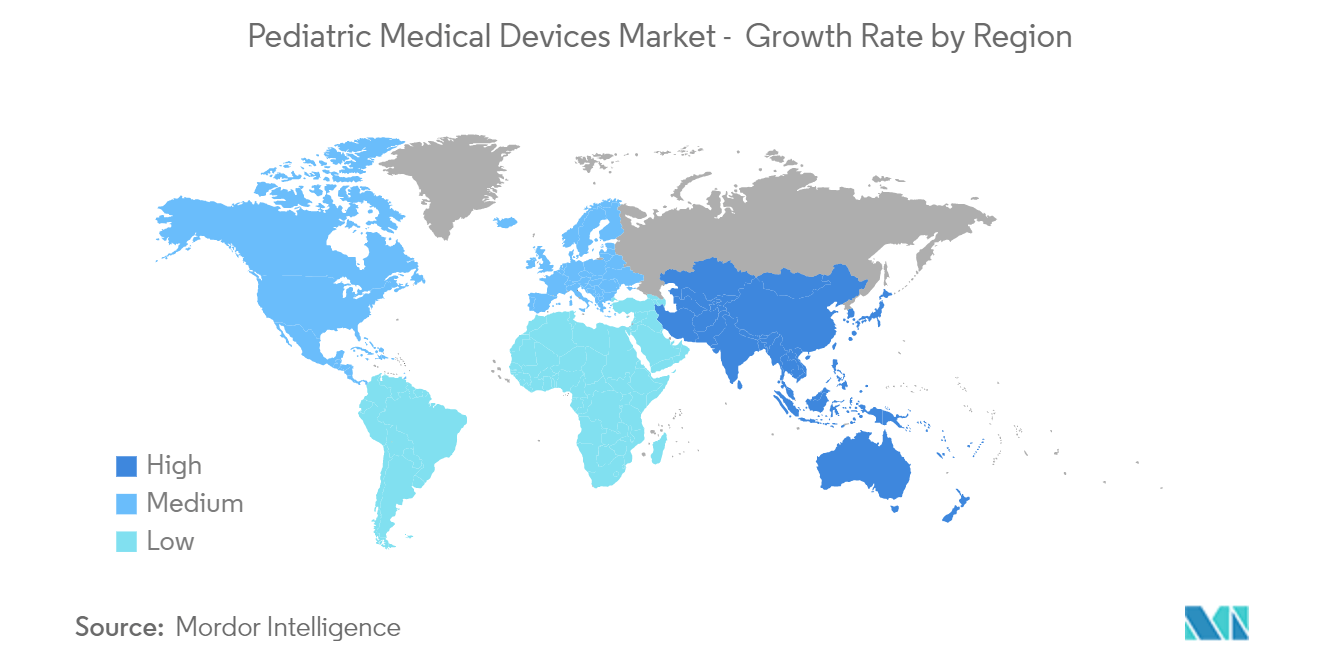

Какой регион является наиболее быстрорастущим на мировом рынке Педиатрическое медицинское оборудование?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает самую большую долю на мировом рынке Педиатрического медицинского оборудования?

В 2024 году Северная Америка будет занимать наибольшую долю на мировом рынке педиатрического медицинского оборудования.

Какие годы охватывает этот мировой рынок педиатрического медицинского оборудования и каков был размер рынка в 2023 году?

В 2023 году объем мирового рынка педиатрического медицинского оборудования оценивается в 38,99 млрд долларов США. В отчете рассматривается исторический размер мирового рынка педиатрического медицинского оборудования за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер мирового рынка педиатрического медицинского оборудования на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об отрасли педиатрического медицинского оборудования

Статистические данные о доле, размере и темпах роста доходов на рынке педиатрического медицинского оборудования в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ детского медицинского оборудования включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.