Пассивные электронные компоненты на рынке нефти и газа

| Период исследования | 2021 - 2029 |

| Базовый Год Для Оценки | 2023 |

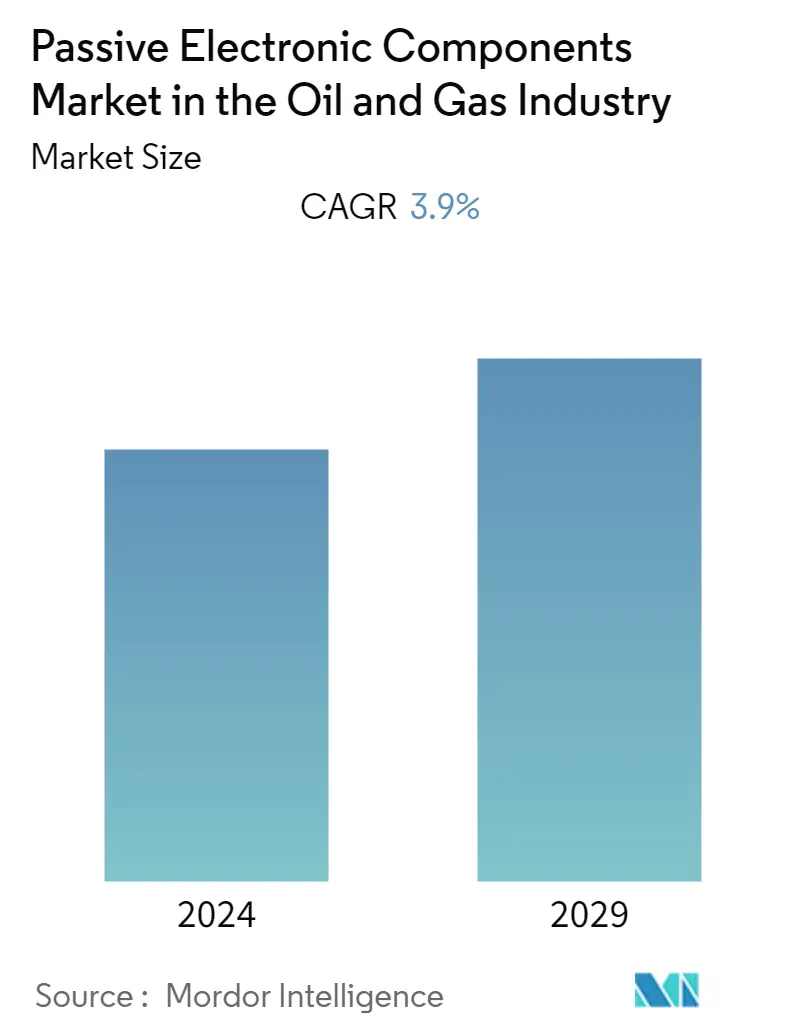

| CAGR | 3.90 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

| Концентрация рынка | Терпимая |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Пассивные электронные компоненты в анализе рынка нефти и газа

Рынок пассивных электронных компонентов в нефтегазовой отрасли оценивается в 3,4 млрд долларов США в текущем году и, как ожидается, достигнет среднегодового темпа роста 3,9% в течение прогнозируемого периода и достигнет 4,4 млн долларов США к следующим пяти годам.

- Нефтегазовая промышленность имеет высокий спрос на пассивные электронные компоненты, поскольку электронные компоненты, используемые на этом рынке, должны выдерживать высокие частоты вибрации при высоких температурах и напряжениях.

- Пассивные компоненты способны работать в более суровых условиях, с экстремальными температурами, вибростойкостью, пыленепроницаемостью, водонепроницаемостью и т. д. Нефтегазовая промышленность требует высокотемпературных компонентов, способных выдерживать температуры, превышающие 392 ° F. Пассивные электронные компоненты в нефтегазовой промышленности находят применение в скважинных датчиках, приборах для внутрискважинного каротажа, электронике для скважинных насосов и других.

- Кроме того, пассивные электронные компоненты предлагают высококачественные преимущества для нефтегазовой промышленности, такие как стабильная и предсказуемая емкость, повышенная надежность инструмента и снижение риска непредвиденных отказов, ударов и вибрации, сложность конструкции системы и улучшенная установка. С ростом объемов разведки и добычи нефти во всем мире, а также с интеграцией высокотехнологичного оборудования и электронных компонентов, спрос на пассивные электронные компоненты увеличился.

- Ожидается, что в ближайшие годы нефтегазовая отрасль будет демонстрировать устойчивый рост, что обусловлено планами ее развития. Отрасль внедряет автоматизацию во многих процессах из-за этих мероприятий по сокращению затрат. Растущее использование Интернета вещей и автоматизации в отрасли для улучшения производства, оптимизации оборудования и мониторинга удаленных районов способствовало росту рынка. Решения и автоматизация Интернета вещей позволяют нефтегазовым предприятиям получить подробную информацию о своих процессах или оборудовании и повысить эффективность.

- Кроме того, субсидии на топливо со стороны регионального правительства и снижение цен на нефть еще больше подпитывают спрос на потребление нефти и газа различными отраслями конечного потребления, создавая новые возможности роста для исследуемого рынка. Например, Национальная нефтяная компания Абу-Даби (ADNOC), государственная нефтяная компания Объединенных Арабских Эмиратов, объявила о своих планах добавить третий нефтеперерабатывающий завод к комплексу в рамках инвестиций в развитие переработки и сбыта в размере 45 миллиардов долларов США для повышения гибкости в переработке и переработке других сортов. Новый нефтеперерабатывающий завод будет иметь мощность 600 000 баррелей в сутки, предлагая всему комплексу общую мощность 1,5 миллиона баррелей в день.

- Из-за COVID-19 нефтегазовая отрасль пострадала от задержек производства, сокращения операций, временного закрытия заводов и т. д. Например, в марте 2020 года Национальная нефтяная компания Шарджи (SNOC) Объединенных Арабских Эмиратов заявила, что последствия вспышки COVID-19 задержали запуск добычи на ее геологоразведочном проекте Mahanigas.

Пассивные электронные компоненты в нефтегазовом секторе тенденции

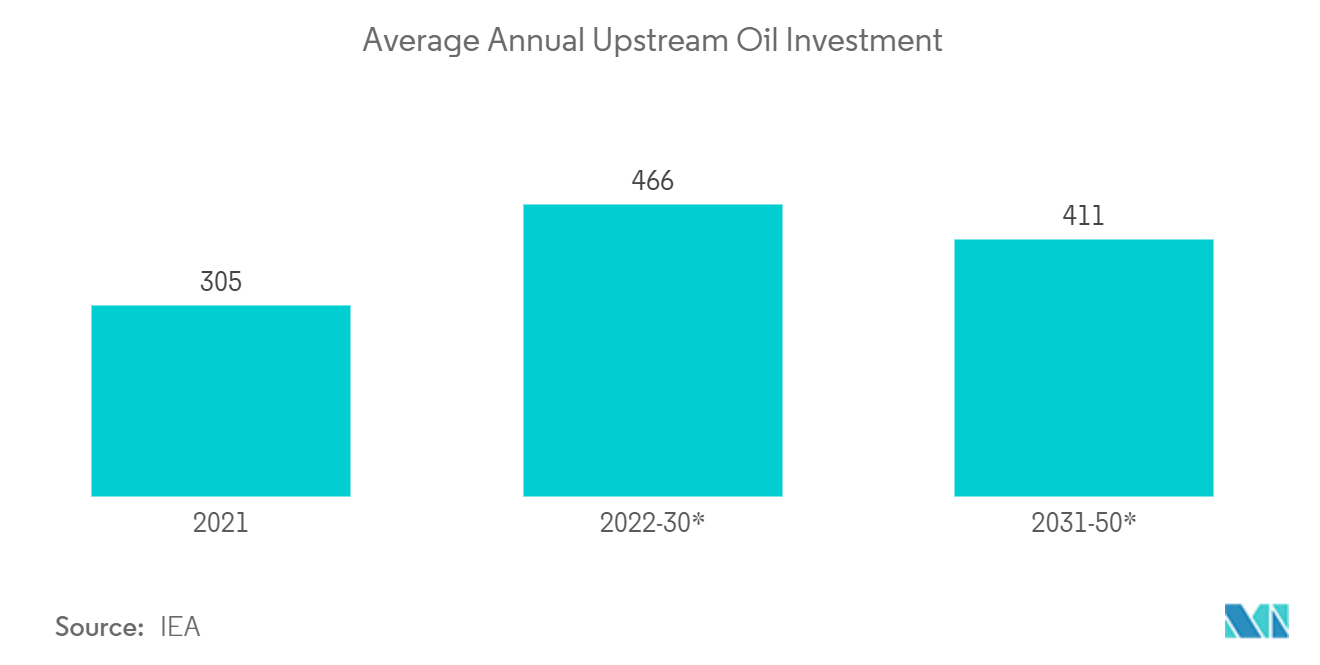

Увеличение инвестиций в нефтегазовую отрасль

- Рынок пассивных электронных компонентов в течение прогнозируемого периода демонстрировал высокий спрос в нефтегазовой отрасли. Рост объясняется увеличением инвестиций со стороны нефтегазовых компаний, региональных правительств и других игроков отрасли для удовлетворения растущего спроса.

- В августе 2022 года австралийская компания Santos объявила об инвестировании 1,3 млрд долларов США в разработку крупного нефтяного месторождения на Северном склоне Аляски. Компания также приобрела компанию Oil Search of Papua New Guinea для продвижения проекта. Компания намерена добывать 80 000 баррелей нефти в день и, как ожидается, начнет добычу в 2026 году.

- По данным IBEF, в марте 2022 года Совет директоров Oil India одобрил инвестиции в размере 839,49 млн долларов США в нефтехимический проект Numaligarh. Кроме того, в марте 2022 года Правление IOCL одобрило планы по инвестированию 932,6 млн долларов США в развитие городской газораспределительной сети (ГГР) в 9 географических зонах (ГА).

- Кроме того, в декабре 2022 года российская компания Газпром объявила о росте добычи природного газа на 412,6 млрд куб. м по сравнению с предыдущим месяцем, который был зафиксирован на уровне 376,9 млрд куб. м.

- Кроме того, в отрасли есть много текущих и предстоящих проектов с огромными инвестициями в расширение производства. Например, ожидается, что проект West Path Delivery 2023 добавит около 40 км нового газопровода к существующей системе NGTL протяженностью 25 000 км, которая транспортирует газ через рынки США и Канады. Ожидается, что такие проекты будут продолжаться в течение прогнозируемого периода, подпитывая спрос на пассивные электронные компоненты.

- Кроме того, некоторые игроки отрасли также инвестируют в нефтегазовую отрасль, чтобы получить конкурентное преимущество на рынке. Например, в марте 2022 года китайская нефтегазовая и химическая корпорация Sinopec объявила об инвестировании 81,5 млрд иен в добычу полезных ископаемых, базы сырой нефти в Тахэ и Шуньбэе, а также месторождения природного газа в провинции Сычуань и регионе Внутренняя Монголия.

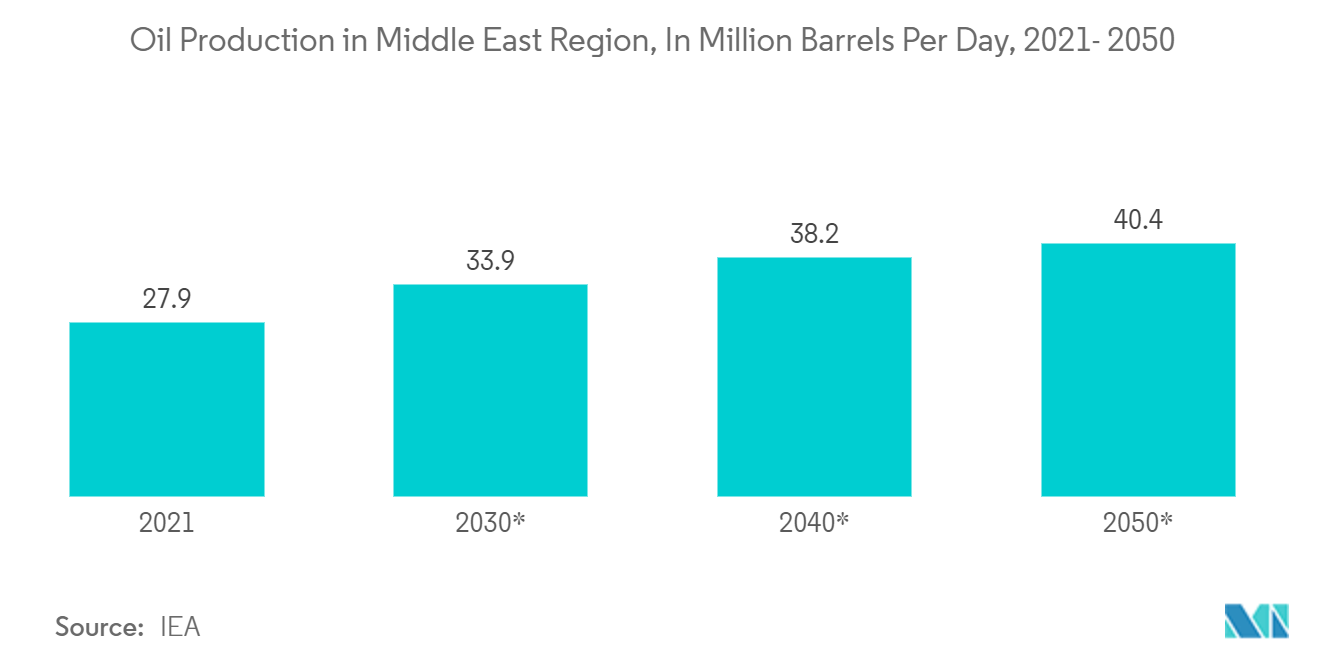

Регион Ближнего Востока и Африки будет занимать значительную долю рынка

- Ближневосточный регион является одним из наиболее значимых регионов для мирового нефтегазового сектора. Экономика страны в первую очередь зависит от нефтегазового сектора. Нефтегазовый сектор претерпевает множество инноваций, таких как автоматизация и IoT. Таким образом, ожидается, что такие тенденции создадут значительный спрос на катушки индуктивности в регионе благодаря внедрению технологий автоматизации.

- По данным Управления международной торговли, Саудовская Аравия обладает около 17% мировых запасов нефти и входит в число крупнейших экспортеров нефти и занимает второе место по доказанным запасам нефти в мире. Сильные успехи в нефтегазовой отрасли привели к экономическому развитию страны.

- В Саудовской Аравии наблюдается рост интереса и возможностей к сегменту возобновляемых источников энергии, а также значительные инвестиции в технологии экологически чистого производства водорода, включая зеленый водород и голубой водород. Например, страна предприняла несколько инициатив, направленных на охрану окружающей среды, таких как Ближневосточная зеленая инициатива и Саудовская зеленая инициатива, которые в дальнейшем нацелены на достижение углеродной нейтральности к 2060 году. Такие региональные инициативы создадут высокий спрос на пассивные электронные компоненты в течение прогнозируемых сроков.

- Запасы нефти и природного газа в ОАЭ выросли, по данным Национальной нефтяной компании Абу-Даби, которая обнародовала план капитальных инвестиций в размере 127 миллиардов долларов США на 2022-2026 годы. По данным государственной компании, запасы природных ресурсов увеличились на 16 триллионов стандартных кубических футов природного газа и на 4 миллиарда баррелей нефти, в результате чего общее количество составляет 111 миллиардов кубических футов (289 триллионов кубических футов).

- Нефтегазовая отрасль региона Ближнего Востока и Северной Африки остается наиболее активным и оптимистичным сектором и, вероятно, продолжит играть ведущую роль. Отрасль также включает в себя наиболее значимые экспортные и инвестиционные возможности для зарубежных стран за последние годы.

- Кроме того, увеличение числа предстоящих крупномасштабных нефтегазовых и инфраструктурных проектов в регионе Ближнего Востока и Северной Африки будет стимулировать спрос на пассивные электронные компоненты в нефтегазовой отрасли.

Обзор пассивных электронных компонентов в нефтегазовой промышленности

Конкурентная среда на мировом рынке пассивных электронных компонентов умеренно консолидирована благодаря нескольким глобальным игрокам рынка. Игроки рынка делают несколько продуктовых разработок и инноваций, чтобы захватить максимальную долю рынка. Более того, игроки рынка рассматривают стратегические партнерства и инвестиции для получения максимальной рыночной привлекательности.

В апреле 2023 года корпорация Kyocera объявила о разработке нового конденсатора (MLCC) с размером EIA 0201 и самой высокой в отрасли емкостью 10 микрофарад. С помощью этого запуска компания стремится соответствовать последним тенденциям рынка и сделать возможными уникальные социальные преимущества с помощью технологий Интернета вещей и беспроводной связи.

В июле 2022 года корпорация TDK объявила о выпуске силового индуктора серии CLT32 с очень компактными размерами. Девять типов охватывают диапазон индуктивности от 17 нГн до 440 нГн и рассчитаны на токи насыщения от 13,5 А до 60 А. Эти катушки индуктивности рассчитаны на диапазон температур от -40 °C до 165 °C, включая самовосстановление.

Пассивные электронные компоненты в нефтегазовом секторе лидеры

-

TE Connectivity

-

Eaton Corporation

-

Vishay Intertechnology Inc.

-

Honeywell International Inc.

-

TDK Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Пассивные электронные компоненты в новостях нефтегазового рынка

- Март 2023 г. Cornell Dubilier Electronics Inc. представляет серию пленочных конденсаторов постоянного тока с низкой индуктивностью и высоким током. В этой серии используются неиндуктивные обмотки большого диаметра и внутренние шинные соединения с низкой индуктивностью, что приводит к эквивалентным значениям последовательной индуктивности (ESL) в диапазоне от 10 до 15 наногенри. Он также доступен в значениях от 33 до 220 мкФ с номинальным напряжением 800, 1000, 1200 и 1400 В постоянного тока.

- Сентябрь 2022 г. Компания TT Electronics объявила о выпуске тонкопленочных чип-резисторов высокой мощности серии TFHP. Сочетая в себе высокую точность и высокую производительность в одном резисторе, серия TFHP использует керамическую подложку из нитрида алюминия (AIN), которая имеет примерно в шесть раз большую проводимость, чем оксид алюминия, материал подложки обычных чип-резисторов.

Table of Contents

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ

4.1 Обзор рынка

4.2 Привлекательность отрасли: анализ пяти сил Портера

4.2.1 Угроза новых участников

4.2.2 Переговорная сила покупателей

4.2.3 Рыночная власть поставщиков

4.2.4 Угроза продуктов-заменителей

4.2.5 Интенсивность конкурентного соперничества

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Оценка влияния COVID-19 на рынок

5. ДИНАМИКА РЫНКА

5.1 Драйверы рынка

5.1.1 Увеличение инвестиций в нефтегазовую отрасль

5.2 Рыночные ограничения

5.2.1 Рост цен на металл влияет на себестоимость производства компонентов

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 Тип

6.1.1 Конденсатор

6.1.2 Индуктор

6.1.3 Резистор

6.2 География

6.2.1 Северная Америка

6.2.2 Европа

6.2.3 Азиатско-Тихоокеанский регион

6.2.4 Остальной мир

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Профили компании

7.1.1 KEMET Corporation (Yageo Company)

7.1.2 Panasonic Corporation

7.1.3 TDK Corporation

7.1.4 Vishay Intertechnology Inc.

7.1.5 TE Connectivity

7.1.6 AVX Corporation (Kyocera Corporation)

7.1.7 Eaton Corporation

7.1.8 API Delevan (Fortive Corporation)

7.1.9 Ohmite Manufacturing Company

7.1.10 Lelon Electronics Corp.

7.1.11 Cornell Dubilier Electronics Inc.

7.1.12 Ханивелл Интернэшнл Инк.

8. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

9. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация пассивных электронных компонентов в нефтегазовой отрасли

Пассивные электронные компоненты — это те, ток которых не может контролироваться с помощью другого электрического сигнала. Пассивные электронные компоненты, такие как катушка индуктивности, конденсатор, резистор и т. д., не требуют какого-либо источника электричества для работы. Они используют какое-то другое свойство для управления мощностью в цепи.

Объем исследования характеризует мировой рынок пассивных электронных компонентов на основе катушек индуктивности, резисторов и конденсаторов в различных географических регионах. В исследовании также была рассмотрена оценка воздействия COVID-19.

| Тип | ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

|

Frequently Asked Questions

Каков текущий объем рынка пассивных электронных компонентов в нефтегазовой отрасли?

Прогнозируется, что рынок пассивных электронных компонентов в нефтегазовой отрасли будет демонстрировать среднегодовой темп роста 3,9% в течение прогнозируемого периода (2024-2029 гг.)

Кто является ключевыми игроками на рынке пассивных электронных компонентов в нефтегазовой отрасли?

TE Connectivity, Eaton Corporation, Vishay Intertechnology Inc., Honeywell International Inc., TDK Corporation являются основными компаниями, работающими на рынке пассивных электронных компонентов в нефтегазовой промышленности.

Какой регион является самым быстрорастущим на рынке пассивных электронных компонентов в нефтегазовой отрасли?

По оценкам, в Азиатско-Тихоокеанском регионе будет наблюдаться самый высокий среднегодовой темп роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке пассивных электронных компонентов в нефтегазовой отрасли?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка пассивных электронных компонентов в нефтегазовой отрасли.

На какие годы распространяется рынок пассивных электронных компонентов в нефтегазовой отрасли?

Отчет охватывает исторический объем рынка пассивных электронных компонентов в нефтегазовой отрасли за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка пассивных электронных компонентов в нефтегазовой отрасли на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Пассивные электронные компоненты в нефтегазовой промышленности Отраслевой отчет

Статистические данные о доле, размере и темпах роста рынка пассивных электронных компонентов в нефтегазовой отрасли в 2024 году, созданные Mordor Intelligence™ Industry Reports. Анализ пассивных электронных компонентов в нефтегазовой отрасли включает в себя прогноз рынка на 2024–2029 годы и исторический обзор. Получить образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.