| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 1.36 Billion |

| Размер Рынка (2029) | USD 1.69 Billion |

| CAGR (2024 - 2029) | 4.44 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка органических пероксидов

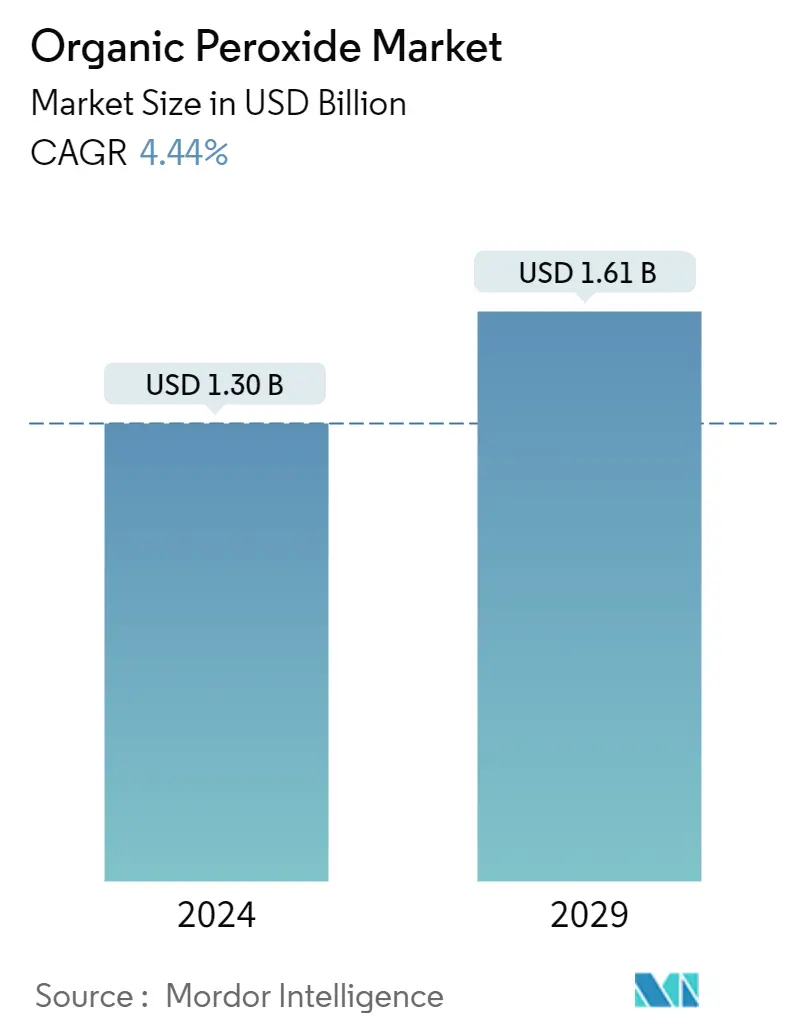

Объем рынка органических пероксидов оценивается в 1,30 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,61 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 4,44% в течение прогнозируемого периода (2024-2029 годы).

Рынок органических пероксидов в 2020 году затруднен пандемией COVID-19. Из-за общенациональных ограничений, мер социального дистанцирования и сбоев в глобальной сети поставок большинство заводов и производств были закрыты, что повлияло на спрос и предложение материалов, связанных с пластмассами, и стал свидетелем сокращения производства целлюлозно-бумажной продукции, что, в свою очередь, повлияло на рыночный спрос на органический пероксид. Однако спрос со стороны различных отраслей восстановился в 2021 году и, как ожидается, значительно вырастет в течение прогнозируемого периода.

- В краткосрочной перспективе растущий спрос на полимеры со стороны различных отраслей конечного потребителя и растущее использование полимеров в покрытиях являются основными факторами, способствующими росту изучаемого рынка.

- Ожидается, что трудности с хранением, транспортировкой и обращением с органическими пероксидами будут препятствовать росту рынка.

- Растущий спрос на легкие материалы, вероятно, создаст возможности для рынка в ближайшие годы.

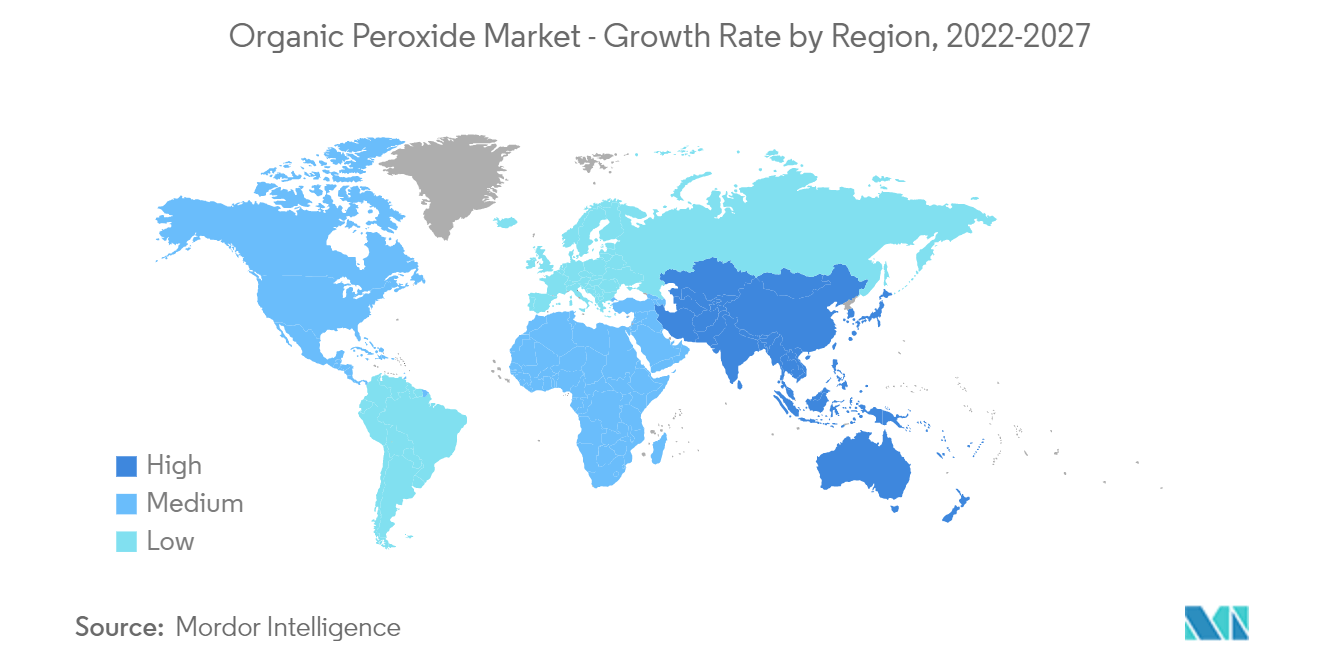

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке, а также, вероятно, станет свидетелем самого высокого среднегодового темпа роста в течение прогнозируемого периода.

Тенденции рынка органических пероксидов

Полимеры и каучуки будут доминировать на рынке

- Органические пероксиды используются в качестве инициатора при производстве пластмасс, отвердителей, эластомеров, сшивающих агентов термопластов, а также в синтезе и модификации полимеров.

- Органические пероксиды используются в качестве сшивающих агентов для насыщенных и ненасыщенных каучуков. На полимерной цепи пероксид разлагается, выделяя свободный радикал. С соседними полимерными цепями перекисный радикал образует углерод-углеродную связь. Пероксидно-сшитые полимеры/эластомеры обладают более высокими механическими и физическими свойствами, а также лучшей устойчивостью к температуре, окислению, старению и коррозии под напряжением. Они также имеют более яркий цвет и менее подвержены обесцвечиванию при контакте с металлами или поливинилхлоридом (ПВХ).

- Полимеры, в частности полипропилен, модифицируются с помощью свободных радикалов, образующихся в составе органических пероксидов. Модифицированный полимер более плавно течет при формовании, что упрощает создание таких изделий, как крышки для пищевых продуктов и баночки для косметики. Соединенное Королевство является пятым по величине потребителем пластмасс в Европейском Союзе.

- По данным Малазийского совета по каучуку, мировое производство каучука выросло на 8,9% до 21,6 млн тонн за первые девять месяцев 2021 года по сравнению с 19,8 млн тонн за тот же период 2020 года. соотношение производимого натурального каучука (НК) и синтетического каучука (СР) составляло 46:54.

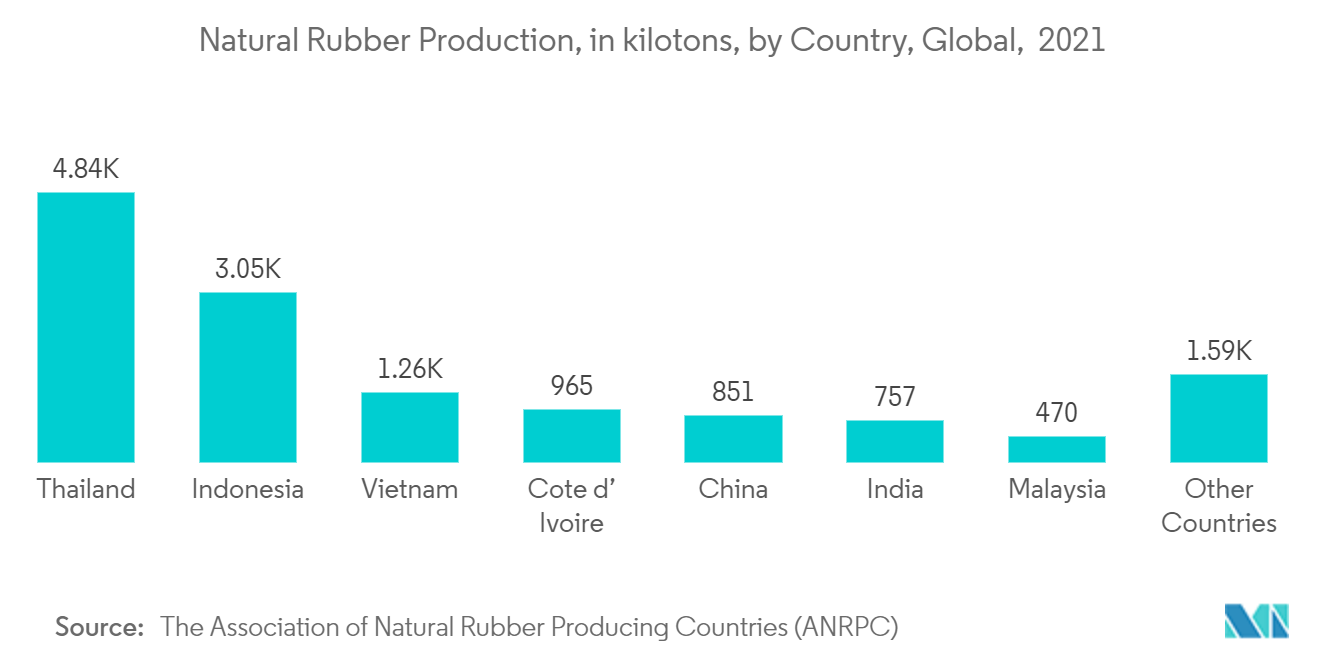

- По данным Международной группы по изучению каучука (IRSG), в 2021 году мировое производство натурального каучука составило 13,770 млн тонн, что соответствует темпу роста 5,4% по сравнению с 13,065 млн тонн, произведенных в 2020 году. По данным Ассоциации стран-производителей натурального каучука (ANRPC) ), в течение 2021 года увеличилось производство натурального каучука в основных странах-производителях, таких как Таиланд, Индонезия, Вьетнам, Кот-д'Ивуар, Китай и Индия. Однако производство в Малайзии снизилось по сравнению с 2020 годом.

- При этом экспорт за первое полугодие 2021 года увеличился на 13%, а импорт – на 41%. Эта тенденция, вероятно, повысит спрос на резиновые изделия, тем самым стимулируя потребление веществ для вулканизации резины, что, вероятно, будет стимулировать спрос на изучаемом рынке.

- Корпорация Formosa Plastics реализует проект по расширению производства поливинилхлорида (ПВХ) на своем предприятии мощностью 513 000 тонн в год в Батон-Руж, штат Луизиана, что увеличит объем производства еще на 130 077 тонн в год, который планируется ввести в эксплуатацию к концу 2021 года. В июле В 2021 году компания объявила об инвестициях в размере 332 миллионов долларов США в расширение производства поливинилхлорида (ПВХ) на своем предприятии в Батон-Руж. Из-за вспышки COVID-19 компания отложила расширение производства ПВХ до четвертого квартала 2022 года.

- Таким образом, все упомянутые выше факторы, вероятно, будут способствовать расширению использования полимеров, что приведет к значительному увеличению потребления органических пероксидов для полимеризации, что будет способствовать росту изучаемого рынка.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион доминировал на мировом рынке, а Китай доминировал на рынке.

- Китай является крупнейшим производителем пластмасс в мире здесь насчитывается более 15 000 производителей пластмасс, и на его долю приходится около 30% мирового производства пластмасс. В 2020 году в стране было произведено около 105,42 млн тонн первичных пластиков, что на 8,2% больше по сравнению с 97,43 млн тонн в 2019 году. В 2021 году в стране было произведено около 110,39 млн тонн первичных пластиков, что на 4,7% больше по сравнению с предыдущий год.

- По данным Китайской ассоциации резиновой промышленности, с января по август 2021 года Китай импортировал в общей сложности 775 килограммов синтетического каучука, что на 10% больше, чем за тот же период 2020 года. За первые восемь месяцев 2021 года Китай экспортировал около 190 тысяч тонн синтетического каучука, что на 89% больше по сравнению с аналогичным периодом 2020 года.

- Производство синтетического каучука в стране выросло на 0,99% до 7513,2 тыс. тонн в 2020 году по сравнению с 7439,6 тыс.тонн, произведенных в 2019 году. В 2021 году Китай произвел 8117 тыс.тонн синтетического каучука, что на 9,1% больше, чем в 2020 году. По данным Китайской ассоциации резиновой промышленности, с января по август 2021 года Китай импортировал в общей сложности 775 килограммов синтетического каучука, что на 10% больше, чем за тот же период 2020 года. около 190 тыс. тонн синтетического каучука, что на 89% больше по сравнению с аналогичным периодом 2020 года.

- По данным Национального бюро статистики Китая, в 2020 году в стране было произведено 807,47 млн единиц шин, что снизилось с 844,45 млн единиц, произведенных в 2019 году. С января по август 2021 года в стране было произведено 596,04 млн единиц шин, что на 22,1% больше по сравнению с аналогичным показателем. Ожидается, что рост производства синтетического каучука в стране будет стимулировать рынок органических пероксидов, поскольку они используются для переработки полимеров.

- В 2021 году Китай произвел 8117 килограммов синтетического каучука, что на 9,1% больше, чем в 2020 году. По данным Китайской ассоциации резиновой промышленности, с января по август 2021 года Китай импортировал в общей сложности 775 килограммов синтетического каучука, что на 9,1% больше, чем в 2020 году. увеличился на 10% по сравнению с аналогичным периодом 2020 года. За первые восемь месяцев 2021 года Китай экспортировал около 190 тысяч тонн синтетического каучука, что на 89% больше по сравнению с аналогичным периодом 2020 года.

- Индия является одним из крупнейших производителей и потребителей каучука после Китая в Азиатско-Тихоокеанском регионе. Несмотря на то, что страна является одним из крупнейших производителей каучука, значительная часть каучука импортируется из разных стран для удовлетворения местного спроса. В Индии насчитывается около 6000 производственных предприятий, в том числе 30 крупных, 300 средних и около 5600 мелких и мелких производственных предприятий. Все эти предприятия производят в стране более 35 тысяч резинотехнических изделий.

- В 2020-21 финансовом году Индия произвела около 12 143,62 килограмма полимеров (пять основных пластиков - ПВХ, ПП, ПЭ и другие), что снизилось на 2,1% по сравнению с 12 403,69 килограмма тонн в 2019-20 финансовом году. В 2021-2022 финансовом году страна произвела 7 075,30 кг полимеров до октября 2021 года, что на 4,01% больше, чем в предыдущем году. Производство функциональных пластиков в 2020-21 финансовом году сократилось на 9,1% до 1519,57 килограммов метрических тонн. Производство восстановилось в 2021-22 финансовом году до октября 2021-22 финансового года страна произвела 918,7 килограмма тонн, что увеличилось на 14,6%.

- В Индии более 65% производимой резины используется для производства автомобильных (50%) и велосипедных шин и камер (15%), 12% — для обуви, 6% — для ремней и шлангов, 17% — для другой продукции. Кроме того, в стране действуют почти 66 шинных заводов и около 41 шинная компания с оборотом около 8,5 млрд долларов США и экспортом около 1,28 млрд долларов США.

- Ожидается, что благодаря всем вышеперечисленным факторам Азиатско-Тихоокеанский регион будет доминировать на рынке в ближайшие годы.

Обзор отрасли органических пероксидов

Рынок органических пероксидов носит частично консолидированный характер. Некоторые из основных игроков на рынке включают (не в каком-то определенном порядке) Nouryon, Arkema Group, United Initiators, NOF Corporation и Pergan GmbH и другие.

Лидеры рынка органических пероксидов

-

Nouryon

-

Arkema Group

-

United Initiators

-

NOF Corporation

-

Pergan GmbH

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка органических пероксидов

- В октябре 2022 года Arkema объявила, что с 1 января 2023 года компания реорганизует дистрибуцию своих органических пероксидов Luperox и Retic вместе с Weber and Schaer, компанией Dolder и Univar Solutions на рынке сшивки в нескольких европейских странах.

- В июле 2022 года компания United Initiators завершила строительство нового объекта TBHP-TBA мощностью 25 тыс. тонн в год в Хуайбэе, провинция Аньхой, Китай. Новое предприятие представляет собой первый шаг компании в производстве органических пероксидов. компания укрепила свой портфель продуктов и свое присутствие за счет расширения.

Сегментация отрасли органических пероксидов

Органические пероксиды являются производными перекиси водорода. Органические пероксиды обычно используются для инициирования процесса, называемого полимеризацией, в результате которого образуются пластичные полимеры. Рынок органических пероксидов сегментирован по типу, применению и географическому положению. По типу рынок сегментирован на диацилпероксиды, пероксиды кетонов, перкарбонаты, пероксид бензоила, диалкилпероксиды, гидропероксиды, пероксиэфиры и другие типы. По приложениям рынок сегментирован на полимеры и резину, покрытия и клеи, бумагу и текстиль, косметику, здравоохранение и другие области применения. В отчете также рассматриваются размер рынка и прогнозы рынка органических пероксидов в 16 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млн долларов США).

| Тип | Диацилпероксиды | ||

| Кетоновые пероксиды | |||

| Перкарбонаты | |||

| Перекись бензоила | |||

| Диалкилпероксиды | |||

| Гидропероксиды | |||

| Пероксиэфиры | |||

| Другие типы | |||

| Приложение | Полимеры и резина | ||

| Покрытия и клеи | |||

| Бумага и Текстиль | |||

| Косметика | |||

| Здравоохранение | |||

| Другие приложения | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Испания | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка органических пероксидов

Насколько велик рынок органических пероксидов?

Ожидается, что объем рынка органических пероксидов достигнет 1,30 миллиарда долларов США в 2024 году, а среднегодовой темп роста составит 4,44% и достигнет 1,61 миллиарда долларов США к 2029 году.

Каков текущий размер рынка органических пероксидов?

Ожидается, что в 2024 году объем рынка органических пероксидов достигнет 1,30 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Органические пероксиды?

Nouryon, Arkema Group, United Initiators, NOF Corporation, Pergan GmbH – основные компании, работающие на рынке органических пероксидов.

Какой регион на рынке Органические пероксиды является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Органические пероксиды?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка органических пероксидов.

Какие годы охватывает рынок органических пероксидов и каков был размер рынка в 2023 году?

В 2023 году объем рынка органических пероксидов оценивался в 1,24 миллиарда долларов США. В отчете рассматривается исторический размер рынка органических пероксидов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка органических пероксидов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Отчет об отрасли органических пероксидов

Статистические данные о доле, размере и темпах роста доходов на рынке органических пероксидов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ органических пероксидов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.