Анализ рынка органических продуктов питания и напитков

Объем рынка органических продуктов питания и напитков оценивается в 174,37 млрд долларов США в 2024 году и, как ожидается, достигнет 233,56 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 6,02% в течение прогнозируемого периода (2024-2029 гг.).

Основным фактором, способствующим расширению мирового рынка органических продуктов питания и напитков, является более быстрое принятие потребителями здоровых и натуральных продуктов и напитков. Повышение осведомленности потребителей о вреде для здоровья и пользе органических продуктов питания еще больше стимулировало рост рынка. Люди чаще выбирают органическую еду и напитки. Чтобы удовлетворить растущий потребительский спрос, различные производители создают маркированные органические продукты и напитки, такие как соки с натуральными фруктовыми ингредиентами и без добавления сахара. Более того, с ростом числа хронических заболеваний, таких как проблемы с сердцем, рак, диабет, а также ростом расходов на здравоохранение, потребители все больше внимания уделяют своему питанию. Это одна из основных причин развития рынка органических продуктов питания и напитков.

Более того, участие правительства в рынке органических продуктов питания и напитков, где правительство предприняло различные инициативы по разграничению ложной и фактической маркировки, привлекло потребителей на рынок органических продуктов питания и напитков. Кроме того, рост рынка можно объяснить убеждением потребителей в том, что органические продукты питания безопаснее, питательнее и вкуснее обычных продуктов питания. Таким образом, этот фактор влияет на расходы на душу населения на этом конкретном рынке.

Пандемия COVID-19 существенно повлияла на рынок органических продуктов питания и напитков. Из-за этой неопределенности модели покупок потребителей изменились, поскольку потребители осознали необходимость сильной иммунной системы; поэтому потребители отдают предпочтение более органическим и натуральным продуктам. Например, компания General Mills Inc., один из крупнейших игроков в этой конкретной отрасли, согласно годовому отчету компании, зафиксировала рост чистых продаж на 8%. Таким образом, пандемия оказала положительное влияние на этот рынок.

Тенденции рынка органических продуктов питания и напитков

Растущий спрос на продукцию с чистой этикеткой

Ожидается, что индустрия органических продуктов питания и напитков значительно вырастет из-за резкого роста спроса на продукты питания и напитки с чистой маркировкой. Потребители гораздо лучше осведомлены о продуктах питания и напитках, которые они потребляют. Чтобы гарантировать, что каждый продукт является органическим и устойчивым, они хотят узнать об ингредиентах продуктов питания и напитков, их источнике и сертификатах государственных органов. С изменением образа жизни потребители стали более внимательно относиться к своему здоровью. Таким образом, потребители предпочитают больше органических продуктов питания и напитков, чем любые другие кондитерские изделия; например, во Франции наблюдается значительный рост числа потребителей органических продуктов питания, потребляющих эти продукты с общим мотивом пользы для здоровья. Это связано с тем, что органические продукты питания и напитки приносят потребителям пользу для здоровья, поскольку эти органические продукты не содержат консервантов и производятся с использованием натуральных ингредиентов. Органические продукты животного происхождения, такие как мясо и курица, также не содержат ГМО. В связи с растущим спросом на органические продукты питания одновременно растет и рост продаж. Таким образом, потребность в органических продуктах питания растет, поскольку потребители предпочитают более натуральные продукты и напитки химически консервированным продуктам, что является одной из важных причин роста рынка.

Азиатско-Тихоокеанский регион — самый быстрорастущий рынок

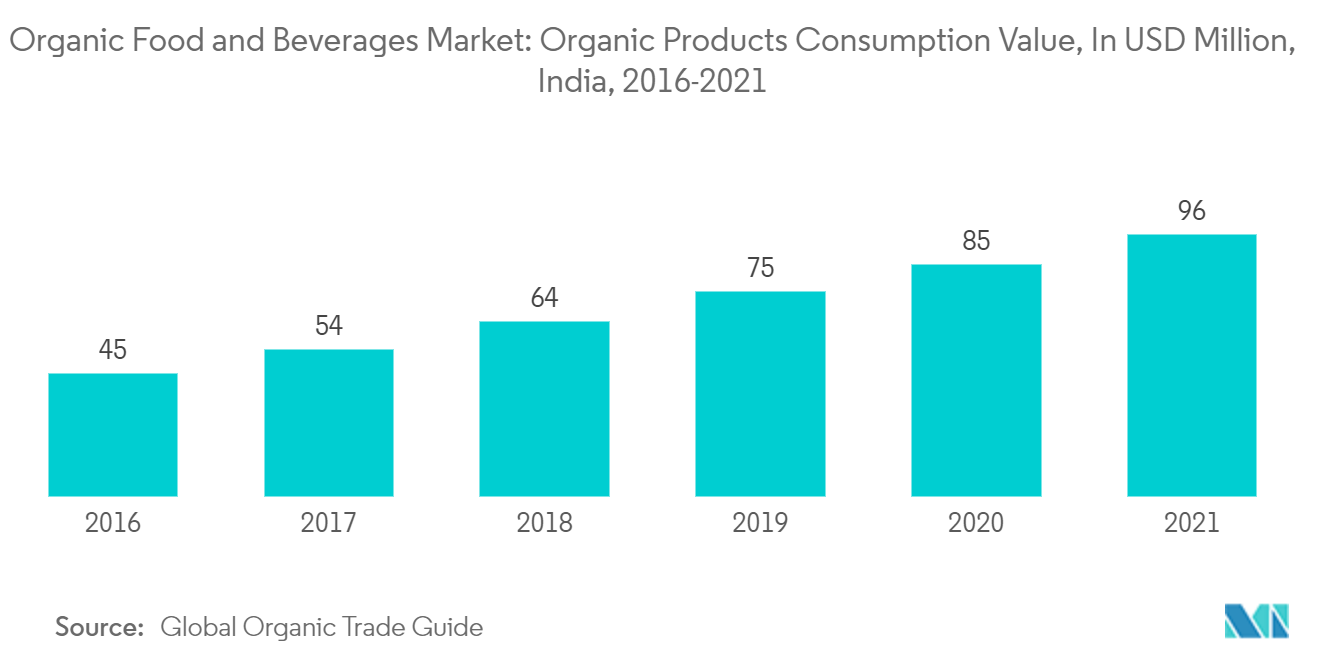

Азиатско-Тихоокеанский регион является самым быстрорастущим рынком. Это связано с тем, что основными производителями этой продукции являются Индия и Китай. По данным APEDA, общий объем органического производства Индии в 2021 году составил 3 240 349 метрических тонн. Ожидается, что осведомленность потребителей о пользе органических продуктов питания и напитков для здоровья, а также достижения в методах биологического земледелия будут стимулировать спрос на органические продукты питания и напитки.. Эти страны с самой высокой численностью населения также имеют значительную тенденцию к производству органических продуктов питания и напитков из-за растущих требований потребителей, что является одной из основных причин, стимулирующих развитие рынка. Кроме того, правительства помогают фермам производить органические продукты. Например, правительство Индии поддерживает органическое сельское хозяйство через Парампарагат Криши Викас Йоджана (Схема развития традиционного сельского хозяйства). В рамках Национальной миссии устойчивого сельского хозяйства. Он предоставляет производителям рекомендации по разработке моделей устойчивого органического земледелия с использованием лучших технических практик, обеспечения качества и институциональных моделей производителей на основе кластеров. Инициатива предоставляет фермерам финансовую поддержку в течение трех лет из расчета 671,2 доллара США за гектар.

Обзор отрасли органических продуктов питания и напитков

Рынок органических продуктов питания и напитков является высококонкурентным из-за участия в этой отрасли множества международных и отечественных игроков. Основными игроками рынка органических продуктов питания и напитков являются Amy's Kitchen, The Hain Celestial Group, General Mills, Conagra Brands и Danone. Кроме того, бренды органических напитков под собственной торговой маркой также приобретают все большую известность во всем мире. Основное внимание ведущих игроков отрасли уделяется приобретению мелких игроков. Некоторые игроки также фокусируются на инновациях продуктов для удовлетворения потребностей и предпочтений потребителей. Например, в 2021 году General Mills Inc. приобрела Tyson Foods, американскую транснациональную корпорацию и второго по величине продавца и переработчика курицы, говядины и свинины в мире. По словам компании, стратегия приобретения заключалась в изменении структуры роста портфеля, что поможет компании расширить свой бизнес.

Лидеры рынка органических продуктов питания и напитков

-

ConAgra Brand

-

Amy's Kitchen, Inc

-

General Mills Inc.

-

The Hain Celestial Group

-

Danone Food company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка органических продуктов питания и напитков

- В августе 2022 года Danone приобрела производителя органических продуктов питания Happy Family. Happy Family производит разнообразные органические продукты. Руководство Danone сообщило, что компания согласилась приобрести 92% производителя органического детского питания Happy Family.

- В июле 2022 года Grain Forests представила новые органические продукты, чтобы приблизить сельскую ферму к городу. Недавно добавленные продукты — проросшее раги для младенцев, Health Mix для диабетиков, порошок моринги для ежедневного питания и раги доса для питательного завтрака.

- В феврале 2021 года компания Danone приобрела Your Heart, ведущего производителя растительных продуктов. Стратегией приобретения может стать расширение бизнеса за счет внедрения различных органических продуктов для удовлетворения потребительского спроса и сохранения доминирования над другими игроками в том же сегменте.

Сегментация индустрии органических продуктов питания и напитков

Пищевой продукт, который выращивается, готовится и обрабатывается без использования каких-либо химикатов, называется органическими продуктами питания и напитками. Кроме того, при производстве органических продуктов питания и напитков запрещено использование химических пестицидов, удобрений и консервантов. Мировой рынок органических продуктов питания и напитков сегментирован по типам продуктов, каналам сбыта и географии. Рынок сегментирован на органические продукты питания и напитки в зависимости от типа продукта. Органические продукты далее подразделяются на органические фрукты и овощи, органическое мясо, рыбу и птицу, органические молочные продукты, замороженные и обработанные продукты и другие.

Аналогичным образом органические напитки подразделяются на фруктовые и овощные соки, молочные продукты, кофе, чай и другие. В зависимости от канала сбыта рынок сегментирован на супермаркеты/гипермаркеты, магазины повседневного спроса, специализированные магазины и интернет-магазины. Рынок сегментирован по географическому признаку Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка, Ближний Восток и Африка. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| По типу продукта | Органические продукты | Органические фрукты и овощи | |

| Органическое мясо, рыба и птица | |||

| Органические молочные продукты | |||

| Органические замороженные и обработанные продукты | |||

| Другие органические продукты | |||

| Органические напитки | Фруктовые и овощные соки | ||

| Молочный | |||

| Кофе | |||

| Чай | |||

| Другие органические напитки | |||

| По каналу распространения | Супермаркеты/гипермаркеты | ||

| Магазины | |||

| Специализированные магазины | |||

| Интернет-магазины | |||

| Другие каналы сбыта | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Остальная часть Северной Америки | |||

| Европа | Великобритания | ||

| Германия | |||

| Франция | |||

| Россия | |||

| Италия | |||

| Испания | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Индия | ||

| Китай | |||

| Япония | |||

| Австралия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Южная Африка | ||

| Саудовская Аравия | |||

| Остальная часть Ближнего Востока и Африки | |||

| Органические продукты | Органические фрукты и овощи |

| Органическое мясо, рыба и птица | |

| Органические молочные продукты | |

| Органические замороженные и обработанные продукты | |

| Другие органические продукты | |

| Органические напитки | Фруктовые и овощные соки |

| Молочный | |

| Кофе | |

| Чай | |

| Другие органические напитки |

| Супермаркеты/гипермаркеты |

| Магазины |

| Специализированные магазины |

| Интернет-магазины |

| Другие каналы сбыта |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Россия | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Индия |

| Китай | |

| Япония | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Остальная часть Ближнего Востока и Африки |

Часто задаваемые вопросы по исследованию рынка органических продуктов питания и напитков

Насколько велик рынок органических продуктов питания и напитков?

Ожидается, что объем рынка органических продуктов питания и напитков достигнет 174,37 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,02% и достигнет 233,56 млрд долларов США к 2029 году.

Каков текущий размер рынка органических продуктов питания и напитков?

Ожидается, что в 2024 году объем рынка органических продуктов питания и напитков достигнет 174,37 млрд долларов США.

Кто являются ключевыми поставщиками на рынке Органические продукты питания и напитки?

ConAgra Brand, Amy's Kitchen, Inc, General Mills Inc., The Hain Celestial Group, Danone Food company — крупнейшие компании, работающие на рынке органических продуктов питания и напитков.

Какой регион на рынке органических продуктов питания и напитков является наиболее быстрорастущим?

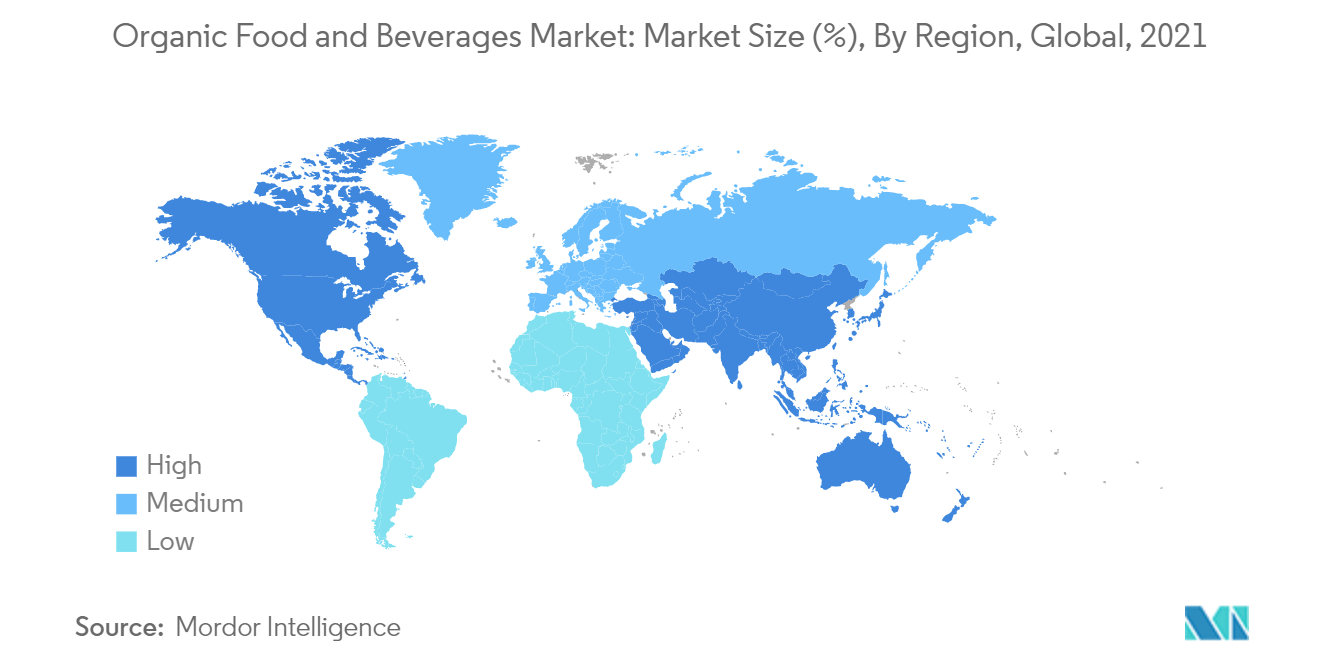

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке органических продуктов питания и напитков?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка органических продуктов питания и напитков.

Какие годы охватывает этот рынок органических продуктов питания и напитков и каков был размер рынка в 2023 году?

В 2023 году объем рынка органических продуктов питания и напитков оценивался в 164,47 миллиарда долларов США. В отчете рассматривается исторический размер рынка органических продуктов питания и напитков за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка органических продуктов питания и напитков на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Food Reports

Popular Food & Beverage Reports

Отчет об органической пищевой промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке органических продуктов питания в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ органических продуктов питания включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.