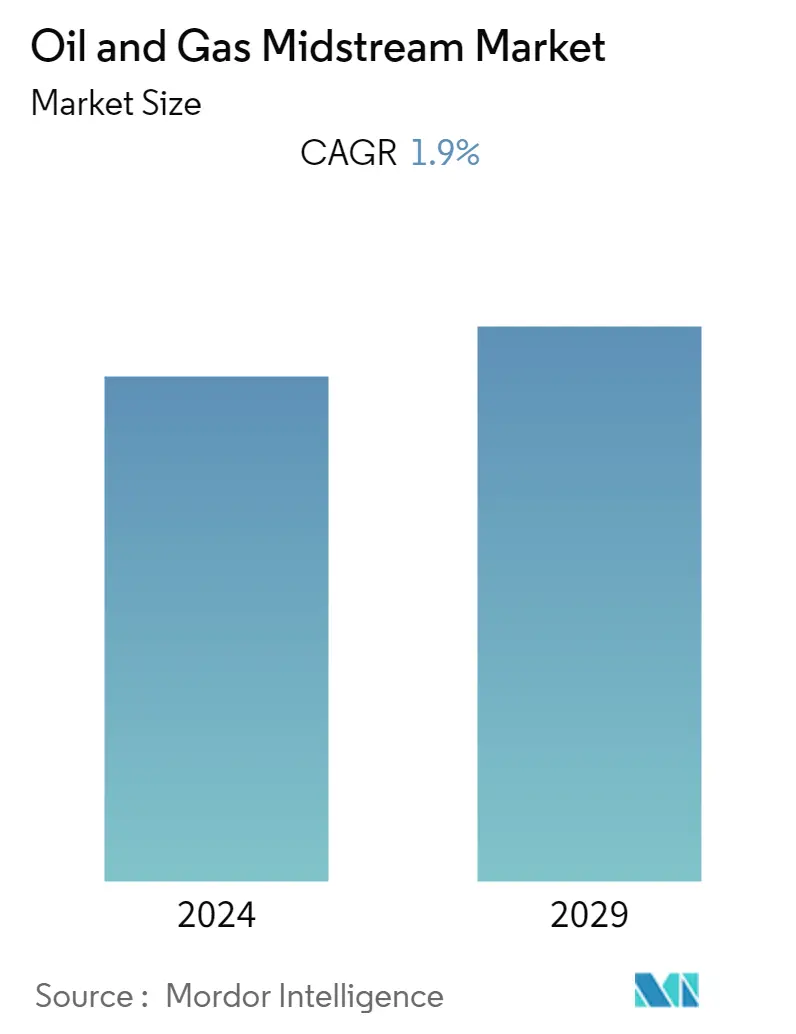

Размер рынка нефтегазовой промышленности и транспортировки нефти и газа

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 1.90 % |

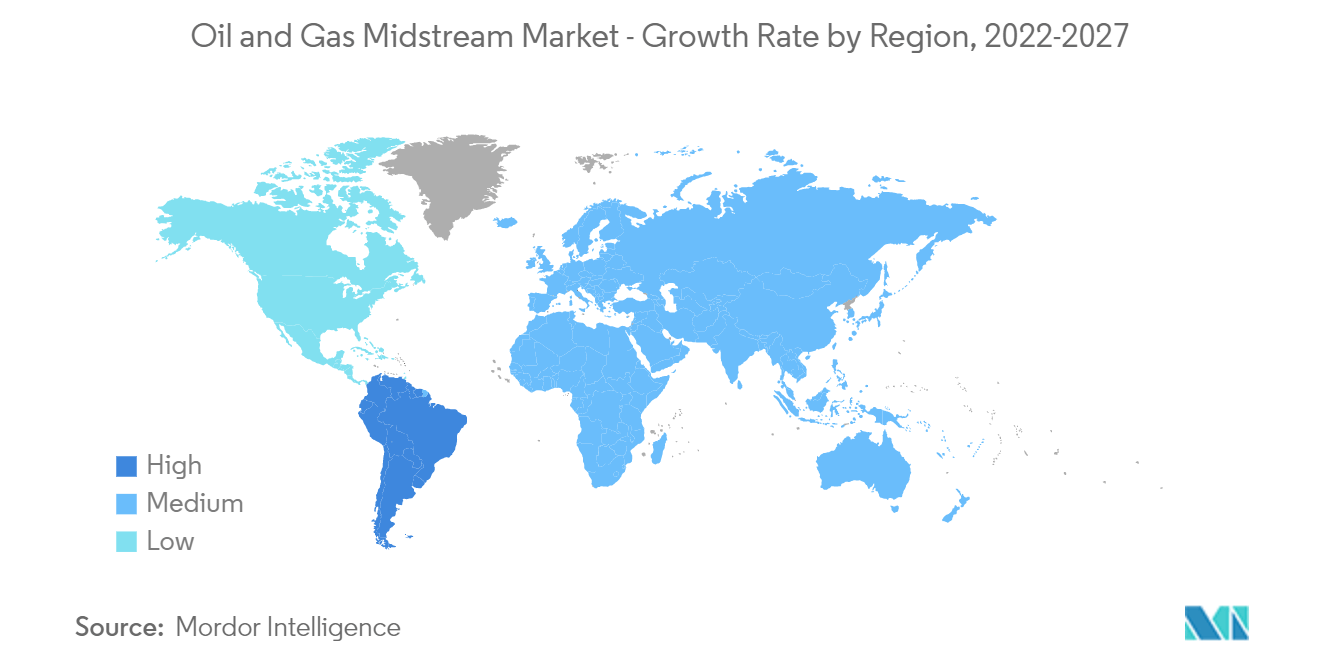

| Самый Быстрорастущий Рынок | Южная Америка |

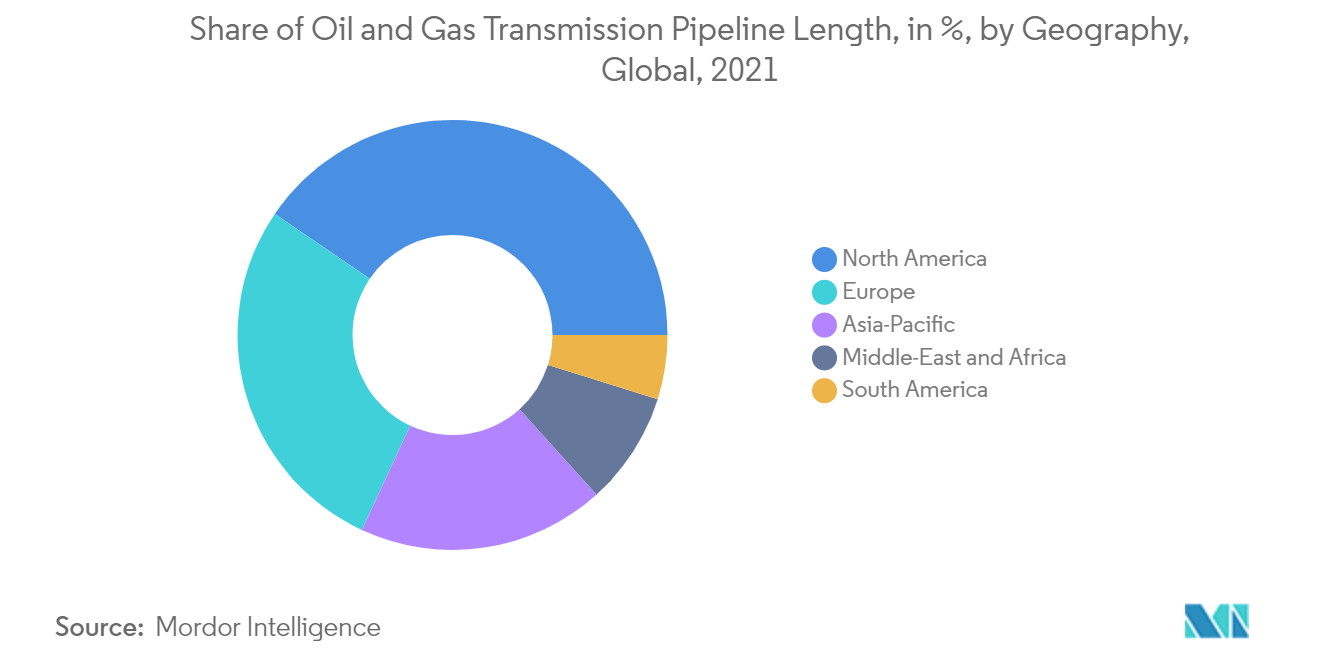

| Самый Большой Рынок | Северная Америка |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка нефтегазового сегмента Midstream

Общая длина действующих нефте- и газопроводов в мире оценивается примерно в 2079,72 тыс. км в 2020 году, а к концу 2027 года ожидается, что она достигнет 2400 тыс. км, а среднегодовой темп роста составит около 1,9% в течение прогнозируемого периода 2022-2027 годов. Пандемия COVID-19 практически не повлияла на нефтегазовый мидстрим, поскольку постоянное использование хранилищ для хранения углеводородов, использование трубопроводов для транспортировки топлива и устойчивый спрос на СПГ в 2020 году позволили нормализовать спрос на мидстрим-услуги. Ожидается, что такие факторы, как увеличение добычи и потребления природного газа и продуктов нефтепереработки, повысят спрос на услуги трубопроводов в ближайшие годы и, вероятно, будут стимулировать рынок нефтегазовой промышленности в течение прогнозируемого периода. Однако экологические проблемы, связанные с новыми трубопроводами и транспортной инфраструктурой, вероятно, будут сдерживать рост рынка нефтегазовой продукции в ближайшие годы.

- Транспортный сегмент, вероятно, будет доминировать на рынке в течение прогнозируемого периода из-за растущего спроса на продукты нефтепереработки.

- Ожидается, что увеличение инвестиций и разработка небольших и сложных морских месторождений в различных регионах повысят спрос на услуги по переработке нефти. Таким образом, ожидается, что это предоставит большие возможности для сектора среднего бизнеса в течение прогнозируемого периода.

- Ожидается, что Южная Америка станет самым быстрорастущим рынком в течение прогнозируемого периода, главным образом из-за растущего спроса на СПГ в таких странах, как Чили, Бразилия и Аргентина.

Тенденции рынка нефтегазового сегмента Midstream

Транспортный сектор будет доминировать на рынке

- В отрасли транспортировки нефти и газа преобладают трубопроводы. Ожидается, что поставки нефти и газа в различные регионы превысят существующие транспортные мощности, что потребует расширения и строительства новых трубопроводов.

- Во всем мире растущий спрос на энергию привел к увеличению строительства новых трубопроводов и транспортных средств, поскольку постоянная потребность в энергии требует новой нефтегазовой инфраструктуры. Этот растущий спрос на энергию привел к увеличению строительства новых терминалов и трубопроводов, включая нефте- и газопроводы и транспортировку, особенно в Азиатско-Тихоокеанском регионе (APAC) и Африке.

- Например, в мае 2021 года Россия и Пакистан подписали соглашение о строительстве к концу 2023 года около 1100 км газопровода стоимостью 2 млрд долларов США. Кроме того, Россия и Индия также подписали соглашение на сумму 40 млрд долларов США об экспорте природного газа в Индия. Россия является крупным экспортером СПГ, что открывает возможности для участников рынка в трубопроводной отрасли в течение прогнозируемого периода.

- Более того, трубопроводная инфраструктура крупнейшего рынка нефтегазового сектора в Северной Америке начала развиваться более полувека назад. Таким образом, многие трубопроводы устарели, и спрос на них увеличивается в соответствии с прогнозируемым ростом спроса на нефтепродукты и природный газ.

- Новые виды деятельности по разведке и добыче нефти и газа во всем мире, а также улучшенная и эффективная сеть трубопроводов для транспортировки окажут существенное влияние на рост рынка в течение прогнозируемого периода.

- Таким образом, транспортный сектор охватывает основные рынки в секторе среднего бизнеса. Следовательно, с ростом транспортного сектора ожидается, что в течение прогнозируемого периода также вырастет сектор среднего бизнеса.

Южная Америка станет самым быстрорастущим рынком

- Ожидается, что в течение прогнозируемого периода Южная Америка станет самым быстрорастущим рынком для среднего рынка нефти и газа.

- Южная Америка является домом для некоторых из крупнейших стран мира с точки зрения доказанных запасов нефти и газа. В этом регионе также находится один из крупнейших морских рынков нефти и газа в мире. Бразилия, Венесуэла, Аргентина и Колумбия являются крупнейшими странами нефтегазовой отрасли региона.

- Нефтяные и газовые проекты, как на море, так и на суше, в Южной Америке имеют более низкие цены безубыточности и конкурентоспособные сроки окупаемости по сравнению с аналогичными проектами по всему миру, что делает их более устойчивыми в нынешние неспокойные времена. Ожидается, что в течение трех лет (2021-2023 гг.) около 30 морских нефтегазовых проектов в регионе получат зеленый свет, что потребует совокупных инвестиций в новые месторождения в размере 50 миллиардов долларов США. Этими проектами управляют национальные нефтяные компании (ННК) и крупные независимые компании; Кроме того, ожидается, что растущая трубопроводная инфраструктура с развитием нефтяных месторождений будет стимулировать рынок среднего бизнеса в Южной Америке в течение прогнозируемого периода.

- Например, Petrobras планирует инвестировать около 55 миллиардов долларов США в период с 2021 по 2025 год. Из этой общей суммы инвестиций 84% направляется на разведку и добычу нефти и газа (EP). Инвестиции в размере около 46 миллиардов долларов США в разведку и добычу включают примерно 32 миллиарда долларов США, или 70%, в подсолевые активы. Это указывает на то, что в секторе добычи нефти и газа, особенно на морских нефтегазовых активах в Бразилии, в течение прогнозируемого периода ожидается значительные инвестиции в трубопроводную инфраструктуру для транспортировки сырой нефти.

- Кроме того, в Бразилии реализуются три крупных трубопроводных проекта, включая как трубопроводы для увеличения мощности, так и вновь построенные трубопроводы. Трубопровод расширения мощности включает в себя трубопровод Боливия-Бразилия (GASBOL), мощность которого, как ожидается, увеличит пропускную способность трубопровода примерно до 3,6 миллиона кубических метров к 2022 году. Новое строительство газопровода включает в себя газопровод между Аргентиной и Бразилией и Сан-Карлосом. , Сан-Паулу и Бразилия.

- Более того, в регионе наблюдается рост рынка СПГ из-за увеличения спроса на газ со стороны таких стран, как Чили, Бразилия и Аргентина. Чили, Бразилия и Аргентина были крупнейшими импортерами СПГ в регионе в 2020 году их объем импорта составил 3,7, 3,3 и 1,8 миллиарда кубических метров соответственно. В 2020 году весь регион Южной и Центральной Америки импортировал в общей сложности 13,9 миллиарда кубических метров. метров СПГ.

- В марте 2021 года Палата депутатов Бразилии приняла законопроект 4476/2020, вводящий в действие Новый закон о газе. Законопроект передает контроль над контролируемой государством компанией Petrobras и позволяет компаниям, желающим строить газопроводы, следовать простому процессу получения разрешения, а не предыдущему более сложному контракту, а также дает больше полномочий регулятору энергетики, Бразильскому национальному нефтяному агентству. Природный газ и биотопливо. Ожидается, что закон приведет к значительным изменениям в секторе, поскольку частные компании смогут быстро получить разрешения на импорт природного газа вместе с третьими сторонами, которые смогут получить доступ к инфраструктуре терминала СПГ.

- Таким образом, благодаря вышеизложенному ожидается, что Южная Америка станет самым быстрорастущим регионом на рынке среднего бизнеса нефти и газа в течение прогнозируемого периода.

Обзор нефтегазовой отрасли среднего бизнеса

Рынок нефтегазового мидстрима умеренно консолидирован. В число ключевых игроков на этом рынке входят APA Group, Chevron Corporation, BP PLC, Enbridge Pipelines Inc. и Shell PLC и другие.

Лидеры рынка нефтегазового сегмента Midstream

-

APA Group

-

Chevron Corporation

-

BP PLC

-

Enbridge Pipelines Inc.

-

Shell PLC

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нефтегазового сегмента Midstream

- В декабре 2020 года Министерство нефти Индии объявило о плане инвестировать около 60 миллиардов долларов США в расширение газовой инфраструктуры Индии к 2024 году. Благодаря этому правительство планирует увеличить долю природного газа до 15% к 2030 году в энергетике страны. смешивание. Инвестиции будут в основном направлены на развитие трубопроводной сети и терминала СПГ по всей стране.

- В феврале 2021 года главы государств Нигерия и Марокко подтвердили свою приверженность строительству совместного газопровода, который, как ожидается, расширит доступ к энергоносителям через Западную Африку. Ожидается, что газопровод протяженностью 5660 км, стоимость которого оценивается примерно в 25 миллиардов долларов США, станет продолжением существующего западноафриканского газопровода, который в настоящее время обслуживает Бенин, Того и Гану, и соединится с Испанией через Кадис.

- В июле 2021 года, после многих лет напряженных отношений, Кения и Танзания подписали соглашение о газопроводе на сумму 1 миллиард долларов США. Сделка по газопроводу будет транспортировать газ между прибрежным городом Момбаса в Кении и Дар-эс-Саламом в Танзании. Проект охватит более 600 километров.

Отчет о рынке нефтегазового сегмента Midstream – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

3. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз длины действующих нефтепроводов и газопроводов (в км) до 2027 г.

4.3 Тенденции добычи и потребления нефти в тысячах баррелей в день, 2010-2021 гг.

4.4 Динамика добычи и потребления газа в миллиардах кубических футов в сутки (млрд кубических футов в сутки), 2010–2021 гг.

4.5 Информация о ключевых проектах Midstream

4.5.1 Существующие проекты

4.5.2 Проекты в стадии разработки

4.5.3 Предстоящие проекты

4.6 Последние тенденции и события

4.7 Государственная политика и постановления

4.8 Динамика рынка

4.8.1 Драйверы

4.8.2 Ограничения

4.9 Анализ цепочки поставок

4.10 Анализ пяти сил Портера

4.10.1 Рыночная власть поставщиков

4.10.2 Переговорная сила покупателей/потребителей

4.10.3 Угроза новых участников

4.10.4 Угроза заменителей продуктов и услуг

4.10.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Сектор

5.1.1 Транспорт

5.1.2 Склады и терминалы

5.2 География

5.2.1 Северная Америка

5.2.2 Европа

5.2.3 Азиатско-Тихоокеанский регион

5.2.4 Южная Америка

5.2.5 Ближний Восток и Африка

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 APA Group

6.3.2 Chevron Corporation

6.3.3 BP PLC

6.3.4 Enbridge Pipelines Inc.

6.3.5 Shell PLC

6.3.6 Baker Hughes Company

6.3.7 Williams Inc.

6.3.8 Enlink Midstream LLC

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация нефтегазовой отрасли

Отчет о рынке нефтегазовой промышленности включает в себя:.

| Сектор | ||

| ||

|

| География | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка нефтегазовой отрасли и переработке нефти и газа

Каков текущий размер рынка нефтегазовой продукции Midstream?

Прогнозируется, что среднегодовой темп роста рынка нефтегазовой промышленности в среднем составит 1,9% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Midstream нефти и газа?

APA Group, Chevron Corporation, BP PLC, Enbridge Pipelines Inc., Shell PLC — основные компании, работающие на рынке транспортировки нефти и газа.

Какой регион на рынке транспортировки нефти и газа является наиболее быстрорастущим?

По оценкам, в Южной Америке темпы роста экономики будут самыми высокими в течение прогнозируемого периода (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке транспортировки нефти и газа?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка среднего бизнеса в нефтегазовой отрасли.

Какие годы охватывает рынок Midstream нефти и газа?

В отчете рассматривается исторический размер рынка нефтегазовой промышленности на годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нефтегазовой промышленности на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о нефтегазовой отрасли и переработке нефти и газа

Статистические данные о доле, размере и темпах роста доходов на рынке нефтегазовой промышленности в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нефтегазового сегмента Midstream включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.