| Период исследования | 2021 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 3.00 % |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка услуг по аренде нефтепромыслового оборудования Норвегии

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка услуг по аренде нефтепромыслового оборудования в Норвегии составит более 3%.

В 2020 году рынок подвергся негативному влиянию COVID-19. В настоящее время рынок достиг допандемического уровня.

- Ожидается, что в среднесрочной перспективе рост рынка будет зависеть от роста геологоразведки и добычи из-за растущего спроса на сырую нефть и природный газ.

- С другой стороны, нестабильные цены на нефть и газ приводят к неопределенности среди нефтегазовых операторов, что может препятствовать росту норвежского рынка услуг по аренде нефтепромыслового оборудования в течение прогнозируемого периода.

- Тем не менее, ожидается, что сектор разведки и добычи станет движущей силой норвежской нефтегазовой промышленности благодаря увеличению инвестиций нефтяных компаний. Открытия также, вероятно, создадут выгодные возможности роста для норвежского рынка услуг по аренде нефтепромыслового оборудования в течение прогнозируемого периода.

Тенденции рынка услуг по аренде нефтепромыслового оборудования Норвегии

Буровые установки будут доминировать на рынке

- За последние несколько лет в Норвегии было обнаружено несколько значительных открытий нефти и газа, в том числе гигантское месторождение Йохан Свердруп. В мае 2016 года Министерство нефти и энергетики Норвегии объявило о наградах в рамках 23-го раунда лицензирования в приграничных районах, выдав 10 новых лицензий, состоящих в общей сложности из 40 блоков. Три лицензии размещены на недавно открытом участке в Баренцевом море, на юго-востоке. Морская нефтегазовая деятельность является одним из основных конечных пользователей рынка в стране.

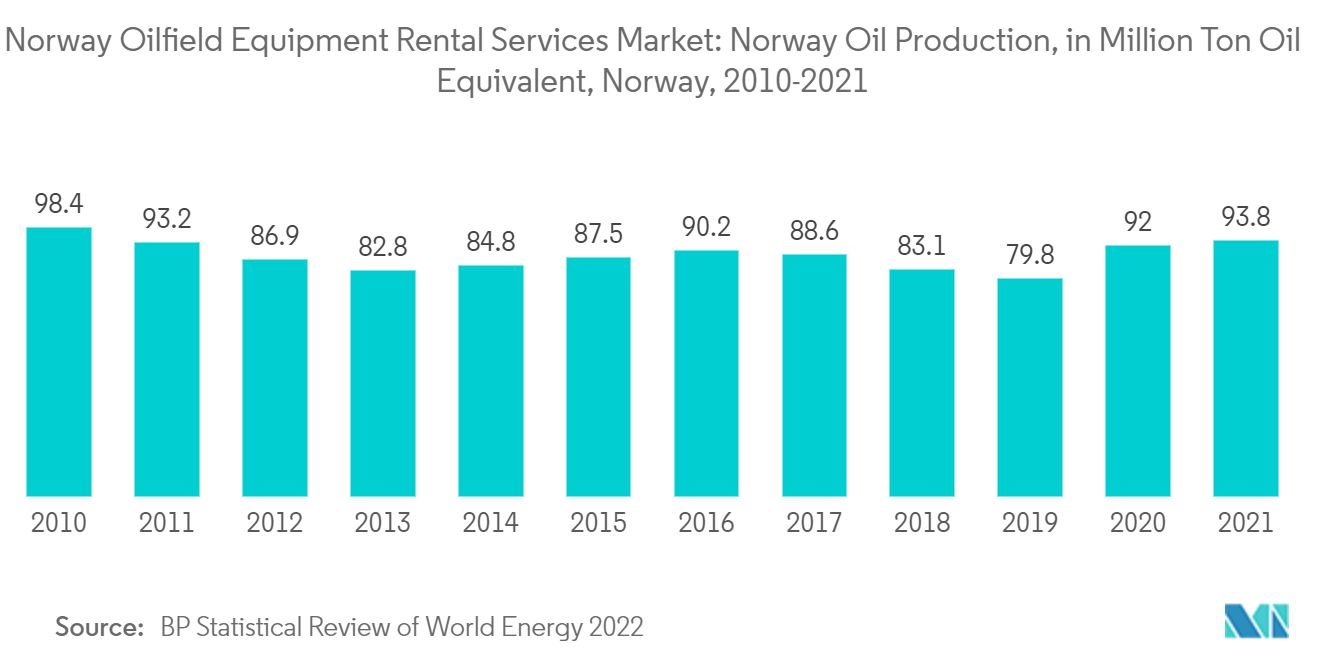

- В 2021 году Норвегия добыла около 94 миллионов тонн нефти, что почти на 2% больше, чем в предыдущем году. Пик добычи нефти в Скандинавии пришелся на 2001 год, когда было добыто более 162 миллионов метрических тонн нефти.

- Морские операторы обязались инвестировать значительные средства в разработку месторождений. По состоянию на 2021 год Норвегия лидировала на рынке морского бурения по количеству запланированных и находящихся на стадии реализации проектов в Европе.

- На фоне сокращения запасов в Северном море буровая деятельность увеличивается с попытками найти больше нефти и газа в более глубоких водах. Норвегия с каждым годом увеличивает объемы бурения в поисках большего количества нефти и газа, что является важным драйвером рынка.

- В марте 2022 года Норвежский нефтяной директорат предоставил ConocoPhillips Skandinavia разрешение на бурение разведочной скважины, расположенной на шельфе Норвегии. Такое развитие событий, вероятно, будет способствовать росту норвежского рынка услуг по аренде нефтепромыслового оборудования.

- В январе 2022 года Министерство нефти и энергетики Норвегии предложило 28 компаниям доли владения в 53 лицензиях на морскую добычу нефти и газа на норвежском шельфе в рамках премии Награды в заранее определенных районах (APA) 2021. Этот шаг положит начало новому росту норвежских нефтяных месторождений. рынок услуг по аренде оборудования после начала разработки месторождения.

- Ожидается, что по мере роста цен на сырую нефть инвестиции в нефтегазовую отрасль значительно вырастут и введут в эксплуатацию несколько проектов, тем самым стимулируя норвежский рынок услуг по аренде нефтепромыслового оборудования.

Сектор разведки и добычи будет стимулировать рынок

- Ожидается, что Норвегия сохранит свое доминирование в европейском регионе в течение прогнозируемого периода. Растущее давление на нефтегазовые компании, требующие делать больше с ограниченными деньгами и становиться более рентабельными, стимулирует рынок.

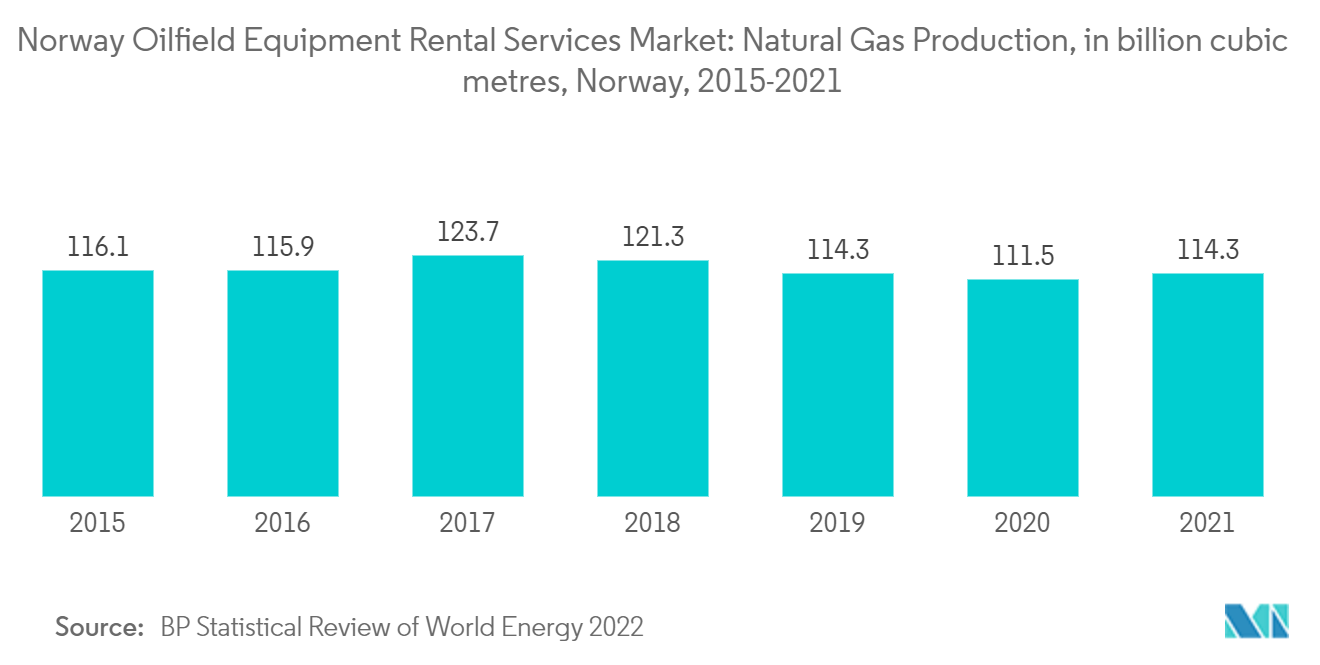

- Добыча природного газа в Норвегии в 2021 году составила 114,3 млрд кубометров, увеличившись примерно на 2,5% по сравнению с предыдущим годом. За 2005-2021 годы добыча выросла более чем на 29 миллиардов кубометров.

- В декабре 2022 года Neptune Energy и ее лицензированные партнеры объявили об открытии разведочной скважины Калипсо (PL938) в Норвежском море. Предварительные оценки составляют от 1 миллиона стандартных кубических метров (MSm3) до 3,5 MSm3 извлекаемого нефтяного эквивалента, что соответствует 6-22 миллионам баррелей нефтяного эквивалента (бнэ).

- В августе 2022 года норвежская нефтегазовая компания Aker BP объявила о планах провести в 2023 году разведочное бурение до 15 нефтяных и газовых скважин, в том числе в Арктике Баренцева моря. Компания также планирует инвестировать 15 миллиардов долларов США в течение следующих 5 лет. -6 лет на разработку проектов на норвежском континентальном шельфе.

- Новые рыночные условия заставили отрасль сократить расходы и повысить операционную эффективность, что, в свою очередь, сделало возможным ряд убыточных проектов. Ожидается, что эта тенденция приведет к увеличению спроса на услуги по аренде нефтепромыслового оборудования в стране.

Обзор отрасли услуг по аренде нефтепромыслового оборудования Норвегии

Норвежский рынок услуг по аренде нефтепромыслового оборудования носит умеренно фрагментированный характер. Некоторые из основных игроков на рынке (в произвольном порядке) включают Transocean Ltd, Seadrill Ltd, Schlumberger Limited, Baker Hughes Company и Weatherford International PLC.

Лидеры рынка услуг по аренде нефтепромыслового оборудования Норвегии

-

Transocean Ltd

-

Seadrill Ltd

-

Schlumberger Limited

-

Baker Hughes Company

-

Weatherford International PLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка услуг по аренде нефтепромыслового оборудования Норвегии

- В августе 2022 года норвежская нефтегазовая компания Aker BP объявила о планах провести в 2023 году разведочное бурение до 15 нефтяных и газовых скважин, в том числе в Арктике Баренцева моря. Компания также планирует инвестировать 15 миллиардов долларов США в течение следующих 5 лет. -6 лет на разработку проектов на норвежском континентальном шельфе.

Сегментация отрасли услуг по аренде нефтепромыслового оборудования в Норвегии

Услуги по нефтепромысловому оборудованию включают бурение, заканчивание, добычу и вмешательство, а также другие услуги, включая морские вспомогательные суда, вертолетные услуги и услуги сейсмических данных для морских и наземных объектов.

Норвежский рынок услуг по аренде нефтепромыслового оборудования сегментирован по оборудованию на буровые установки, установки для заканчивания и капитального ремонта, буровое оборудование, каротажное оборудование и другое оборудование. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

| Оборудование | Буровые установки |

| Установки для заканчивания и капитального ремонта | |

| Буровое оборудование | |

| Лесозаготовительное оборудование | |

| Другое оборудование |

Исследование рынка услуг по аренде нефтепромыслового оборудования в Норвегии часто задаваемые вопросы

Каков текущий размер рынка услуг по аренде нефтепромыслового оборудования в Норвегии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка услуг по аренде нефтепромыслового оборудования Норвегии составит более 3%.

Кто являются ключевыми игроками на рынке услуг по аренде нефтепромыслового оборудования в Норвегии?

Transocean Ltd, Seadrill Ltd, Schlumberger Limited, Baker Hughes Company, Weatherford International PLC — крупнейшие компании, работающие на рынке услуг по аренде нефтепромыслового оборудования Норвегии.

Какие годы охватывает рынок услуг по аренде нефтепромыслового оборудования Норвегии?

В отчете рассматривается исторический размер рынка услуг по аренде нефтепромыслового оборудования Норвегии за 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка услуг по аренде нефтепромыслового оборудования в Норвегии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Oil and Gas Reports

Popular Energy & Power Reports

Отчет об отрасли услуг по аренде нефтепромыслового оборудования Норвегии

Статистические данные о доле, размере и темпах роста доходов на рынке услуг по аренде нефтепромыслового оборудования в Норвегии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ услуг по аренде нефтепромыслового оборудования в Норвегии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.