Анализ рынка нефти и газа Норвегии

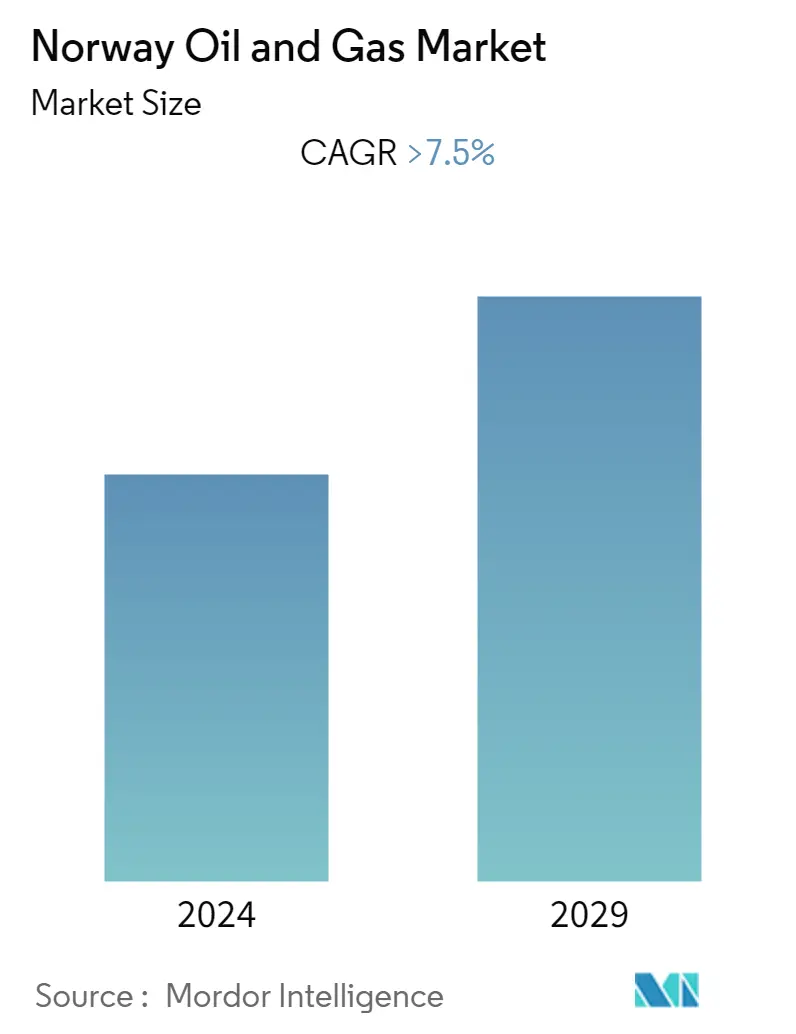

Ожидается, что среднегодовой темп роста норвежского рынка нефти и газа составит более 7,5% в течение прогнозируемого периода 2022-2027 годов. Пандемия Covid-19 негативно повлияла на рынок, снизив спрос в 2020 году. Однако сокращение добычи нефти странами ОПЕК плюс и рост спроса в 2021 году в основном свели на нет последствия пандемии. Кроме того, конфликт между Россией и Украиной обострил потребность в норвежском природном газе в Европе. Такие факторы, как растущий спрос на нефть и газ в сочетании с новыми открытиями в Северном море и норвежском континентальном шельфе, вероятно, будут стимулировать рынок нефти и газа в Норвегии в течение прогнозируемого периода. Однако норвежское правительство продвигает альтернативные источники энергии, что может помешать росту норвежского рынка нефти и газа в течение прогнозируемого периода.

- Ожидается, что сектор разведки и добычи нефти и газа будет доминировать на норвежском рынке нефти и газа благодаря открытиям в Северном море.

- Растущий спрос на СПГ в стране приводит к интеграции интеллектуальных технологий в существующую инфраструктуру СПГ, что может создать множество возможностей для рынка в ближайшие годы.

- Ожидается, что растущие инвестиции будут стимулировать норвежский рынок нефти и газа, главным образом в газовые месторождения Северного моря.

Тенденции рынка нефти и газа Норвегии

Сектор разведки и добычи будет доминировать на рынке

- Инвестиции в добычу нефти и газа в Норвегии претерпели значительные изменения с 2014 года. Хотя добыча нефти увеличилась в 2014-2016 годах, эксплуатационные расходы за тот же период снизились. Однако в последние несколько лет возобновился спрос на увеличение добычи газа для поддержания европейской экономики.

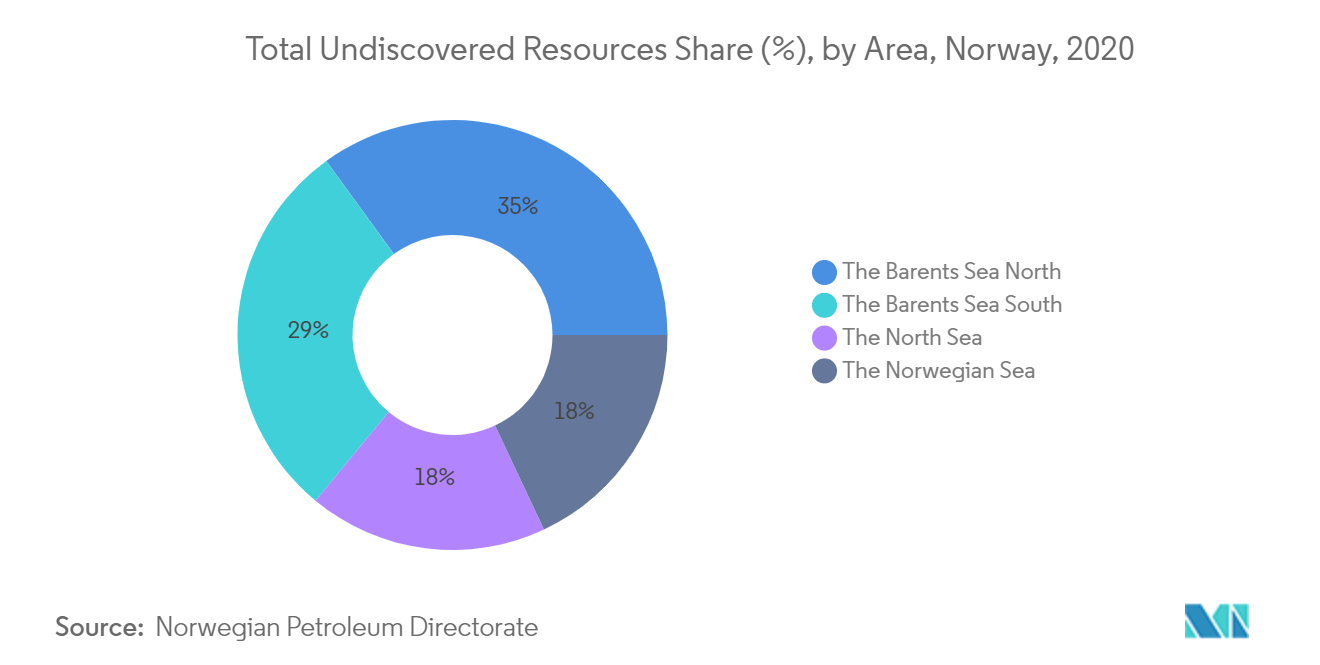

- Это можно увидеть по увеличению количества распространяемых лицензий. Например, в январе 2021 года Норвежский нефтяной директорат объявил, что власти Норвегии предложили 30 компаниям с долями владения в общей сложности 61 лицензию на добычу на норвежском шельфе в рамках премии в заранее определенных районах (APA) 2020. Из 61 новой добычи 34 лицензии были выданы в регионе Северного моря, где находится 18% неразведанных нефтегазовых потенциалов страны.

- Кроме того, в декабре 2020 года Equinor и ее лицензионные партнеры согласились инвестировать 3 миллиарда норвежских крон в месторождение Статфьорд Ост в Северном море, чтобы повысить нефтеотдачу на 23 миллиона баррелей нефтяного эквивалента. Монтаж трубопровода для газлифта, модернизацию Статфьорда С и бурение новых скважин планируется начать в 2022 году, а добычу, скорее всего, запланируют на 2024 год.

- В последние годы компании, ранее занимавшиеся нефтегазовой деятельностью в Северном море, все больше внимания уделяют сокращению выбросов парниковых газов в этой отрасли. Кроме того, Норвегия серьезно нацелена на достижение краткосрочных целей, поставленных Европейским Союзом на 2030 год, которые являются важными шагами в достижении нулевых выбросов углекислого газа к 2050 году. В целом, это привело к созданию более углеродно-нейтральных моделей, в которых компании используют различные технологии добычи для сокращения выбросов парниковых газов.

- Таким образом, ожидается, что добывающий сектор Норвегии будет доминировать на рынке благодаря растущей геологоразведочной деятельности и спросу стран Европы на надежный природный газ.

Ожидается, что рост инвестиций в нефтегазовый сектор будет стимулировать рынок

- В европейском энергетическом секторе постепенный отказ от более чем 50 ГВт атомных, угольных и бурых электростанций, вероятно, создаст спрос на газовые электростанции. Ожидается, что этот переход с угля на природный газ обеспечит возможности для роста норвежской нефти и газа, поскольку почти весь природный газ поступает в Европу.

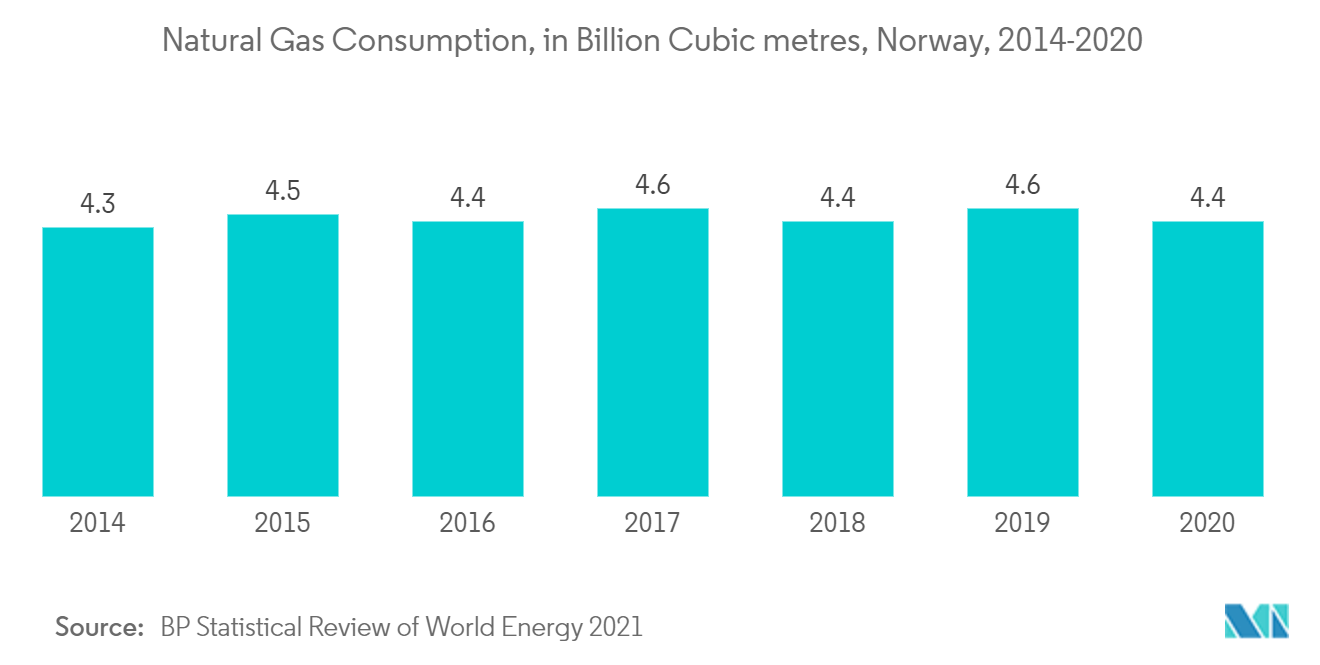

- Ожидается, что в 2021 году спрос на природный газ восстановится до докризисного уровня и незначительно увеличится по всей стране в течение прогнозируемого периода. В 2020 году потребление природного газа в стране составило около 4,4 млрд кубометров (млрд кубометров), которое снизилось в основном из-за COVID-19 с примерно 4,6 млрд кубометров в 2019 году.

- Поэтому, чтобы удовлетворить спрос и компенсировать снижение добычи на стареющих активах, операторы в Северном море предпринимают инвестиции в новые месторождения нефти и газа. Эти новые санкции по проектам, вероятно, окажут прямое влияние на рост буровой активности в течение следующих трех лет, при этом к этим проектам будет подключено более 20 эксплуатационных скважин.

- В июле 2020 года Equinor вместе с Source Energy AS и Wellesley Petroleum объявили об открытии газа и конденсата в норвежской части Северного моря. По предварительным оценкам, доказанные запасы составляют от 3 до 10 миллионов стандартных кубических метров извлекаемого нефтяного эквивалента, что соответствует 19-63 миллионам баррелей. Добытый газ будет в основном экспортироваться для удовлетворения спроса других европейских стран.

- Таким образом, ожидается, что инвестиции и политика в отношении новых нефтяных месторождений станут крупнейшими и наиболее доминирующими движущими силами норвежского рынка разведки и добычи нефти и газа в течение прогнозируемого периода.

Обзор нефтегазовой отрасли Норвегии

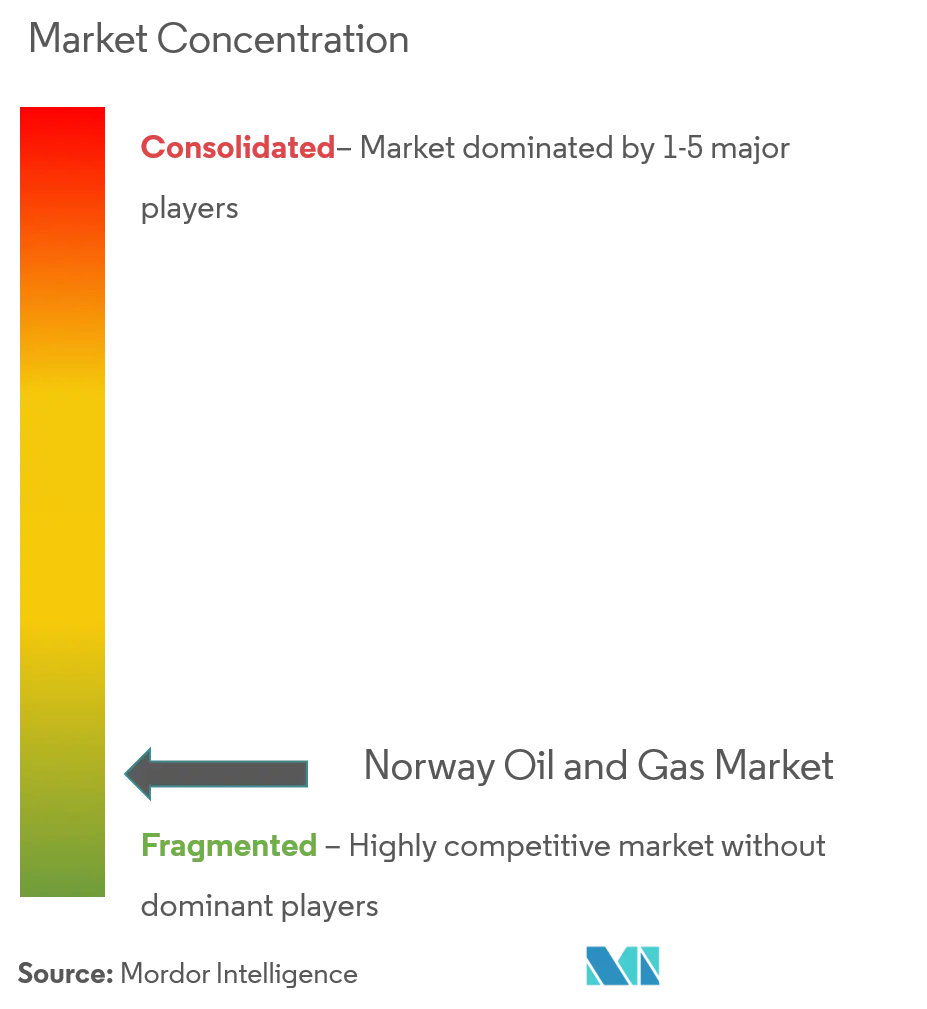

Норвежский рынок нефти и газа умеренно фрагментирован. В число ключевых игроков на рынке входят Equinor ASA, Aker BP ASA, TotalEnergies SE, Shell PLC и Exxon Mobil Corporation.

Лидеры рынка нефти и газа Норвегии

Shell PLC

Exxon Mobil Corporation

Equinor ASA

TotalEnergies SE

Aker BP ASA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нефти и газа Норвегии

- В марте 2021 года Equinor объявила, что потратит около 1 миллиарда долларов США вместе с Shell, Total и ConocoPhillips на план по обеспечению низкоуглеродной электроэнергией гигантского месторождения Тролль в Северном море.

- Ожидалось, что в ноябре 2021 года норвежская государственная компания Equinor превратит месторождение Осеберг на норвежском континентальном шельфе из нефтяного актива в производителя газа в соответствии с планом разработки.

- В июле 2021 года Equinor вместе со своими лицензионными партнерами Source Energy AS и Wellesley Petroleum объявила об открытии газа и конденсата на норвежском континентальном шельфе.

Сегментация нефтегазовой отрасли Норвегии

Отчет о рынке нефти и газа Норвегии включает в себя:.

Часто задаваемые вопросы по исследованию рынка нефти и газа Норвегии

Каков текущий размер рынка нефти и газа Норвегии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на норвежском рынке нефти и газа среднегодовой темп роста составит более 7,5%.

Кто являются ключевыми игроками на рынке нефти и газа Норвегии?

Shell PLC, Exxon Mobil Corporation, Equinor ASA, TotalEnergies SE, Aker BP ASA — крупнейшие компании, работающие на рынке нефти и газа Норвегии.

Какие годы охватывает рынок нефти и газа Норвегии?

В отчете рассматривается исторический размер рынка нефти и газа Норвегии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нефти и газа Норвегии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о нефтегазовой промышленности Норвегии

Статистические данные о доле, размере и темпах роста доходов на рынке нефти и газа Норвегии в 2024 году, составленные Mordor Intelligence™ Industry Reports. Анализ нефти и газа Норвегии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.