Размер рынка EPC нефти и газа Норвегии

| Период исследования | 2021 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2021 - 2022 |

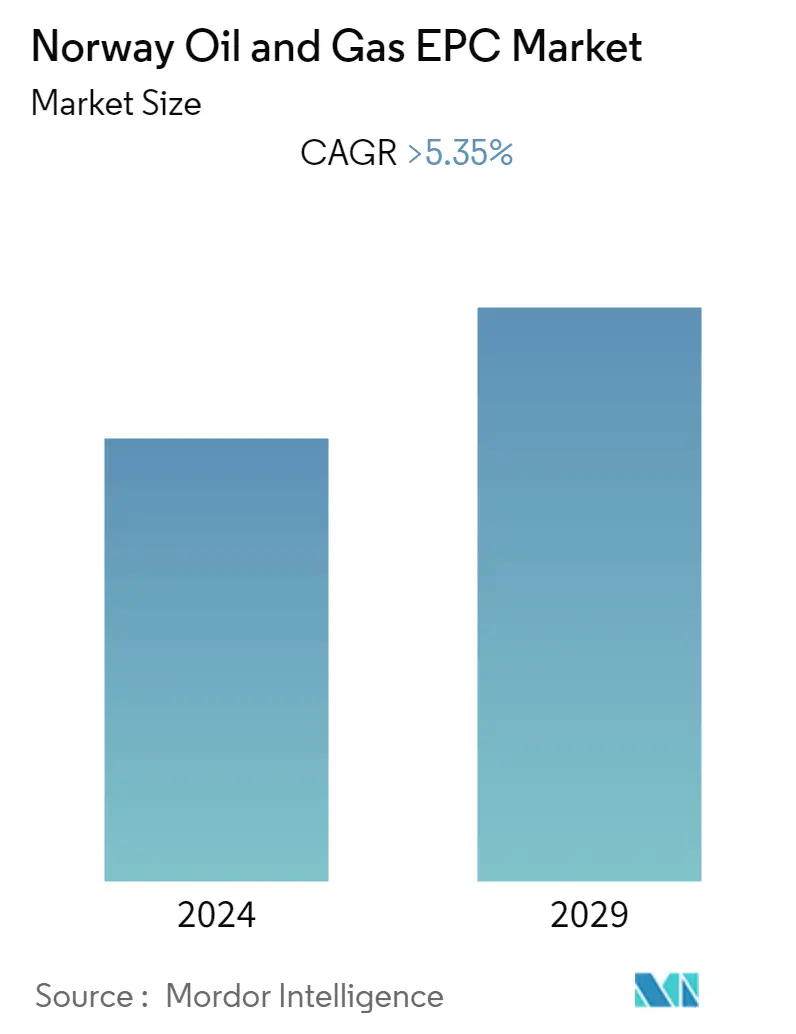

| CAGR | > 5.35 % |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка EPC нефти и газа Норвегии

Ожидается, что глобальный рынок EPC в нефтегазовой отрасли будет расти в среднем на 5,35% в течение прогнозируемого периода.

COVID-19 негативно повлиял на рынок в 2020 году. В настоящее время рынок достиг допандемического уровня.

- Увеличение инвестиций в разведку нефти и газа является основным фактором, стимулирующим изучаемый рынок. Ожидается, что расширение инфраструктуры межстрановых трубопроводов будет стимулировать изучаемый рынок в течение прогнозируемого периода. Ожидается, что развитие новой инфраструктуры нефтяных месторождений будет стимулировать рынок EPC в стране.

- Однако резкий рост объемов транспортировки нефти и газа альтернативным видом транспорта, вероятно, приведет к сокращению инвестиций в развитие трубопроводной инфраструктуры и колебаниям цен на нефть и газ, которые, как ожидается, будут сдерживать рынок норвежских нефтегазовых EPC в будущем. ближайшие годы.

- По оценкам, около двух третей неразведанных ресурсов Норвегии, особенно газа, находится в Баренцевом море. Ожидается, что разработка этих ресурсов создаст широкие возможности в инфраструктуре природного газа. Ожидается, что это, в свою очередь, создаст значительные возможности для рынка.

Тенденции рынка EPC нефти и газа Норвегии

Добывающий сектор будет доминировать на рынке

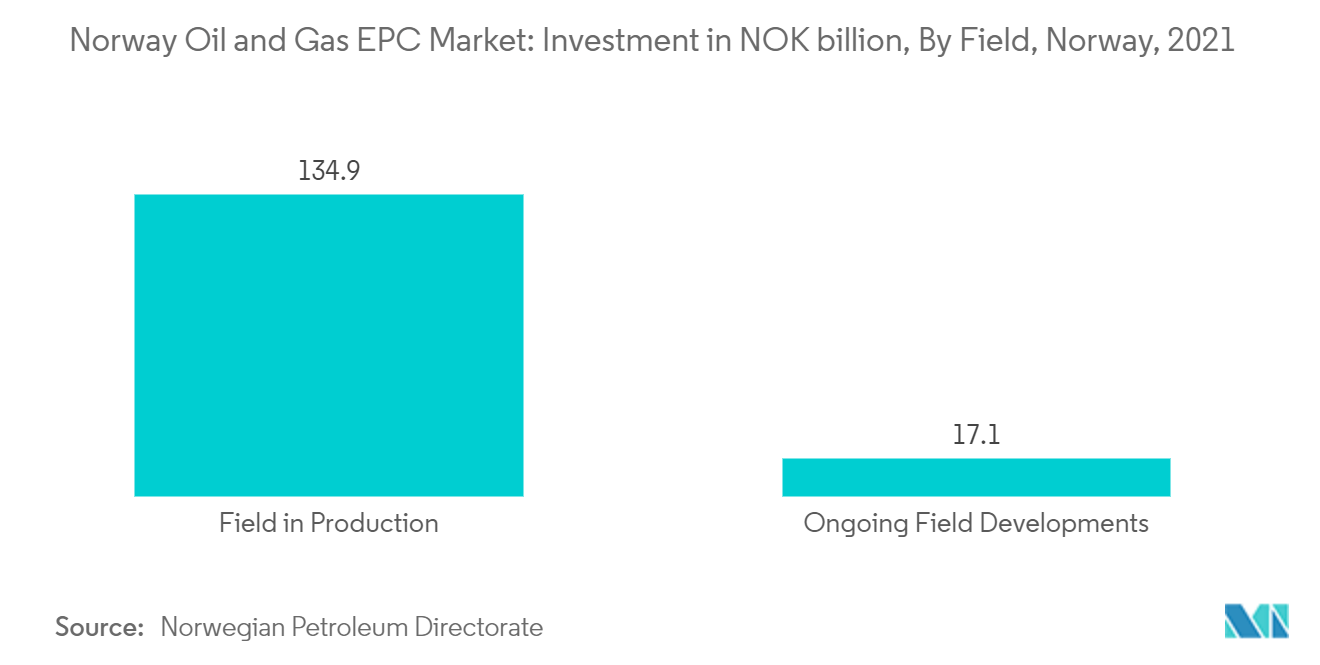

- Норвежский рынок EPC нефти и газа в основном определяется сектором разведки и добычи из-за растущей деятельности по разведке и добыче в морском регионе Норвегии. В 2021 году инвестиции в продолжающуюся разработку месторождения составили 1,73 млрд долларов США.

- Затраты на разведку на норвежском шельфе в 2021 году составили около 2,73 миллиарда долларов США. Всего было пробурено 40 разведочных скважин, 31 разведочная скважина и девять оценочных скважин. В 2021 году в результате разведочного бурения было сделано восемнадцать открытий.

- В декабре 2022 года Министерство нефти и энергетики Норвегии получило от Equinor план разработки и эксплуатации (PDO) разработки месторождения Верданде на шельфе Норвегии. Подводную разработку, предназначенную для увеличения добычи нефти на добывающем судне Norne, стоимостью 478,4 миллиона долларов США, планируется ввести в эксплуатацию в четвертом квартале 2025 года.

- Более того, в июле 2022 года, чтобы увеличить добычу газа на этом месторождении, Shell получила разрешение правительства Норвегии на план разработки, связанный с ее проектом по подводному сжатию газа в Норвежском море.

- Значимость Баренцева моря растет благодаря обновлению оценок неразведанных ресурсов, и считается, что в этом регионе находится около 49% потенциальных ресурсов Норвегии. Страна имеет неиспользованный потенциал неразведанных ресурсов, который, как ожидается, предоставит огромные возможности для изучаемого рынка в ближайшем будущем.

Развитие инфраструктуры новых месторождений для стимулирования рынка

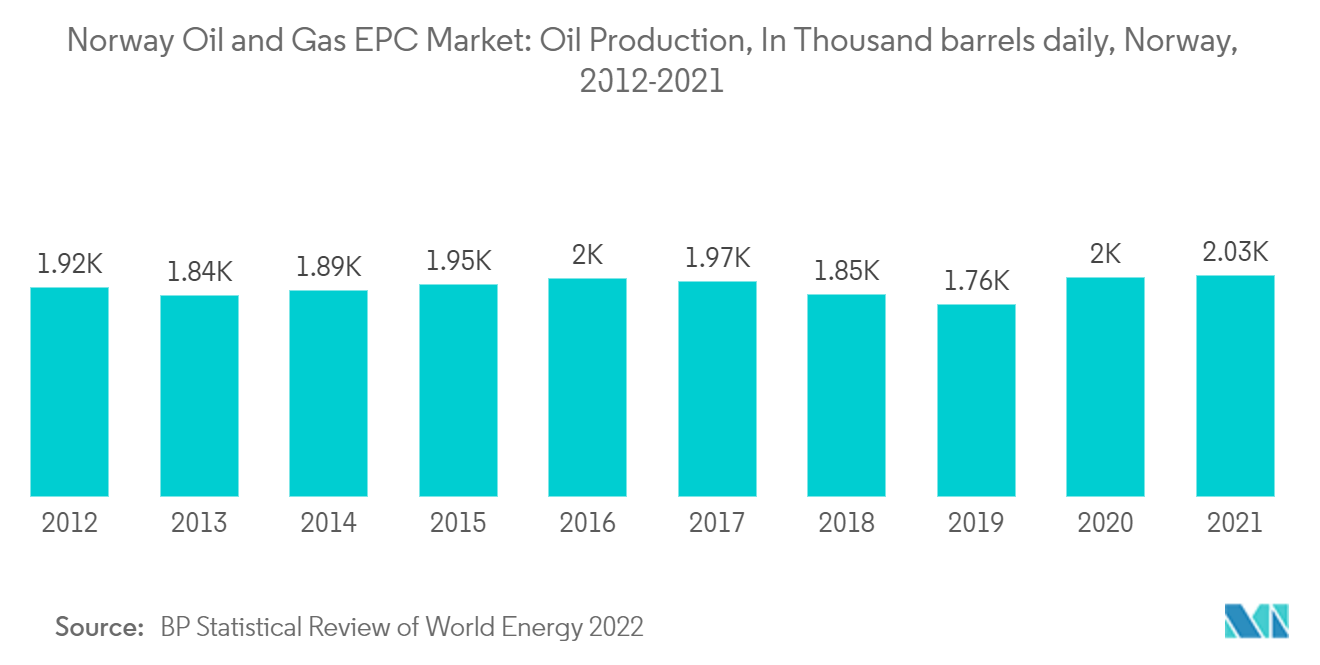

- Крупнейшие нефтяные месторождения страны достигают своей зрелости, и в результате с 2016 года добыча нефти в Норвегии существенно снизилась. Однако добыча нефти в стране увеличилась примерно на 1,1% до 2025 тысяч баррелей в день в 2021 году и, как ожидается, будет расти дальше.

- В последние годы в стране было сделано несколько крупных открытий нефти. Чтобы компенсировать снижение добычи на старых месторождениях, добывающие нефтегазовые компании вкладывают значительные средства в разработку этих новых месторождений.

- Более того, по данным Норвежского нефтяного директората, на норвежском шельфе имеется около 3,8 миллиардов стандартных кубических метров извлекаемых нефтяных эквивалентов. Норвежский парламент предоставил большую часть Северного, Норвежского морей и юга Баренцева моря (включая юго-восток) для разведки нефти. Таким образом, с увеличением геологоразведочных работ ожидается, что в прогнозируемый период будет расти развитие новой инфраструктуры нефтяных месторождений.

- Некоторые из крупных месторождений, которые, как ожидается, привлекут инвестиции в течение прогнозируемого периода, включают нефтяное месторождение Йохан Свердруп является крупнейшим нефтяным месторождением в стране с 1980 года. Total объявила о повышении оценки ресурсов.

- Таким образом, в течение прогнозируемого периода инвестиции в новые нефтяные месторождения, как ожидается, станут крупнейшим и наиболее доминирующим фактором развития норвежского рынка EPC в сфере разведки и добычи нефти и газа.

Обзор нефтегазовой отрасли EPC Норвегии

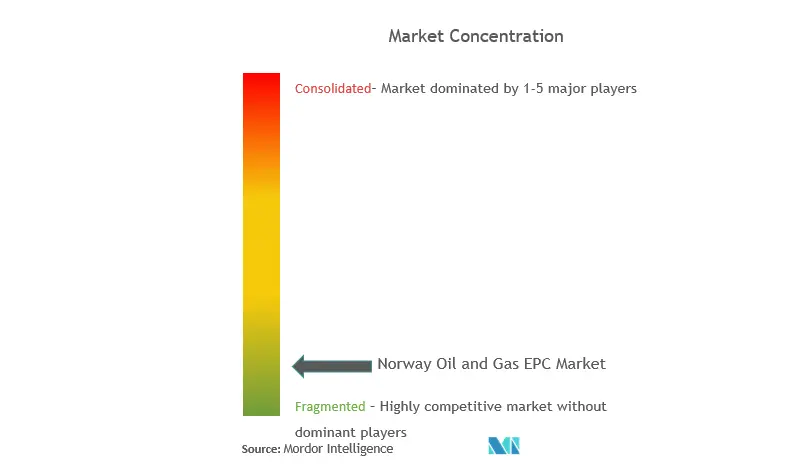

Рынок EPC нефти и газа Норвегии фрагментирован. Некоторыми ключевыми игроками (не в определенном порядке) являются Aker Solutions ASA, John Wood Group PLC, TechnipFMC PLC, Subsea 7 SA и WorleyParsons Limited.

Лидеры рынка EPC нефтегазовой отрасли Норвегии

-

Aker Solutions ASA

-

John Wood Group PLC

-

TechnipFMC PLC

-

Subsea 7 S.A

-

WorleyParsons Limited

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нефти и газа Норвегии EPC

- В мае 2022 года Equinor и партнеры представили план разработки кластера месторождений газа и конденсата в Норвежском море на сумму 940 миллионов долларов США. Запасы месторождения Халтен-Ист составляют около 100 миллионов баррелей нефтяного эквивалента, 60% из которых составляет природный газ, и ожидается, что он начнет экспортироваться в Европу в 2025 году.

- В декабре 2022 года норвежская нефтяная компания Aker BP и ее партнеры объявили об инвестициях в размере более 20,5 миллиардов долларов США в разработку нескольких нефтяных и газовых месторождений у берегов Норвегии в ближайшие годы.

Отчет о рынке EPC нефти и газа Норвегии – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

3. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2027 года

4.3 Сценарий прогнозирования инвестиций и затрат в Норвегии

4.3.1 Обзор

4.3.2 Инвестиции по основным категориям в млрд норвежских крон до 2027 г.

4.3.3 Средний объем инвестиций в разработку скважины в млн норвежских крон до 2021 г.

4.3.4 Общий объем инвестиций в текущие и новые проекты разработки месторождений в миллиардах норвежских крон до 2027 года.

4.3.5 Прогноз сметных затрат в миллиардах норвежских крон до 2027 года.

4.4 Последние тенденции и события

4.5 Динамика рынка

4.5.1 Драйверы

4.5.2 Ограничения

4.6 Анализ цепочки поставок

4.7 ПЕСТИЛЬНЫЙ анализ

5. СЕГМЕНТАЦИЯ И АНАЛИЗ РЫНКА (Качественный анализ)

5.1 вверх по течению

5.1.1 Обзор рынка

5.1.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2027 года

5.1.3 Расходы на добычу нефти и газа в миллиардах норвежских крон, Норвегия, 2010–2027 гг.

5.1.4 Прогноз добычи нефти и газа в миллионах баррелей в сутки до 2027 года

5.1.5 Добыча на компанию, млн см3 нефтяного эквивалента в 2021 году

5.1.6 Основная информация о проектах EPC

5.2 Мидстрим

5.2.1 Обзор рынка

5.2.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2027 года

5.2.3 Перечень ключевых нефтегазопроводов на норвежском континентальном шельфе до 2017 г.

5.2.4 Экспорт СПГ, млрд куб. м, 2012-2021 гг.

5.2.5 Основная информация о проектах EPC

5.3 Ниже по течению

5.3.1 Обзор рынка

5.3.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2027 года

5.3.3 Мощность нефтеперерабатывающего завода, тыс. баррелей в сутки, до 2021 г.

5.3.4 Основная информация о проектах EPC

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 Aker Solutions ASA

6.3.2 John Wood Group PLC

6.3.3 TechnipFMC PLC

6.3.4 Subsea 7 SA

6.3.5 WorleyParsons Limited

6.3.6 OneSubsea

6.3.7 Aibel AS

6.3.8 McDermott International Inc.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли EPC нефтегазовой отрасли Норвегии

Деятельность по проектированию, закупкам и строительству для секторов добычи, переработки и переработки нефти и газа включена в проектирование, закупки и строительство в нефтегазовой отрасли (EPC). Некоторые из этих операций включают в себя проектирование, изготовление, строительство, монтаж, производство оборудования, пуско-наладочные работы и соглашения на техническое обслуживание.

Рынок сегментирован по секторам на добычу, переработку и переработку. Размер рынка и прогнозы для каждого сегмента основаны на выручке (млрд долларов США).

| вверх по течению | ||

| ||

| ||

| ||

| ||

| ||

|

| Мидстрим | ||

| ||

| ||

| ||

| ||

|

| Ниже по течению | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка EPC нефти и газа Норвегии

Каков текущий размер рынка EPC нефти и газа Норвегии?

Прогнозируется, что на норвежском рынке EPC нефти и газа среднегодовой темп роста составит более 5,35% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке EPC нефти и газа Норвегии?

Aker Solutions ASA, John Wood Group PLC, TechnipFMC PLC, Subsea 7 S.A, WorleyParsons Limited — крупнейшие компании, работающие на рынке EPC нефти и газа Норвегии.

В какие годы охватывает рынок EPC нефти и газа Норвегии?

В отчете рассматривается исторический размер рынка EPC нефти и газа Норвегии за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка EPC нефти и газа Норвегии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о нефтегазовой отрасли Норвегии EPC

Статистические данные о доле, размере и темпах роста доходов на рынке нефти и газа Норвегии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ EPC нефти и газа Норвегии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.