Размер рынка обработки семян в Северной Америке

|

|

Период исследования | 2017 - 2029 |

|

|

Размер рынка (2024) | USD 1.81 миллиарда долларов США |

|

|

Размер рынка (2029) | USD 2.29 миллиарда долларов США |

|

|

Концентрация рынка | Высокий |

|

|

Самая большая доля по функциям | Инсектицид |

|

|

CAGR(2024 - 2029) | 4.81 % |

|

|

Самая большая доля по странам | Соединенные Штаты |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка обработки семян Северной Америки

Размер рынка обработки семян в Северной Америке оценивается в 1,81 миллиарда долларов США в 2024 году и, как ожидается, достигнет 2,29 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 4,81% в течение прогнозируемого периода (2024-2029 годы).

Рынок подпитывается растущей осведомленностью о преимуществах технологий применения семян для защиты и выращивания здоровых саженцев.

- Индустрия обработки семян в Северной Америке переживает значительный рост. Рыночная стоимость выросла на 9,8% в 2022 году по сравнению с 2020 годом. Этот рост обусловлен растущим осознанием преимуществ технологий применения семян в защите и создании здоровых саженцев, а также необходимости повышения общей производительности.

- Соединенные Штаты и Канада являются ведущими сельскохозяйственными странами, которые широко используют химикаты для обработки семян для защиты своих посевов от различных грибковых заболеваний и вредителей. Эти две страны занимают значительную долю рынка обработки семян в регионе. На Соединенные Штаты приходится примерно 83,4% стоимости регионального рынка, а на долю Канады приходится около 3,7% доли рынка.

- Доступность продуктов для обработки семян с улучшенной защитой от вредителей, болезней и неопределенных условий почвы в критический период раннего роста приводит к повышению эффективности, что стимулирует потребление, тем самым способствуя росту рынка.

- Ожидается, что в течение прогнозируемого периода 2023-2029 годов рынок обработки семян вырастет на 27,2%. Этот рост в первую очередь обусловлен растущим спросом на производство продуктов питания для удовлетворения потребностей растущего населения. Чтобы оптимизировать урожайность и минимизировать потери от болезней и вредителей, фермеры все чаще применяют обработку семян, которая играет решающую роль в повышении жизнеспособности рассады и общей урожайности сельскохозяйственных культур.

- Таким образом, ожидается, что растущая осведомленность о преимуществах обработки семян, доступности инновационных продуктов и рост темпов внедрения обработки семян будут способствовать росту рынка в течение прогнозируемого периода.

This section covers the major market trends shaping the North America Seed Treatment Market according to our research experts:

Необходимость повышения производительности

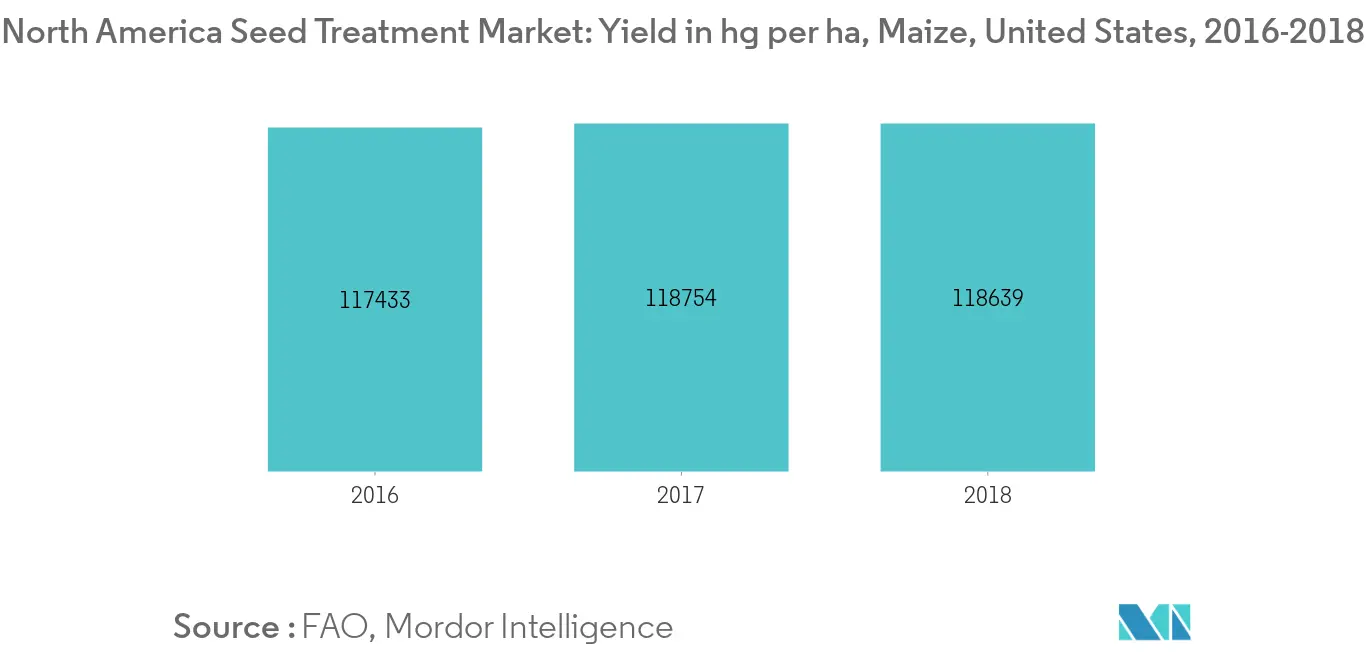

Спрос на более высокую урожайность из-за быстрого роста потребления сельскохозяйственных культур увеличил спрос на рынке обработки семян в США. Увеличение размеров хозяйств и сокращение севооборота являются основными факторами, которые приводят к увеличению спроса на продукты для обработки семян. Необходимость удовлетворения потребностей в продовольствии растущего населения и сокращения площади пахотных земель оказывает давление на повышение урожайности. Это создает возможность для практики обработки семян в регионе. По данным ФАО, урожайность кукурузы в США в 2016 году составляла 117433 ртутного столба/га, в 2017 году – 118754 хг/га, а в 2018 году несколько снизилась до 118639 рт.ст./га. Эту изменчивую продуктивность можно преодолеть, приняв практику обработки семян, которая обеспечивает защиту семян от различных невзгод. Таким образом, ожидается, что рынок обработки семян будет расти в течение прогнозируемого периода.

Биологический сегмент станет самым быстрорастущим

В связи с растущим вопросом о пагубном влиянии химических веществ на здоровье потребители смещают свои предпочтения в сторону органических продуктов. Это приводит к увеличению производства органически выращенных культур, что приводит к более быстрой биологической обработке семян.

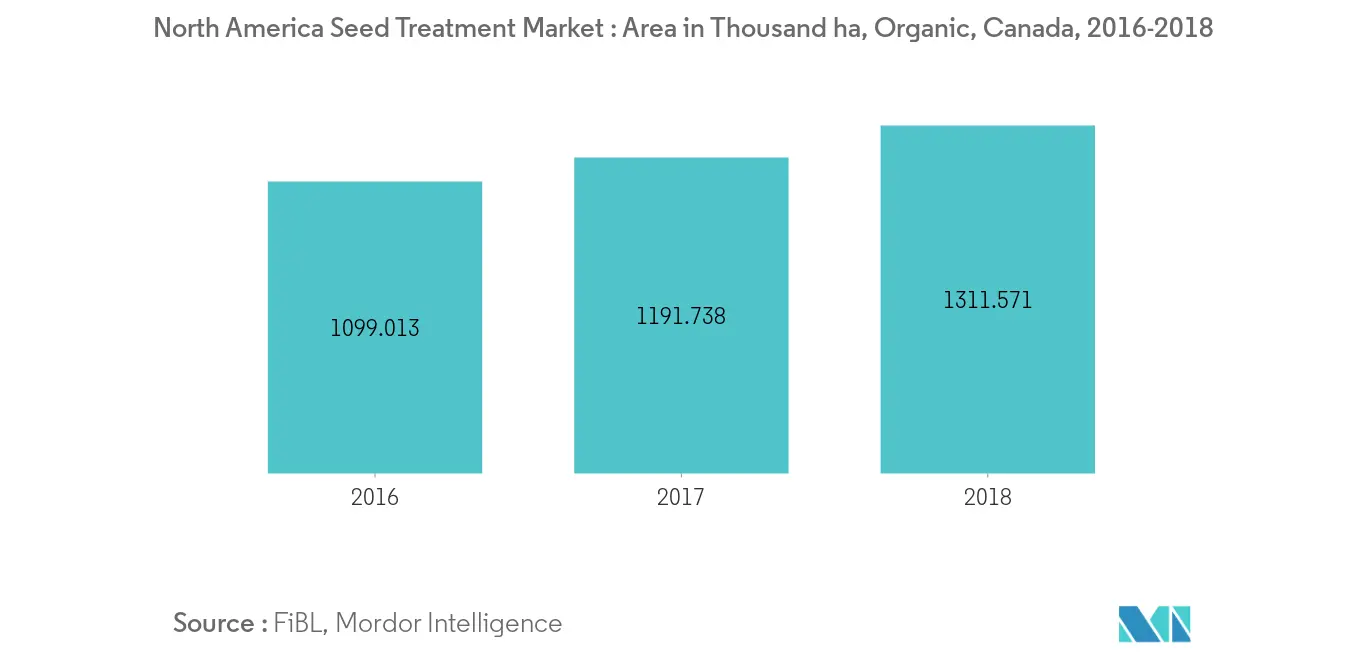

По данным Научно-исследовательского института органического сельского хозяйства (FiBL), в 2017 году площадь органических сельскохозяйственных угодий в Северной Америке составила 3,2 миллиона гектаров, что составляет 0,8 процента от общей площади сельскохозяйственных угодий. В период с 2016 по 2017 год площадь увеличилась почти на 93 000 гектаров (3%). Почти 1,8 процента сельскохозяйственных угодий в Канаде являются органическими, а доля в Соединенных Штатах составляет 0,6 процента. В 2017 году в Северной Америке насчитывалось 19 017 органических производителей, большинство из них находятся в Соединенных Штатах (почти 75 процентов).

С переходом в практике ведения сельского хозяйства в сторону органики компании на исследуемом рынке инвестируют в научно-исследовательские и опытно-конструкторские работы по запуску продуктов биологической обработки семян. Например, в 2018 году Plant Health Care запустила продукт Harpin αβ для обработки семян полевой кукурузы для рынка США. Harpin αβ работает, запуская собственные системы самозащиты кукурузы. Продукт биологического происхождения имеет очень благоприятный профиль безопасности для человека и окружающей среды.

Обзор отрасли обработки семян Северной Америки

Рынок обработки семян Северной Америки достаточно консолидирован пять крупнейших компаний занимают 73,84%. Основными игроками на этом рынке являются BASF SE, Bayer AG, Corteva Agriscience, Nufarm Ltd и Syngenta Group (в алфавитном порядке).

Лидеры рынка обработки семян Северной Америки

BASF SE

Bayer AG

Corteva Agriscience

Nufarm Ltd

Syngenta Group

Other important companies include Albaugh LLC, Sharda Cropchem Limited, Upl Limited.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка обработки семян Северной Америки

- Январь 2023 г . Bayer заключила новое партнерство с Oerth Bio для совершенствования технологий защиты растений и создания более экологичных решений для защиты растений.

- Май 2022 г . Corteva Agriscience расширила свои возможности по разработке продукции, открыв лабораторию обработки семян в Росслине, Южная Африка. Площадка имеет хорошие возможности для удовлетворения текущих потребностей производителей зерна по всей Африке и Ближнему Востоку (AME) и подключена к всемирной сети CSAT Corteva.

- Март 2021 г . BASF расширил свои инновации в области семян, средств защиты растений и цифровых услуг для устойчивого сельского хозяйства. Компания стремится увеличивать продажи сельскохозяйственных решений на 7% ежегодно, внося существенный вклад в устойчивое развитие.

Отчет о рынке протравителей семян Северной Америки – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

ОТЧЕТ ПРЕДЛОЖЕНИЙ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Расход пестицидов на гектар

2.2. Анализ цен на активные ингредиенты

2.3. Нормативно-правовая база

2.3.1. Канада

2.3.2. Мексика

2.3.3. Соединенные Штаты

2.4. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

3.1. Функция

3.1.1. Фунгицид

3.1.2. Инсектицид

3.1.3. Нематицид

3.2. Тип культуры

3.2.1. Коммерческие культуры

3.2.2. Фрукты и овощи

3.2.3. Зерно и крупы

3.2.4. Зернобобовые и масличные культуры

3.2.5. Газон и декоративные

3.3. Страна

3.3.1. Канада

3.3.2. Мексика

3.3.3. Соединенные Штаты

3.3.4. Остальная часть Северной Америки

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних разработок)

4.4.1. Albaugh LLC

4.4.2. BASF SE

4.4.3. Bayer AG

4.4.4. Corteva Agriscience

4.4.5. Nufarm Ltd

4.4.6. Sharda Cropchem Limited

4.4.7. Syngenta Group

4.4.8. Upl Limited

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ РУКОВОДИТЕЛЕЙ ХИМИКАТОВ ДЛЯ ЗАЩИТЫ РАСТЕНИЙ

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- РАСХОД ПЕСТИЦИДОВ НА ГЕКТАР, ГРАММЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2022 гг.

- Рисунок 2:

- ЦЕНА АКТИВНОГО ИНГРЕДИЕНТА ЗА ТОННУ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2022 гг.

- Рисунок 3:

- ОБЪЕМ ОБРАБОТКИ СЕМЯН, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 4:

- СТОИМОСТЬ ОБРАБОТКИ СЕМЯН, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 5:

- РЫНОК ОБРАБОТКИ СЕМЯН ПО ФУНКЦИЯМ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 6:

- РЫНОК ОБРАБОТКИ СЕМЯН ПО ФУНКЦИЯМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 7:

- ДОЛЯ ОБРАБОТКИ СЕМЯН ПО ФУНКЦИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 8:

- ОБЪЕМНАЯ ДОЛЯ ОБРАБОТКИ СЕМЯ ПО ФУНКЦИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 9:

- ПОТРЕБЛЕНИЕ ФУНГИЦИДА, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 10:

- ПОТРЕБЛЕНИЕ ФУНГИЦИДА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 11:

- ДОЛЯ ФУНГИЦИДА В СТОИМОСТИ ПО ТИПАМ КУЛЬТУР, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 12:

- ПОТРЕБЛЕНИЕ ИНСЕКТИЦИДОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 13:

- ПОТРЕБЛЕНИЕ ИНСЕКТИЦИДОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 14:

- ДОЛЯ В СТОИМОСТИ ИНСЕКТИЦИДОВ ПО ВИДАМ КУЛЬТУР, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 15:

- ПОТРЕБЛЕНИЕ НЕМАТИЦИДА, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 16:

- ПОТРЕБЛЕНИЕ НЕМАТИЦИДА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 17:

- ДОЛЯ НЕМАТИЦИДА В СТОИМОСТИ ПО ТИПАМ КУЛЬТУР, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 18:

- РЫНОК ОБРАБОТКИ СЕМЯН ПО ТИПАМ КУЛЬТУР, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 19:

- РЫНОК ОБРАБОТКИ СЕМЯН ПО ТИПАМ КУЛЬТУР, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 20:

- ДОЛЯ ОБРАБОТКИ СЕМЯН ПО ВИДАМ КУЛЬТУР, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 21:

- ОБЪЕМНАЯ ДОЛЯ ОБРАБОТКИ СЕМЯ ПО ВИДАМ КУЛЬТУР, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 22:

- ПОТРЕБЛЕНИЕ ОБРАБОТКИ СЕМЯН ТЕХНИЧЕСКИМ КУЛЬТУРАМ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 23:

- ОБРАБОТКИ СЕМЯН, ПОТРЕБЛЯЕМЫЕ ТЕХНИЧЕСКИМИ КУЛЬТУРАМИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 24:

- ДОЛЯ ТЕХНИЧЕСКИХ КУЛЬТУР ПО ФУНКЦИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 25:

- ПОТРЕБЛЕНИЕ ОБРАБОТКИ СЕМЯН ФРУКТОВ И ОВОЩЕЙ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 26:

- ОБРАБОТКА СЕМЯН, ПОТРЕБЛЯЕМЫХ ФРУКТОВ И ОВОЩЕЙ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 27:

- ДОЛЯ ФРУКТОВ И ОВОЩЕЙ В СТОИМОСТИ ПО ФУНКЦИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 28:

- ПОТРЕБЛЕНИЕ ОБРАБОТКИ СЕМЯН ЗЕРНОВЫМИ И ЗЕРНОВЫМИ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 29:

- ОБРАБОТКА СЕМЯН, ПОТРЕБЛЯЕМЫХ ЗЕРНОВЫМИ И ЗЕРНОВЫМИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 30:

- ДОЛЯ ЗЕРНА И КРУПОВ ПО ФУНКЦИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 31:

- ПОТРЕБЛЕНИЕ ОБРАБОТКИ СЕМЯН БОБОВЫМИ И МАСЛИЧНЫМИ СЕМЕНАМИ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 32:

- ПОТРЕБЛЕНИЕ ОБРАБОТКИ СЕМЯН БОБОБОВЫМИ И МАСЛИЧНЫМИ СЕМЯНАМИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 33:

- ДОЛЯ БОБОБОВЫХ И МАСЛИЧНЫХ СЕМЕН В СТОИМОСТИ ПО ФУНКЦИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 34:

- ОБРАБОТКА СЕМЯН, ПОТРЕБЛЕННАЯ ТОРФАМИ И ДЕКОРАТИВНЫМИ СРЕДСТВАМИ, МЕТРИЧЕСКИЕ ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 35:

- ОБРАБОТКА СЕМЯН, ПОТРЕБЛЯЕМАЯ ТОРФАМИ И ДЕКОРАТИВНЫМИ СРЕДСТВАМИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 36:

- ДОЛЯ СТОИМОСТИ ДЕРНОВЫХ И ДЕКОРАТИВНЫХ УКРАШЕНИЙ ПО ФУНКЦИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 37:

- РЫНОК ОБРАБОТКИ СЕМЯН ПО СТРАНАМ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 38:

- РЫНОК ОБРАБОТКИ СЕМЯН ПО СТРАНАМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 39:

- ДОЛЯ ОБРАБОТКИ СЕМЯН ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 40:

- ОБЪЕМНАЯ ДОЛЯ ОБРАБОТКИ СЕМЯ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 41:

- ПОТРЕБЛЕНИЕ ОБРАБОТКИ СЕМЯН В КАНАДЕ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 42:

- ПОТРЕБЛЕНИЕ ОБРАБОТКИ СЕМЯН В КАНАДЕ, ДОЛЛАРАХ США, СЕВЕРНОЙ АМЕРИКЕ, 2017–2029 гг.

- Рисунок 43:

- ДОЛЯ СТОИМОСТИ КАНАДЫ ПО ФУНКЦИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 44:

- ПОТРЕБЛЕНИЕ ОБРАБОТКИ СЕМЯН В МЕКСИКЕ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 45:

- ПОТРЕБЛЕНИЕ ОБРАБОТКИ СЕМЯН В МЕКСИКЕ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 46:

- ДОЛЯ СТОИМОСТИ МЕКСИКИ ПО ФУНКЦИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 47:

- ПОТРЕБЛЕНИЕ ОБРАБОТКИ СЕМЯН В США, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 48:

- ПОТРЕБЛЕНИЕ ОБРАБОТКИ СЕМЯН В США, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 49:

- ДОЛЯ СТОИМОСТИ США ПО ФУНКЦИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 50:

- ПОТРЕБЛЕНИЕ ОБРАБОТКИ СЕМЯН В ОСТАЛЬНОЙ СЕВЕРНОЙ АМЕРИКЕ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 51:

- ОБРАБОТКИ СЕМЯН, ПОТРЕБЛЕННЫЕ В ОСТАЛЬНОЙ СЕВЕРНОЙ АМЕРИКЕ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 52:

- ДОЛЯ В СТОИМОСТИ ОСТАЛЬНОЙ СЕВЕРНОЙ АМЕРИКИ ПО ФУНКЦИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 53:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ ДВИЖЕНИЙ, СЕВЕРНАЯ АМЕРИКА, 2017–2022 гг.

- Рисунок 54:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ ДВИЖЕНИЙ, СЕВЕРНАЯ АМЕРИКА, 2017–2022 гг.

- Рисунок 55:

- ДОЛЯ НА РЫНКЕ ОСНОВНЫХ ИГРОКОВ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г.

Сегментация отрасли обработки семян Северной Америки

Фунгицид, инсектицид, нематицид подразделяются на сегменты по функциям. Коммерческие культуры, фрукты и овощи, зерновые и крупы, зернобобовые и масличные, газонные и декоративные культуры рассматриваются как сегменты по типам культур. Канада, Мексика и США представлены в виде сегментов по странам.

- Индустрия обработки семян в Северной Америке переживает значительный рост. Рыночная стоимость выросла на 9,8% в 2022 году по сравнению с 2020 годом. Этот рост обусловлен растущим осознанием преимуществ технологий применения семян в защите и создании здоровых саженцев, а также необходимости повышения общей производительности.

- Соединенные Штаты и Канада являются ведущими сельскохозяйственными странами, которые широко используют химикаты для обработки семян для защиты своих посевов от различных грибковых заболеваний и вредителей. Эти две страны занимают значительную долю рынка обработки семян в регионе. На Соединенные Штаты приходится примерно 83,4% стоимости регионального рынка, а на долю Канады приходится около 3,7% доли рынка.

- Доступность продуктов для обработки семян с улучшенной защитой от вредителей, болезней и неопределенных условий почвы в критический период раннего роста приводит к повышению эффективности, что стимулирует потребление, тем самым способствуя росту рынка.

- Ожидается, что в течение прогнозируемого периода 2023-2029 годов рынок обработки семян вырастет на 27,2%. Этот рост в первую очередь обусловлен растущим спросом на производство продуктов питания для удовлетворения потребностей растущего населения. Чтобы оптимизировать урожайность и минимизировать потери от болезней и вредителей, фермеры все чаще применяют обработку семян, которая играет решающую роль в повышении жизнеспособности рассады и общей урожайности сельскохозяйственных культур.

- Таким образом, ожидается, что растущая осведомленность о преимуществах обработки семян, доступности инновационных продуктов и рост темпов внедрения обработки семян будут способствовать росту рынка в течение прогнозируемого периода.

| Функция | |

| Фунгицид | |

| Инсектицид | |

| Нематицид |

| Тип культуры | |

| Коммерческие культуры | |

| Фрукты и овощи | |

| Зерно и крупы | |

| Зернобобовые и масличные культуры | |

| Газон и декоративные |

| Страна | |

| Канада | |

| Мексика | |

| Соединенные Штаты | |

| Остальная часть Северной Америки |

Определение рынка

- Функция - Инсектициды, фунгициды и нематициды — это химические средства защиты растений, используемые для обработки семян или рассады.

- Режим приложения - Обработка семян – это метод обработки химикатами для защиты растений перед посевом или рассады перед высадкой на основное поле.

- Тип культуры - Это отражает потребление химикатов для защиты растений зерновыми, зернобобовыми, масличными, фруктами, овощами, газонными и декоративными культурами.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, и средняя цена продажи (ASP) остается постоянной на протяжении всего прогнозируемого периода.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки