Размер рынка ветроэнергетического оборудования Северной Америки

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | > 3.00 % |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка ветроэнергетического оборудования Северной Америки

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка ветроэнергетического оборудования Северной Америки составит более 3%.

В 2020 году COVID-19 оказал пагубное влияние на рынок. В настоящее время рынок достиг допандемического уровня.

- В среднесрочной перспективе такие факторы, как рост инвестиций в ветряные электростанции и снижение стоимости ветровой энергии, вероятно, будут стимулировать рынок ветроэнергетического оборудования Северной Америки.

- С другой стороны, ожидается, что растущее внедрение альтернативных экологически чистых источников энергии, таких как солнечная и гидроэнергетика, будет сдерживать рынок.

- Тем не менее, Канада взяла на себя обязательство сократить выбросы парниковых газов на 30 процентов к 2030 году и признает важность чистой электросети для достижения этой цели. Ожидается, что часть объекта будет реализована с использованием энергии ветра, что может стать возможностью для участников рынка.

- Ожидается, что Соединенные Штаты станут крупнейшим рынком ветроэнергетического оборудования в регионе благодаря увеличению инвестиций в этот сектор и самой высокой установленной мощности ветровой энергии в регионе.

Тенденции рынка ветроэнергетического оборудования Северной Америки

Береговой сегмент будет доминировать на рынке

- Береговая ветроэнергетика относится к ветряным электростанциям, которые расположены на суше и используют ветер для выработки электроэнергии. Североамериканский регион в основном состоит из береговых ветряных электростанций из-за их более низкой стоимости, малой площади земли и высокоскоростных ветров, которые можно встретить в таких районах, как Великие равнины.

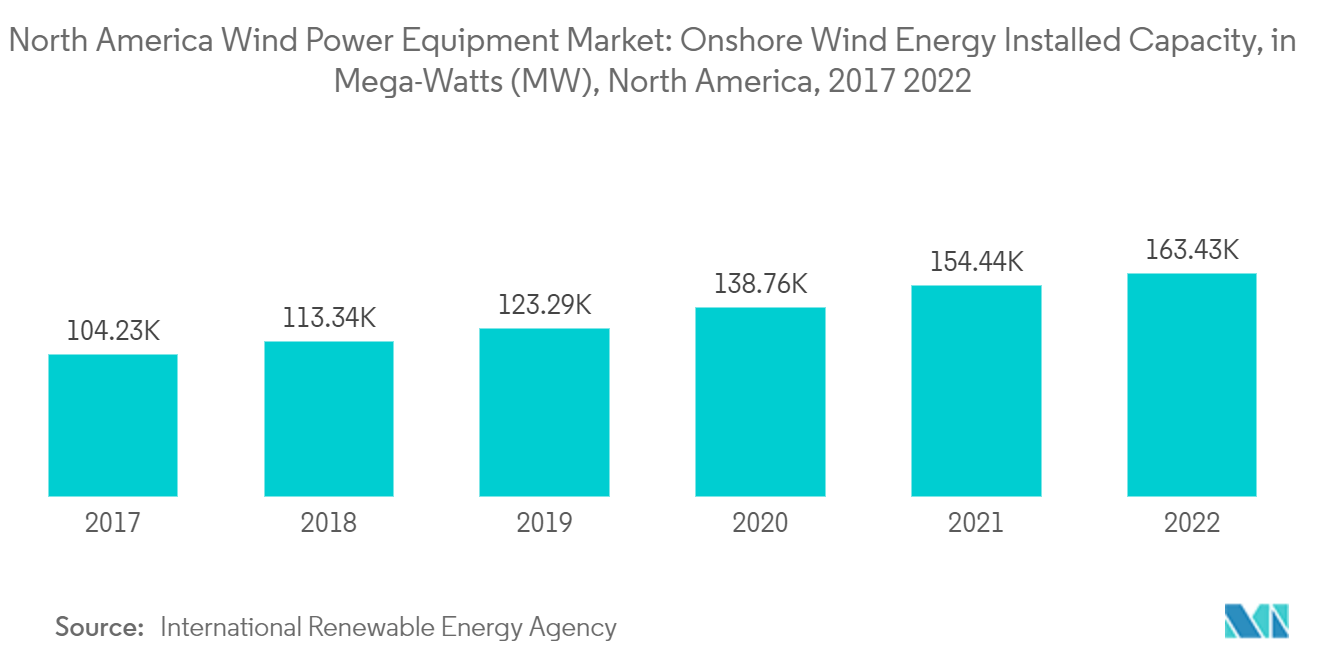

- Установленная мощность береговой ветровой энергии в Северной Америке увеличилась на 5,8%, со 154 436 мегаватт в 2021 году до 163 428 мегаватт в 2022 году. Ожидается, что установленная мощность будет продолжать увеличиваться в прогнозируемый период за счет увеличения инвестиций.

- Правительство Канады стремится увеличить мощность ветроэнергетики до 55 ГВт к 2025 году, чтобы удовлетворить 20% энергетических потребностей страны. Однако для достижения поставленных целей стране все еще необходимо добавить более 42 ГВт новых мощностей. Ожидается, что это, в свою очередь, предоставит инвестиционные возможности разработчикам плавучих морских ветроэнергетических проектов.

- Кроме того, по данным Международного агентства по возобновляемым источникам энергии (IRENA), приведенная стоимость энергии (LCOE) и глобальная средневзвешенная общая установленная стоимость снизились с 0,060 долларов США/кВтч и 1652 долларов США/кВт в 2016 году до 0,039 долларов США/кВтч и 1355 долларов США/кВт в 2016 году. кВт в 2020 году. Кроме того, ожидается, что LCOE и средневзвешенная стоимость будут и дальше снижаться из-за сокращения капитальных затрат, усиления конкуренции по мере дальнейшего развития сектора и совершенствования технологий в течение прогнозируемого периода.

- По данным GWEC, в 2021 году наземный ветроэнергетический сектор США стал вторым по величине ежегодным количеством новых установок в мире было введено около 12,74 ГВт. Береговая ветровая установка в США была обусловлена, прежде всего, запланированным поэтапным отказом от налоговых льгот на добычу, поскольку разработчики проекта должны были уложиться в сроки, что также напрямую помогло рынку ветроэнергетического оборудования.

- Таким образом, ожидается, что рынок наземного ветроэнергетического оборудования значительно вырастет в прогнозируемый период благодаря увеличению инвестиций и новым технологическим достижениям в этой области.

США будут доминировать на рынке

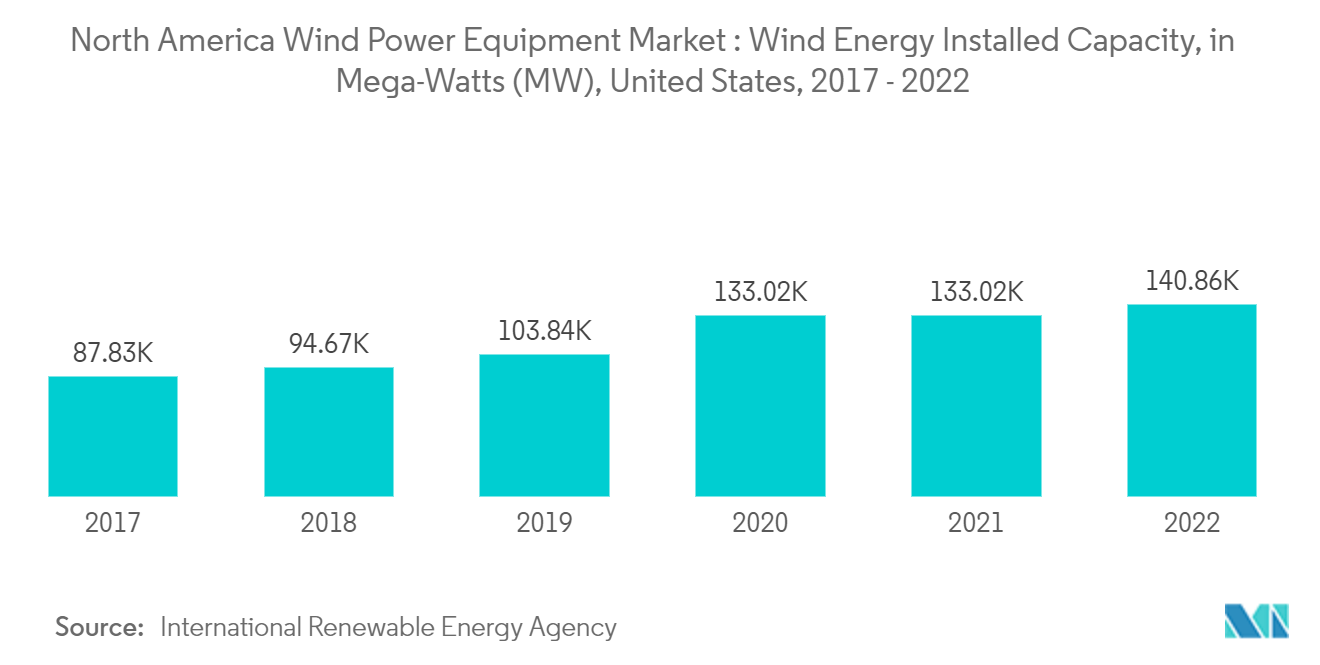

- Соединенные Штаты были второй по величине страной по общей установленной мощности ветроэнергетики в 2022 году их мощность составила 141 ГВт, или более 86% от общей мощности ветроэнергетики в Северной Америке. В США чистое производство электроэнергии за счет энергии ветра в 2021 году достигло 379,77 млрд киловатт-часов, что составляет около 9% электроэнергии, поставленной за год. Более того, ветер обеспечивает более 20% электроэнергии, производимой в десяти штатах, а именно в Канзасе, Айове, Оклахоме, Северной Дакоте, Южной Дакоте, Небраске, Колорадо, Миннесоте, Нью-Мексико и Мэн.

- Ожидается, что Orsted A/S при поддержке Группы предприятий общественного обслуживания (PSEG) построит первую морскую ветряную электростанцию промышленного масштаба в Нью-Джерси. Ожидается, что строительство проекта мощностью 1100 МВт начнется в 2020-х годах, а ветряная электростанция будет введена в эксплуатацию в 2024 году. Orsted A/S развернет ветряные турбины Haliade-X мощностью 12 МВт на судне Ocean Wind мощностью 1100 МВт у побережья Нью-Джерси. Ожидается, что новые проекты увеличат спрос на ветроэнергетическое оборудование в прогнозируемый период.

- В апреле 2022 года разработчик морской ветроэнергетики Trident Winds подал в BOEM незапрошенную заявку на аренду мощностью 2000 МВт для разработки плавучего морского ветроэнергетического проекта под названием Olympic Wind у побережья штата Вашингтон.

- В апреле 2022 года Бюро по управлению энергией океана объявило о своем проекте Центральноатлантического проекта Зона информации и номинаций. Предлагаемые территории площадью 3 897 388 акров, вероятно, позволят создать около 30 000 МВт генерирующих мощностей и поддержать развертывание как фиксированных, так и плавучих ветряных турбин, а по состоянию на май 2022 года в США, где под плавучие конструкции отведено пять площадей.

- В секторе морской ветроэнергетики различные штаты США установили цели по закупкам морской ветроэнергетики мощностью около 45 000 МВт. Кроме того, ожидается, что к 2026 году будет введено в эксплуатацию около 10,3 ГВт морской ветроэнергетики благодаря развитию 12 морских ветроэнергетических проектов.

- Таким образом, ожидается, что Соединенные Штаты будут доминировать на рынке ветроэнергетического оборудования Северной Америки благодаря значительным инвестициям и технологическим достижениям в этом секторе.

Обзор отрасли ветроэнергетического оборудования Северной Америки

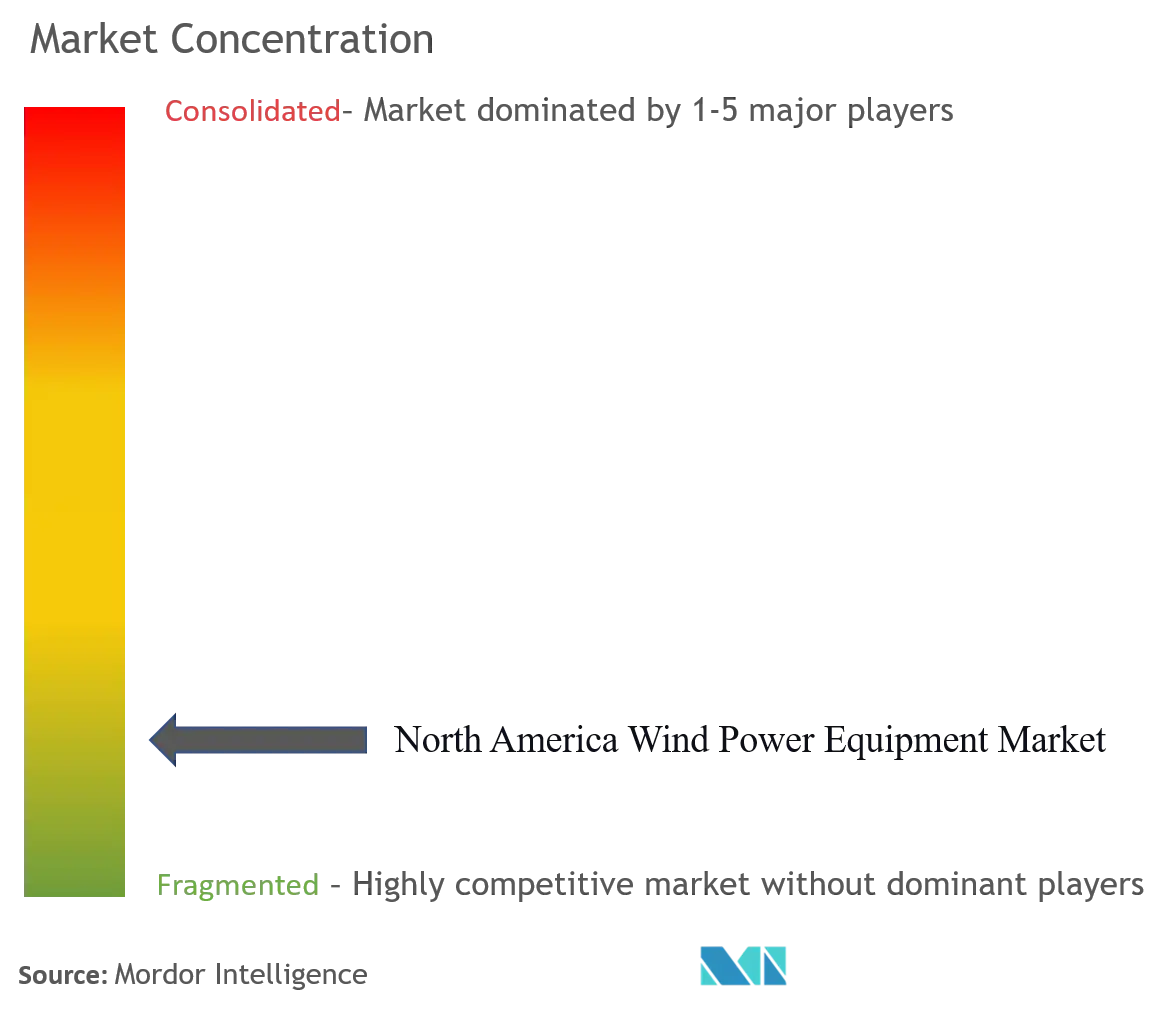

Рынок ветроэнергетического оборудования Северной Америки умеренно фрагментирован. В число ключевых игроков на этом рынке (в произвольном порядке) входят Nordex SE, General Electric Company, Siemens Gamesa Renewable Energy SA, Vestas Wind Systems AS и Xinjiang Goldwind Science Technology Co., Ltd.

Лидеры рынка ветроэнергетического оборудования Северной Америки

-

Vestas Wind Systems AS-

-

Nordex SE

-

Xinjiang Goldwind Science & Technology Co., Ltd.,

-

General Electric Company

-

Siemens Gamesa Renewable Energy S.A.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка ветроэнергетического оборудования Северной Америки

- Ноябрь 2022 г. TPI Composites, Inc. (TPI) подписала соглашение с GE Renewable Energy (GE), позволяющее бывшей компании обеспечить продление на десять лет аренды своего предприятия по производству лопастей несущего винта в Ньютоне, штат Айова, США. В соответствии с соглашением GE и TPI планировали разработать конкурентоспособные варианты производства лопастей несущего винта для выполнения обязательств GE на рынке США, при этом производство, как ожидается, начнется в 2024 году. Соглашение является частью Закона о снижении инфляции 2022 года, направленного на поддержку важных американских отраслей. работающий в отечественном секторе возобновляемой энергетики.

- Май 2022 г. BW Ideol подписала соглашение с EDF Renewables и Maple Power о сотрудничестве в проектировании плавучих фундаментов для плавучего оффшорного ветроэнергетического тендера AO6. Этот тендер касался двух объектов мощностью по 250 МВт каждый. В совокупности эти два проекта должны производить электроэнергию, эквивалентную внутреннему потреблению электроэнергии примерно одним миллионом жителей.

- Апрель 2022 г. Boralex, компания, занимающаяся возобновляемыми источниками энергии, в партнерстве с Énergirand Hydro-Québec разработала три ветроэнергетических проекта мощностью 400 МВт на территории Сеньёри-де-Бопре в Квебеке, Канада.

Отчет о рынке ветроэнергетического оборудования Северной Америки – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2028 года.

4.3 Установленная мощность ветроэнергетики и прогноз в ГВт до 2028 г.

4.4 Структура возобновляемой энергетики Северной Америки, 2022 г.

4.5 Последние тенденции и события

4.6 Государственная политика и постановления

4.7 Динамика рынка

4.7.1 Драйверы

4.7.2 Ограничения

4.8 Анализ цепочки поставок

4.9 Анализ пяти сил Портера

4.9.1 Рыночная власть поставщиков

4.9.2 Переговорная сила потребителей

4.9.3 Угроза новых участников

4.9.4 Угроза замещающих продуктов и услуг

4.9.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Расположение

5.1.1 Береговой

5.1.2 Оффшор

5.2 Тип оборудования

5.2.1 Ротор/Лезвие

5.2.2 Башня

5.2.3 Коробка передач

5.2.4 Генератор

5.2.5 Другие типы оборудования

5.3 География

5.3.1 Соединенные Штаты

5.3.2 Канада

5.3.3 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 Nordex SE

6.3.2 Xinjiang Goldwind Science & Technology Co., Ltd.

6.3.3 General Electric Company

6.3.4 Siemens Gamesa Renewable Energy S.A.

6.3.5 Vestas Wind Systems AS

6.3.6 Emergya Wind Technologies BV

6.3.7 Acciona, S.A.

6.3.8 Envision Energy

6.3.9 Enercon GmbH

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли ветроэнергетического оборудования Северной Америки

Ветроэнергетическое оборудование – это устройство, преобразующее кинетическую энергию в электрическую.

Рынок ветроэнергетического оборудования Северной Америки сегментирован по местоположению, типу оборудования и географическому положению (США, Канада и остальная часть Северной Америки). По местоположению рынок разделен на оншорный и оффшорный. По типу оборудования рынок сегментирован на роторно-лопастное, башенное, генераторное, редукторное и другие типы оборудования. В отчете также рассматриваются размер рынка и прогнозы рынка ветроэнергетического оборудования в основных странах. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

| Расположение | ||

| ||

|

| Тип оборудования | ||

| ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка ветроэнергетического оборудования в Северной Америке

Каков текущий размер рынка ветроэнергетического оборудования в Северной Америке?

Прогнозируется, что на рынке ветроэнергетического оборудования Северной Америки в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста составит более 3%.

Кто являются ключевыми игроками на рынке ветроэнергетического оборудования в Северной Америке?

Vestas Wind Systems AS-, Nordex SE, Xinjiang Goldwind Science & Technology Co., Ltd.,, General Electric Company, Siemens Gamesa Renewable Energy S.A. — основные компании, работающие на рынке ветроэнергетического оборудования Северной Америки.

Какие годы охватывает рынок ветроэнергетического оборудования Северной Америки?

В отчете рассматривается исторический размер рынка ветроэнергетического оборудования Северной Америки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка ветроэнергетического оборудования Северной Америки на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Отчет об отрасли ветроэнергетического оборудования Северной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке ветроэнергетического оборудования в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ ветроэнергетического оборудования Северной Америки включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.