Размер рынка спортивной медицины в Северной Америке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

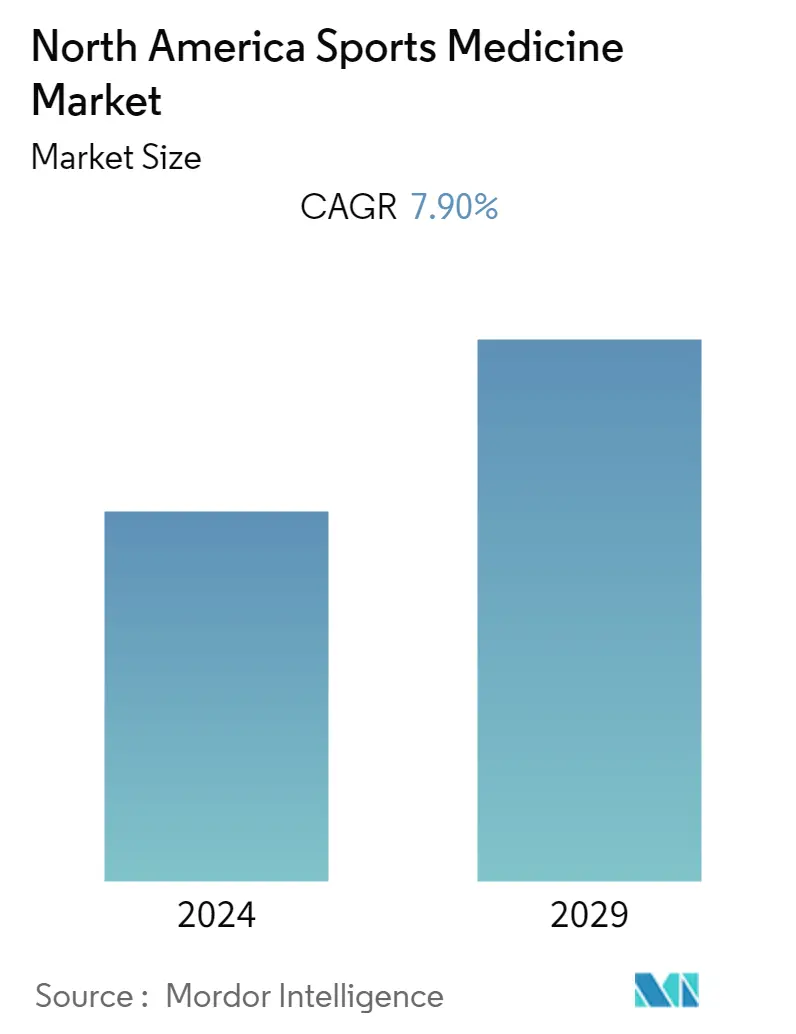

| CAGR | 7.90 % |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка спортивной медицины Северной Америки

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка спортивной медицины Северной Америки составит 7,9%.

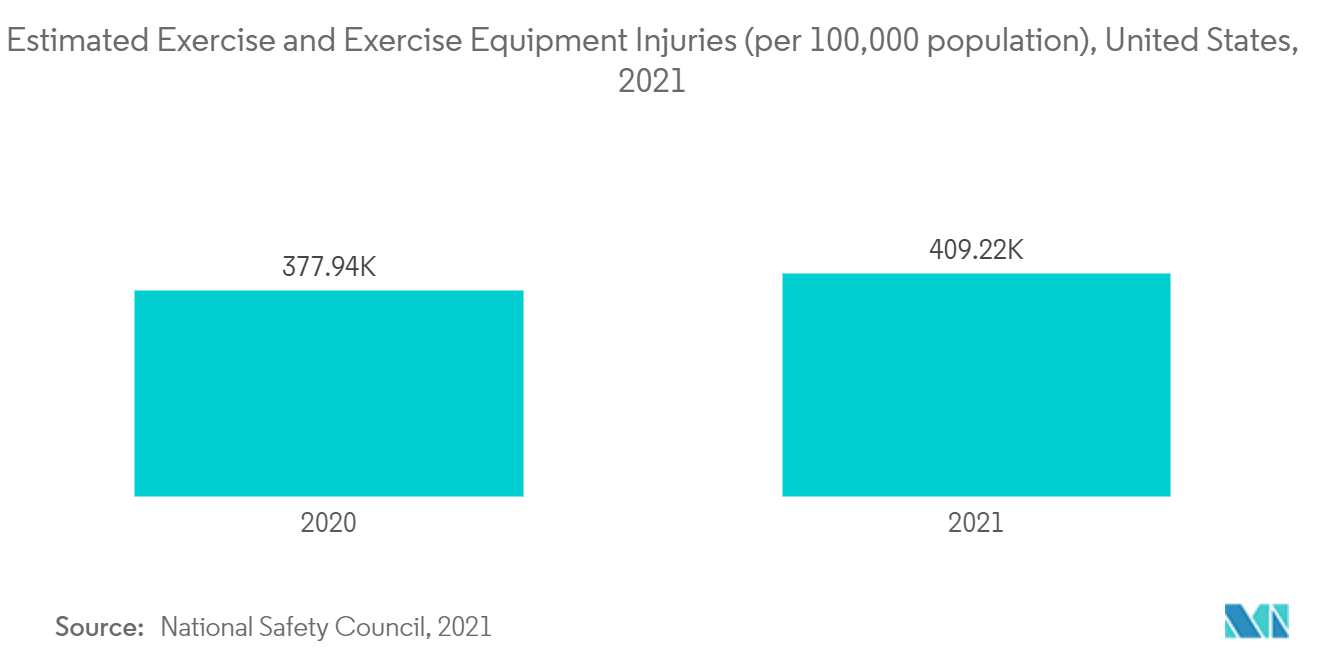

Пандемия COVID-19 изначально оказала существенное влияние на рынок спортивной медицины. Например, по данным Национального совета безопасности, в 2021 году Комиссия по безопасности потребительских товаров (CPSC) заявила, что в первые семь месяцев пандемии COVID-19, на фоне большинства ограничений на самоизоляцию, количество посещений отделений неотложной помощи по поводу травм, связанных с потребительскими товарами, сократилось на 24%. Однако рынок возвращается к своей первоначальной форме из-за увеличения количества занятий спортом, что увеличивает потребность в лекарствах в случае травм и лечении. Например, согласно данным Национального центра биотехнологической информации, опубликованным в 2023 году под названием Влияние пандемии COVID-19 на уход за пациентами спортивной медицины, было заявлено, что пандемия COVID-19 потребовала новых методов ухода за пациентами спортивной медицины.. Телездравоохранение было признано надежным инструментом для консультаций и медицинских осмотров, а также расширяет доступ к медицинской помощи экономически эффективным способом. Таким образом, вспышка COVID-19 отрицательно повлияла на рост рынка на его предварительной стадии; однако ожидается, что рынок будет набирать обороты благодаря значительному увеличению использования спортивной медицины.

Кроме того, растущее бремя спортивных травм, постоянные инновации в области новых продуктов и методов лечения, а также растущий спрос на минимально инвазивные операции являются одними из основных факторов, способствующих росту изучаемого рынка. Например, согласно исследованию под названием Участие в спорте и уровень травматизма среди старшеклассников канадский опрос 2029 подростков, опубликованному в июле 2021 года, 889 участников из 1971 сообщили как минимум об одной травме за последний год с показателем заболеваемости около 45,10 на 100 учащихся в год и пришел к выводу, что уровень травм, вызванных занятиями спортом и отдыхом, был высоким среди старшеклассников 29% подростков сообщили, по крайней мере, об одной травме, полученной за медицинской помощью в течение прошлого года.

Кроме того, в августе 2021 года компания Johnson Johnson Medical Device объявила, что DePuy Synthes, ортопедическая компания Johnson Johnson, представит новые продукты и технологические решения, включая спортивную медицину, формируя новые стандарты ухода за современной ортопедией в рамках Американской академии ортопедии. Ежегодное собрание хирургов-ортопедов (AAOS) в Сан-Диего. Такие события ведут к более широкому внедрению спортивной медицины во всем регионе.

Кроме того, в феврале 2021 года компания Nexus Spine, базирующаяся в США, представила индивидуальную систему фиксации PressOn для стабилизации позвоночника человека и гибкое титановое устройство Tranquil для межтелового спондилодеза. Таким образом, такие события в регионе будут способствовать росту рынка.

Таким образом, благодаря вышеупомянутым факторам ожидается, что на исследуемом рынке в течение периода анализа будет наблюдаться рост. Однако высокая стоимость имплантатов и устройств, а также отсутствие надлежащей спортивной экосистемы, вероятно, будут препятствовать росту рынка.

Тенденции рынка спортивной медицины Северной Америки

Ожидается, что в течение прогнозируемого периода в сегменте травм плеча будет наблюдаться здоровый рост

Травмы плеча часто затрагивают мягкие ткани сустава, такие как сухожилия, связки и мышцы, а не расположенные там кости. Часто травмы плеча развиваются постепенно при повторяющихся движениях над головой или при постоянных раскачиваниях или бросках. Виды спорта, в которых повышен риск развития травм плеча, такие как теннис, бейсбол и софтбол, плавание, футбол и волейбол и другие. Таким образом, рост занятий спортом и большое количество травм плеча способствуют росту этого сегмента в регионе.

По данным Sauk Prairie Healthcare, в 2020 году около двух миллионов американцев ежегодно посещают врача из-за травм вращательной манжеты плеча, многие из которых являются результатом занятий спортом. Аналогичным образом, согласно статье под названием Вывих и вправление плеча, в 2022 году было указано, что почти в 9000 случаях вывиха плеча заболеваемость составляет 23,9 на 100 000 человеко-лет. Почти 72 процента встречаются у мужчин, и почти половина - у пациентов в возрасте от 15 до 29 лет. Наиболее частой причиной вывиха было падение, встречающееся почти в 60 процентах случаев. Таким образом, этот фактор повышает потребность рынка спортивной медицины.

Кроме того, по данным Американской академии хирургов-ортопедов (AAOS), почти 2 миллиона человек в Соединенных Штатах каждый год обращаются к врачу с проблемами, связанными с вращательной манжетой плеча. Ожидается, что растущее использование корсетных устройств для до- и послеоперационного ухода за пациентами, а также значительное присутствие многочисленных крупных производителей по всей стране, разрабатывающих ортобиологические изделия, будут способствовать растущей позиции на рынке.

Таким образом, ожидается, что в сегменте травм плеча в течение прогнозируемого периода будет наблюдаться значительный рост из-за вышеупомянутых факторов.

Ожидается, что в США произойдет значительный рост рынка спортивной медицины.

Ожидается, что в Соединенных Штатах произойдет значительный рост рынка благодаря таким факторам, как высокая популярность различных видов спорта, таких как футбол, бейсбол и баскетбол, а также количество игроков в стране, а также высокая распространенность спортивных травм. В Соединенных Штатах.

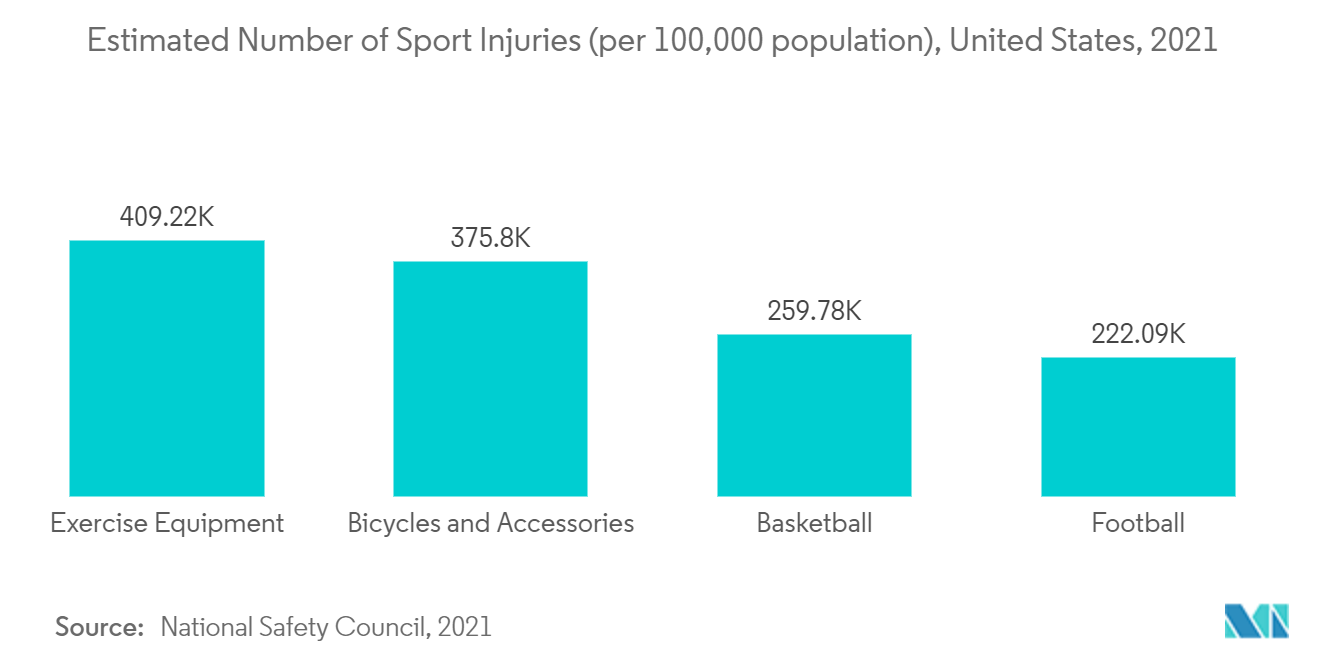

По данным Совета национальной безопасности, в 2021 году было заявлено, что 3,2 миллиона человек получили лечение в отделениях неотложной помощи из-за травм, связанных со спортивным и развлекательным оборудованием. Виды деятельности, наиболее часто связанные с травмами, — это физические упражнения, езда на велосипеде и баскетбол. Таким образом, большое количество травм повышает потребность в спортивной медицине в Соединенных Штатах.

Более того, по данным Ассоциации индустрии спорта и фитнеса, в 2021 году около 232,6 миллиона американцев приняли участие в спортивных и фитнес-мероприятиях. Это считается самым высоким показателем по сравнению с прошлыми годами. Таким образом, большое количество людей, занимающихся спортом, повышает потребность в спортивной медицине в Соединенных Штатах.

Кроме того, согласно статистике Научно-исследовательского института травм головного мозга за 2021 год, ежегодно в Соединенных Штатах происходит от 1,6 до 3,8 миллионов сотрясений мозга, связанных с отдыхом и спортом. Следовательно, этот фактор может способствовать увеличению спроса на спортивную медицину. С ростом спортивных травм растет частота обращений в больницы и к врачам для лечения этих травм, что приводит к увеличению спроса на спортивные лекарства.

Таким образом, благодаря вышеизложенным факторам ожидается рост изучаемого рынка в США.

Обзор отрасли спортивной медицины Северной Америки

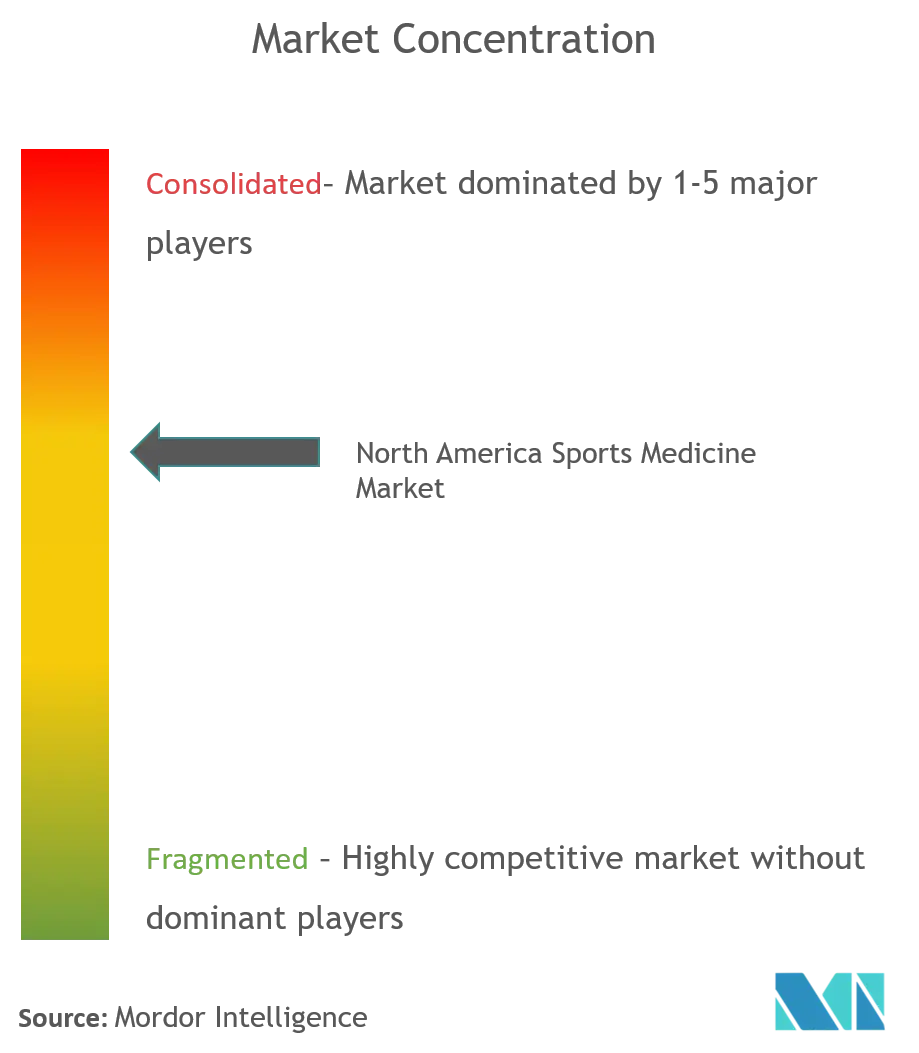

Рынок спортивной медицины Северной Америки по своей природе является консолидированным из-за присутствия нескольких компаний, работающих на региональном уровне. Конкурентная среда включает анализ нескольких международных, а также местных компаний, которые владеют долями рынка и хорошо известны, включая Medtronic plc., CONMED Corporation, Smith Nephew PLC, Stryker Corporation и Zimmer Biomet Holdings Inc., среди других.

Лидеры рынка спортивной медицины Северной Америки

-

Stryker Corporation

-

ConMed Corporation

-

Johnson & Johnson

-

Smith & Nephew

-

Zimmer Biomet Holdings Inc

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка спортивной медицины Северной Америки

- В августе 2022 года Conmed сообщила, что приобрела Biorez, компанию по производству медицинского оборудования в США. Благодаря этому приобретению Conmed получит технологию биоиндуктивного коллагенового каркаса нового поколения для применения в спортивной медицине при лечении мягких тканей.

- В январе 2023 года Zimmer Biomet сообщила, что приобретет Embody Inc, компанию, специализирующуюся на лечении мягких тканей. Благодаря этому приобретению Zimmer Biomet's укрепит свой портфель спортивной медицины.

Отчет о рынке спортивной медицины Северной Америки – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.2.1 Растущее бремя спортивных травм

4.2.2 Последовательные инновации новых продуктов и методов лечения

4.2.3 Растущий спрос на минимально инвазивные операции

4.3 Рыночные ограничения

4.3.1 Высокая стоимость имплантатов и устройств

4.3.2 Недостаток надлежащей спортивной экосистемы

4.4 Анализ пяти сил Портера

4.4.1 Угроза новых участников

4.4.2 Переговорная сила покупателей/потребителей

4.4.3 Рыночная власть поставщиков

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка по стоимости – млн долларов США)

5.1 По продукту

5.1.1 Имплантаты

5.1.2 Приборы для артроскопии

5.1.3 Протезирование

5.1.4 Ортобиопрепараты

5.1.5 Брекеты

5.1.6 Бинты и ленты

5.1.7 Другие продукты

5.2 По применению

5.2.1 Травмы колена

5.2.2 Травмы плеча

5.2.3 Травмы лодыжки и стопы

5.2.4 Травмы спины и позвоночника

5.2.5 Травмы локтя и запястья

5.2.6 Другие приложения

5.3 География

5.3.1 Соединенные Штаты

5.3.2 Канада

5.3.3 Мексика

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании

6.1.1 Arthrex Inc.

6.1.2 ConMed Corporation

6.1.3 Johnson & Johnson

6.1.4 Medtronic PLC

6.1.5 Mueller Sports Medicine Inc.

6.1.6 Performance Health

6.1.7 Smith & Nephew

6.1.8 Stryker Corporation

6.1.9 Zimmer Biomet Holdings Inc.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация индустрии спортивной медицины в Северной Америке

Согласно объему отчета, спортивная медицина выступает в качестве моста между наукой, физическими упражнениями и здоровьем. Более того, он катализирует научную оценку, изучение и понимание спортивных результатов. Он предполагает совместные усилия спортивных тренеров, врачей, физиотерапевтов и спортивных ученых для сотрудничества и обеспечения наилучшей медицинской помощи при спортивных травмах и заболеваниях. Рынок спортивной медицины сегментирован по продуктам (имплантаты, устройства для артроскопии, протезы, ортобиологические препараты, брекеты, бинты и ленты и другие продукты), применению (травмы колена, травмы плеча, травмы лодыжки и стопы, травмы спины и позвоночника, локтя и запястья). Травмы и другие применения) и география (США, Канада и Мексика). В отчете представлена стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| По продукту | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| По применению | ||

| ||

| ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка спортивной медицины в Северной Америке

Каков текущий размер рынка спортивной медицины в Северной Америке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке спортивной медицины Северной Америки среднегодовой темп роста составит 7,90%.

Кто являются ключевыми игроками на рынке спортивной медицины в Северной Америке?

Stryker Corporation, ConMed Corporation, Johnson & Johnson, Smith & Nephew, Zimmer Biomet Holdings Inc — крупнейшие компании, работающие на рынке спортивной медицины Северной Америки.

В какие годы охватывает рынок спортивной медицины Северной Америки?

В отчете рассматривается исторический размер рынка спортивной медицины в Северной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка спортивной медицины в Северной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет об индустрии спортивной медицины Северной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке спортивной медицины в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ спортивной медицины Северной Америки включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.