Размер рынка малых спутников Северной Америки

|

|

Период исследования | 2017 - 2029 |

|

|

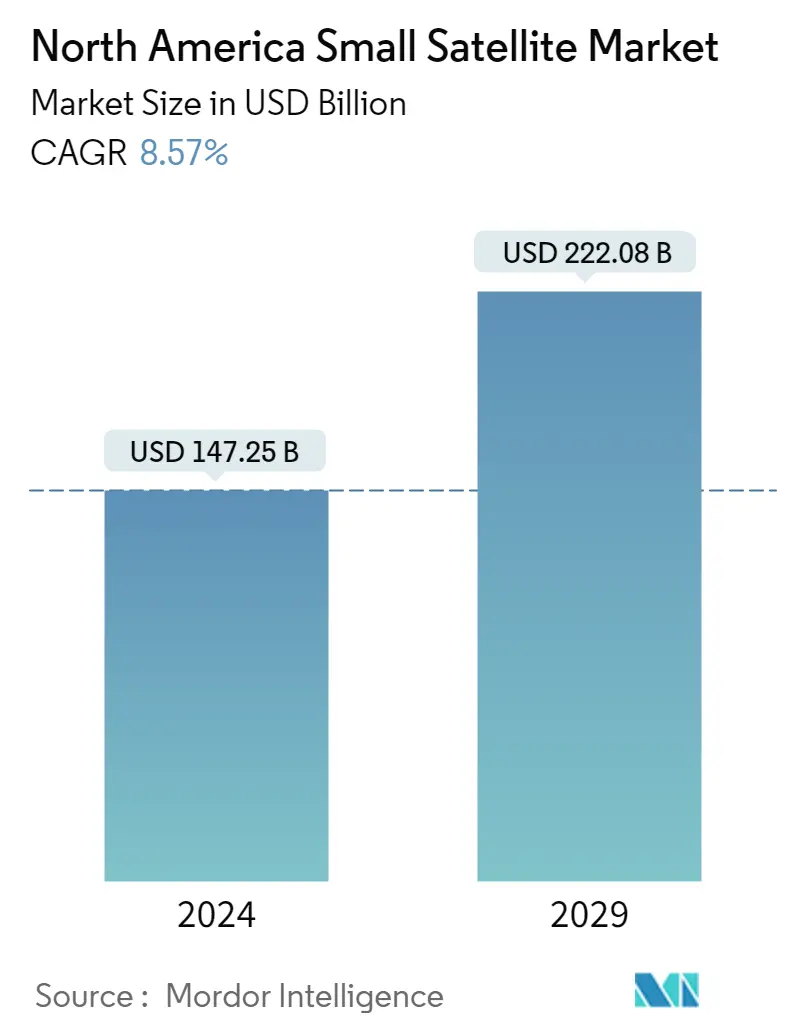

Размер Рынка (2024) | USD 147.25 Billion |

|

|

Размер Рынка (2029) | USD 222.08 Billion |

|

|

Наибольшая доля по классу орбиты | ЛЕО |

|

|

CAGR (2024 - 2029) | 8.57 % |

|

|

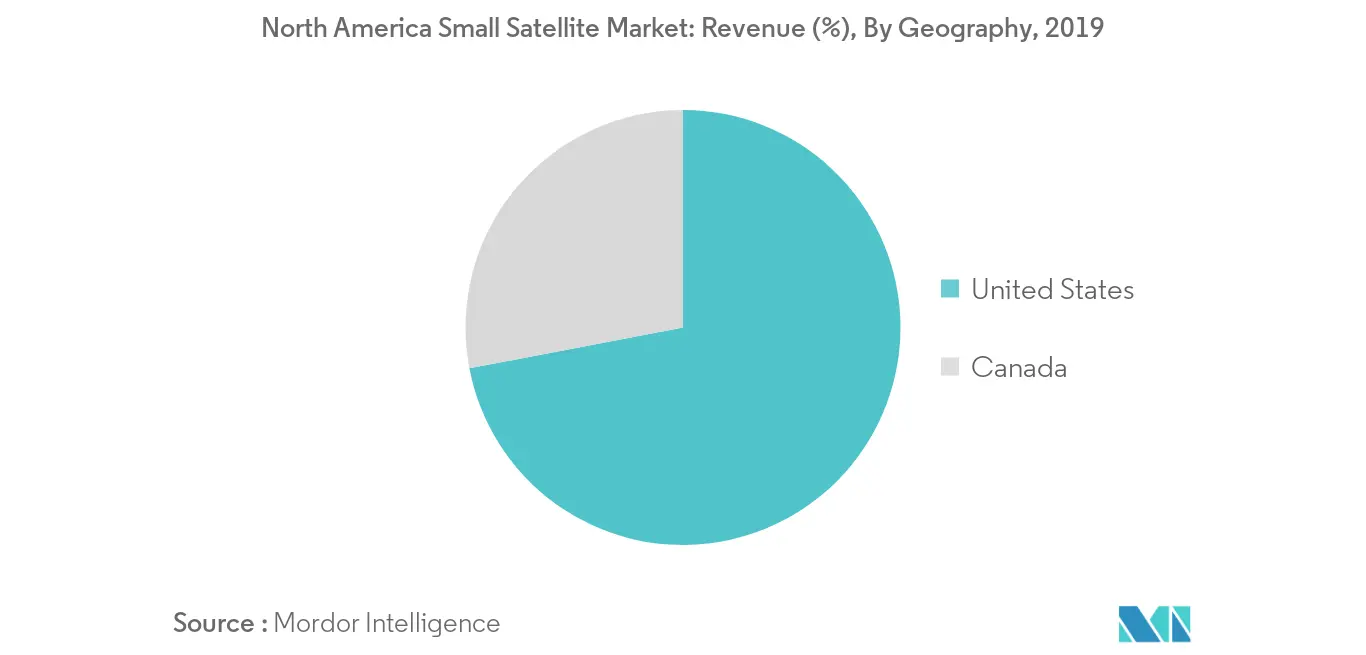

Наибольшая доля по странам | Соединенные Штаты |

|

|

Концентрация Рынка | Высокий |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка малых спутников Северной Америки

Размер рынка малых спутников Северной Америки оценивается в 147,25 млрд долларов США в 2024 году и, как ожидается, достигнет 222,08 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 8,57% в течение прогнозируемого периода (2024-2029 гг.).

Спутники LEO стимулируют спрос на небольшие спутники

- Во время запуска спутник или космический корабль обычно выводится на одну из многих специальных орбит вокруг Земли или может быть запущен в межпланетное путешествие. Существует три типа околоземных орбит, а именно геостационарная орбита (GEO), средняя околоземная орбита и низкая околоземная орбита. Многие метеорологические спутники и спутники связи, как правило, имеют высокие околоземные орбиты, наиболее удаленные от поверхности. К спутникам на средней околоземной орбите относятся навигационные и специализированные спутники, предназначенные для наблюдения за определенной территорией. Большинство научных спутников, включая систему наблюдения Земли НАСА, находятся на низкой околоземной орбите.

- Рынок малых спутников переживает сильный рост, обусловленный растущим спросом на спутники LEO, которые используются для связи, навигации, наблюдения Земли, военной разведки и научных миссий. В период с 2017 по 2022 год только в Северной Америке было изготовлено и запущено около 2900 небольших спутников LEO, в основном для целей связи. Это побудило такие компании, как SpaceX, OneWeb и Amazon, запланировать запуск тысяч спутников на НОО. В связи с растущим спросом на низкую околоземную орбиту со стороны различных секторов, таких как наблюдение Земли, навигация, метеорология и военная связь, в регионе наблюдается увеличение количества запусков спутников на околоземной орбите.

- Использование военными спутников MEO и GEO в последние годы выросло из-за их преимуществ, включая повышенную мощность сигнала, улучшенные возможности связи и передачи данных, а также большую зону покрытия. Например, компании Raytheon Technologies и Millennium Space Systems компании Boeing разрабатывают первый прототип полезной нагрузки MEO OPIR для обнаружения и отслеживания гиперзвуковых ракет для Космических сил США.

This section covers the major market trends shaping the North America Small Satellite Market according to our research experts:

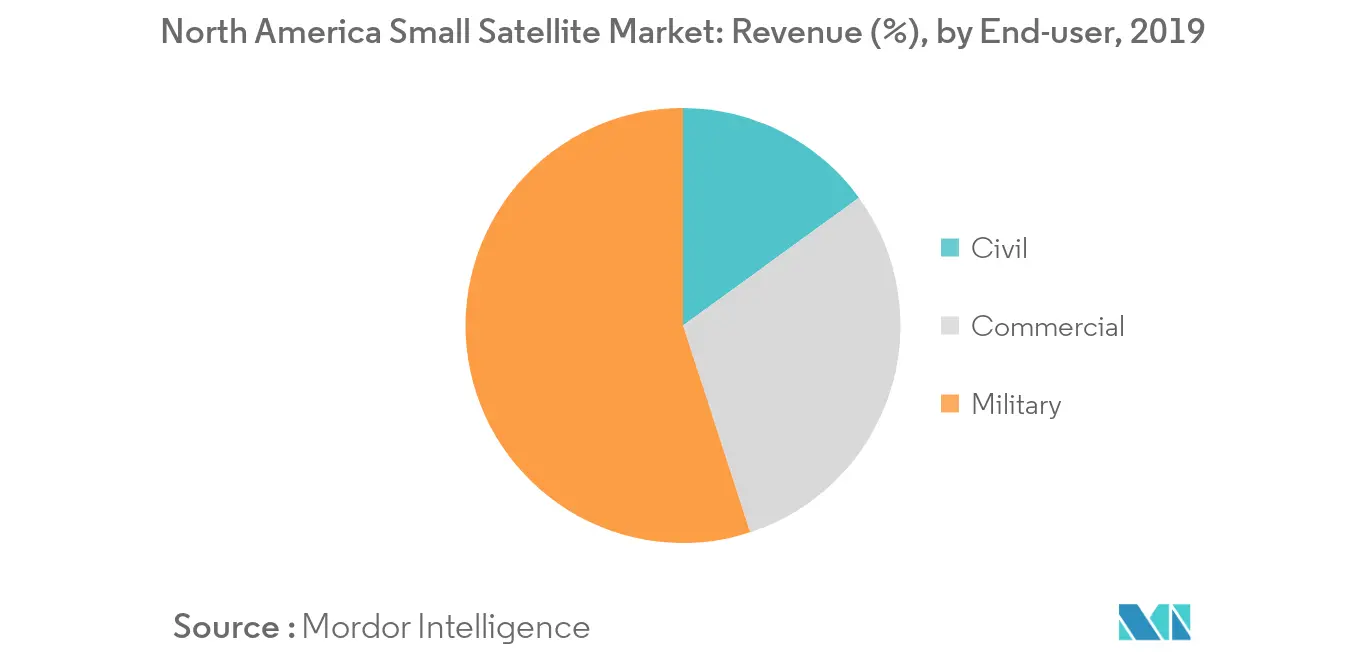

Военный сегмент зарегистрирует самый высокий среднегодовой темп роста в течение прогнозируемого периода

Военные спутники используются для двух конкретных профилей миссии - наблюдения и разведки. Военные спутники способны обеспечить непрерывное покрытие местности и могут использоваться для раннего предупреждения в случае обнаружения пуска межконтинентальной баллистической ракеты. Датчики, установленные на этих спутниках, также могут автоматически определять ядерные взрывы и определять место детонации, а также передавать важную информацию, необходимую для оценки стратегического удара. Ранее технологически развитые страны были пионерами в разработке военных спутников, но с появлением интеллектуальных датчиков и миниатюрных спутников многие страны по всему миру либо разработали свою военную спутниковую сеть, либо сотрудничают со своими технологическими партнерами для доступа к технологии в соответствии с их требованиями. В настоящее время реализуется несколько проектов развития, которые могут привести к созданию потенциальных рыночных возможностей для глобальных игроков в течение прогнозируемого периода. Например, Агентство перспективных оборонных исследовательских проектов США (DARPA) разрабатывает прототип линейки экономически эффективных разведывательных спутников в рамках программы под названием Блэкджек. Программа направлена на интеграцию полезных нагрузок разведки и связи в стандартные коммерческие спутники из-за их более высокой скорости запуска для ускорения темпов формирования группировки. Успех программы повлияет на космическую программу США, целью которой является создание к 2022 году группировки на низкой околоземной орбите (LEO), насчитывающей около 90 спутников. Аналогичным образом, в ноябре 2018 года компания Dynetics Inc. (Dynetics) была выбрана для проведения аппаратных испытаний и моделирования для программы технического центра Командования космической и противоракетной обороны армии США / Стратегического командования сухопутных войск (USASMDC/ARSTRAT) под названием Gunsmoke-L. По состоянию на май 2020 года DARPA планировало запустить первые экспериментальные спутники программы Blackjack в конце 2020 и начале 2021 года. Предполагается, что такие разработки будут стимулировать рост военного сегмента североамериканского рынка малых спутников в течение прогнозируемого периода.

США будут доминировать на рынке в предстоящий период

Индустрия малых спутников в США поддерживается наличием надежной основы для проектирования и производства малых спутников, которые специально разработаны для обслуживания конкретных профилей приложений. Таким образом, несколько малых спутников запускаются американскими операторами каждый год для удовлетворения спроса на такие спутники для множества приложений. Например, помимо наблюдения за Землей и связи, несколько небольших спутниковых программ нацелены на исследование галактик, планет и звезд нормальной материи. На этой ноте в июле 2018 года НАСА запустило HaloSat, чтобы составить карту распределения горячего газа в галактике Млечный Путь. HaloSat построен компанией Blue Canyon Technologies Inc. и основан на шине XB1 и радиостанции L3 Cadet. Полезная нагрузка состоит из трех кремниевых дрейфовых детекторов (SDD) XR-100SDD, рентгеновского коллиматора, экрана против совпадений и связанной с ним электроники. Ожидается, что диверсифицированный портфель приложений создаст дополнительный спрос на малые спутники в Соединенных Штатах в течение прогнозируемого периода, чтобы заменить обычные полномасштабные спутники, поскольку малые спутники обеспечивают лучшее соотношение производительности и стоимости.

Обзор отрасли малых спутников Северной Америки

Рынок малых спутников Северной Америки достаточно консолидирован пять крупнейших компаний занимают 99,57%. Основными игроками на этом рынке являются Ball Corporation, Capella Space Corp., LeoStella, Planet Labs Inc. и Space Exploration Technologies Corp. (отсортировано в алфавитном порядке).

Лидеры рынка малых спутников Северной Америки

Ball Corporation

Capella Space Corp.

LeoStella

Planet Labs Inc.

Space Exploration Technologies Corp

Other important companies include National Aeronautics and Space Administration (NASA), SpaceQuest Ltd, Spire Global, Inc., Swarm Technologies, Inc..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка малых спутников Северной Америки

- Апрель 2022 г . после успешного запуска RocketLab компания расширила свою группировку с 12 до 14 спутников высокого разрешения. Ракета запустила 16 и 17 спутников BlackSky.

- Апрель 2022 г . Запущены 12 пикоспутников Swarm Technologies в рамках миссии Transporter 4 для создания сети связи с низкой скоростью передачи данных.

- Февраль 2022 г . В феврале 2022 г. ракетой SpaceX Falcon 9 будет запущено еще 49 интернет-спутников Starlink.

Отчет о рынке малых спутников Северной Америки – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

ОТЧЕТ ПРЕДЛОЖЕНИЙ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Спутниковая масса

2.2. Расходы на космические программы

2.3. Нормативно-правовая база

2.3.1. Канада

2.3.2. Соединенные Штаты

2.4. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

3.1. Приложение

3.1.1. Коммуникация

3.1.2. Наблюдение Земли

3.1.3. Навигация

3.1.4. Космическое наблюдение

3.1.5. Другие

3.2. Класс орбиты

3.2.1. ГЕО

3.2.2. ЛЕО

3.2.3. МОЙ

3.3. Конечный пользователь

3.3.1. Коммерческий

3.3.2. Военные и правительственные

3.3.3. Другой

3.4. Технология движения

3.4.1. Электрический

3.4.2. Газовый

3.4.3. Жидкое топливо

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

4.4.1. Ball Corporation

4.4.2. Capella Space Corp.

4.4.3. LeoStella

4.4.4. National Aeronautics and Space Administration (NASA)

4.4.5. Planet Labs Inc.

4.4.6. Space Exploration Technologies Corp

4.4.7. SpaceQuest Ltd

4.4.8. Spire Global, Inc.

4.4.9. Swarm Technologies, Inc.

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- МАССА СПУТНИКОВ (СВЫШЕ 10 КГ) ПО РЕГИОНАМ, КОЛИЧЕСТВО ЗАПУСКОВАННЫХ СПУТНИКОВ, СЕВЕРНАЯ АМЕРИКА, 2017–2022 гг.

- Рисунок 2:

- РАСХОДЫ НА КОСМИЧЕСКИЕ ПРОГРАММЫ ПО РЕГИОНАМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2022 гг.

- Рисунок 3:

- РЫНОК МАЛЫХ СПУТНИКОВ СЕВЕРНОЙ АМЕРИКИ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 4:

- ОБЪЕМ РЫНКА МАЛЫХ СПУТНИКОВ ПО ПРИМЕНЕНИЯМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 5:

- ДОЛЯ СТОИМОСТИ РЫНКА МАЛЫХ СПУТНИКОВ ПО ПРИЛОЖЕНИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПО ПРОТИВ 2023 Г. ПО ПРИЛОЖЕНИЯМ

- Рисунок 6:

- ОБЪЕМ РЫНКА СВЯЗИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 7:

- СТОИМОСТЬ РЫНКА НАБЛЮДЕНИЙ ЗЕМЛИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 8:

- ОБЪЕМ НАВИГАЦИОННОГО РЫНКА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 9:

- ОБЪЕМ РЫНКА КОСМИЧЕСКИХ НАБЛЮДЕНИЙ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 10:

- СТОИМОСТЬ ДРУГОГО РЫНКА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 11:

- ОБЪЕМ РЫНКА МАЛЫХ СПУТНИКОВ ПО КЛАССАМ ОРБИТ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 12:

- ДОЛЯ РЫНКА МАЛЫХ СПУТНИКОВ ПО КЛАССАМ ОРБИТ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 13:

- ОБЪЕМ РЫНКА ГЕО, ДОЛЛАРЫ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 14:

- СТОИМОСТЬ РЫНКА LEO, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 15:

- СТОИМОСТЬ РЫНКА MEO, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 16:

- СТОИМОСТЬ РЫНКА МАЛЫХ СПУТНИКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 17:

- ДОЛЯ СТОИМОСТИ РЫНКА МАЛЫХ СПУТНИКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 18:

- ОБЪЕМ КОММЕРЧЕСКОГО РЫНКА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 19:

- ОБЪЕМ ВОЕННОГО И ГОСУДАРСТВЕННОГО РЫНКА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 20:

- СТОИМОСТЬ ДРУГОГО РЫНКА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 21:

- ОБЪЕМ РЫНКА МАЛЫХ СПУТНИКОВ ПО ДВИЖИТЕЛЬНЫМ ТЕХНОЛОГИЯМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 22:

- ДОЛЯ НА РЫНКЕ МАЛЫХ СПУТНИКОВ ПО ТЕХНИКЕ Двигателя, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 23:

- ОБЪЕМ РЫНКА ЭЛЕКТРОЭНЕРГИИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 24:

- ОБЪЕМ РЫНКА ГАЗА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 25:

- ОБЪЕМ РЫНКА ЖИДКОГО ТОПЛИВА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 26:

- КОЛИЧЕСТВО СТРАТЕГИЧЕСКИХ ДЕЙСТВИЙ НАИБОЛЕЕ АКТИВНЫХ КОМПАНИЙ, МАЛЫЙ СПУТНИКОВЫЙ РЫНОК СЕВЕРНОЙ АМЕРИКИ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 27:

- ОБЩЕЕ КОЛИЧЕСТВО СТРАТЕГИЧЕСКИХ ПЕРЕХОДОВ КОМПАНИЙ, МАЛЫЙ СПУТНИКОВЫЙ РЫНОК СЕВЕРНОЙ АМЕРИКИ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 28:

- ДОЛЯ РЫНКА МАЛЫХ СПУТНИКОВ СЕВЕРНОЙ АМЕРИКИ, %, СЕВЕРНАЯ АМЕРИКА, 2022 г.

Сегментация отрасли малых спутников Северной Америки

Связь, Наблюдение Земли, Навигация, Наблюдение за космосом и Прочее рассматриваются как сегменты по Приложениям. GEO, LEO, MEO охватываются сегментами класса орбиты. Коммерческий, военный и государственный секторы рассматриваются конечным пользователем как сегменты. Электрическое, газовое и жидкое топливо рассматриваются как сегменты Propulsion Tech.

- Во время запуска спутник или космический корабль обычно выводится на одну из многих специальных орбит вокруг Земли или может быть запущен в межпланетное путешествие. Существует три типа околоземных орбит, а именно геостационарная орбита (GEO), средняя околоземная орбита и низкая околоземная орбита. Многие метеорологические спутники и спутники связи, как правило, имеют высокие околоземные орбиты, наиболее удаленные от поверхности. К спутникам на средней околоземной орбите относятся навигационные и специализированные спутники, предназначенные для наблюдения за определенной территорией. Большинство научных спутников, включая систему наблюдения Земли НАСА, находятся на низкой околоземной орбите.

- Рынок малых спутников переживает сильный рост, обусловленный растущим спросом на спутники LEO, которые используются для связи, навигации, наблюдения Земли, военной разведки и научных миссий. В период с 2017 по 2022 год только в Северной Америке было изготовлено и запущено около 2900 небольших спутников LEO, в основном для целей связи. Это побудило такие компании, как SpaceX, OneWeb и Amazon, запланировать запуск тысяч спутников на НОО. В связи с растущим спросом на низкую околоземную орбиту со стороны различных секторов, таких как наблюдение Земли, навигация, метеорология и военная связь, в регионе наблюдается увеличение количества запусков спутников на околоземной орбите.

- Использование военными спутников MEO и GEO в последние годы выросло из-за их преимуществ, включая повышенную мощность сигнала, улучшенные возможности связи и передачи данных, а также большую зону покрытия. Например, компании Raytheon Technologies и Millennium Space Systems компании Boeing разрабатывают первый прототип полезной нагрузки MEO OPIR для обнаружения и отслеживания гиперзвуковых ракет для Космических сил США.

| Приложение | |

| Коммуникация | |

| Наблюдение Земли | |

| Навигация | |

| Космическое наблюдение | |

| Другие |

| Класс орбиты | |

| ГЕО | |

| ЛЕО | |

| МОЙ |

| Конечный пользователь | |

| Коммерческий | |

| Военные и правительственные | |

| Другой |

| Технология движения | |

| Электрический | |

| Газовый | |

| Жидкое топливо |

Определение рынка

- Приложение - Различные применения или назначения спутников подразделяются на связь, наблюдение Земли, космическое наблюдение, навигацию и другие. Перечисленные цели - это цели, о которых сообщил сам оператор спутника.

- Конечный пользователь - Основные пользователи или конечные пользователи спутника описываются как гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т. д.), военные. Спутники могут быть многоцелевыми, как для коммерческого, так и для военного применения.

- Ранона MTOW - MTOW ракеты-носителя (максимальная взлетная масса) — максимальная масса ракеты-носителя при взлете, включая массу полезной нагрузки, оборудования и топлива.

- Класс орбиты - Спутниковые орбиты делятся на три широких класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, существенно отличающиеся друг от друга, и относят орбиты спутников с эксцентриситетом 0,14 и выше к эллиптическим.

- Технология движения - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая масса - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая подсистема - В этот сегмент включены все компоненты и подсистемы, включая топливо, автобусы, солнечные панели и другое оборудование спутников.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка за исторические и прогнозные годы были представлены в терминах выручки и объема. Для преобразования продаж в объем средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.