Размер рынка полиэтилентерефталата (ПЭТ) в Северной Америке

|

|

Период исследования | 2017 - 2029 |

|

|

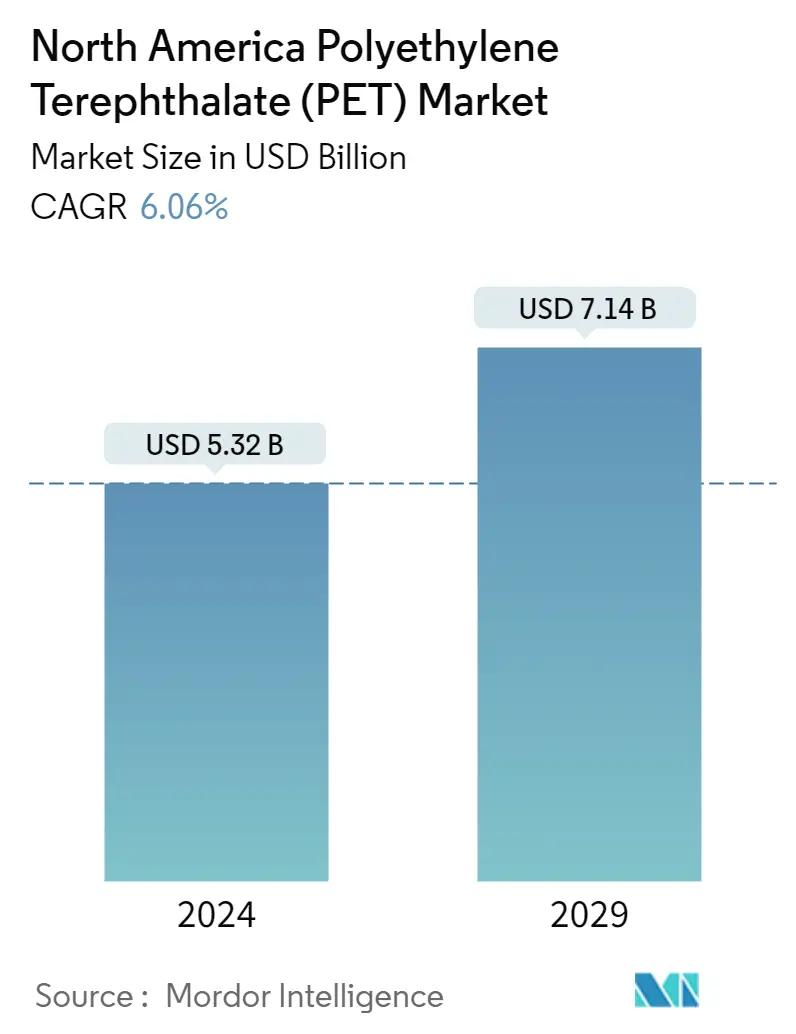

Размер рынка (2024) | USD 5.32 миллиарда долларов США |

|

|

Размер рынка (2029) | USD 7.14 миллиарда долларов США |

|

|

Концентрация рынка | Высокий |

|

|

Самая большая доля по отраслям конечных пользователей | Упаковка |

|

|

CAGR(2024 - 2029) | 6.06 % |

|

|

Самая большая доля по странам | Соединенные Штаты |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка полиэтилентерефталата (ПЭТ) в Северной Америке

Объем рынка полиэтилентерефталата в Северной Америке оценивается в 5,32 миллиарда долларов США в 2024 году и, как ожидается, достигнет 7,14 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 6,06% в течение прогнозируемого периода (2024-2029 годы).

Растущий спрос со стороны упаковочной, электротехнической и электронной промышленности может стимулировать рыночный спрос на ПЭТ в течение прогнозируемого периода.

- Полиэтилентерефталат имеет широкий спектр применений в упаковке, электротехнике и электронике, например, упаковка продуктов питания и напитков, особенно безалкогольных напитков, соков и воды удобного размера, форм катушек, электрической герметизации, электрических устройств, соленоидов и интеллектуальных счетчиков. В 2022 году на упаковку, электротехнику и электронику пришлось около 96,6% и 2,0% выручки рынка полиэтилентерефталата региона соответственно.

- Упаковочная промышленность является крупнейшим потребителем ПЭТ-смол в регионе из-за значительного увеличения числа одиноких домов и занятого образа жизни, что приводит к увеличению спроса на функциональные, расфасованные и удобные пищевые продукты. Северная Америка является одним из доминирующих рынков упаковочной отрасли на мировом уровне в 2022 году объем производства пластиковой упаковки составит 22,4 миллиона штук.

- Электротехническая и электронная промышленность является второй по величине в регионе, особенно в США. На долю этой отрасли приходилось 1,6% ВВП, а в 2022 году в регионе она принесла доход в размере 576,1 млрд долларов США, увеличивая спрос на электротехнику и электронику и стимулируя появление электромобилей, автономных роботов и сверхсекретных оборонных технологий.

- Ожидается, что электротехническая и электронная промышленность станет самым быстрорастущим потребителем ПЭТ-смол в регионе по выручке с ожидаемым среднегодовым темпом роста 8,18% из-за увеличения применения ПЭТ для пластиковых композитов в электротехнической и электронной продукции.

Соединенные Штаты будут доминировать на рынке ПЭТ из-за доминирования упаковочной промышленности.

- На долю Северной Америки пришлось 17,3% мирового потребления полиэтилентерефталатной смолы (ПЭТ) в 2022 году по объему. ПЭТ-смола является одним из ключевых полимеров, используемых в Северной Америке из-за его доминирования в упаковочной промышленности.

- В 2022 году Соединенные Штаты заняли наибольшую долю рынка - 90,29%, что на 7,68% больше в стоимостном выражении по сравнению с предыдущим годом, что объясняется доминированием страны в упаковочной промышленности Северной Америки. Страна занимает 80% производства пластиковой упаковки в Северной Америке по объему. Более загруженный образ жизни, растущая покупательная способность и растущий спрос на упакованные товары, которые можно быстро и легко взять с собой, стимулируют развитие упаковочной отрасли США и рынка ПЭТ.

- Рост секторов FMCG, продуктов питания, напитков и электронной коммерции стимулирует спрос Мексики на ПЭТ-смолу. В 2022 году объем производства пластика в стране составил 11,91% рынка Северной Америки. В 2022 году он увеличился на 3,87% по сравнению с предыдущим годом. Прогнозируется, что рост производства пластиковой упаковки будет стимулировать спрос на ПЭТ-смолу в стране в ближайшие годы.

- Ожидается, что Мексика также станет самым быстрорастущим потребителем ПЭТ-смолы в Северной Америке со среднегодовым темпом роста 6,25% в стоимостном выражении в течение прогнозируемого периода. Потребители в стране ищут упаковку, обеспечивающую удобство и безопасность, портативность и свежесть продукта. Так, ожидается, что к 2029 году производство пластиковой упаковки в стране достигнет 3,57 млн тонн с 2,79 млн тонн в 2023 году.

Тенденции рынка полиэтилентерефталата (ПЭТ) в Северной Америке

- Увеличение инвестиций в гражданскую авиацию и оборонный сектор для стимулирования отрасли

- Правительственные инициативы по электромобилям для поддержки автопроизводства

- Сильный рост жилищного строительства будет стимулировать отрасль

- Изменение образа жизни для увеличения применения пластиковой упаковки

- Северная Америка останется нетто-импортером ПЭТ-смол

- Волатильные цены на сырую нефть и геополитические факторы могут сильно повлиять на цены на ПЭТ-смолы.

- Растущий сектор упаковки будет стимулировать спрос на ПЭТ-бутылки

- Уровень переработки ПЭТ в Мексике составил 56%, в США — 28,6%, а в Канаде — 9%.

Обзор отрасли полиэтилентерефталата (ПЭТ) в Северной Америке

Рынок полиэтилентерефталата (ПЭТ) Северной Америки достаточно консолидирован пять крупнейших компаний занимают 97,94%. Основными игроками на этом рынке являются Alfa SAB de CV, Eastman Chemical Company, Formosa Plastics Group, Indorama Ventures Public Company Limited и Polyplex (отсортировано в алфавитном порядке).

Лидеры рынка полиэтилентерефталата (ПЭТ) в Северной Америке

Alfa S.A.B. de C.V.

Eastman Chemical Company

Formosa Plastics Group

Indorama Ventures Public Company Limited

Polyplex

Other important companies include Far Eastern New Century Corporation, JBF Industries Ltd, Kimex SA de CV, Reliance Industries Limited, SABIC.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка полиэтилентерефталата (ПЭТ) Северной Америки

- Январь 2023 г . Polyplex запустила новую линию по производству ПЭТ-пленки и автономную машину для нанесения покрытий в США для удовлетворения внутреннего спроса и увеличения мощности на 50 килотонн.

- Сентябрь 2022 г . Eastman объявила о соглашении с Ethicon, компанией Johnson Johnson MedTech, на поставку материалов Eastman Renew для стерильной барьерной упаковки своего медицинского оборудования.

- Июль 2022 г . Alfa SAB de CV возобновила строительство интегрированного завода по производству ПТА-ПЭТ в Корпус-Кристи, штат Техас, через совместное предприятие (Corpus Christi Polymers) с Indorama Ventures и Far Eastern New Century.

Отчет о рынке полиэтилентерефталата (ПЭТ) в Северной Америке – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

ОТЧЕТ ПРЕДЛОЖЕНИЙ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Тенденции конечных пользователей

2.1.1. Аэрокосмическая промышленность

2.1.2. Автомобильная промышленность

2.1.3. Строительство и Строительство

2.1.4. Электрика и электроника

2.1.5. Упаковка

2.2. Тенденции импорта и экспорта

2.2.1. Полиэтилентерефталат (ПЭТ) Торговля

2.3. Ценовые тенденции

2.4. Тенденции формы

2,5. Обзор переработки

2.5.1. Тенденции переработки полиэтилентерефталата (ПЭТ)

2.6. Нормативно-правовая база

2.6.1. Канада

2.6.2. Мексика

2.6.3. Соединенные Штаты

2,7. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

3.1. Отрасль конечных пользователей

3.1.1. Автомобильная промышленность

3.1.2. Строительство и Строительство

3.1.3. Электрика и электроника

3.1.4. Промышленность и машиностроение

3.1.5. Упаковка

3.1.6. Другие отрасли конечных пользователей

3.2. Страна

3.2.1. Канада

3.2.2. Мексика

3.2.3. Соединенные Штаты

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

4.4.1. Alfa S.A.B. de C.V.

4.4.2. Eastman Chemical Company

4.4.3. Far Eastern New Century Corporation

4.4.4. Formosa Plastics Group

4.4.5. Indorama Ventures Public Company Limited

4.4.6. JBF Industries Ltd

4.4.7. Kimex SA de CV

4.4.8. Polyplex

4.4.9. Reliance Industries Limited

4.4.10. SABIC

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ ENGINEERING PLASTICS

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Модель пяти сил Портера (анализ привлекательности отрасли)

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ВЫРУЧКА ПРОИЗВОДСТВА АЭРОКОСМИЧЕСКИХ КОМПОНЕНТОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 2:

- ОБЪЕМ ПРОИЗВОДСТВА АВТОМОБИЛЕЙ, ЕД. В СЕВЕРНОЙ АМЕРИКЕ, 2017 - 2029 гг.

- Рисунок 3:

- ПЛОЩАДЬ НОВОГО СТРОИТЕЛЬСТВА, КВАДРАТНЫХ ФУТОВ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 4:

- ВЫРУЧКА ПРОИЗВОДСТВА ЭЛЕКТРОТЕХНИКИ И ЭЛЕКТРОНИКИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 5:

- ОБЪЕМ ПРОИЗВОДСТВА ПЛАСТИКОВОЙ УПАКОВКИ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 6:

- ВЫРУЧКА ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ) ПО ТОП СТРАНАМ, ДОЛЛАРА США, СЕВЕРНАЯ АМЕРИКА, 2017 - 2021 гг.

- Рисунок 7:

- ВЫРУЧКА от ТОРГОВЛИ ПОЛИЭТИЛЕНТЕРЕФТАЛАТОМ (ПЭТ) ПО ТОП СТРАНАМ, ДОЛЛАРА США, СЕВЕРНАЯ АМЕРИКА, 2017 - 2021 гг.

- Рисунок 8:

- РЫНОК ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ) СЕВЕРНОЙ АМЕРИКИ, ТЕНДЕНЦИИ ЦЕН ПО СТРАНАМ, ДОЛЛ. США ЗА КГ, 2017-2021 гг.

- Рисунок 9:

- ВЫРУЧКА ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ) ПО ТИПАМ ФОРМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 10:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ТОНН, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 11:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 12:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 13:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 14:

- ОБЪЕМНАЯ ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 15:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО В СТОИМОСТИ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 и 2029 гг.

- Рисунок 16:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В АВТОМОБИЛЬНОЙ ПРОМЫШЛЕННОСТИ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 17:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В АВТОМОБИЛЬНОЙ ПРОМЫШЛЕННОСТИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 18:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО В АВТОМОБИЛЬНОЙ ПРОМЫШЛЕННОСТИ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 19:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В СТРОИТЕЛЬСТВЕ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 20:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В СТРОИТЕЛЬНОЙ ПРОМЫШЛЕННОСТИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 21:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В СТРОИТЕЛЬСТВЕ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 22:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В ЭЛЕКТРОТЕХНИКЕ И ЭЛЕКТРОННОЙ ПРОМЫШЛЕННОСТИ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 23:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В ЭЛЕКТРОНИКОНОЙ И ЭЛЕКТРОННОЙ ПРОМЫШЛЕННОСТИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 24:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО В ЭЛЕКТРОНИКЕ И ЭЛЕКТРОНИКЕ, ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 25:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В ПРОМЫШЛЕННОСТИ И МАШИНОСТРОЕНИИ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 26:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В ПРОМЫШЛЕННОСТИ И МАШИНОСТРОЕНИИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 27:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО В ПРОМЫШЛЕННОСТИ И МАШИНОСТРОЕНИИ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 28:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В УПАКОВОЧНОЙ ПРОМЫШЛЕННОСТИ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 29:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В УПАКОВОЧНОЙ ПРОМЫШЛЕННОСТИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 30:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЯЕМОГО В УПАКОВОЧНОЙ ПРОМЫШЛЕННОСТИ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 31:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЕННОГО В ДРУГИХ ОТРАСЛЯХ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 32:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В ДРУГИХ ОТРАСЛЯХ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 33:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЯЕМОГО В ДРУГИХ ОТРАСЛЯХ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 34:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЕННОГО ПО СТРАНАМ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 35:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЯЕМОГО ПО СТРАНАМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 36:

- ОБЪЕМНАЯ ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЕННОГО ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023, 2029 гг.

- Рисунок 37:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В СТОИМОСТИ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 38:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ТОННЫ, КАНАДА, 2017 - 2029 гг.

- Рисунок 39:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ДОЛЛ. США, КАНАДА, 2017–2029 гг.

- Рисунок 40:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, КАНАДА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 41:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ТОННЫ, МЕКСИКА, 2017 - 2029 гг.

- Рисунок 42:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ДОЛЛ. США, МЕКСИКА, 2017–2029 гг.

- Рисунок 43:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЯЕМОГО В СТОИМОСТИ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, %, МЕКСИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 44:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ТОННЫ, США, 2017 - 2029 гг.

- Рисунок 45:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 46:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В СТОИМОСТИ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, %, США, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 47:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ ДВИЖЕНИЙ, СЕВЕРНАЯ АМЕРИКА, 2019–2021 гг.

- Рисунок 48:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, СЕВЕРНАЯ АМЕРИКА, 2019–2021 гг.

- Рисунок 49:

- ДОЛЯ МОЩНОСТЕЙ ПРОИЗВОДСТВА ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ) ПО ОСНОВНЫМ ИГРОКАМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г.

Сегментация отрасли полиэтилентерефталата (ПЭТ) в Северной Америке

Автомобильная промышленность, строительство, электротехника и электроника, промышленность и машиностроение, упаковка рассматриваются как сегменты по отраслям конечных пользователей. Канада, Мексика и США представлены в виде сегментов по странам.

- Полиэтилентерефталат имеет широкий спектр применений в упаковке, электротехнике и электронике, например, упаковка продуктов питания и напитков, особенно безалкогольных напитков, соков и воды удобного размера, форм катушек, электрической герметизации, электрических устройств, соленоидов и интеллектуальных счетчиков. В 2022 году на упаковку, электротехнику и электронику пришлось около 96,6% и 2,0% выручки рынка полиэтилентерефталата региона соответственно.

- Упаковочная промышленность является крупнейшим потребителем ПЭТ-смол в регионе из-за значительного увеличения числа одиноких домов и занятого образа жизни, что приводит к увеличению спроса на функциональные, расфасованные и удобные пищевые продукты. Северная Америка является одним из доминирующих рынков упаковочной отрасли на мировом уровне в 2022 году объем производства пластиковой упаковки составит 22,4 миллиона штук.

- Электротехническая и электронная промышленность является второй по величине в регионе, особенно в США. На долю этой отрасли приходилось 1,6% ВВП, а в 2022 году в регионе она принесла доход в размере 576,1 млрд долларов США, увеличивая спрос на электротехнику и электронику и стимулируя появление электромобилей, автономных роботов и сверхсекретных оборонных технологий.

- Ожидается, что электротехническая и электронная промышленность станет самым быстрорастущим потребителем ПЭТ-смол в регионе по выручке с ожидаемым среднегодовым темпом роста 8,18% из-за увеличения применения ПЭТ для пластиковых композитов в электротехнической и электронной продукции.

| Отрасль конечных пользователей | |

| Автомобильная промышленность | |

| Строительство и Строительство | |

| Электрика и электроника | |

| Промышленность и машиностроение | |

| Упаковка | |

| Другие отрасли конечных пользователей |

| Страна | |

| Канада | |

| Мексика | |

| Соединенные Штаты |

Определение рынка

- Отрасль конечных пользователей - Строительство, упаковка, автомобилестроение, промышленное оборудование, электротехника и электроника и другие — это отрасли конечных пользователей, рассматриваемые в рамках рынка полиэтилентерефталата.

- Смола - В рамках исследования рассматриваются первичные полиэтилентерефталатные смолы в первичных формах, таких как жидкость, порошок, гранулы и т. д.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Количественные ключевые переменные (отраслевые и внешние), относящиеся к конкретному сегменту продукта и стране, выбираются из группы соответствующих переменных и факторов на основе кабинетных исследований и обзора литературы; наряду с первичными экспертными мнениями. Эти переменные дополнительно подтверждаются посредством регрессионного моделирования (там, где это необходимо).

- Шаг 2. Постройте рыночную модель: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки