Размер рынка фармацевтического контрактного производства в Северной Америке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

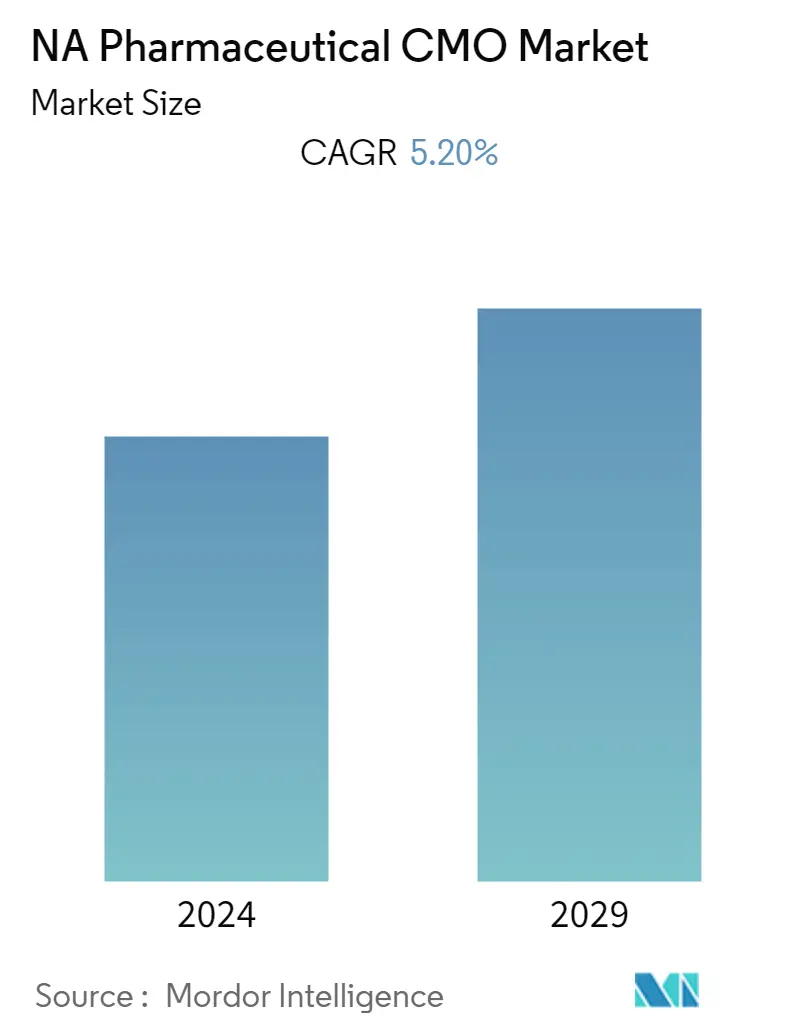

| CAGR | 5.20 % |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка фармацевтического контрактного производства Северной Америки

Рынок контрактного фармацевтического производства Северной Америки оценивается в 45,13 млрд долларов США, и ожидается, что он достигнет 62,04 млрд долларов США при среднегодовом темпе роста 5,2% в течение прогнозируемого периода с 2021 по 2026 год. Непатентованные препараты представляют собой огромную возможность для роста для директоров по маркетингу в Северной Америке. Традиционно директора по маркетингу в этом регионе не желали рисковать в отношении дженериков, которые приносят низкую прибыль. Однако, поскольку растущие цены подталкивают все больше компаний к выходу на рынок дерматологической продукции, директора по маркетингу с полутвердыми возможностями получают выгоду от высокого спроса на дженерики. Эти компании по производству непатентованных лекарств также все больше обращаются к директорам по маркетингу с навыками инъекций, чтобы преодолеть дефицит и решить проблемы, связанные с оффшорными поставками.

- Фармацевтическая промышленность является одним из самых инновационных секторов Канады. Фармацевтика, жизненно важный сегмент канадской экономики, поддерживается канадским правительством. Он обеспечивает благоприятную для ведения бизнеса среду для фармацевтических компаний и может использовать активы для краткосрочных и долгосрочных бизнес-стратегий. После патентного обрыва фармацевтические компании в этом регионе реорганизуются и ищут новые бизнес-модели, основанные на партнерстве с третьими сторонами и внешних сетях. Эта бизнес-модель в основном опирается на аутсорсинг большинства операций, включая производство, и обеспечивает отличные возможности роста для директоров по маркетингу в этом регионе.

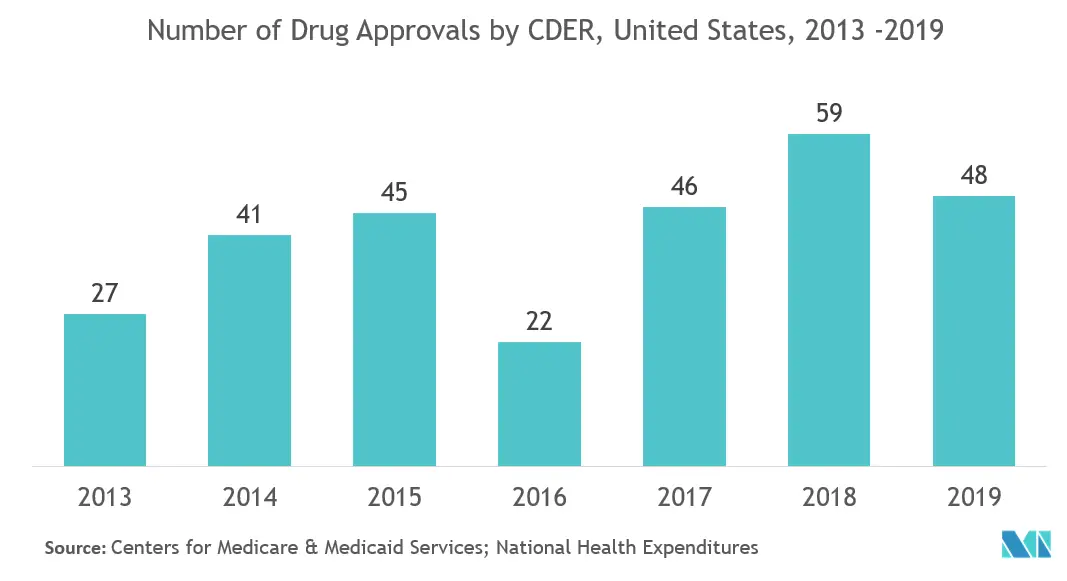

- По состоянию на 2019 год более 800 активных исследуемых новых лекарств (IND) ожидают одобрения FDA. Ожидается, что эти растущие количества разрешений и разработки лекарств обещают больше возможностей директорам по маркетингу в будущем. Тем не менее, многие из одобренных препаратов имели статус орфанных, что позволяет предположить, что они ориентированы на людей с редкими заболеваниями. Несмотря на то, что высокие цены обеспечивают большую прибыль, объемы слишком малы для крупных директоров по маркетингу, стремящихся к росту. Кроме того, растущие расходы на здравоохранение на душу населения являются надежным индикатором роста фармацевтического сектора и фармацевтического рынка CMO.

- Канада также имеет преимущество наличия квалифицированной рабочей силы. Хотя Канада столкнется с острой конкуренцией со стороны развивающихся азиатских стран, ожидается, что сложные производственные процессы, необходимые для некоторых лекарств, для которых требуется квалифицированный персонал, стабильная политическая среда и близость к конечному рынку США и Канады, будут стимулировать рост фармацевтического рынка CMO в этом регионе. В условиях усиления международной конкуренции поставщики услуг, базирующиеся в Канаде, будут стремиться дифференцироваться по качеству и преимуществам масштаба своих услуг, чтобы удовлетворить потребности мировых лидеров фармацевтической отрасли.

- Вспышка коронавируса в Китае существенно повлияла на поставки готовых лекарств и АФИ в США. По оценкам, в 2018 году 83% китайских импортных линий в США представляли собой готовые лекарственные формы, а 7,5% составляли АФИ. Закрытие заводов в Китае и задержки логистики из-за мер по борьбе с коронавирусом в портах означают снижение производства и задержки в доставке АФИ в США. производители. С распространением коронавируса в ЕС фармацевтическим компаниям США придется готовиться к росту затрат. Многие директора по маркетингу вместе с фармацевтическими компаниями в регионе рассматривают возможность получения разрешения на клинические испытания вакцин для предотвращения заражения COVID-19.

Тенденции рынка контрактного фармацевтического производства Северной Америки

Ожидается значительный рост разработки и производства готовых лекарственных форм (FDF)

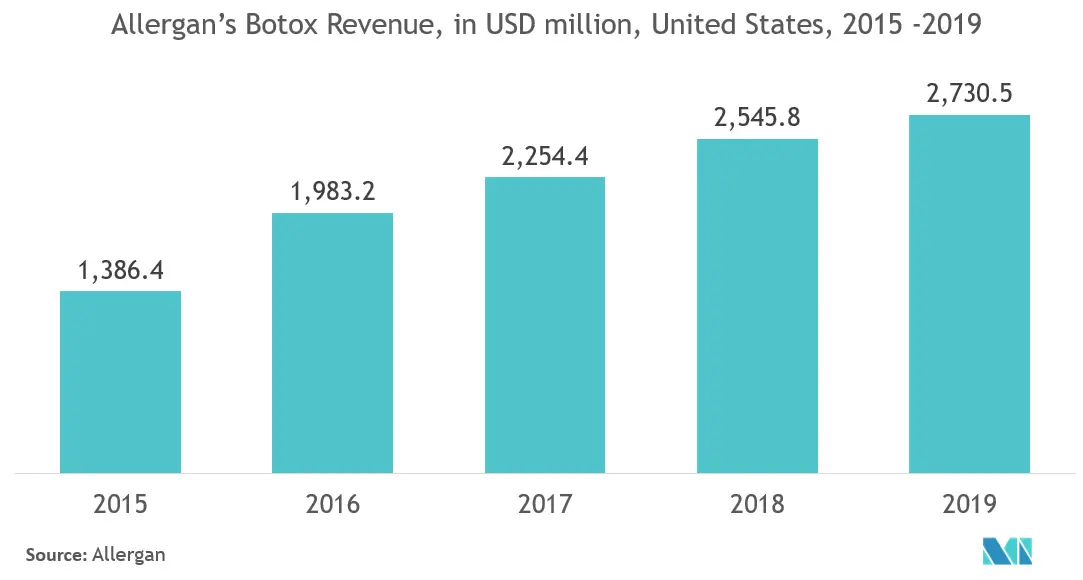

- Международное общество эстетической пластической хирургии сообщило, что в 2018 году США заняли первое место по общему количеству косметических процедур с 4 361 867 случаями. По состоянию на 2019 год из опрошенных Американским обществом дерматологической хирургии (ASDS) 70% были несколько крайне беспокоили складки и морщины вокруг глаз и привели их на косметические процедуры. ASDS также заявило, что спрос на продукцию косметической хирургии, как ожидается, вырастет в Соединенных Штатах, причем инъекционные препараты станут наиболее значительным и быстрорастущим сегментом рынка.

- Позже FDA США одобрило использование инъекционных дермальных наполнителей на основе анализа данных, собранных в ходе контролируемых клинических исследований, в которых оценивалось безопасное и эффективное использование наполнителей морщин при инъекции в определенные области тканей лица. Кроме того, за последние годы в стране увеличилось количество инъекций ботокса. Более того, согласно исследованию состояния косметической стоматологии Американской академии косметической стоматологии, наблюдалось увеличение числа пациентов, обращающихся за косметической стоматологией, а также рост средней производительности на одного косметического пациента за посещение. Это также привело к увеличению спроса на лицевую стоматологию в стране.

- Компания Baxter также приобрела Claris Injectables Ltd и получила полный доступ к портфелю продуктов Claris Injectables. Meitheal Pharmaceuticals Inc., компания по производству непатентованных инъекционных препаратов, получила одобрение FDA США на инъекцию эноксапарина натрия (USP), непатентованный эквивалент ловенокса. Компания лицензировала препарат для инъекций эноксапарина натрия исключительно через партнерство с Nanjing King-Friend Biochemical Pharmaceutical Co. Ltd. Кроме того, по данным ICRA Limited, только в Соединенных Штатах Америки инъекционные препараты на сумму 16 миллиардов долларов США вышли из-под патента. В Соединенных Штатах наблюдается рост спроса на непатентованные инъекционные препараты из-за увеличения инвестиций правительства США в разработку непатентованных лекарств.

- Кроме того, рост числа хронических заболеваний, таких как диабет и рак (приблизительно у 1,8 миллиона человек с диагнозом рак в 2019 году и у 34 миллионов людей с диабетом в Соединенных Штатах), увеличил потребность в инъекционных препаратах. Более того, в Соединенных Штатах нехватка лекарств является главной проблемой для потребителей и FDA. Хотя число новых случаев дефицита лекарств сократилось с 2011 года благодаря работе FDA, промышленности и других заинтересованных сторон, по-прежнему существует нехватка необходимых с медицинской точки зрения продуктов. По данным FDA США, в 2018 году 63,7% всех дефицитных лекарств были стерильными инъекционными препаратами. Проблемы с качеством на производственных площадках могут привести к перебоям в поставках.

Ожидается, что США будут владеть основной долей

- Соединенные Штаты стали крупнейшим рынком лекарств, на них приходится почти половина расходов на НИОКР на фармацевтических и биотехнологических рынках. Следовательно, директора по маркетингу играют решающую роль на этом рынке и инвестируют в новые средства и технологии для обслуживания широкого круга аутсорсеров. Страна испытывает нехватку производственных мощностей для конкретных секторов, таких как клеточная и генная терапия. За последние два года директора по маркетингу увеличили свою производственную базу. 2018 год широко считается годом прорыва для США с точки зрения одобрения новых молекулярных соединений и применения биологических препаратов. В 2018 году Центр оценки и исследований лекарств одобрил рекордные 59 новых лекарств почти за два десятилетия.

- Ожидается, что в период 2018-2027 годов расходы на здравоохранение в США будут расти на 0,8% быстрее, чем валовой внутренний продукт (ВВП) в год. По оценкам Центров услуг Medicare и Medicaid, доля здравоохранения в ВВП вырастет с 17,9% в 2017 году до 19,4% к 2027 году. Более строгое регулирование в стране обеспечивает превосходное качество производства и конечного продукта, которого придерживаются директора по маркетингу. Например, производство аутологичных или аллогенных препаратов является сложным, и производственные мощности должны получить аккредитацию GMP.

- В феврале 2020 года Alchem Laboratories Corporation, контрактная производственная организация, базирующаяся в Алачуа, штат Флорида, специализирующаяся на индивидуальном синтезе, объявила о расширении своих производственных возможностей для скрининга и клинических испытаний. Развитие было осуществлено путем строительства здания 3, многофункционального объекта площадью 12 000 квадратных футов, предназначенного для высокопроизводительного скрининга, чистых помещений для производства биологических и лекарственных препаратов, а также аналитической поддержки. В середине 2019 года компания Pfizer объявила о дополнительных инвестициях в размере 500 долларов США в рамках стратегии по увеличению производственных мощностей на своем заводе по генной терапии в кампусе площадью 230 акров в Сэнфорде, Северная Каролина.

Обзор отрасли фармацевтического контрактного производства Северной Америки

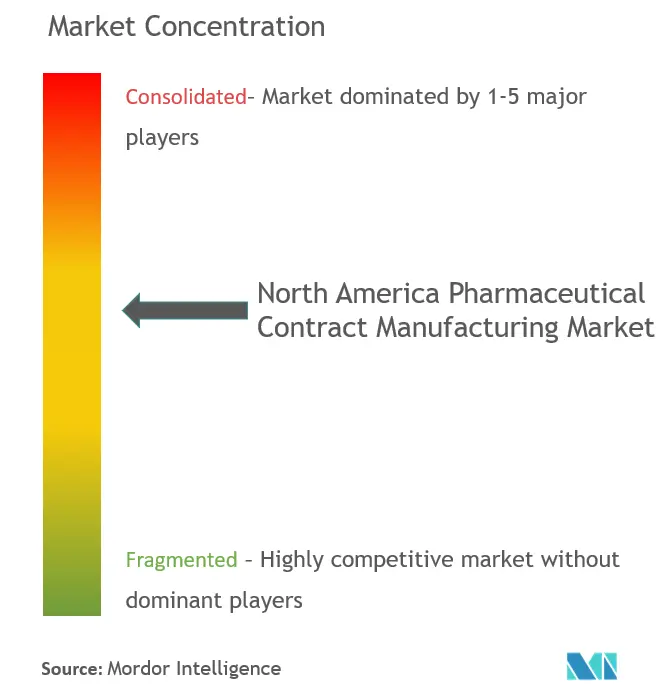

Рынок контрактного фармацевтического производства Северной Америки является высококонкурентным, поскольку в регионе активно проводятся исследования в области фармацевтики и биотехнологий. Ожидается, что консолидация директоров по маркетингу произойдет в течение следующих нескольких лет, поскольку конкуренты либо покинут отрасль, либо покинут определенную область внутри отрасли, либо уйдут из бизнеса. Это улучшает ценовую политику директоров по маркетингу с добавленной стоимостью.

- Май 2020 г. — Arcturus Therapeutics Holdings Inc. и Catalent, Inc. объявили о партнерстве для поддержки ожидаемого производства мРНК-кандидатной вакцины Arcturus против COVID-19 (LUNAR-COV19), предназначенной для защиты от коронавируса SARS-CoV-2. Производство LUNAR-COV19 на современном предприятии Catalent по биопроизводству лекарственных веществ в Мэдисоне, штат Висконсин, будет способствовать клиническим исследованиям на людях и, в случае успеха, коммерциализации вакцины.

- Май 2020 г. - AbbVie объявила, что Федеральная торговая комиссия США (FTC) приняла предложенное постановление о согласии в связи с предстоящим приобретением AbbVie компании Allergan. Принятие Федеральной торговой комиссией удовлетворяет всем необходимым антимонопольным разрешениям, которые необходимо получить для приобретения Allergan компанией AbbVie.

Лидеры рынка контрактного фармацевтического производства Северной Америки

-

Catalent Inc.

-

Pfizer CentreSource (Pfizer Inc.)

-

Baxter Biopharma Solutions (Baxter International Inc.)

-

Recipharm AB

-

AbbVie, Inc.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке контрактного фармацевтического производства Северной Америки – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Допущения исследования и определение рынка

-

1.2 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Обзор рынка

-

4.2 Привлекательность отрасли: анализ пяти сил Портера

-

4.2.1 Рыночная власть поставщиков

-

4.2.2 Переговорная сила потребителей

-

4.2.3 Угроза новых участников

-

4.2.4 Угроза продуктов-заменителей

-

4.2.5 Интенсивность конкурентного соперничества

-

-

4.3 Анализ цепочки создания стоимости в отрасли

-

4.4 Отраслевая политика

-

4.5 Драйверы рынка

-

4.5.1 Растущий акцент на разработке лекарств и аутсорсинге производства.

-

4.5.2 Сильные инвестиции в исследования и разработки

-

-

4.6 Проблемы рынка

-

4.6.1 Наличие недорогих альтернатив аутсорсингу

-

4.6.2 Нормативные и операционные проблемы, связанные с переходом к сериализации

-

-

4.7 Ключевые соображения, связанные с выбором директора по маркетингу в Северной Америке, и влияние растущего присутствия недорогих альтернатив в регионе Азиатско-Тихоокеанского региона.

-

4.8 Влияние COVID-19 на директора по маркетингу и анализ краткосрочного и среднесрочного воздействия на объемы производства

-

-

5. ОБЗОР ТЕХНОЛОГИЙ

-

6. СЕГМЕНТАЦИЯ РЫНКА

-

6.1 По типу услуги

-

6.1.1 Производство активных фармацевтических ингредиентов (API)

-

6.1.1.1 Малая Молекула

-

6.1.1.2 Большая Молекула

-

6.1.1.3 Высокоэффективный API (HPAPI)

-

-

6.1.2 Разработка и производство готовой лекарственной формы (FDF)

-

6.1.2.1 Твердая лекарственная форма

-

6.1.2.2 Состав жидкой дозы

-

6.1.2.3 Состав инъекционной дозы

-

-

6.1.3 Вторичная упаковка

-

-

6.2 Страна

-

6.2.1 Соединенные Штаты

-

6.2.2 Канада

-

-

-

7. АНАЛИЗ ОТНОСИТЕЛЬНОГО ПОЗИЦИОНИРОВАНИЯ

-

8. КОНКУРЕНТНАЯ СРЕДА

-

8.1 Профили компании

-

8.1.1 Catalent Inc.

-

8.1.2 Recipharm AB

-

8.1.3 Jubilant Life Sciences Ltd

-

8.1.4 Thermo Fisher Scientific Inc. (Patheon Inc.)

-

8.1.5 Boehringer Ingelheim Group

-

8.1.6 Pfizer CentreSource (Pfizer Inc.)

-

8.1.7 Aenova Group

-

8.1.8 AbbVie, Inc.

-

8.1.9 Baxter Biopharma Solutions (Baxter International Inc.)

-

8.1.10 Lonza Group AG

-

8.1.11 Siegfried AG

-

-

-

9. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

-

10. БУДУЩЕЕ РЫНКА

Сегментация фармацевтической отрасли контрактного производства в Северной Америке

Организация контрактного производства (CMO) — это организация, которая обслуживает фармацевтическую отрасль и предоставляет клиентам комплексные услуги, от разработки лекарств до производства. Аутсорсинг директору по маркетингу позволяет фармацевтическому клиенту расширить свои технические ресурсы без увеличения накладных расходов. Затем клиент может управлять своими внутренними ресурсами и затратами, сосредоточив внимание на основных компетенциях и ценных проектах, одновременно сокращая или не добавляя инфраструктуру или технический персонал. В фармацевтическом секторе, где наблюдается продолжающийся рост, фармацевтическим компаниям-инноваторам необходимо пополнять свои портфели новыми лекарствами. Тем не менее, у них нет ресурсов, которые у них когда-то были для открытия, разработки и производства продуктов. Следовательно, потребность в СМО весьма значительна.

| По типу услуги | ||||||||

| ||||||||

| ||||||||

|

| Страна | ||

| ||

|

Часто задаваемые вопросы по исследованию рынка контрактного фармацевтического производства в Северной Америке

Каков текущий размер рынка фармацевтических директоров по маркетингу в Северной Америке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке фармацевтических директоров по маркетингу Северной Америки среднегодовой темп роста составит 5,20%.

Кто являются ключевыми игроками на рынке фармацевтических CMO в Северной Америке?

Catalent Inc., Pfizer CentreSource (Pfizer Inc.), Baxter Biopharma Solutions (Baxter International Inc.), Recipharm AB, AbbVie, Inc. — основные компании, работающие на рынке фармацевтических CMO Северной Америки.

В какие годы охватывает рынок фармацевтических директоров по маркетингу Северной Америки?

В отчете рассматривается исторический размер рынка фармацевтических директоров по маркетингу Северной Америки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка фармацевтических директоров по маркетингу Северной Америки на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет фармацевтического директора по маркетингу Северной Америки

Статистические данные о доле рынка фармацевтических директоров по маркетингу Северной Америки в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ NA Pharmaceutical CMO включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.