Анализ рынка офисной недвижимости Северной Америки

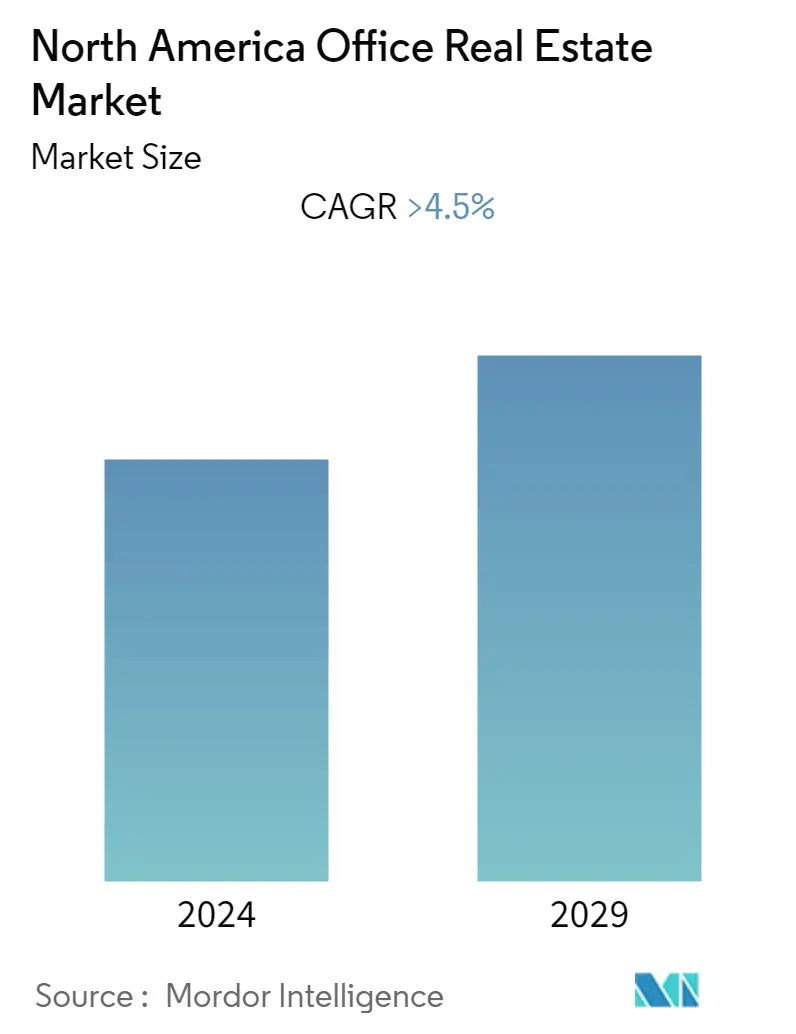

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка офисной недвижимости Северной Америки составит более 4,5%.

Пандемия COVID-19 серьезно повлияла на рынок офисной недвижимости в Северной Америке из-за ограничений и политики социального дистанцирования, а также культуры работы на дому. Сейчас рынок находится в фазе восстановления, но еще не достиг допандемического уровня. Кроме того, рост сектора обусловлен увеличением поглощения офисных помещений, ростом арендной деятельности, строительством новых офисных помещений и т. д.

Кроме того, Соединенные Штаты являются крупнейшей страной на рынке офисной недвижимости Северной Америки, на долю которой приходится более 9,1 млрд кв. футов офисных площадей в пригородах и центрах городов. В то время как на канадском рынке офисов рост наблюдался на рынке офисов класса А с самым высоким уровнем имеющихся запасов и поглощения.

Тенденции рынка офисной недвижимости Северной Америки

Рост цен на аренду офисных помещений

Рынок офисной недвижимости Северной Америки сильно пострадал от пандемии. Сейчас рынок восстанавливается, поскольку в Северной Америке наблюдается значительный рост количества офисов. Кроме того, цены на аренду офисных помещений также демонстрируют положительный рост после пандемического кризиса.

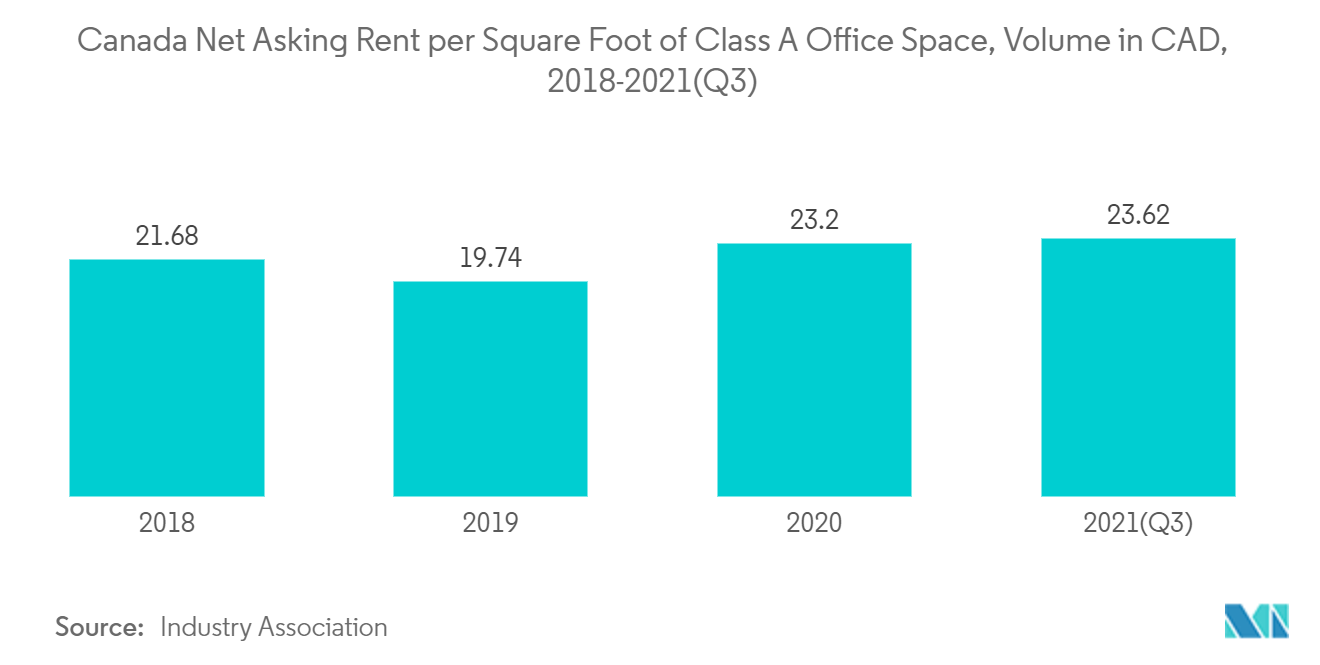

Кроме того, высокие темпы роста арендной платы наблюдаются в офисных помещениях класса А. В четвертом квартале 2021 года арендная плата за офисные помещения класса А в США составила почти 41,63 доллара США за квадратный фут, что в 1,15 раза выше, чем за офисные помещения другого класса. Между тем, в Канаде аренда офисных помещений класса А в третьем квартале 2021 года составляла 23,62 канадских доллара за квадратный фут.

В целом сектор офисных помещений в США демонстрирует положительные темпы роста. Северо-восточный регион лидирует по росту арендной платы в стране более 44,16 долларов США за квадратный фут в четвертом квартале 2021 года, темп роста составляет 2% по сравнению с тем же кварталом 2020 года, за ним следуют регионы Запад, Юг и Средний Запад. Тем временем в Канаде в Ванкувере и Ватерлоо рост арендной платы составил 12% и 11,1% соответственно.

Объем аренды офисов демонстрирует значительный рост

Несмотря на то, что рынок офисной недвижимости подвергся негативному воздействию во время пандемии, он восстанавливается за счет значительного роста чистого поглощения офисных площадей, низкого уровня вакантных площадей и т. д. Большая часть офисной деятельности вернулась к допандемическому уровню, что поддерживает рост новых лизинговая деятельность.

В Соединенных Штатах арендаторы концентрируются на долгосрочной аренде офисных помещений на рынке. Кроме того, в четвертом квартале 2021 года общий объем аренды офисных площадей был на 29% выше, чем в том же квартале 2020 года. Кроме того, чистое поглощение в четвертом квартале 2021 года было на 33% выше, чем в предыдущем квартале, и на 75% выше, чем в четвертом квартале 2020 года. выросла предарендная активность строящихся объектов. Кроме того, более 61% строящихся проектов в центре города были предварительно сданы в аренду арендаторами в четвертом квартале 2021 года, а 25% строящихся пригородных проектов были предварительно сданы в аренду в Канаде.

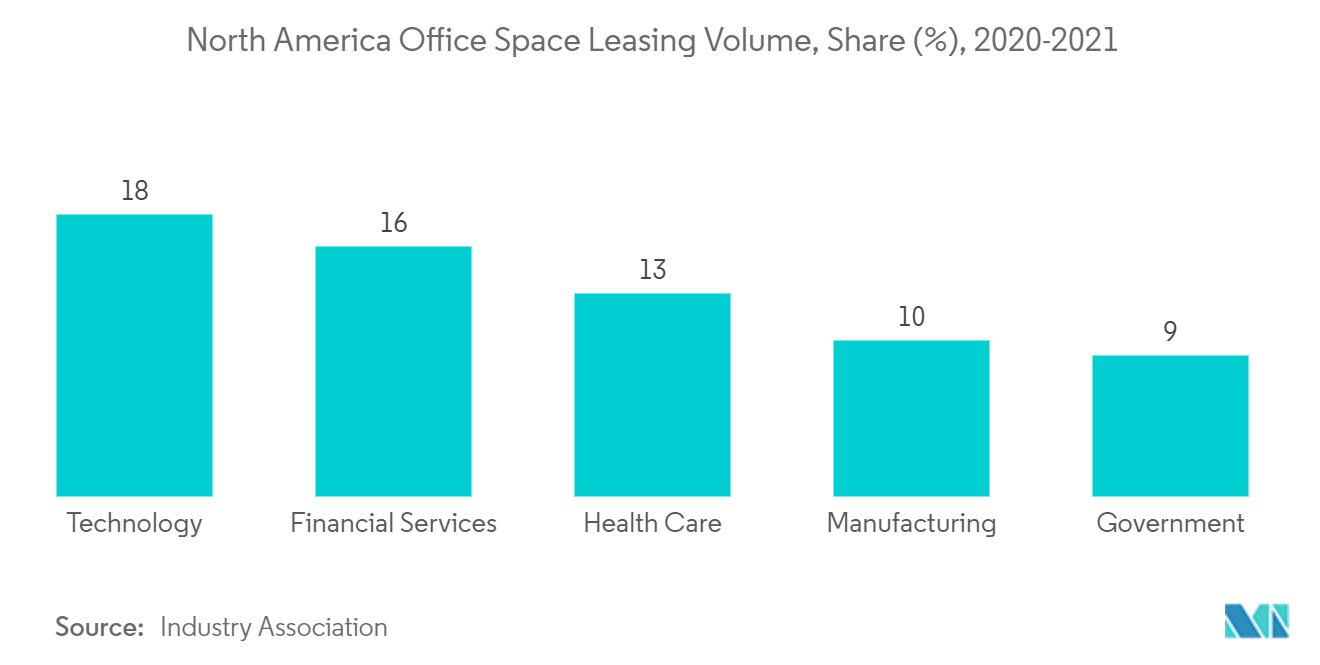

Кроме того, спрос на лизинговую деятельность стимулируется различными секторами, включая технологические услуги, финансовые услуги, здравоохранение или медико-биологические науки, производство, государственное управление и т. д. Технологии продолжают оставаться ведущим сектором лизинговой деятельности в Североамериканском регионе более 17% доля приходится на лизинговую деятельность, за ней следуют финансовые услуги и здравоохранение.

Обзор отрасли офисной недвижимости Северной Америки

Отчет охватывает основных игроков, работающих на рынке офисной недвижимости Северной Америки. Рынок фрагментирован крупные компании имеют преимущества с точки зрения финансовых ресурсов, тогда как мелкие компании эффективно конкурируют, развивая опыт на местных рынках. Некоторые из крупных компаний включают Hines, Turner Construction Company, JBG SMITH Properties, Brookfield Asset Management Inc. и т. д.

Лидеры рынка офисной недвижимости Северной Америки

Hines

Turner Construction Company.

JBG SMITH Properties

Brookfield Asset Management Inc.

Trammell Crow Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка офисной недвижимости Северной Америки

Декабрь 2021 г. Boston Properties Inc. (крупнейший публичный застройщик, владелец и управляющий офисной недвижимостью класса А) объявила о завершении приобретения 360 Park Avenue South, 20-этажного офисного объекта площадью 450 000 квадратных футов, расположенного в Субмаркет Midtown South на Манхэттене, штат Нью-Йорк, от Enterprise Asset Management Inc. (фирмы по управлению инвестициями). Кроме того, общая стоимость покупки составила около 300 миллионов долларов США.

Декабрь 2021 г. Boston Properties Inc. объявила о создании совместного предприятия, в котором компании принадлежит 49% акций, и заключила договор аренды площадью 229 000 квадратных футов с ведущей биотехнологической компанией в рамках проекта предприятия 751 Gateway в Южном Сан-Франциско, Калифорния. Договор аренды распространяется на все здание, которое в настоящее время строится, а первоначальное заселение ожидается в начале 2024 года.

Сегментация индустрии офисной недвижимости в Северной Америке

Под офисной недвижимостью понимается строительство зданий для сдачи в аренду и продажи компаниям из разных секторов. Целью данного отчета является предоставление подробного анализа рынка офисной недвижимости Северной Америки. Основное внимание в нем уделяется анализу рынка офисной недвижимости, его динамике, технологическим тенденциям и правительственным инициативам. Кроме того, в этом отчете рассматривается сегментация по географическому признаку (США, Канада и Мексика) и секторам (информационные технологии (ИТ и ITES), производство, BFSI (банковское дело, финансовые услуги и страхование), консалтинг и другие сектора). В отчете представлены размер рынка и прогнозы по стоимости (в миллиардах долларов США) для всех вышеуказанных сегментов.

| Соединенные Штаты |

| Канада |

| Мексика |

| Информационные технологии (ИТ и ИТЕС) |

| Производство |

| BFSI (банковское дело, финансовые услуги и страхование) |

| Консалтинг |

| Другие сектора |

| География | Соединенные Штаты |

| Канада | |

| Мексика | |

| Сектор | Информационные технологии (ИТ и ИТЕС) |

| Производство | |

| BFSI (банковское дело, финансовые услуги и страхование) | |

| Консалтинг | |

| Другие сектора |

Часто задаваемые вопросы по исследованию рынка офисной недвижимости Северной Америки

Каков текущий размер рынка офисной недвижимости в Северной Америке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке офисной недвижимости Северной Америки среднегодовой темп роста составит более 4,5%.

Кто являются ключевыми игроками на рынке офисной недвижимости Северной Америки?

Hines, Turner Construction Company., JBG SMITH Properties, Brookfield Asset Management Inc., Trammell Crow Company — крупнейшие компании, работающие на рынке офисной недвижимости Северной Америки.

Какие годы охватывает рынок офисной недвижимости Северной Америки?

В отчете рассматривается исторический размер рынка офисной недвижимости Северной Америки за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка офисной недвижимости Северной Америки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об индустрии офисной недвижимости Северной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке офисной недвижимости в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ офисной недвижимости в Северной Америке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.