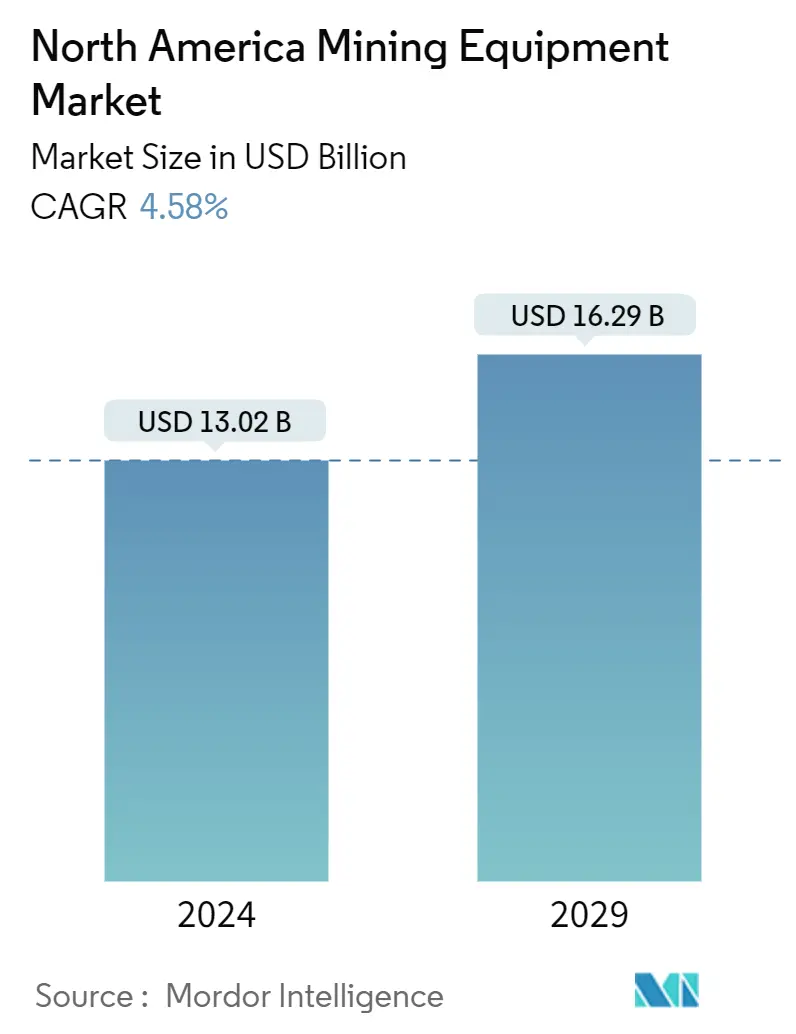

Объем рынка горного оборудования Северной Америки

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер рынка (2024) | USD 13.02 миллиарда долларов США |

| Размер рынка (2029) | USD 16.29 млрд долларов США |

| CAGR(2024 - 2029) | 4.58 % |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка горного оборудования Северной Америки

Объем рынка горнодобывающего оборудования в Северной Америке оценивается в 13,02 млрд долларов США в 2024 году и, как ожидается, достигнет 16,29 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 4,58% в течение прогнозируемого периода (2024-2029 гг.).

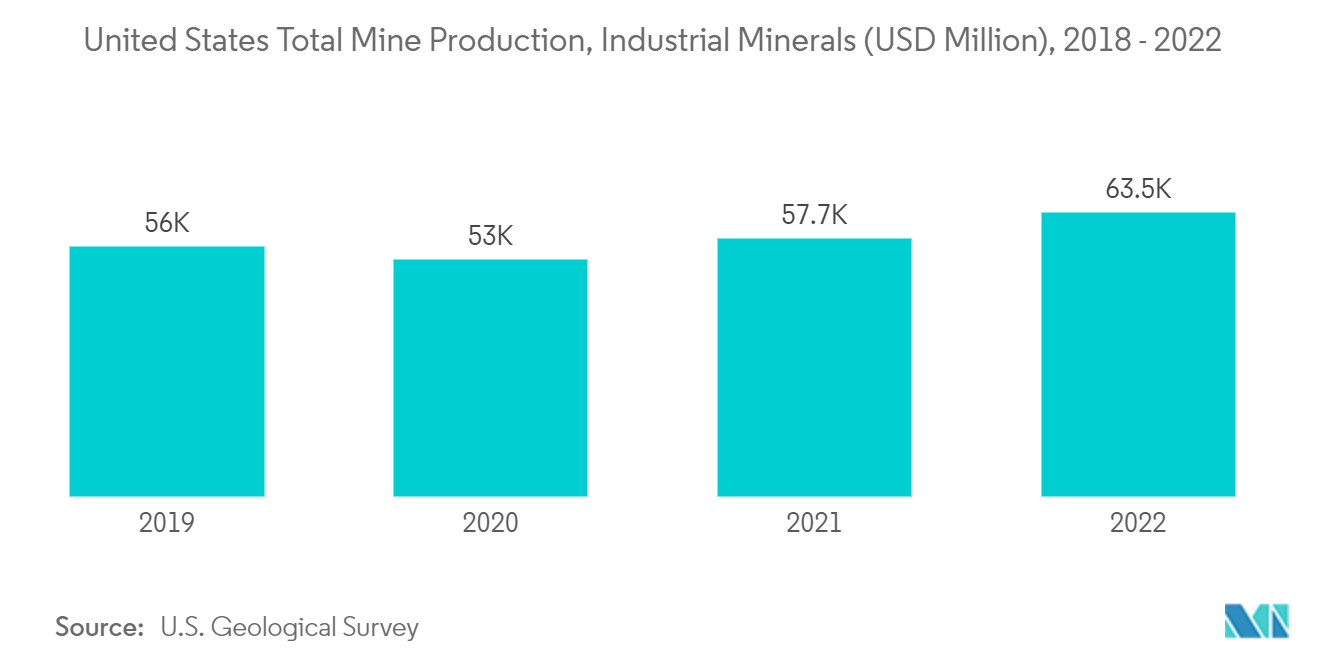

С ростом потребления недрагоценных и цветных металлов в различных сферах деятельности добыча этих металлов увеличилась, особенно в таких странах, как США и Канада.

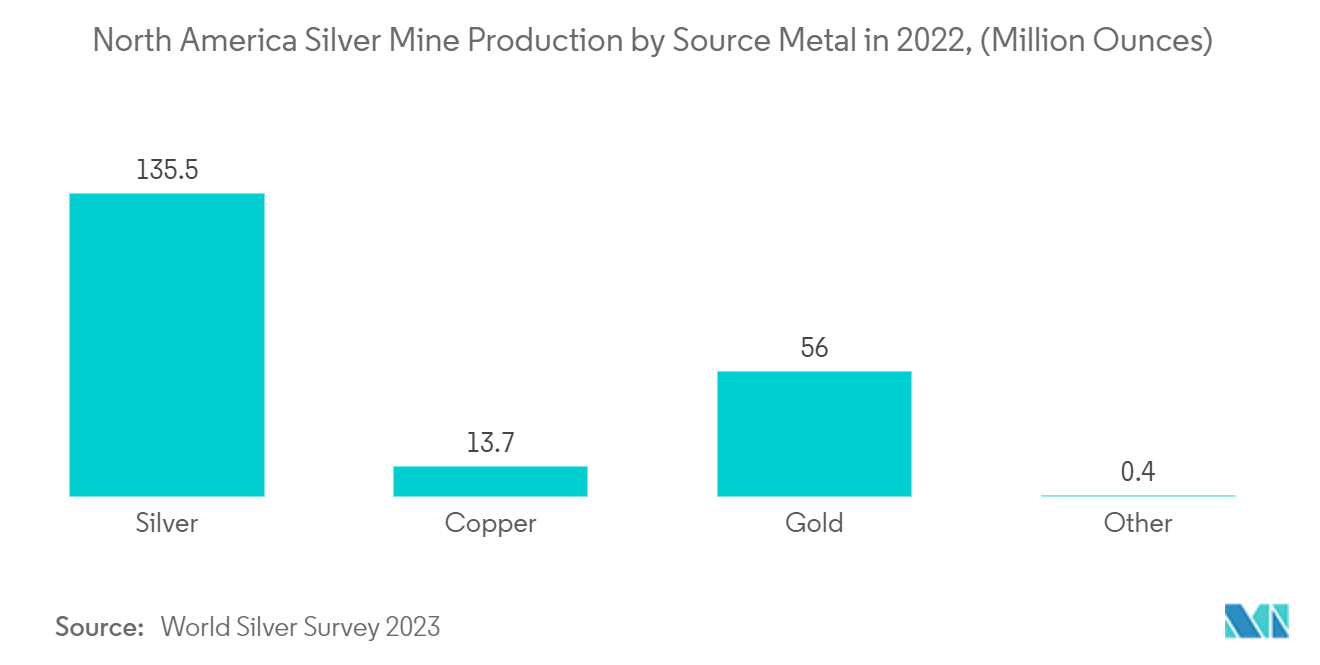

По данным Всемирного совета по золоту, Канада с объемом добычи 194,5 тонны, за ней следуют США с объемом добычи 172,7 тонны, заняв 3-е и 4-е места в рейтинге мировой добычи золота.

Электрификация силовых агрегатов строительной и горнодобывающей техники находится в центре внимания из-за опасений по поводу выбросов и шума, создаваемых обычными дизельными машинами. Силовые агрегаты обладают различными преимуществами, такими как высокая общая эффективность, высокая маневренность и точность во время работы. Инвестиции в этот сектор производителей оригинального оборудования (OEM) в сочетании со спросом на экологически чистую продукцию, вероятно, будут способствовать росту рынка.

Например, в сентябре 2023 года канадский производитель железной руды заключил с Metso заказ на две мощные мельницы Vertimill 4500, которые должны быть поставлены в третьем квартале 2024 года. которые поддерживают декарбонизацию сталелитейной промышленности за счет производства высококачественной и высокочистой железной руды с использованием устойчивых процессов.

Производители горного оборудования рассматривают такие возможности, как автоматизация оборудования, чтобы привлечь клиентов и захватить значительную долю рынка. Растущий спрос на сырье привел к тому, что горнодобывающие компании начали изучать новые горнодобывающие проекты, что привело к росту рынка горнодобывающего оборудования.

Тенденции рынка горного оборудования Северной Америки

Растущий спрос на оборудование для открытых горных работ

При открытых горных работах используется буровое оборудование, электрические экскаваторы, карьерные комбайны, экскаваторы, самосвалы, автогрейдеры и колесные бульдозеры.

Ожидается, что технологические достижения и растущий спрос на нефтеносные пески, уголь и газ будут стимулировать спрос на оборудование для открытых горных работ. Например,.

По данным Управления энергетической информации США, в 2021 году в США было добыто около 577 миллионов коротких тонн угля. На долю открытых шахт приходилось 63% от общего объема добычи угля. Они также составляют 65% от общего количества шахт в США.

Ожидается, что значительное повышение эффективности оборудования, инвестиции в этот сектор со стороны OEM-производителей и потребность в экологически чистых продуктах будут положительно способствовать росту рынка в течение прогнозируемого периода. Более того, компании продолжают модернизировать экскаваторы и электропогрузчики, чтобы удовлетворить текущий спрос на разведку металлов. Например,.

В январе 2022 года компания Liebherr выпустила гидравлический карьерный экскаватор R 9600. После исследований и разработок компания Liebherr представила публике новейший 600-тонный карьерный гидравлический экскаватор R 9600.

В марте 2023 года Tata Hitachi выпустила карьерный экскаватор ZX670H, который предназначен для легкого выполнения самых тяжелых работ на любом горнодобывающем объекте.

Кроме того, растущее внедрение такого оборудования привело к выборочным добычам путем разведки высококачественных материалов и создания насыпей и устойчивых поверхностей. Эти факторы могут предоставить производителям прибыльные возможности, побуждая их расширять портфолио своей продукции.

Таким образом, ожидается, что вышеупомянутые факторы будут способствовать развитию сегмента оборудования для открытых горных работ в течение прогнозируемого периода.

Канада будет лидировать на рынке в течение прогнозируемого периода

Объем производства горнодобывающей промышленности Канады составляет около 37,5 миллиардов долларов США, что включает в себя пятерку крупнейших минеральных продуктов, таких как золото, железная руда, калий, медь и уголь.

Канада занимает 4-е место среди ведущих горнодобывающих стран мира. Канада производит более 60 металлов и минералов и входит в десятку крупнейших производителей многих металлов и минералов в мире. Страна является крупнейшим в мире производителем поташа, вторым по величине производителем урана и третьим по величине производителем алмазов. Это четвертый и пятый по величине производитель первичного алюминия и никеля в мире соответственно.

Золото, железная руда, уголь, медь и поташ входили в пятерку крупнейших минеральных продуктов Канады по стоимости, на их долю приходилось более двух третей общей стоимости добычи полезных ископаемых. Ожидается, что Канада останется ведущим местом добычи полезных ископаемых благодаря сильным рынкам капитала, огромным запасам полезных ископаемых, стабильной политической и экономической среде. Этот рост открывает новые возможности для американских компаний для входа в Канаду.

Кроме того, Канада имеет богатые месторождения многих минералов и металлов, таких как никель, медь, кобальт и платина , которые важны для технологий возобновляемой энергетики. Поскольку минералы и металлы играют важную роль в низкоуглеродных технологиях, спрос будет расти из-за их использования при разработке электромобилей и аккумуляторов.

В сентябре 2022 года Канада и Франция объявили о двустороннем канадско-французском диалоге по важнейшим минералам, которые представляют собой важную разновидность продукции, от электромобилей до полупроводников, ветряных турбин до батарей, в качестве цели продвижения глобальных экологических, социальных и государственных стандартов.

Такие факторы и статистика указывают на огромные возможности для рынка горного оборудования в Канаде.

Обзор отрасли горного оборудования Северной Америки

Рынок горнодобывающей техники Северной Америки достаточно консолидирован с Liebherr International, Terex Corporation, Komatsu, Metso Outotec, SANY, Caterpillar Inc., Volvo Construction Equipment и другими компаниями.

Крупные игроки увеличили свои расходы на НИОКР в геометрической прогрессии, чтобы интегрировать инновации с превосходной производительностью. Ожидается, что спрос на высокопроизводительное, высокоэффективное и безопасное погрузочно-разгрузочное оборудование усилит рыночную конкуренцию в течение прогнозируемого периода.

В сентябре 2023 года Albemarle и Caterpillar заключили соглашение, согласно которому Albemarle будет покупать горнодобывающее оборудование с аккумуляторным питанием у производителя тяжелых автомобилей Caterpillar. Взамен Albemarle станет основным поставщиком лития для аккумуляторов электромобилей Caterpillar.

Лидеры рынка горного оборудования Северной Америки

-

Terex Corporation

-

Komatsu Ltd

-

Caterpillar Inc.

-

SANY Group

-

Volvo Construction Equipment

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка горного оборудования Северной Америки

- Январь 2023 г. Sandvik получает заказ на горнодобывающее оборудование в Канаде от канадской золотодобывающей компании New Gold.

- Июнь 2022 г. Komatsu объявила о соглашении о приобретении Mine Site Technologies, поставщика решений для подключения к подземным горным работам.

- Март 2022 г. Hitachi Construction Machinery Americas объявила о запуске новых машин и технологий, которые помогут шахтам снизить эксплуатационные расходы и поддержать устойчивые методы добычи полезных ископаемых.

Отчет о рынке горного оборудования Северной Америки – Содержание

1. ВВЕДЕНИЕ

1.1 Результаты исследования

1.2 Предположения исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.1.1 Увеличение использования электрического оборудования в горнодобывающей промышленности

4.2 Рыночные ограничения

4.2.1 Жесткая государственная политика может помешать росту рынка оборудования

4.3 Привлекательность отрасли: анализ пяти сил Портера

4.3.1 Переговорная сила покупателей/потребителей

4.3.2 Рыночная власть поставщиков

4.3.3 Угроза новых участников

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По типу

5.1.1 Оборудование для открытых горных работ

5.1.2 Подземное горное оборудование

5.1.3 Оборудование для переработки полезных ископаемых

5.2 По применению

5.2.1 Горнодобывающая промышленность

5.2.2 Добыча полезных ископаемых

5.2.3 Добыча угля

5.3 По стране

5.3.1 Соединенные Штаты

5.3.2 Канада

5.3.3 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Доля рынка поставщиков

6.2 Профили компании

6.2.1 Liebherr Group

6.2.2 Terex Corporation

6.2.3 Mining Equipment Limited

6.2.4 Caterpillar Inc.

6.2.5 Komatsu Ltd.

6.2.6 Volvo Construction Equipment

6.2.7 Группа САНИ

6.2.8 FLSmidth & Co. AS

6.2.9 Metso Corporation

6.2.10 RDH-Scharf

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли горного оборудования Северной Америки

Горнодобывающее оборудование включает в себя оборудование, в том числе транспортные средства, которые используются на горнодобывающих объектах для увеличения пропускной способности мест добычи и облегчения транспортировки и добычи сырья.

Рынок горнодобывающего оборудования Северной Америки сегментирован по типу, применению и стране.

По типу рынок сегментирован на оборудование для открытых горных работ, оборудование для подземных горных работ и оборудование для переработки полезных ископаемых. По приложениям рынок сегментирован на добычу металлов, добычу полезных ископаемых и добычу угля. По странам рынок сегментирован на США, Канаду и остальную часть Северной Америки. В отчете представлены размеры рынка горнодобывающего оборудования Северной Америки и прогнозы по стоимости (в долларах США) и объему (единицы) для вышеуказанных сегментов.

| По типу | ||

| ||

| ||

|

| По применению | ||

| ||

| ||

|

| По стране | ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка горного оборудования в Северной Америке

Насколько велик рынок горного оборудования Северной Америки?

Ожидается, что объем рынка горного оборудования в Северной Америке достигнет 13,02 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,58% и достигнет 16,29 млрд долларов США к 2029 году.

Каков текущий размер рынка горного оборудования в Северной Америке?

Ожидается, что в 2024 году объем рынка горного оборудования Северной Америки достигнет 13,02 млрд долларов США.

Кто являются ключевыми игроками на рынке горного оборудования в Северной Америке?

Terex Corporation, Komatsu Ltd, Caterpillar Inc., SANY Group, Volvo Construction Equipment — крупнейшие компании, работающие на рынке горного оборудования Северной Америки.

Какие годы охватывает рынок горного оборудования в Северной Америке и каков был размер рынка в 2023 году?

В 2023 году объем рынка горного оборудования Северной Америки оценивался в 12,42 миллиарда долларов США. В отчете рассматривается исторический размер рынка горного оборудования Северной Америки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка горного оборудования Северной Америки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет о промышленности горного оборудования Северной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке горного оборудования в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ горного оборудования Северной Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.