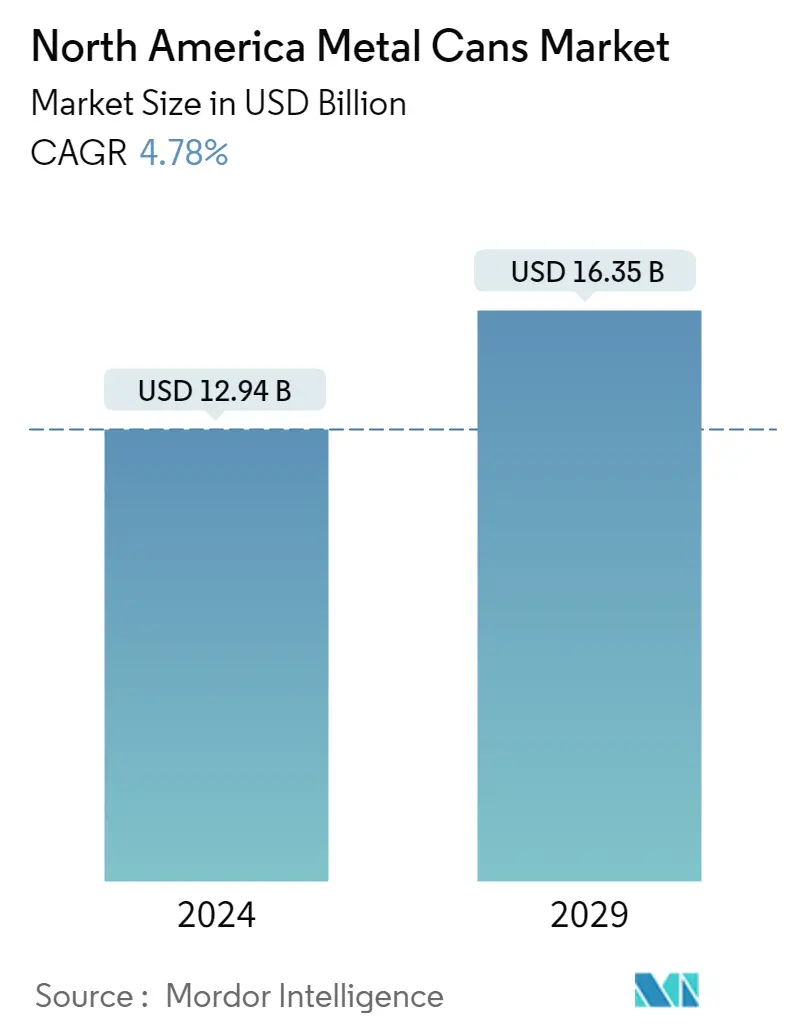

Объем рынка металлических банок в Северной Америке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер рынка (2024) | USD 12.94 миллиарда долларов США |

| Размер рынка (2029) | USD 16.35 миллиардов долларов США |

| CAGR(2024 - 2029) | 4.78 % |

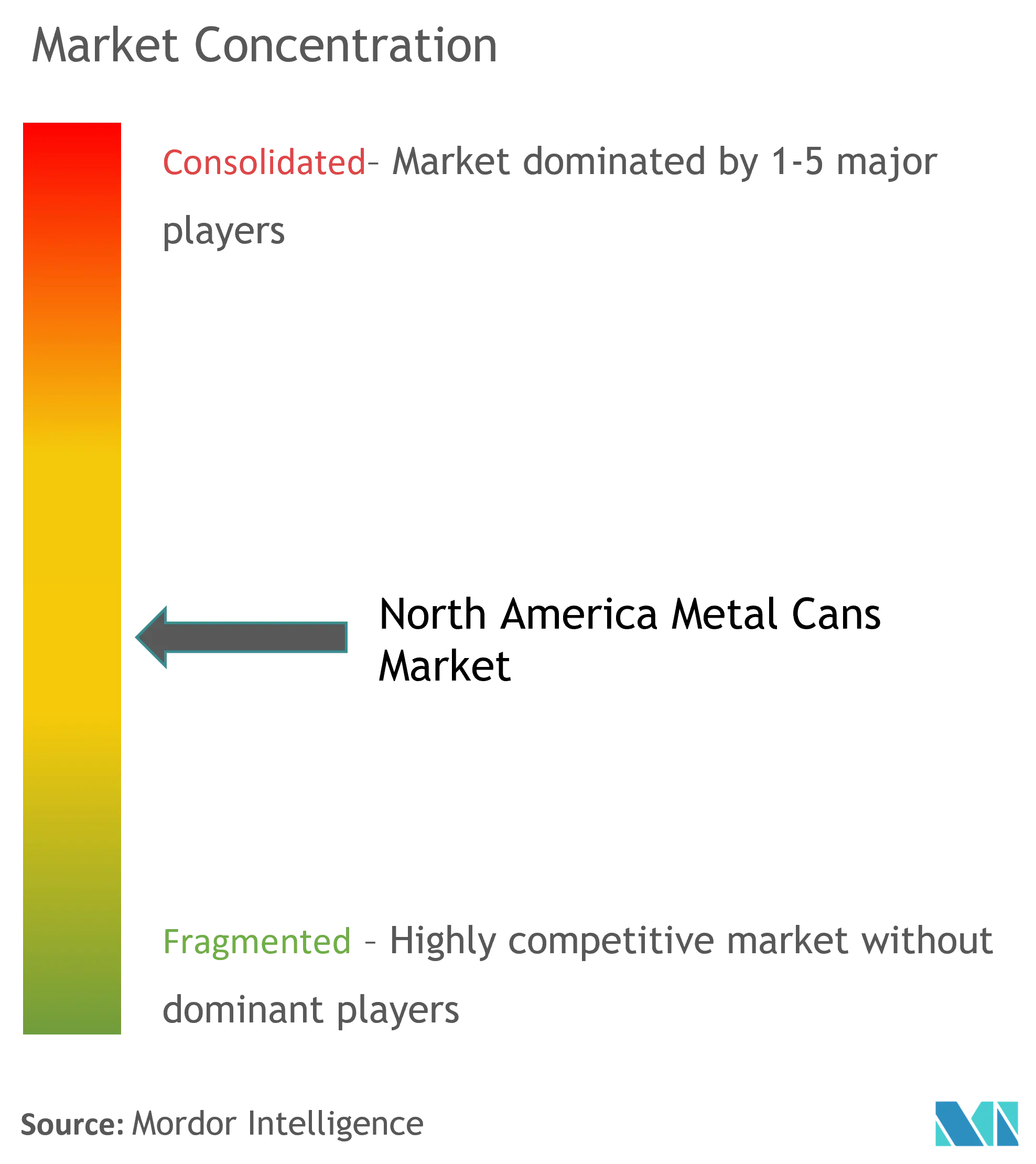

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка металлических банок в Северной Америке

Объем рынка металлических банок в Северной Америке оценивается в 12,94 млрд долларов США в 2024 году и, как ожидается, достигнет 16,35 млрд долларов США к 2029 году, среднегодовой рост составит 4,78% в течение прогнозируемого периода (2024-2029 гг.).

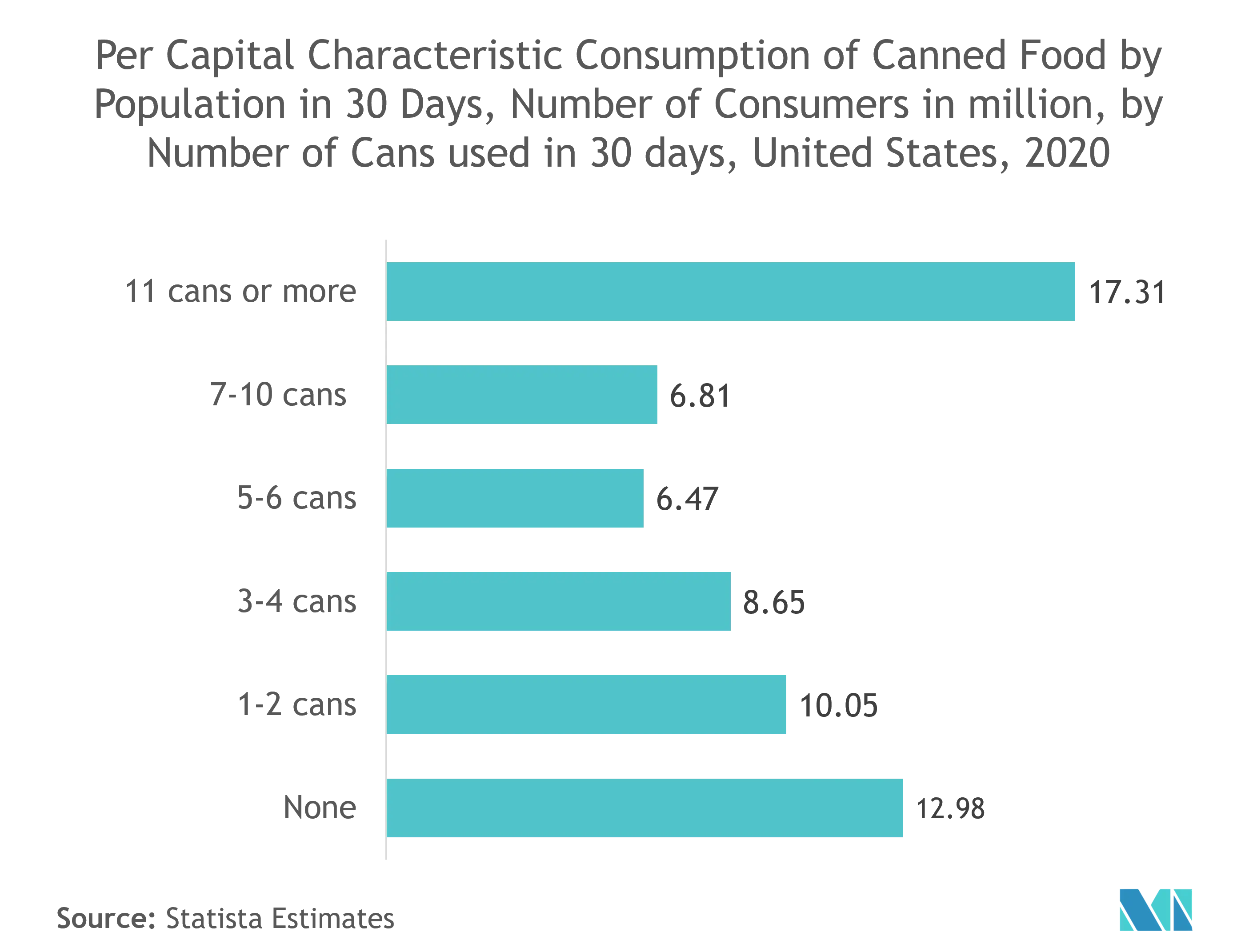

Имея значительную долю на рынке упаковки из металлических банок, пищевая промышленность и напитки испытывают огромный спрос в условиях пандемии COVID-19, поскольку отрасль попадает в категорию товаров первой необходимости. Карантин, введенный во всем регионе из-за пандемии COVID-19, привел к значительным изменениям в потребительских привычках. Увеличился спрос на фасованные пищевые продукты, мясо, овощи и фрукты.

- Металлические банки являются одним из идеальных упаковочных решений для активного образа жизни многих потребителей в регионе, а их удобство возглавляет список преимуществ. Их можно легко транспортировать или носить с собой на фестивали, пляжи, а также на спортивные мероприятия и мероприятия на открытом воздухе, тогда как использование стекла в основном ограничено из-за его хрупкости. Кроме того, растущая популярность энергетических напитков, появление новых продуктов, а также цена и возможность вторичной переработки банок усиливают изучаемый рост рынка.

- Многие бренды представляют новые энергетические напитки. Например, в 2020 году компания Coca-Cola North America представила первый в истории энергетический напиток под брендом Coke Coca-Cola Energy Cherry, вкус которого доступен исключительно в Соединенных Штатах. Их аналоги с нулевой калорийностью будут доступны по всей стране в упаковке по 12 унций. изящные банки.

- Кроме того, согласно отчету Алюминиевой ассоциации и Института производителей банок (CMI) за 2020 год, уровень переработки алюминия в промышленности может составлять 55,9% в Соединенных Штатах, а уровень переработки алюминия потребителями может составлять 46,1%. Кроме того, стоимость материала составила 1210 долларов США/тонну.

- Косметический сегмент в регионе также стимулирует рост рынка металлических банок в этом регионе, поскольку многие производители косметики и средств личной гигиены предпочитают упаковку из металлических банок для своей продукции. Например, по данным журнала Happi Magazine, объем продаж ведущих производителей дезодорантов, таких как Unilever, Procter и Gamble, Colgate Palmolive, в США в 2020 году составил 327,04 млн долларов США, 219,79 млн долларов США и 38,49 млн долларов США соответственно.

- В пищевой промышленности и производстве напитков, занимающей основную долю рынка металлической упаковки и упаковки, наблюдается огромный спрос в условиях пандемии COVID-19, поскольку эта отрасль попадает в категорию товаров первой необходимости. Согласно опросу 2020 года, опубликованному Store Brands, потребление консервов из-за пандемии Covid-19 в США выросло на 96%. Кроме того, потребление замороженных обедов также увеличилось на 71%.

Тенденции рынка металлических банок в Северной Америке

Ожидается, что напитки будут занимать значительную долю рынка

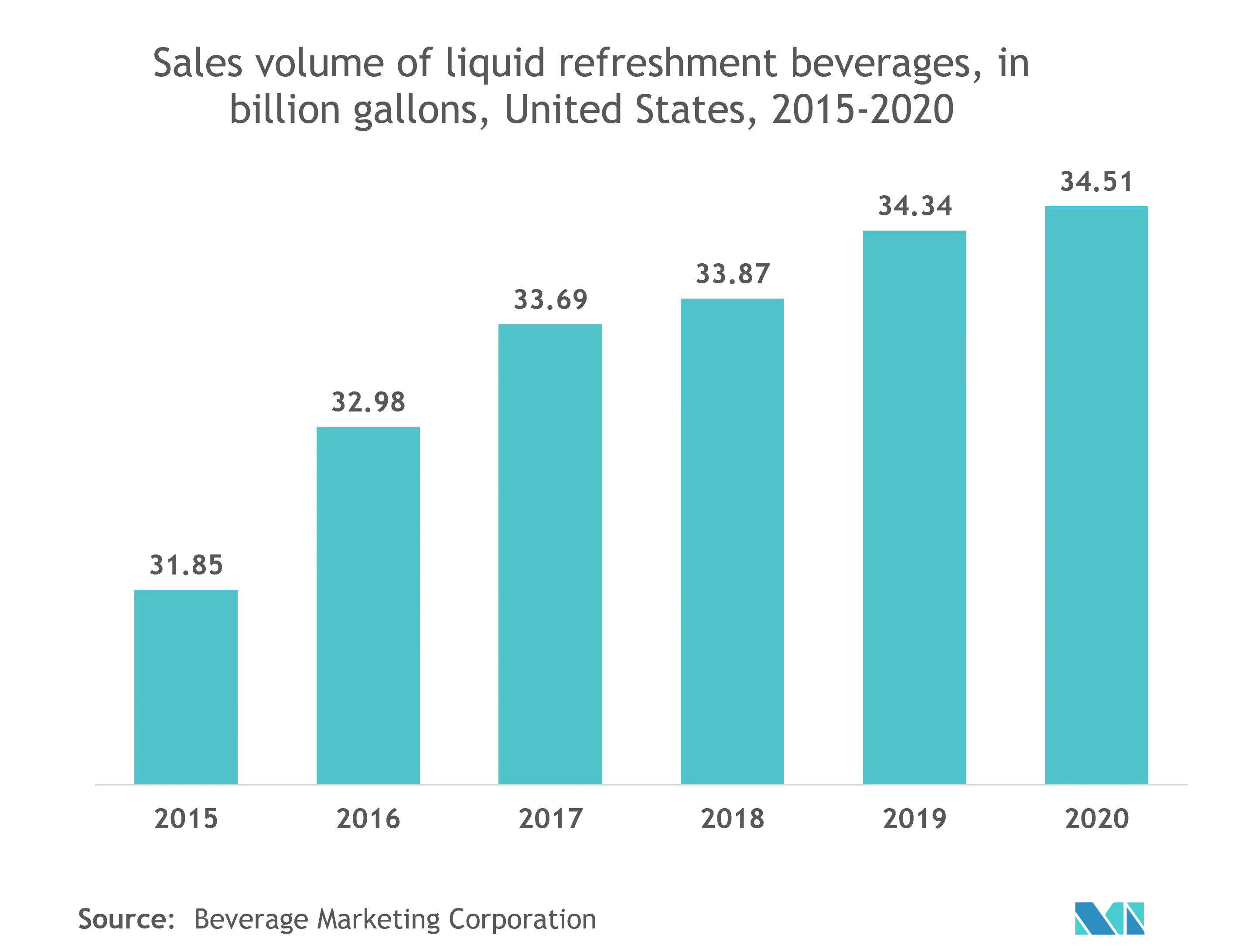

- Металлические банки наиболее широко используются для напитков. Самая заметная тенденция в отношении баночного вина, коктейлей, крепких и безалкогольных напитков — упаковка в металл, что вызвано необходимостью портативности в Северной Америке. Использование металлических банок в производстве напитков можно разделить на алкогольные и безалкогольные напитки в зависимости от характера напитка. Для алкогольных напитков, таких как пиво, исторически использовались металлические банки, в то время как для других видов спиртных напитков, таких как вино, традиционно подаваемых в стеклянных бутылках, все чаще используются металлические банки.

- Кроме того, производители банок для напитков снизили вес за счет уменьшения толщины, необходимой для изготовления банок. Металлические банки могут поддерживать давление карбонизации, необходимое для упаковки газированных напитков. Металлические банки также выдерживают силу до 90 фунтов на квадратный дюйм. Этот фактор делает банки предпочтительным выбором для упаковки в индустрии напитков.

- Производители металлических банок увеличивают производственные мощности в Северной Америке, чтобы решить проблему перебоев в цепочках поставок, возникших из-за нехватки металлических банок. Президент Ball Corporation определил, что спрос превысит предложение до 2023 года. Агрессивный спрос и рост металлических банок в индустрии напитков вызвали многочисленные инвестиции в этот сектор в исследуемом регионе.

- Например, в сентябре 2021 года упаковочная компания Ball Corporation объявила об инвестициях в размере 290 миллионов долларов США в течение нескольких лет в новый завод по производству алюминиевой упаковки для напитков в Лас-Вегасе. Ожидается, что завод будет производить банки различных размеров. Планируется, что завод начнет производство в конце 2022 года, а когда он будет полностью введен в эксплуатацию, на нем будет создано 180 производственных рабочих мест.

- Кроме того, в октябре 2020 года Ardagh Group объявила, что два новых высокоскоростных напитка могут производиться на линиях на ее производственном предприятии в Миссисипи. Компания объявила, что инвестиции направлены на производство ее запатентованной линии с элегантным дизайном для различных напитков, включая крепкие сельтерские напитки, пиво, энергетические напитки и чай.

На долю США приходится наибольшая доля

- Многие компании на рынке добавляют новые линии к существующим заводам и повышают производительность из-за проблем с нехваткой банок из-за пандемии. Например, в сентябре 2020 года Ball Corporation объявила, что к середине 2021 года откроет завод по производству алюминиевой упаковки для напитков в Питтстоне, штат Пенсильвания, для обслуживания рынка Северной Америки, поскольку домашнее потребление растет из-за пандемии. Первоначально компания планировала увеличить объем производства на 6 миллиардов банок к 2021 году. Ball Corporation надеется открыть два новых завода и добавить две производственные линии на предприятиях в США к концу 2021 года.

- Из-за пандемии закрылись многие рестораны и бары, из-за чего значительно выросли продажи баночной алкогольной продукции. Кроме того, многие производители напитков перевели свою продукцию в банки, что создало нагрузку на цепочку поставок алюминиевых банок. Чтобы удовлетворить спрос на банки, многие производители открывают предприятия для удовлетворения этого постоянно растущего спроса.

- Например, в январе 2021 года Crown Holdings инвестировала в два новых завода по производству банок для напитков в Генри-Кантри, штат Вирджиния, и штате Минас-Жерайс, на юго-востоке Бразилии. Завод в Вирджинии будет поставлять банки для напитков различных категорий, включая газированную воду, энергетические напитки, газированные безалкогольные напитки, чай, функциональные напитки, крепкие сельтерские напитки, пиво и коктейли. Компания расширяет свою сеть поставок в Северной Америке за счет завода, чтобы удовлетворить потребности растущего рынка стандартных и специальных банок для напитков.

- Кроме того, в апреле 2021 года Crown Holding обнародовала свой план строительства третьего нового предприятия по производству банок для напитков в США. Завод будет производить банки для газированной воды, энергетических напитков, газированных безалкогольных напитков, функциональных напитков, пива и других напитков.

- Производитель банок для напитков Института производителей банок (CMI) и члены производителей алюминиевых банок из листового металла обязуются достичь амбициозных целей по уровню переработки в США, включая уровень переработки 70% к 2030 году. Эти новые цели улучшат круговую форму алюминиевых банок для напитков, одновременно демонстрируя их компаний и потребителей, стремление отрасли к тому, чтобы алюминиевые напитки оставались самой экологически чистой упаковкой на рынке.

Обзор отрасли металлических банок в Северной Америке

Рынок металлических банок Северной Америки является умеренно конкурентным. Крупнейшие игроки, занимающие значительную долю рынка, расширяют свою клиентскую базу в различных регионах. Кроме того, многие компании формируют стратегические и совместные инициативы с несколькими компаниями для увеличения своей доли рынка и прибыльности. Некоторые из последних событий на рынке:.

- Март 2021 г. - Ball Corporation вместе с партнерской компанией Damm, одной из ведущих компаний по производству напитков в Испании, представила алюминиевые банки ASI (Инициатива по управлению алюминием) для хранения и упаковки пива в Северной Америке. Ожидается, что это повысит эффективность продаж компании.

- Февраль 2021 г. - Ardagh Group согласилась объединить свой бизнес по производству металлической упаковки с Gores Holdings V, создав публичную компанию. По соглашению Gores Holdings V, компания по приобретению уникальной продукции, объединится с подразделением металлической упаковки Ardagh и создаст новую компанию Ardagh Metal. Арда сохранит за собой 80% акций AMP и получит до 3,4 млрд долларов США наличными после завершения сделки. Сделка включает в себя до 525 миллионов долларов США наличными от Gores Holdings V и 600 миллионов долларов США в виде частного размещения под руководством инвесторов, а также около 2,3 миллиарда долларов США нового долга, привлеченного AMP.

Лидеры рынка металлических банок в Северной Америке

-

Crown Holdings Inc.

-

Ball Corporation

-

Silgan Containers LLC

-

Mauser Packaging Solutions

-

Ardagh Group S.A.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка металлических банок Северной Америки

- Ноябрь 2021 г. — Ardagh Metal Packaging (AMP), дочерняя компания Ardagh Group, приобрела канадского поставщика банок с цифровой печатью Hart Print. Компания Hart Print была основана в 2018 году со штаб-квартирой в Квебеке и предлагает гибкие решения цифровой печати клиентам, обслуживающим рынок напитков.

- Октябрь 2021 г. — Ball Metalpack, североамериканский производитель стальных банок для пищевых продуктов и товаров домашнего обихода, добавил на свой завод в Милуоки новую линию по производству консервных банок из двух частей.

Отчет о рынке металлических банок в Северной Америке – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ

4.1 Обзор рынка

4.2 Привлекательность отрасли: анализ пяти сил Портера

4.2.1 Рыночная власть поставщиков

4.2.2 Переговорная сила покупателей

4.2.3 Угроза новых участников

4.2.4 Угроза заменителей

4.2.5 Интенсивность конкурентного соперничества

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Оценка влияния COVID-19 на рынок

5. ДИНАМИКА РЫНКА

5.1 Драйверы рынка

5.1.1 Высокая степень перерабатываемости металлической упаковки

5.1.2 Удобство и более низкая цена, предлагаемая консервами

5.2 Рыночные ограничения

5.2.1 Наличие альтернативных упаковочных решений

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 По типу материала

6.1.1 Алюминий

6.1.2 Сталь

6.2 По вертикали конечных пользователей

6.2.1 Еда

6.2.2 Напиток

6.2.3 Фармацевтика

6.2.4 Косметика и уход за собой

6.2.5 Другие вертикали конечных пользователей

6.3 По стране

6.3.1 Соединенные Штаты

6.3.2 Канада

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Профили компании

7.1.1 Crown Holdings Inc.

7.1.2 Ball Corporation

7.1.3 Silgan Containers LLC

7.1.4 Mauser Packaging Solutions

7.1.5 Ardagh Group S.A.

7.1.6 DS Containers Inc.

7.1.7 CCL Container Inc.

7.1.8 Independent Can Company

7.1.9 Technocap Group

7.1.10 Can-Pack SA

7.1.11 Allstate Can Corporation

7.1.12 Envases Group

8. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

9. БУДУЩИЕ ПЕРСПЕКТИВЫ РЫНКА

Сегментация отрасли металлических банок в Северной Америке

Металлическая банка представляет собой емкость для раздачи или хранения товаров. Он состоит из тонкого металла, чему способствует его растущее использование в упаковке продуктов питания и напитков. Изучаемый рынок сегментирован по используемым материалам, таким как алюминий и сталь, среди различных вертикалей конечных пользователей в изучаемом регионе. Исследование также включает в себя влияние COVID-19 на рынок.

| По типу материала | ||

| ||

|

| По вертикали конечных пользователей | ||

| ||

| ||

| ||

| ||

|

| По стране | ||

| ||

|

Часто задаваемые вопросы по исследованию рынка металлических банок в Северной Америке

Насколько велик рынок металлических банок в Северной Америке?

Ожидается, что объем рынка металлических банок в Северной Америке достигнет 12,94 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,78% и достигнет 16,35 млрд долларов США к 2029 году.

Каков текущий размер рынка металлических банок в Северной Америке?

Ожидается, что в 2024 году объем рынка металлических банок в Северной Америке достигнет 12,94 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Металлические банки в Северной Америке?

Crown Holdings Inc., Ball Corporation, Silgan Containers LLC, Mauser Packaging Solutions, Ardagh Group S.A. — основные компании, работающие на рынке металлических банок в Северной Америке.

Какие годы охватывает рынок металлических банок в Северной Америке и каков был размер рынка в 2023 году?

В 2023 году объем рынка металлических банок в Северной Америке оценивался в 12,35 млрд долларов США. В отчете рассматривается исторический размер рынка металлических банок в Северной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка металлических банок в Северной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет о промышленности металлических банок в Северной Америке

Статистические данные о доле, размере и темпах роста доходов на рынке металлических банок в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ металлических банок Северной Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.