Размер рынка жидких удобрений в Северной Америке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

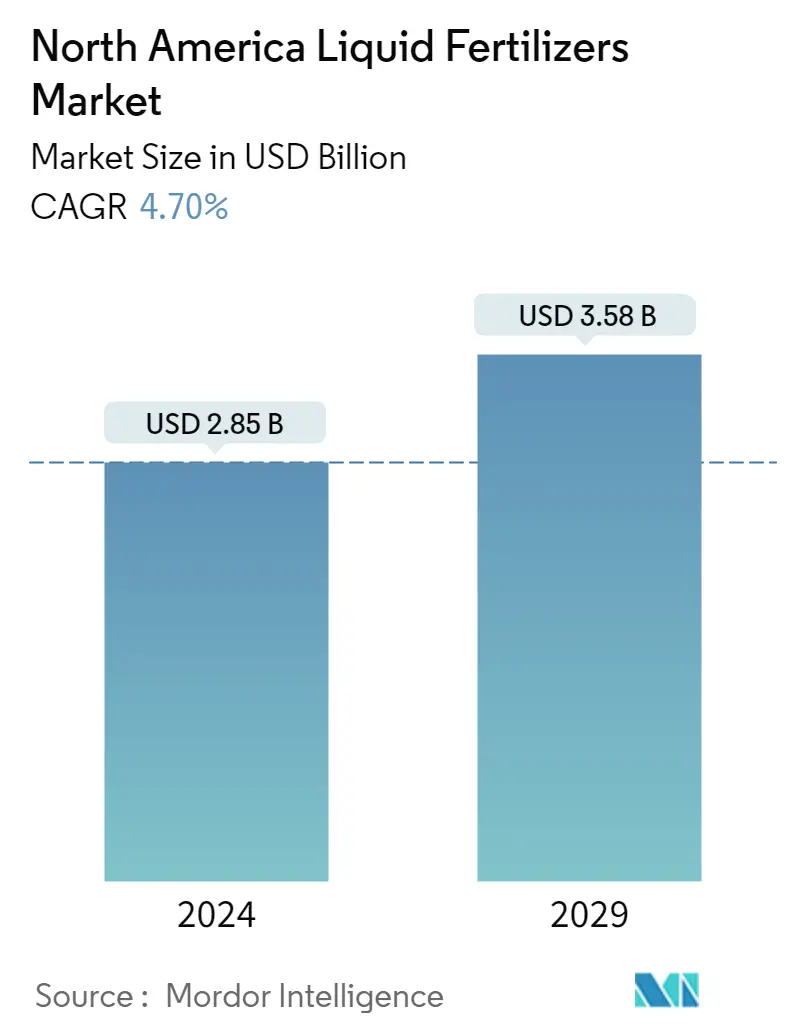

| Размер рынка (2024) | USD 2.85 миллиарда долларов США |

| Размер рынка (2029) | USD 3.58 миллиарда долларов США |

| CAGR(2024 - 2029) | 4.70 % |

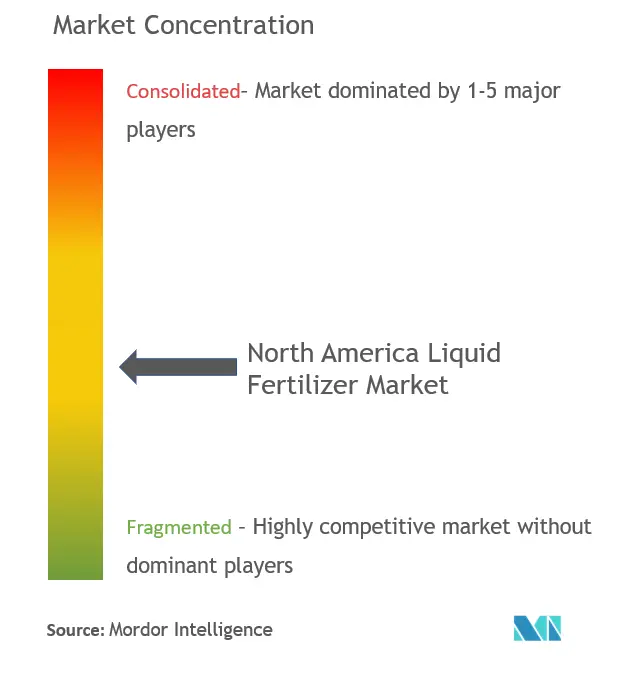

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка жидких удобрений Северной Америки

Размер рынка жидких удобрений в Северной Америке оценивается в 2,85 миллиарда долларов США в 2024 году и, как ожидается, достигнет 3,58 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 4,70% в течение прогнозируемого периода (2024-2029 годы).

В североамериканском регионе вспышка пандемии COVID-19 оказала значительное влияние на рынок жидких удобрений. Следовательно, широко распространенная пандемия COVID-19 в Северной Америке повлияла на различные аспекты отрасли, такие как нехватка рабочей силы, закупка сырья и ограничения на торговлю, что привело к сбоям в цепочке поставок. Кроме того, пандемия прервала канал сбыта отрасли жидких удобрений через магазины удобрений, что привело к смещению потребителей в сторону онлайн-каналов продаж для покупки продукции удобрений.

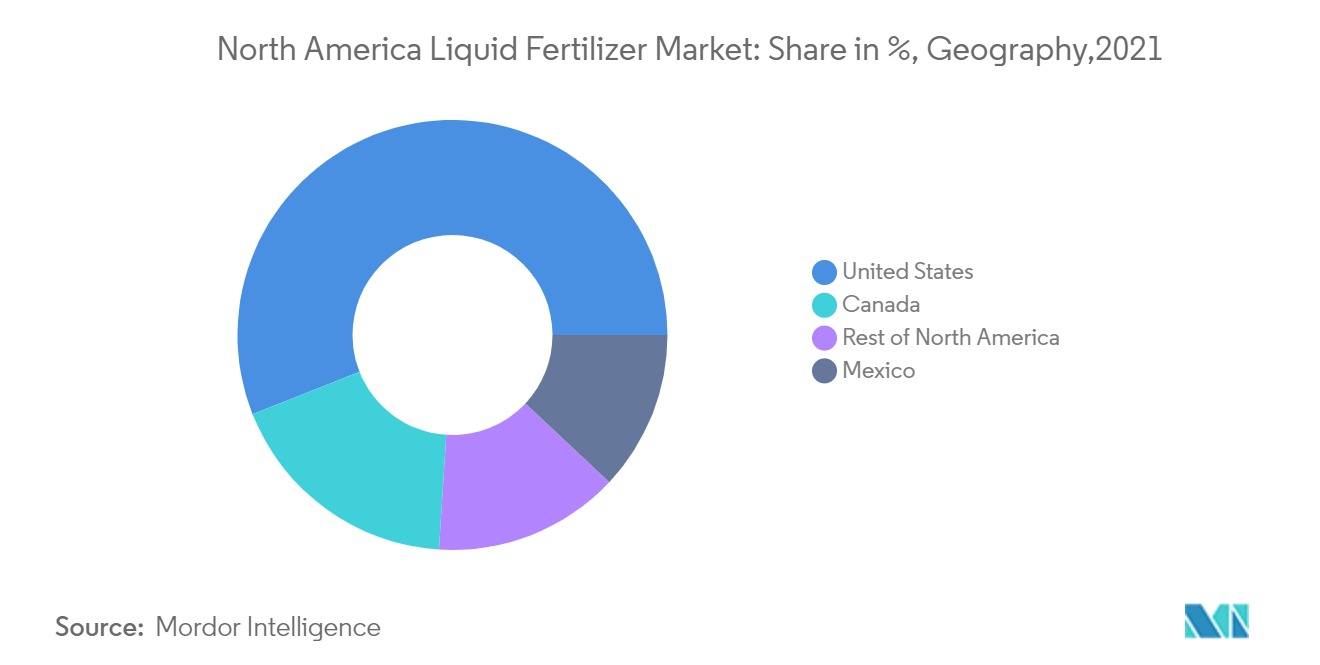

Северная Америка, по оценкам, является вторым по величине потребителем жидких удобрений. В регионе США, Канада и Мексика являются крупнейшими рынками жидких удобрений, при этом США доминируют на рынке. В североамериканском регионе земли кислые, и использование азотных удобрений помогает поддерживать желаемый уровень pH почвы, что является одним из основных драйверов роста рынка жидких азотных удобрений.

Ожидается, что в ближайшие годы в регионе увеличится растущий спрос на высокоэффективные удобрения в Северной Америке, а также спрос на жидкие удобрения. Недавний рост производства жидких удобрений с высоким содержанием питательных веществ, при котором растет урожайность сельскохозяйственных культур и производительность среди производителей, оказывается основным драйвером рынка.

Карбамид является наиболее широко используемым жидким азотным удобрением в регионе. Сегмент жидких микроэлементов на североамериканском рынке жидких удобрений растет быстрыми темпами, и этот рост можно объяснить растущим спросом на продовольственное зерно и растущим дефицитом почвы.

Тенденции рынка жидких удобрений Северной Америки

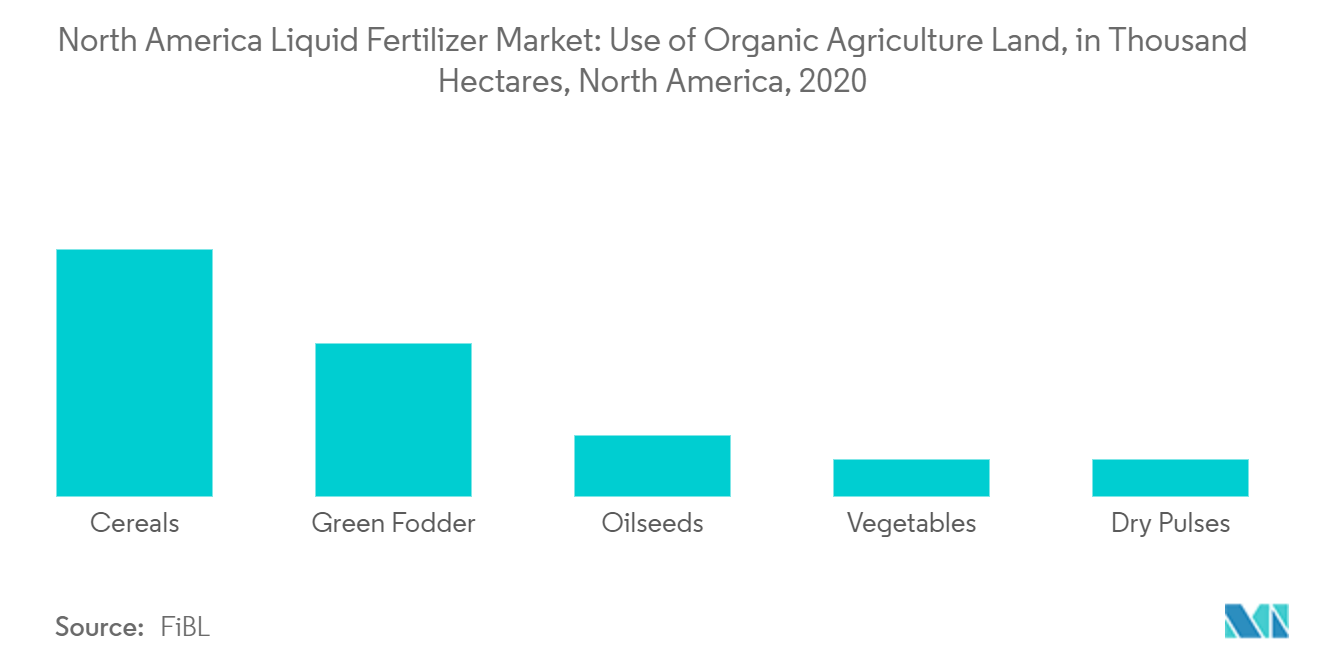

Внедрение методов устойчивого сельского хозяйства

Управление сельскохозяйственным производством в настоящее время сосредоточено на большей приверженности экологической устойчивости, поэтому растущее внедрение органического сельского хозяйства, принятого в североамериканском регионе в качестве альтернативы традиционному сельскому хозяйству, кажется экологически безопасной системой выращивания, поскольку минеральные удобрения ответственны за проблемы со здоровьем и загрязнение окружающей среды. По данным Fertilizer Canada, в 2019 году использование азотных и фосфорных питательных веществ производителями в категориях с высокой урожайностью, при этом использование 65,8% используется в категории высокой урожайности, за которым следуют 55,6% для средней урожайности и 54,8% для низкой урожайности. урожайность образцов почвы исключительно для посевов кукурузы, сои и рапса в Канаде, что повысит спрос на жидкие удобрения для покрытия всех способов применения сельскохозяйственных культур.

В августе 2020 года Национальная органическая программа Соединенных Штатов Америки (NOP) предложила внести изменения в правила органического производства Министерства сельского хозяйства США (USDA), направленные на усиление надзора и соблюдения органических принципов в цепочке поставок, что повлияет на производство и обработку. и маркетинг органических продуктов, тем самым, в свою очередь, способствуют росту органических ингредиентов на рынке жидких удобрений в регионе.

Соединенные Штаты доминируют на рынке

Жидкие удобрения занимают наибольшую долю потребления в США в североамериканском регионе. Более четверти удобрений, используемых в США, представляют собой жидкие удобрения.

Ожидается, что факторами, которые будут стимулировать рынок жидких удобрений в Соединенных Штатах, являются простота применения и наличие больших вагонов для наполнения жидких удобрений. Кроме того, широкое распространение технологий точного земледелия стимулирует рост рынка, поскольку использование технологии переменной нормы внесения (VRT) требует использования жидких удобрений. Около 77% фермерских хозяйств VRT используют удобрения. Тем не менее, внедрение VRT-сельского хозяйства для производства пестицидов и семян довольно низкое, оцениваемое в 11% и 7% соответственно. Среди удобрений, используемых в VRT, наибольшую долю занимают удобрения на основе извести, за которыми следуют однопитательные и многопитательные удобрения. Благодаря этим факторам потребление жидких удобрений в США может увеличиться высокими темпами в течение прогнозируемого периода.

Внесение жидких удобрений под растения кукурузы и сои за последние несколько лет в США стало обычной практикой в растениеводстве. Согласно исследованию, проведенному в 2017 году проектом Soybean Management and Research Technology (SMaRT), рецептурная смесь внекорневых удобрений увеличила урожайность сои на трех из 20 участков (15% времени).

Обзор отрасли производства жидких удобрений в Северной Америке

Рынок Северной Америки слабо консолидирован доля основных игроков составляет 39,7%, а доля других игроков составляет 60,3% от общего числа акций. Yara International, Nutrien Ltd, ICL Group и Agro Liquid — ключевые игроки на исследуемом рынке. Согласно ключевым событиям, наблюдавшимся за рассматриваемый период, запуск новых продуктов и партнерские отношения являются наиболее распространенными стратегиями доминирующих игроков на рынке, за которыми следуют слияния и поглощения. Крупнейшие игроки на изученном рынке увеличивают свой портфель продуктов за счет партнерства с другими игроками в регионе, чтобы сохранить свои позиции на рынке.

Лидеры рынка жидких удобрений Северной Америки

-

Nutrien Ltd.

-

AgroLiquid

-

Haifa Group

-

Yara International

-

ICL Group

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка жидких удобрений Северной Америки

В сентябре 2022 года компания Summit Nutrients LLC, прецизионный производитель и продавец биопитательных продуктов и удобрений, включая жидкие удобрения, приобрела AGVNT LLC, научно-исследовательскую компанию, занимающуюся вопросами эффективности питания.

В июне 2021 года IFFCO, один из крупнейших производителей удобрений в Индии, выпустил наноудобрения Urea Nano Fertilizers, доступные в бутылках емкостью 500 мл, которые, по утверждению компании, могут заменить 50-килограммовый мешок обычного карбамида.

В январе 2021 года хайфская компания представила новую линейку растительных добавок Haifa Complements, призванную помочь производителям повысить урожайность.

Отчет о рынке жидких удобрений Северной Америки – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип питательного вещества

5.1.1 Азот

5.1.2 Калий

5.1.3 Фосфат

5.1.4 Микронутриенты

5.2 Тип ингредиента

5.2.1 Органический

5.2.2 Синтетический

5.3 Способ применения

5.3.1 Стартовое решение

5.3.2 Листовое применение

5.3.3 Фертигация

5.3.4 Инъекция в почву

5.3.5 Воздушное применение

5.4 Приложение

5.4.1 Зерно и крупы

5.4.2 Зернобобовые и масличные культуры

5.4.3 Коммерческие культуры

5.4.4 Фрукты и овощи

5.4.5 Газон и украшения

5.5 География

5.5.1 Соединенные Штаты

5.5.2 Канада

5.5.3 Мексика

5.5.4 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии конкурентов

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 AgroLiquid

6.3.2 FoxFarm Soil & Fertilizer Company

6.3.3 Haifa Group

6.3.4 Kugler Company

6.3.5 ООО "Нутриен".

6.3.6 Planet Natural

6.3.7 Plant Food Company Inc.

6.3.8 Sociedad Quimica y Minera (SQM SA)

6.3.9 Triangle C. C.

6.3.10 Yara International ASA

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

8. ОЦЕНКА ВОЗДЕЙСТВИЯ COVID-19 НА РЫНОК

Сегментация отрасли производства жидких удобрений в Северной Америке

Жидкие удобрения — это жидкие концентраты, содержащие органические элементы, в том числе серу и микроэлементы, используемые в сельском хозяйстве. В отчете представлен широкий анализ рынка жидких удобрений в регионе. Корпорации работают в формате B2B. В их число не входят компании-поставщики сырья.

Рынок жидких удобрений в Северной Америке сегментирован по типу питательных веществ (азот, калий, фосфат и микроэлементы), по типу ингредиентов (органические и синтетические), способу применения (стартовый раствор, внекорневая подкормка, фертигация, впрыскивание в почву и воздушное внесение). ), по применению (зерновые и зерновые, зернобобовые и масличные, технические культуры, фрукты и овощи, газон и декоративные растения), а также по географическому положению (США, Канада, Мексика и остальная часть Северной Америки). Размер рынка и прогноз будут представлено в стоимостном выражении (млн долл. США) для всех вышеперечисленных сегментов.

| Тип питательного вещества | ||

| ||

| ||

| ||

|

| Тип ингредиента | ||

| ||

|

| Способ применения | ||

| ||

| ||

| ||

| ||

|

| Приложение | ||

| ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка жидких удобрений в Северной Америке

Насколько велик рынок жидких удобрений в Северной Америке?

Ожидается, что объем рынка жидких удобрений в Северной Америке достигнет 2,85 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,70% и достигнет 3,58 млрд долларов США к 2029 году.

Каков текущий размер рынка жидких удобрений в Северной Америке?

Ожидается, что в 2024 году объем рынка жидких удобрений в Северной Америке достигнет 2,85 миллиарда долларов США.

Кто являются ключевыми игроками на рынке жидких удобрений в Северной Америке?

Nutrien Ltd., AgroLiquid, Haifa Group, Yara International, ICL Group — основные компании, работающие на рынке жидких удобрений Северной Америки.

Какие годы охватывает рынок жидких удобрений в Северной Америке и каков был размер рынка в 2023 году?

В 2023 году объем рынка жидких удобрений в Северной Америке оценивался в 2,72 миллиарда долларов США. В отчете рассматривается исторический размер рынка жидких удобрений в Северной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка жидких удобрений в Северной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет о производстве жидких удобрений в Северной Америке

Статистические данные о доле, размере и темпах роста доходов на рынке жидких удобрений в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ жидких удобрений Северной Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.