Размер рынка мороженого в Северной Америке

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 31.86 Миллиардов долларов США | |

| Размер Рынка (2029) | 37.66 Миллиардов долларов США | |

| Наибольшая доля по каналу распределения | Вне торговли | |

| CAGR (2024 - 2029) | 2.73 % | |

| Наибольшая доля по странам | Соединенные Штаты | |

| Концентрация Рынка | Низкий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка мороженого Северной Америки

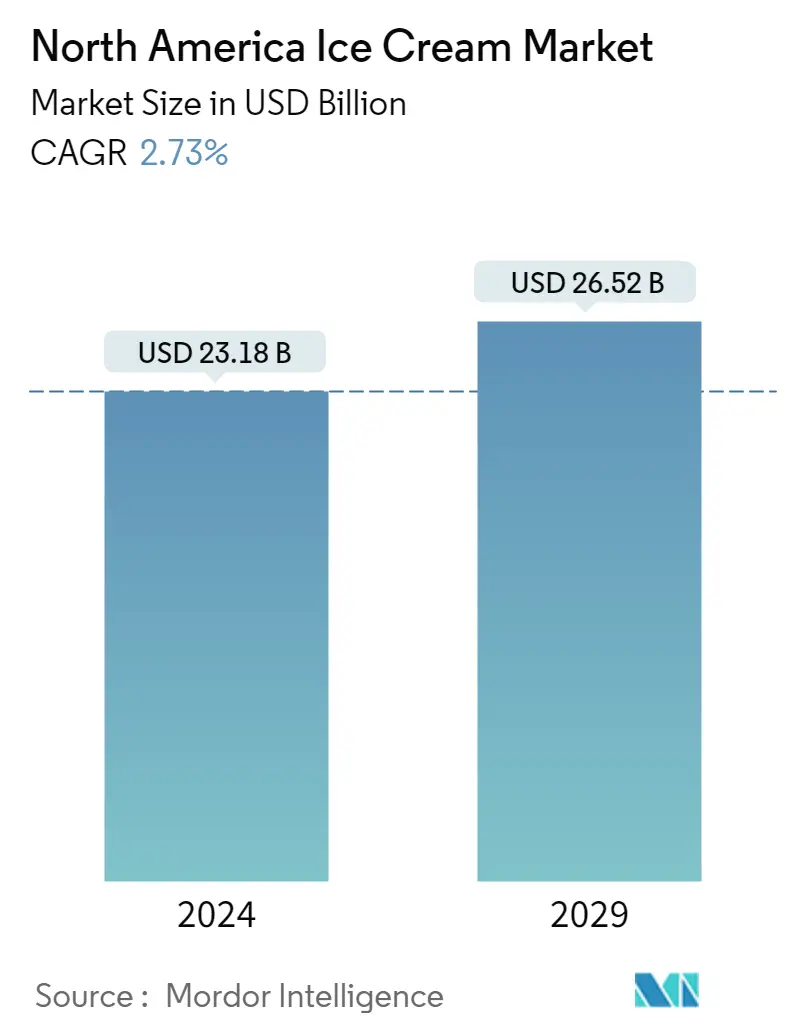

Размер рынка мороженого в Северной Америке оценивается в 23,18 млрд долларов США в 2024 году и, как ожидается, достигнет 26,52 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 2,73% в течение прогнозируемого периода (2024-2029 гг.).

Растущий спрос среди потребителей на живые покупки стимулирует рост розничного бизнеса.

- Канал сбыта в североамериканском регионе разделен на торговые и внеторговые розничные палаты. В сегменте внеторговой торговли в 2022 году наблюдался рост на 2,4% по сравнению с предыдущим, 2021 годом. Рост каналов внеторговой торговли связан с торговыми возможностями, которые они предоставляют своим потребителям. В супермаркетах и гипермаркетах мороженое продается по разным ценам, которые варьируются от 4,84 доллара США до более чем 140 долларов США. Легкая доступность мороженого по разным ценам также повышает покупательную способность потребителей. В дополнение к этому, в связи с растущим спросом на мороженое и удобными вариантами покупок среди потребителей, розничная стоимость сегмента розничной торговли в секторе каналов сбыта, по оценкам, вырастет на 4,01% в 2025 году.

- После вспышки COVID-19 потребители начали отдавать предпочтение потреблению вне дома. В результате этого в 2022 году спрос на сегмент сетей общественного питания и ритейлеров общественного питания увеличился на 2,4%. Одними из известных сетей общественного питания с мороженым в североамериканском регионе являются Baskin-Robbins, Ben and Jerry и др. Розничные продавцы предлагают мороженое разных вкусов, включая шоколадное, ванильное, клубничное и другие.

- В Северной Америке в секторах онлайн-торговли также наблюдался рост розничной стоимости на 2,56% в 2022 году. Эти интернет-торговцы предлагают широкий ассортимент продуктов с различными ингредиентами, брендами, вкусами и т. д. Интернет-торговцы привлекают внимание потребителей к электронной торговле. коммерция и покупка, предлагая им различные предложения. В поисках вариантов быстрой покупки мороженого потребительская стоимость мороженого выросла на 5,48% по сравнению с предыдущим, 2020 годом.

Высокая доступность различных вкусов в сочетании с хорошим проникновением на рынок розничных каналов. Рынок будет расти.

- В индустрии мороженого в североамериканском регионе в 2022 году наблюдался рост на 2,40% по сравнению с 2021 годом. Ожидается, что она будет расти за счет увеличения доступности различных вкусов в этом сегменте. Чтобы привлечь внимание потребителей, производители продают мороженое разных форматов, в том числе обезжиренное и обезжиренное. Это привело к повышенному интересу к мороженому, поскольку люди стремятся соблюдать здоровую диету. Учитывая спрос на мороженое, ожидается, что в 2024 году индустрия мороженого вырастет на 3,2%.

- В регионе Северной Америки Соединенные Штаты доминируют в индустрии мороженого. В 2022 году доля США составила 70,08%. В январе 2023 года в США действовало 150 174 магазина повседневного спроса, что на 1,5% больше, чем в 2022 году. Это помогает потребителям приобретать мороженое.

- Канаде принадлежала доля 18,85%. Больше всего магазинов повседневного спроса - 16 018 магазинов в Техасе, за ним следует Калифорния с 12 000 магазинов. Некоторые из известных магазинов в североамериканском регионе — это Walmart, Amazon, Kroger и Target и другие. Эти магазины предлагают на рынке широкий выбор мороженого.

- Мексика занимала долю 51,02%. В 2020 году по всей стране действовало 33 сети супермаркетов, в том числе 3227 магазинов, 2365 универмагов и 53 793 специализированных магазина. Около 50% розничного рынка занимают неформальные заведения, такие как передвижные уличные торговцы и открытые публичные рынки. Мороженое также доступно по разным ценам (низким, средним и высоким). Базовая цена продажи упакованного молока составляет 1,72 доллара США, что достигает 50,5 доллара США. Доступность этих товаров в различных ценовых диапазонах способствует повышению покупательной способности населения.

Тенденции рынка мороженого Северной Америки

- Увеличение количества фунтов молока на корову в сочетании с ростом экспорта молочной продукции стимулирует производство молока в Северной Америке.

Обзор индустрии мороженого Северной Америки

Рынок мороженого Северной Америки фрагментирован пять крупнейших компаний занимают 32,72%. Основными игроками на этом рынке являются Blue Bell Creameries LP, Froneri International Limited, Tillamook CCA, Unilever PLC и Wells Enterprises Inc. (отсортировано в алфавитном порядке).

Лидеры рынка мороженого Северной Америки

Blue Bell Creameries LP

Froneri International Limited

Tillamook CCA

Unilever PLC

Wells Enterprises Inc.

Other important companies include Agropur Dairy Cooperative, Arla Foods amba, Chapman's, Prairie Farms Dairy Inc., Turkey Hill Dairy, Yasso Inc..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка мороженого Северной Америки

- Октябрь 2022 г . Unilever заключила партнерское соглашение с ASAP по поставке мороженого. В рамках партнерства ASAP также будет доставлять мороженое и угощения из виртуального магазина Unilever The Ice Cream Shop.

- Октябрь 2022 г . В линейке Street компании Blue Ribbon представлены три новые двухлитровые баночки, каждая с двумя вкусами. В ассортименте есть шоколадный роман, карамельный хоккей-поки и бархатистая карамель.

- Сентябрь 2022 г . Blue Bell выпустила новый вкус мороженого Брауни с соленой карамелью. Вкус — сливочно-ванильное мороженое в сочетании с сочными шоколадными пирожными и завитком соленой карамели.

Отчет о рынке мороженого в Северной Америке – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Потребление на душу населения

- 4.2 Сырье/товарное производство

- 4.2.1 Молоко

- 4.3 Нормативно-правовая база

- 4.3.1 Канада

- 4.3.2 Мексика

- 4.3.3 Соединенные Штаты

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Канал распределения

- 5.1.1 Вне торговли

- 5.1.1.1 По дополнительным каналам распространения

- 5.1.1.1.1 Магазины

- 5.1.1.1.2 Интернет-торговля

- 5.1.1.1.3 Специализированные розничные продавцы

- 5.1.1.1.4 Супермаркеты и гипермаркеты

- 5.1.1.1.5 Прочее (Складские клубы, АЗС и т.д.)

- 5.1.2 Он-Трейд

- 5.2 Страна

- 5.2.1 Канада

- 5.2.2 Мексика

- 5.2.3 Соединенные Штаты

- 5.2.4 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Agropur Dairy Cooperative

- 6.4.2 Arla Foods amba

- 6.4.3 Blue Bell Creameries LP

- 6.4.4 Chapman's

- 6.4.5 Froneri International Limited

- 6.4.6 Prairie Farms Dairy Inc.

- 6.4.7 Tillamook CCA

- 6.4.8 Turkey Hill Dairy

- 6.4.9 Unilever PLC

- 6.4.10 Wells Enterprises Inc.

- 6.4.11 Yasso Inc.

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРЕДПРИЯТИЙ

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация индустрии мороженого в Северной Америке

Off-Trade и On-Trade рассматриваются как сегменты канала сбыта. Канада, Мексика и США представлены в виде сегментов по странам.

- Канал сбыта в североамериканском регионе разделен на торговые и внеторговые розничные палаты. В сегменте внеторговой торговли в 2022 году наблюдался рост на 2,4% по сравнению с предыдущим, 2021 годом. Рост каналов внеторговой торговли связан с торговыми возможностями, которые они предоставляют своим потребителям. В супермаркетах и гипермаркетах мороженое продается по разным ценам, которые варьируются от 4,84 доллара США до более чем 140 долларов США. Легкая доступность мороженого по разным ценам также повышает покупательную способность потребителей. В дополнение к этому, в связи с растущим спросом на мороженое и удобными вариантами покупок среди потребителей, розничная стоимость сегмента розничной торговли в секторе каналов сбыта, по оценкам, вырастет на 4,01% в 2025 году.

- После вспышки COVID-19 потребители начали отдавать предпочтение потреблению вне дома. В результате этого в 2022 году спрос на сегмент сетей общественного питания и ритейлеров общественного питания увеличился на 2,4%. Одними из известных сетей общественного питания с мороженым в североамериканском регионе являются Baskin-Robbins, Ben and Jerry и др. Розничные продавцы предлагают мороженое разных вкусов, включая шоколадное, ванильное, клубничное и другие.

- В Северной Америке в секторах онлайн-торговли также наблюдался рост розничной стоимости на 2,56% в 2022 году. Эти интернет-торговцы предлагают широкий ассортимент продуктов с различными ингредиентами, брендами, вкусами и т. д. Интернет-торговцы привлекают внимание потребителей к электронной торговле. коммерция и покупка, предлагая им различные предложения. В поисках вариантов быстрой покупки мороженого потребительская стоимость мороженого выросла на 5,48% по сравнению с предыдущим, 2020 годом.

| Вне торговли | По дополнительным каналам распространения | Магазины |

| Интернет-торговля | ||

| Специализированные розничные продавцы | ||

| Супермаркеты и гипермаркеты | ||

| Прочее (Складские клубы, АЗС и т.д.) | ||

| Он-Трейд |

| Канада |

| Мексика |

| Соединенные Штаты |

| Остальная часть Северной Америки |

| Канал распределения | Вне торговли | По дополнительным каналам распространения | Магазины |

| Интернет-торговля | |||

| Специализированные розничные продавцы | |||

| Супермаркеты и гипермаркеты | |||

| Прочее (Складские клубы, АЗС и т.д.) | |||

| Он-Трейд | |||

| Страна | Канада | ||

| Мексика | |||

| Соединенные Штаты | |||

| Остальная часть Северной Америки |

Определение рынка

- Масло - Сливочное масло представляет собой твердую эмульсию жировых шариков, воды и неорганических солей желтого или белого цвета, получаемую путем сбивания сливок из коровьего молока.

- Молочный - Молочные продукты включают молоко и любые продукты, изготовленные из молока, включая масло, сыр, мороженое, йогурт, а также сгущенное и сухое молоко.

- Замороженные Десерты - Замороженный молочный десерт означает и включает продукты, содержащие молоко или сливки и другие ингредиенты, которые замораживаются или полузамораживаются перед употреблением, такие как ледяное молоко или шербет, включая замороженные молочные десерты для специальных диетических целей и сорбет.

- Кисломолочные напитки - Простокваша — густое свернувшееся молоко с кислым вкусом, получаемое в результате брожения молока. В исследовании рассмотрены кисломолочные напитки, такие как кефир, лабан, пахта.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, а средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки