Размер рынка оборудования для домашнего фитнеса в Северной Америке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | 2.09 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка оборудования для домашнего фитнеса в Северной Америке

Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста рынка домашнего оборудования для фитнеса в Северной Америке составит 2,09%.

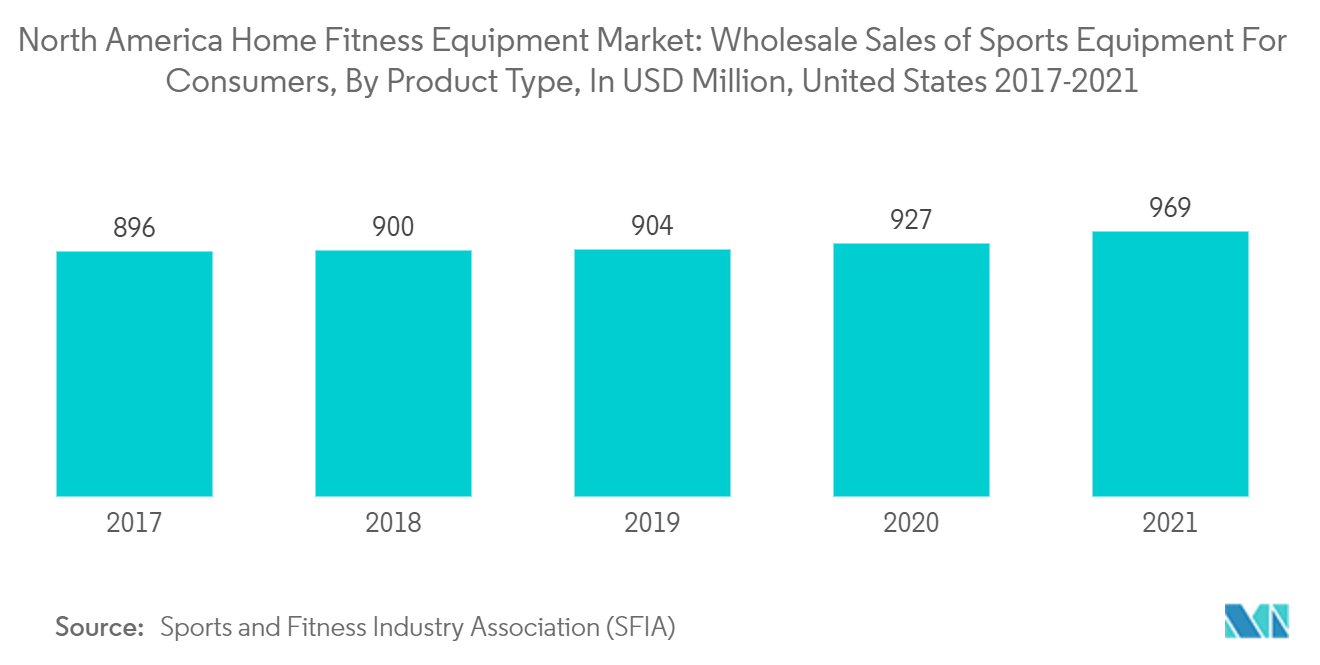

Рынок Северной Америки стал свидетелем значительного роста благодаря повышению осведомленности потребителей о здоровье, а также растущему распространению упражнений, связанных с физическим благополучием, контролем веса, улучшением выносливости тела и мышечной силой, движущей силой рынка.

Растущий процент населения, страдающего ожирением, и растущие проблемы со здоровьем являются другими важными факторами, движущими рынок домашнего оборудования для фитнеса. По данным Центров по контролю и профилактике заболеваний (CDC), в 2022 году более 42% американцев страдали ожирением, а около 30,7% имели избыточный вес. Избыточный вес или ожирение затрагивают более двух третей американцев. Ожирение более распространено среди людей в возрасте от 40 до 59 лет.

Растущие меры профилактического здравоохранения и растущие расходы на здравоохранение позволяют потребителям регулярно заниматься спортом, чтобы оставаться в форме. С ростом спроса производители, работающие на рынке, расширяют свое присутствие для достижения конкурентного преимущества. Например, в сентябре 2020 года компания Peloton Interactive Inc. выпустила два новых продукта для своей линейки домашних умных тренажерных залов — Bike+ и Tread — по цене 2495 долларов США. Новый велотренажер присоединился к оригинальной модели Peloton, которая по-прежнему доступна по цене 1895 долларов США. В то же время Tread — это новая беговая дорожка компании начального уровня, оригинальная модель — Tread+ за 4295 долларов США. Малоподвижный образ жизни, напряженный график и растущий интерес потребителей к тренировкам на дому побудили использовать домашние фитнес-оборудования в регионе Северной Америки.

Тенденции рынка оборудования для домашнего фитнеса в Северной Америке

Интерес потребителей к индивидуальным режимам тренировок

Плотный график и продолжительный рабочий день, переполненные фитнес-центры и проблемы с парковкой автомобилей привели к тому, что все большее число потребителей активно склоняются к домашним тренировкам. Домашние тренажеры устраняют неудобства, связанные с поездкой в тренажерный зал для занятий на тренажерах, и в долгосрочной перспективе являются очень рентабельными. Небольшие периодические затраты на транспорт, оборудование для тренировок, оплату тренеров и членские взносы являются основным фактором, способствующим склонности потребителей к домашнему оборудованию для фитнеса.

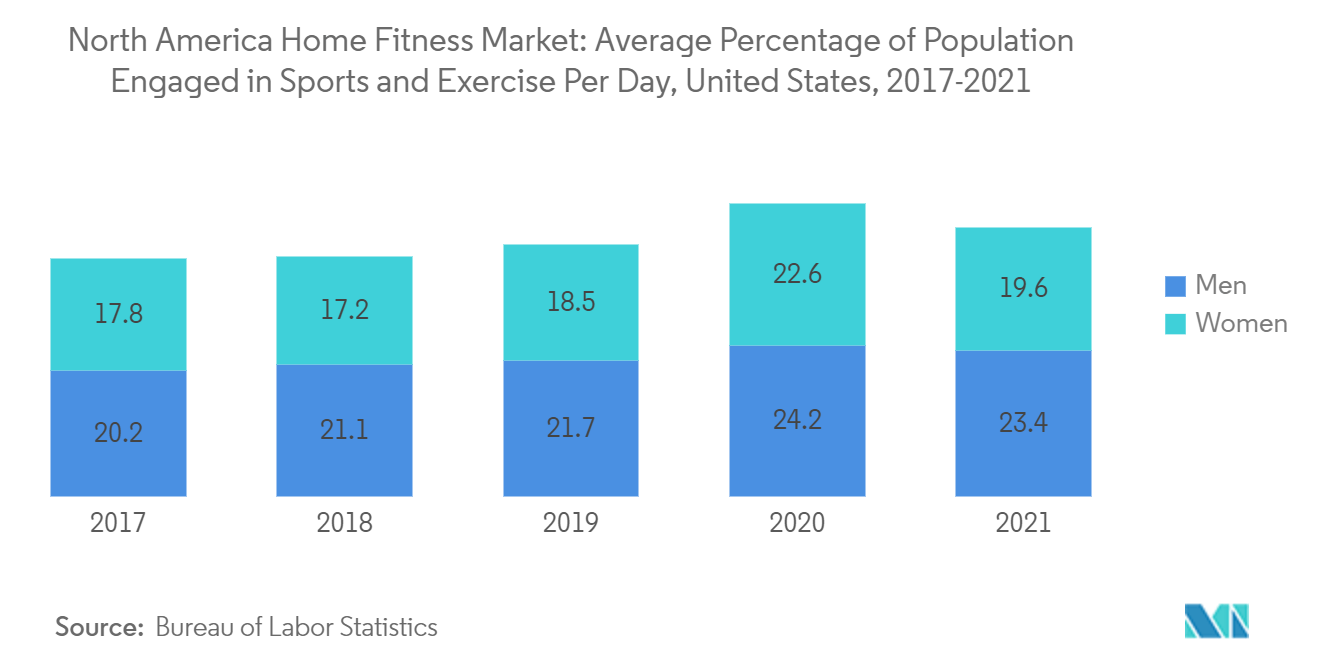

Недавний опрос, проведенный в 2018 году сайтом Fitrated, посвященным предоставлению удобных для потребителей ресурсов по оборудованию, снаряжению и услугам для фитнеса, показал, что 64,9% американских женщин и 36,1% мужчин избегают посещения тренажерного зала из-за беспокойства по поводу осуждения, таким образом что привело к значительному увеличению количества домашних спортзалов за последние пару лет.

Технологические достижения, такие как носимые устройства самоконтроля и виртуальные групповые упражнения, стирают грань между домашними тренировками и занятиями в тренажерном зале, что в дальнейшем повышает спрос клиентов на домашнее оборудование для фитнеса в регионе. Например, в августе 2021 года Whoop привлек инвестиции в размере 200 миллионов долларов США в рамках серии F. Компания планирует инвестировать капитал в исследования и разработки для создания будущих носимых технологий, которые помогут отслеживать здоровье, нагрузку, сон и восстановление организма.

США остались крупнейшим рынком

Рынок домашнего фитнеса в США стал свидетелем значительного роста благодаря повышению осведомленности потребителей о здоровье, а также растущему внедрению упражнений, связанных с физическим благополучием, контролем веса, улучшением выносливости тела и мышечной силы, что стимулирует рост рынка в стране. Растущие меры профилактического здравоохранения и растущие расходы на здравоохранение побуждают потребителей регулярно заниматься тренировками, чтобы оставаться в форме. Таким образом, компании, работающие в стране, принимают стратегические меры, используя интерактивные видеоролики и страницы в социальных сетях, что позволяет клиентам получать надлежащие рекомендации непосредственно от экспертов вместе с оборудованием. Ожидается, что такие факторы будут способствовать росту количества домашнего оборудования для фитнеса.

С ростом спроса производители, работающие на мировом рынке, расширяют свое присутствие для достижения конкурентного преимущества на рынке США. Например, в июле 2022 года компания Nautilus Inc. представила два новых велосипеда Schwinn 190 Upright и Schwinn 290 Recumbent Bikes. По заявлению компании, оба велосипеда подключены к цифровой фитнес-платформе JRNY. Они оснащены технологией контроля рельефа местности, новыми элементами дизайна и функциональностью, подходящей для различных уровней физической подготовки.

Обзор отрасли домашнего оборудования для фитнеса в Северной Америке

Рынок оборудования для домашнего фитнеса в Северной Америке сильно фрагментирован. Icon Health Fitness Inc., Peloton Interactive Inc., Johnson Health Tech Co. Ltd и Nautilus Inc. — немногие известные игроки на рынке. Игроки, работающие на рынке, учитывают различные факторы, чтобы сделать свою продукцию более привлекательной для покупателей. Например, игроки предлагают продукты с передовыми цифровыми приложениями. Technogym SpA, еще один известный игрок на рынке, стала первой компанией-производителем оборудования для фитнеса, представившей Apple GymKit. Кардиотренажеры компании настраиваются на Apple Watch с помощью технологии Apple GymKit. Это позволит потребителям отслеживать свои тренировки в помещении, нажав на свои часы Apple.

Лидеры рынка оборудования для домашнего фитнеса в Северной Америке

-

Nautilus Inc.

-

Technogym SpA

-

Peloton Interactive, Inc.

-

Johnson Health Tech. Co. Ltd

-

ICON Health & Fitness INC.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка оборудования для домашнего фитнеса в Северной Америке

- В ноябре 2022 года компания Nautilus Inc. выпустила беговую дорожку Bowflex BXT8J с адаптивным фитнес-приложением JRNY в ограниченных торговых точках, таких как Amazon, Dick's Sporting Goods, Academy, Best Buy и Nebraska Furniture Mart. Изделие имеет широкий ассортимент беговых лент, систему амортизации Comfort Tech, скорость до 19 миль в час и моторизованный уклон 15%.

- В сентябре 2022 года Peloton Interactive Inc. представила линейку гребных тренажеров по стартовой цене 3195 долларов США. Компания объявила о заключении партнерства с гигантом электронной коммерции Amazon для продажи своего продукта и расширения клиентской базы.

- В июне 2022 года компания SportsArt добавила эллиптический тренажер G866 с передним приводом в свою инновационную, энергогенерирующую линейку ECO-POWR. Он обеспечивает долговечность, надежность и большую доступность, чем традиционные эллиптические тренажеры с задним приводом. SportsArt также предлагает переднеприводные эллиптические тренажеры E866 и E863 с широким набором опций, отвечающих конкретным потребностям клиентов.

Отчет о рынке оборудования для домашнего фитнеса в Северной Америке – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.2 Рыночные ограничения

4.3 Анализ пяти сил Портера

4.3.1 Угроза новых участников

4.3.2 Переговорная сила покупателей/потребителей

4.3.3 Рыночная власть поставщиков

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип продукта

5.1.1 Беговые дорожки

5.1.2 Эллиптические тренажеры

5.1.3 Стационарные циклы

5.1.4 Гребные тренажеры

5.1.5 Оборудование для силовых тренировок

5.1.6 Другие типы продуктов

5.2 Канал распределения

5.2.1 Офлайн-магазины розничной торговли

5.2.2 Розничные интернет-магазины

5.2.3 Прямая продажа

5.3 География

5.3.1 Соединенные Штаты

5.3.2 Канада

5.3.3 Мексика

5.3.4 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Стратегии, принятые ведущими игроками

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Nautilus Inc.

6.3.2 Wattbike Ltd

6.3.3 Technogym SpA

6.3.4 Johnson Health Tech Co. Ltd

6.3.5 Echelon Fitness Multimedia LLC

6.3.6 TRUE Fitness

6.3.7 ICON Health & Fitness INC. (Nordic Track)

6.3.8 Peloton Interactive Inc. (Precor Incorporated)

6.3.9 Anta International Limited (Amer Sports Oyj)

6.3.10 KPS Capital Partners (Life Fitness)

6.3.11 SportsArt

6.3.12 Decathlon SA

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли домашнего оборудования для фитнеса в Северной Америке

Домашнее оборудование для тренировок/фитнеса — это любой аппарат или устройство, используемое во время физической активности для усиления силового или кондиционного воздействия на организм.

Рынок домашнего оборудования для фитнеса в Северной Америке сегментирован по типу продукции, каналу сбыта и географическому положению. В зависимости от типа продукта рынок сегментирован на беговые дорожки, эллиптические тренажеры, велотренажеры, гребные тренажеры, оборудование для силовых тренировок и другие типы продуктов. По каналам сбыта рынок сегментирован на офлайн-магазины, интернет-магазины и магазины прямых продаж. Рынок также сегментирован по географическому признаку, включая размер рынка, тенденции и прогнозы для основных рынков США, Канады, Мексики и остальной части Северной Америки. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Тип продукта | ||

| ||

| ||

| ||

| ||

| ||

|

| Канал распределения | ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

|

Исследование рынка оборудования для домашнего фитнеса в Северной Америке часто задаваемые вопросы

Каков текущий размер рынка оборудования для домашнего фитнеса в Северной Америке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка оборудования для домашнего фитнеса в Северной Америке составит 2,09%.

Кто являются ключевыми игроками на рынке оборудования для домашнего фитнеса в Северной Америке?

Nautilus Inc., Technogym SpA, Peloton Interactive, Inc., Johnson Health Tech. Co. Ltd, ICON Health & Fitness INC. — крупнейшие компании, работающие на рынке оборудования для домашнего фитнеса в Северной Америке.

В какие годы охватывает рынок оборудования для домашнего фитнеса в Северной Америке?

В отчете рассматривается исторический размер рынка оборудования для домашнего фитнеса в Северной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка оборудования для домашнего фитнеса в Северной Америке на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Отчет об индустрии оборудования для домашнего фитнеса в Северной Америке

Статистические данные о доле, размере и темпах роста доходов на рынке домашнего фитнес-оборудования в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ домашнего фитнес-оборудования в Северной Америке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.