Размер рынка кормовых витаминов в Северной Америке

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | USD 506.9 Million |

|

|

Размер Рынка (2029) | USD 655 Million |

|

|

Наибольшая доля по подкатегории добавки | Витамин Е |

|

|

CAGR (2024 - 2029) | 5.25 % |

|

|

Наибольшая доля по странам | Соединенные Штаты |

|

|

Концентрация Рынка | Середина |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка кормовых витаминов в Северной Америке

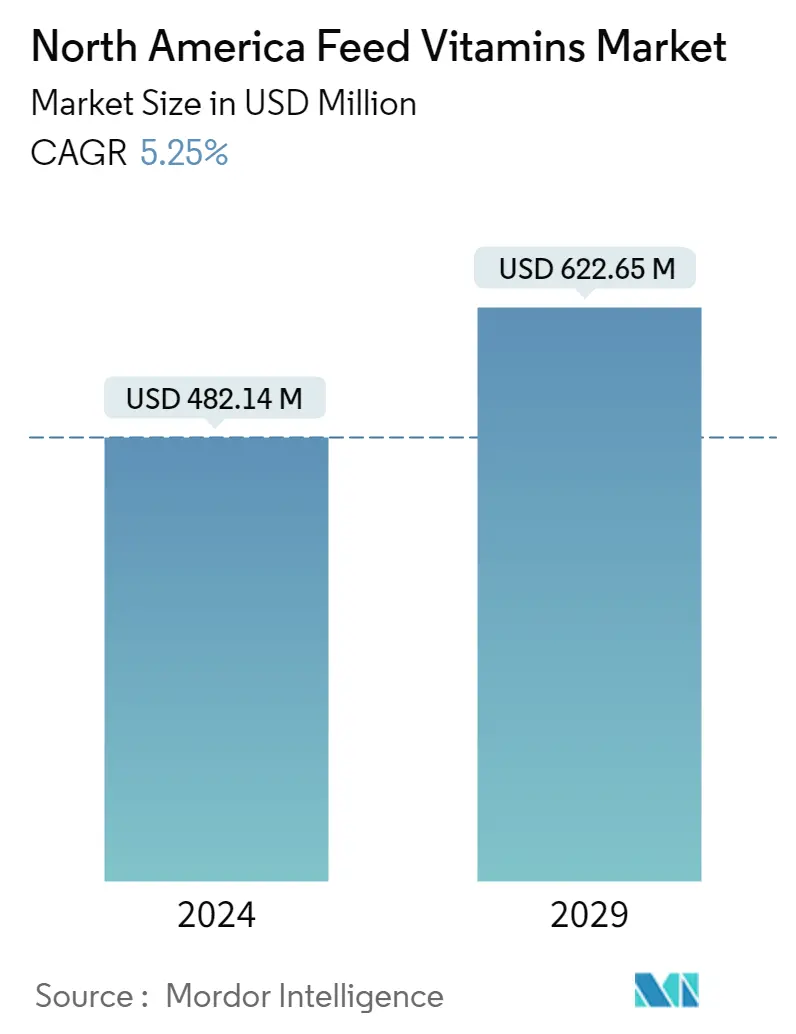

Объем рынка кормовых витаминов в Северной Америке оценивается в 482,14 миллиона долларов США в 2024 году и, как ожидается, достигнет 622,65 миллиона долларов США к 2029 году, при этом среднегодовой темп роста составит 5,25% в течение прогнозируемого периода (2024-2029 годы).

- Кормовые витамины являются важной частью корма для животных; они играют важную роль в росте животных, предотвращении заболеваний и развитии костей. В Северной Америке рынок кормовых витаминов в 2022 году занимал 5,1% рынка кормовых добавок. В 2019 году рыночная стоимость выросла на 16,2% по сравнению с 2018 годом за счет роста производства кормов, особенно для жвачных животных.

- Витамин Е был самым значимым витамином в регионе, его стоимость в 2022 году оценивалась в 0,13 миллиарда долларов США, за ним следовали витамин В и витамин А, на долю которых приходилось 19,4% и 16,4% соответственно. Более высокая доля витамина Е объясняется его различными преимуществами, такими как иммунитет против инфекций.

- Соединенные Штаты были самой заметной страной в Северной Америке с точки зрения рынка кормовых витаминов в 2022 году на их долю пришлось 70%. Это было связано с более высоким производством кормов, которое в 2022 году составило 170 миллионов метрических тонн. Это самая быстрорастущая страна в регионе, и ожидается, что в течение прогнозируемого периода ее среднегодовой темп роста составит 5,8%. Рост объясняется увеличением спроса на мясо, особенно птицу и свинину, а также молочные продукты и растущим выращиванием аквакультуры.

- Птицы и жвачные животные были наиболее значимыми видами животных, на них приходилось 77% рынка витамина Е в регионе, стоимость которого в 2022 году составила почти 104,7 млн долларов США. Более высокая доля рынка птицы была обусловлена более высоким использованием витамина Е для оплодотворяемость и продуктивность яиц.

- Осведомленность об использовании кормовых витаминов, снижение ветеринарных затрат и повышение продуктивности животноводов являются важными движущими силами рынка кормовых витаминов в регионе. Ожидается, что рынок в Северной Америке продолжит расти, поскольку животноводы будут лучше осознавать преимущества использования кормовых витаминов в кормах для животных.

- В последние годы рынок кормовых витаминов в Северной Америке пережил быстрый рост его стоимость значительно увеличилась с 302,1 млн долларов США в 2017 году до 436,8 млн долларов США в 2022 году, что указывает на рост на 44,8% за тот же период. Основным фактором, способствующим этому росту, является растущее понимание важности витаминов в рационе животных в регионе.

- Соединенные Штаты являются ведущим рынком кормовых витаминов, стоимость которого в 2022 году составила 305,2 миллиона долларов США. В стране самая большая популяция животных, на которую в 2021 году приходилось 59,7% животных в регионе, что приводит к более высокому потреблению кормовых витаминов. Мексика является второй по темпам роста страной на североамериканском рынке, ее доля в стоимости составила 14,2% в 2022 году. Страна произвела 3,3 миллиона тонн комбикормов, что составило 11,8% производства региона в 2022 году.

- На птицу приходится наибольшая доля потребления кормовых витаминов в Северной Америке, ее рыночная стоимость в 2022 году составила 43,7%. Жвачные животные и свиньи занимают второй и третий по величине сегменты, на их долю приходится 33,3% и 20,8% рыночной стоимости соответственно. , в 2022 году. Тем не менее, ожидается, что жвачные животные станут самым быстрорастущим сегментом на рынке среднегодовой темп роста составит 5,8% в течение прогнозируемого периода, в основном благодаря растущей молочной промышленности в стране.

- В 2022 году Северная Америка произвела 280,7 млн тонн комбикормов, причем только на США пришлось 76,1% этой доли. Ожидается, что среднегодовой темп роста рынка в регионе составит 5,2% в течение прогнозируемого периода (2023-2029 гг.) благодаря растущему спросу на высококачественную продукцию животноводства и развитию животноводческой отрасли.

Тенденции рынка кормовых витаминов в Северной Америке

- Популяция жвачных животных увеличивается из-за высокого экспортного потенциала говядины для пищевой промышленности, а на долю США приходится 54,9% населения региона.

- Соединенные Штаты, доминирующие в поголовье свиней, и Канада, являющаяся третьим по величине экспортером живых свиней и свинины, помогут увеличить поголовье свиней для удовлетворения спроса на мясо, богатое белком.

- Северная Америка является вторым по величине производителем кормов для птицы в мире с растущей прибыльностью производства цыплят-бройлеров и ростом спроса на продукты птицеводства, такие как мясо и яйца.

- Высокий спрос на питательные корма для высоких удоев и увеличение производства мясного скота стимулируют спрос на комбикорма для жвачных животных.

- Ожидается, что Соединенные Штаты являются крупным производителем кормов для свиней, и производители комбикормов, инвестирующие в увеличение производства, будут стимулировать рост производства кормов для свиней.

Обзор отрасли кормовых витаминов в Северной Америке

Рынок кормовых витаминов в Северной Америке умеренно консолидирован пять крупнейших компаний занимают 56,83%. Основными игроками на этом рынке являются Adisseo, Archer Daniel Midland Co., Brenntag SE, DSM Nutritional Products AG и Lonza Group Ltd. (отсортировано в алфавитном порядке).

Лидеры рынка кормовых витаминов в Северной Америке

Adisseo

Archer Daniel Midland Co.

Brenntag SE

DSM Nutritional Products AG

Lonza Group Ltd.

Other important companies include BASF SE, Biovet S.A., Cargill Inc., Impextraco NV, Prinova Group LLC.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка кормовых витаминов в Северной Америке

- Июль 2022 г . Impextraco расширила свое предприятие в Мексике, чтобы улучшить площади для хранения продукции и расширить возможности бизнеса, а также способствовала присутствию бренда Impextraco в стране.

- Июнь 2022 г . Brenntag открыла новый офис в США для работы на рынках Северной и Южной Америки. Новый корпоративный офис объединит множество функциональных команд и будет способствовать инновациям.

- Апрель 2022 г . Cargill расширила свой Глобальный центр питания животных в США, инвестировав 50 миллионов долларов США в развитие нового инновационного подразделения по производству молочной продукции и центра исследований и разработок (НИОКР).

Отчет о рынке кормовых витаминов в Северной Америке – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

-

4.1 Поголовье животных

- 4.1.1 Птица

- 4.1.2 Жвачные животные

- 4.1.3 Свинья

-

4.2 Производство кормов

- 4.2.1 Аквакультура

- 4.2.2 Птица

- 4.2.3 Жвачные животные

- 4.2.4 Свинья

-

4.3 Нормативно-правовая база

- 4.3.1 Канада

- 4.3.2 Мексика

- 4.3.3 Соединенные Штаты

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Субдобавка

- 5.1.1 Витамин А

- 5.1.2 Витамин В

- 5.1.3 Витамин C

- 5.1.4 Витамин Е

- 5.1.5 Другие витамины

-

5.2 Животное

- 5.2.1 Аквакультура

- 5.2.1.1 От суб-животного

- 5.2.1.1.1 Рыба

- 5.2.1.1.2 Креветка

- 5.2.1.1.3 Другие виды аквакультуры

- 5.2.2 Птица

- 5.2.2.1 От суб-животного

- 5.2.2.1.1 Бройлер

- 5.2.2.1.2 Слой

- 5.2.2.1.3 Другие домашние птицы

- 5.2.3 Жвачные животные

- 5.2.3.1 От суб-животного

- 5.2.3.1.1 Мясной скот

- 5.2.3.1.2 Молочный скот

- 5.2.3.1.3 Другие жвачные животные

- 5.2.4 Свинья

- 5.2.5 Другие животные

-

5.3 Страна

- 5.3.1 Канада

- 5.3.2 Мексика

- 5.3.3 Соединенные Штаты

- 5.3.4 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Adisseo

- 6.4.2 Archer Daniel Midland Co.

- 6.4.3 BASF SE

- 6.4.4 Biovet S.A.

- 6.4.5 Brenntag SE

- 6.4.6 Cargill Inc.

- 6.4.7 DSM Nutritional Products AG

- 6.4.8 Impextraco NV

- 6.4.9 Lonza Group Ltd.

- 6.4.10 Prinova Group LLC

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ КОРМОВЫХ ДОБАВОК

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Размер мирового рынка и DRO

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ПОПУЛЯЦИЯ ПТИЦЫ, ЧИСЛО, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 2:

- ПОПУЛЯЦИЯ ЖВАЧНЫХ, ЧИСЛО, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 3:

- ПОПУЛЯЦИЯ СВИНЕЙ, ЧИСЛО, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 4:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ АКВАКУЛЬТУРЫ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 5:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ ПТИЦЫ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 6:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ ЖВАЧНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 7:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ СВИНЕЙ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 8:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 9:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ, ДОЛЛАРЫ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 10:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 11:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 12:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ ВИТАМИНОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 13:

- ДОЛЯ СТОИМОСТИ КОРМОВЫХ ВИТАМИНОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 14:

- ОБЪЕМ ВИТАМИНА А КОРМОВЫХ ВИТАМИНОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 15:

- СТОИМОСТЬ ВИТАМИНА А КОРМОВЫХ ВИТАМИНОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 16:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНА А В КОРМАХ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 17:

- ОБЪЕМ ВИТАМИНА В КОРМОВЫХ ВИТАМИНОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 18:

- СТОИМОСТЬ ВИТАМИНА В КОРМОВЫХ ВИТАМИНОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 19:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНА В КОРМОВЫХ ВИТАМИНОВ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 20:

- ОБЪЕМ ВИТАМИНА С КОРМОВЫХ ВИТАМИНОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 21:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ ВИТАМИНА С, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 22:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНА С В КОРМОВЫХ ВИТАМИНАХ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 23:

- ОБЪЕМ ВИТАМИНА Е КОРМОВЫХ ВИТАМИНОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 24:

- СТОИМОСТЬ ВИТАМИНА Е КОРМОВЫХ ВИТАМИНОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 25:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНА Е В КОРМОВЫХ ВИТАМИНАХ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 26:

- ОБЪЕМ ПРОЧИХ ВИТАМИНОВ КОРМОВЫХ ВИТАМИНОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 27:

- СТОИМОСТЬ ДРУГИХ ВИТАМИНОВ КОРМОВЫХ ВИТАМИНОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 28:

- ДОЛЯ ДРУГИХ ВИТАМИНОВ В КОРМОВЫХ ВИТАМИНАХ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 29:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 30:

- ЦЕННОСТЬ КОРМОВЫХ ВИТАМИНОВ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 31:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ ВИТАМИНОВ ПО ВИДАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 32:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ВИТАМИНОВ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 33:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 34:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 35:

- ОБЪЕМНАЯ ДОЛЯ ВИТАМИНОВ В КОРМАХ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 36:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ВИТАМИНОВ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 37:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ ДЛЯ РЫБ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 38:

- СТОИМОСТЬ ВИТАМИНОВ КОРМОВ ДЛЯ РЫБ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 39:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНОВ КОРМОВ ДЛЯ РЫБ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 40:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ ДЛЯ КРЕВЕТОК, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 41:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ ДЛЯ КРЕВЕТОК, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 42:

- ДОЛЯ КОРМОВЫХ ВИТАМИНОВ ДЛЯ КРЕВЕТОК ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 43:

- ОБЪЕМ ДРУГИХ ВИДОВ АКВАКУЛЬТУРЫ КОРМОВЫХ ВИТАМИНОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 44:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ ДЛЯ ДРУГИХ ВИДОВ АКВАКУЛЬТУРЫ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 45:

- ДОЛЯ В СТОИМОСТИ ДРУГИХ ВИДОВ АКВАКУЛЬТУРЫ КОРМОВЫХ ВИТАМИНОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 46:

- ОБЪЕМ ВИТАМИНОВ КОРМОВ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 47:

- ЦЕННОСТЬ ВИТАМИНОВ КОРМОВ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 48:

- ОБЪЕМНАЯ ДОЛЯ ВИТАМИНОВ В КОРМАХ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 49:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНОВ В КОРМАХ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 50:

- ОБЪЕМ ВИТАМИНОВ КОРМОВ ДЛЯ БРОЙЛЕРОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 51:

- СТОИМОСТЬ ВИТАМИНОВ КОРМОВ ДЛЯ БРОЙЛЕРОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 52:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНОВ КОРМОВ ДЛЯ БРОЙЛЕРОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 53:

- ОБЪЕМ ВИТАМИНОВ КОРМОВ ДЛЯ НЕСУШЕК, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 54:

- СТОИМОСТЬ ВИТАМИНОВ КОРМОВ ДЛЯ НЕСУШЕК, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 55:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНОВ КОРМОВ ДЛЯ НЕСУШЕК ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 56:

- ОБЪЕМ КОРМОВ ВИТАМИНОВ ДЛЯ ДРУГИХ ПТИЦ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 57:

- СТОИМОСТЬ ВИТАМИНОВ КОРМА ДЛЯ ДРУГИХ ПТИЦ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 58:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНОВ В КОРМАХ ДРУГОЙ ПТИЦЫ ПТИЦЫ ПО ПОДКАТЕГОРИЯМ ДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 59:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ ЖВАЧНЫХ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 60:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ ДЛЯ ЖВАЧНЫХ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 61:

- ОБЪЕМНАЯ ДОЛЯ ВИТАМИНОВ В КОРМАХ ЖВАЧНЫХ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 62:

- ДОЛЯ В СТОИМОСТИ ЖВАЧНЫХ ВИТАМИНОВ В КОРМАХ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 63:

- ОБЪЕМ ПОЛУЧЕНИЯ ВИТАМИНОВ ДЛЯ МЯСНОГО СКОТА, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 64:

- СТОИМОСТЬ ВИТАМИНОВ ДЛЯ КОРМОВ ДЛЯ МЯСНОГО СКОТА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 65:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНОВ В КОРМАХ МЯСНОГО СКОТА ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 66:

- ОБЪЕМ ПОЛУЧЕНИЯ ВИТАМИНОВ ДЛЯ МОЛОЧНОГО КРС, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 67:

- СТОИМОСТЬ ВИТАМИНОВ ДЛЯ МОЛОЧНОГО КОРМА ДЛЯ СКОТА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 68:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНОВ В КОРМАХ МОЛОЧНОГО КРС ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 69:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ ДЛЯ ДРУГИХ ЖВАЧНЫХ ЖВАЧНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 70:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ ДЛЯ ДРУГИХ ЖВАЧНЫХ ЖВАЧНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 71:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ВИТАМИНОВ ДЛЯ ДРУГИХ ЖВАЧНЫХ ЖВАЧНЫХ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 72:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ ДЛЯ СВИНЕЙ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 73:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ ДЛЯ СВИНЕЙ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 74:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ВИТАМИНОВ ДЛЯ СВИНЕЙ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 75:

- ОБЪЕМ КОРМОВ ДРУГИХ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 76:

- СТОИМОСТЬ ВИТАМИНОВ ДЛЯ ДРУГИХ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 77:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНОВ В КОРМАХ ДЛЯ ДРУГИХ ЖИВОТНЫХ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 78:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ ПО СТРАНАМ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 79:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ ПО СТРАНАМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 80:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ ВИТАМИНОВ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 81:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ВИТАМИНОВ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 82:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ В КАНАДЕ, МЕТРИЧЕСКИЕ ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 83:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ В КАНАДЕ, ДОЛЛАРЫ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 84:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ВИТАМИНОВ В КАНАДЕ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 85:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ В МЕКСИКЕ, МЕТРИЧЕСКИЕ ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 86:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ В МЕКСИКЕ, ДОЛЛАРЫ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 87:

- ДОЛЯ КОРМОВЫХ ВИТАМИНОВ В МЕКСИКЕ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 88:

- ОБЪЕМ КОРМОВЫХ ВИТАМИНОВ В США, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 89:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ В США, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 90:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ВИТАМИНОВ В США ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 91:

- ОБЪЕМ ОСТАЛЬНЫХ КОРМОВЫХ ВИТАМИНОВ СЕВЕРНОЙ АМЕРИКИ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 92:

- СТОИМОСТЬ КОРМОВЫХ ВИТАМИНОВ В ОСТАЛЬНОЙ СЕВЕРНОЙ АМЕРИКЕ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 93:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ВИТАМИНОВ ОСТАЛЬНОЙ СЕВЕРНОЙ АМЕРИКИ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 94:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, СЕВЕРНАЯ АМЕРИКА, 2017–2023 гг.

- Рисунок 95:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, СЕВЕРНАЯ АМЕРИКА, 2017–2023 гг.

- Рисунок 96:

- ДОЛЯ ОСНОВНЫХ ИГРОКОВ В СТОИМОСТИ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г.

Сегментация промышленности кормовых витаминов в Северной Америке

Витамин А, витамин В, витамин С, витамин Е входят в состав субдобавок в виде сегментов. Аквакультура, Домашняя птица, Жвачные животные и Свиньи представлены в виде сегментов Животные. Канада, Мексика и США представлены в виде сегментов по странам.

- Кормовые витамины являются важной частью корма для животных; они играют важную роль в росте животных, предотвращении заболеваний и развитии костей. В Северной Америке рынок кормовых витаминов в 2022 году занимал 5,1% рынка кормовых добавок. В 2019 году рыночная стоимость выросла на 16,2% по сравнению с 2018 годом за счет роста производства кормов, особенно для жвачных животных.

- Витамин Е был самым значимым витамином в регионе, его стоимость в 2022 году оценивалась в 0,13 миллиарда долларов США, за ним следовали витамин В и витамин А, на долю которых приходилось 19,4% и 16,4% соответственно. Более высокая доля витамина Е объясняется его различными преимуществами, такими как иммунитет против инфекций.

- Соединенные Штаты были самой заметной страной в Северной Америке с точки зрения рынка кормовых витаминов в 2022 году на их долю пришлось 70%. Это было связано с более высоким производством кормов, которое в 2022 году составило 170 миллионов метрических тонн. Это самая быстрорастущая страна в регионе, и ожидается, что в течение прогнозируемого периода ее среднегодовой темп роста составит 5,8%. Рост объясняется увеличением спроса на мясо, особенно птицу и свинину, а также молочные продукты и растущим выращиванием аквакультуры.

- Птицы и жвачные животные были наиболее значимыми видами животных, на них приходилось 77% рынка витамина Е в регионе, стоимость которого в 2022 году составила почти 104,7 млн долларов США. Более высокая доля рынка птицы была обусловлена более высоким использованием витамина Е для оплодотворяемость и продуктивность яиц.

- Осведомленность об использовании кормовых витаминов, снижение ветеринарных затрат и повышение продуктивности животноводов являются важными движущими силами рынка кормовых витаминов в регионе. Ожидается, что рынок в Северной Америке продолжит расти, поскольку животноводы будут лучше осознавать преимущества использования кормовых витаминов в кормах для животных.

| Субдобавка | Витамин А | |||

| Витамин В | ||||

| Витамин C | ||||

| Витамин Е | ||||

| Другие витамины | ||||

| Животное | Аквакультура | От суб-животного | Рыба | |

| Креветка | ||||

| Другие виды аквакультуры | ||||

| Птица | От суб-животного | Бройлер | ||

| Слой | ||||

| Другие домашние птицы | ||||

| Жвачные животные | От суб-животного | Мясной скот | ||

| Молочный скот | ||||

| Другие жвачные животные | ||||

| Свинья | ||||

| Другие животные | ||||

| Страна | Канада | |||

| Мексика | ||||

| Соединенные Штаты | ||||

| Остальная часть Северной Америки | ||||

Определение рынка

- ФУНКЦИИ - В рамках исследования кормовые добавки рассматриваются как коммерчески производимые продукты, которые используются для улучшения таких характеристик, как прирост веса, коэффициент конверсии корма и потребление корма при скармливании в соответствующих пропорциях.

- РЕСЕЛЛЕРЫ - Компании, занимающиеся перепродажей кормовых добавок без добавленной стоимости, были исключены из рынка, чтобы избежать двойного учета.

- КОНЕЧНЫЕ ПОТРЕБИТЕЛИ - Конечными потребителями на исследуемом рынке считаются производители комбикормов. В сферу охвата не входят фермеры, покупающие кормовые добавки для непосредственного использования в качестве добавок или премиксов.

- ВНУТРЕННЕЕ ПОТРЕБЛЕНИЕ КОМПАНИИ - В исследование вошли компании, занимающиеся производством комбикормов, а также производством кормовых добавок. Однако при оценке размеров рынка было исключено внутреннее потребление кормовых добавок такими компаниями.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.