Объем рынка кормовых аминокислот в Северной Америке

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | USD 2.08 Billion |

|

|

Размер Рынка (2029) | USD 2.75 Billion |

|

|

Наибольшая доля по подкатегории добавки | Лизин |

|

|

CAGR (2024 - 2029) | 5.71 % |

|

|

Наибольшая доля по странам | Соединенные Штаты |

|

|

Концентрация Рынка | Середина |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка кормовых аминокислот в Северной Америке

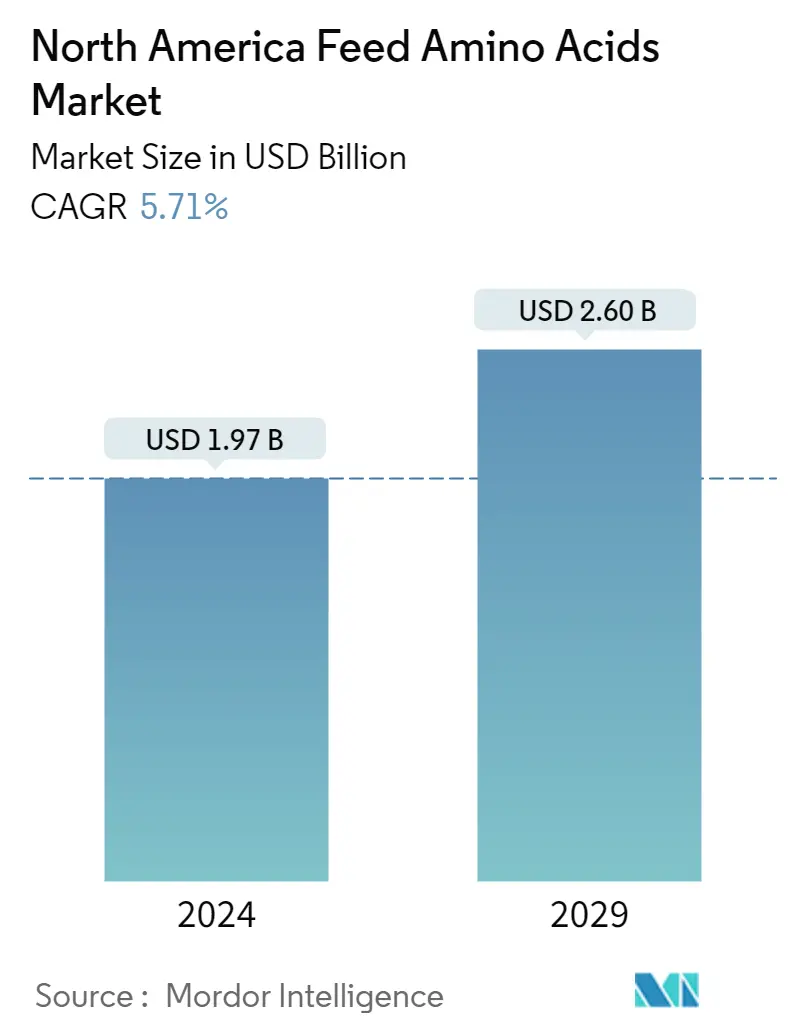

Объем рынка кормовых аминокислот в Северной Америке оценивается в 1,97 миллиарда долларов США в 2024 году и, как ожидается, достигнет 2,60 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 5,71% в течение прогнозируемого периода (2024-2029 годы).

- Рынок кормовых аминокислот в регионе значительно увеличился в 2019 году, при этом темп роста составил 15,4% по сравнению с предыдущим годом. Этот рост объясняется увеличением производства кормов, особенно для жвачных животных, при этом стоимость каждого типа аминокислот, используемых в кормах, возрастает.

- В Северной Америке лизин и метионин были наиболее часто используемыми субдобавками кормовых аминокислот в 2022 году из-за их важной роли в здоровье кишечника и пищеварении животных. Ожидается, что триптофан и метионин продемонстрируют самые высокие темпы роста в течение прогнозируемого периода прогнозируемый среднегодовой темп роста составит 6,3%. Хотя триптофан дороже других аминокислот и поэтому занимает меньшую долю рынка, он играет решающую роль в стимулировании роста и увеличении потребления корма на этапе жизненного цикла животного перед отъемом.

- Соединенные Штаты являются крупнейшей страной на рынке кормовых аминокислот в 2022 году лизин и метионин будут занимать почти 70% рынка. Темпы роста этого рынка в стране являются самыми высокими в Северной Америке, отчасти из-за доступности и умеренности. дозировка лизина.

- Несмотря на различные затраты, прогнозируется, что все типы кормовых аминокислот будут расти одинаковыми темпами в течение прогнозируемого периода по всему региону, учитывая их способность приносить различные преимущества животным, включая укрепление здоровья кишечника, развитие мышц и образование яиц. Эти преимущества распространяются на целый ряд типов животных и служат различным целям. Ожидается, что рынок будет расти благодаря этим преимуществам, что будет стимулировать спрос на кормовые аминокислоты.

- В 2022 году рынок кормовых аминокислот Северной Америки занимал 21% от общего рынка кормовых добавок стоимостью 1,8 миллиарда долларов США. Это связано с растущим спросом на мясо и мясные продукты, что приводит к увеличению использования аминокислот в кормовой промышленности. Рыночная стоимость выросла на 15,4% в 2019 году по сравнению с 2018 годом, что обусловлено увеличением производства кормов в регионе, особенно в США.

- Птица была крупнейшим потребителем кормовых аминокислот в 2022 году, ее рыночная стоимость составила 0,7 миллиарда долларов США, что составляет 41,7% рынка кормовых аминокислот в Северной Америке. Далее следуют жвачные животные с долей рынка 35,1% в том же году. Потребление мяса птицы в домашних хозяйствах и в коммерческой пищевой промышленности привело к увеличению использования аминокислот на бройлеров приходится более 70% общего потребления аминокислот в кормах домашней птицы.

- Лизин и метионин были наиболее часто используемыми аминокислотами в 2022 году, на их долю приходилось 43,2% и 29,8% общего рынка аминокислот в регионе соответственно. Эти аминокислоты необходимы для роста и развития животных, поскольку ткани животных не могут их синтезировать или производить необходимое количество.

- Соединенные Штаты являются крупнейшим рынком кормовых аминокислот в Северной Америке, на долю которого в 2022 году приходилось 70% от общего рынка кормовых аминокислот. Страна также была самой быстрорастущей с точки зрения рынка кормовых аминокислот со среднегодовым темпом роста 6,2. % в течение прогнозируемого периода. Ожидается, что спрос на мясо и мясные продукты, а также растущий спрос на корма, которые улучшают рост, развитие и устойчивость к болезням, будут стимулировать рынок кормовых аминокислот в Северной Америке со среднегодовым темпом роста 5,6% в течение прогнозируемого периода.

Тенденции рынка кормовых аминокислот в Северной Америке

- Популяция жвачных животных увеличивается из-за высокого экспортного потенциала говядины для пищевой промышленности, а на долю США приходится 54,9% населения региона.

- Соединенные Штаты, доминирующие в поголовье свиней, и Канада, являющаяся третьим по величине экспортером живых свиней и свинины, помогут увеличить поголовье свиней для удовлетворения спроса на мясо, богатое белком.

- Северная Америка является вторым по величине производителем кормов для птицы в мире с растущей прибыльностью производства цыплят-бройлеров и ростом спроса на продукты птицеводства, такие как мясо и яйца.

- Высокий спрос на питательные корма для высоких удоев и увеличение производства мясного скота стимулируют спрос на комбикорма для жвачных животных.

- Ожидается, что Соединенные Штаты являются крупным производителем кормов для свиней, и производители комбикормов, инвестирующие в увеличение производства, будут стимулировать рост производства кормов для свиней.

Обзор отрасли кормовых аминокислот в Северной Америке

Рынок кормовых аминокислот в Северной Америке умеренно консолидирован пять крупнейших компаний занимают 55,19%. Основными игроками на этом рынке являются Archer Daniel Midland Co., Evonik Industries AG, IFF (Danisco Animal Nutrition), Land O'Lakes и SHV (Nutreco NV) (отсортировано в алфавитном порядке).

Лидеры рынка кормовых аминокислот в Северной Америке

Archer Daniel Midland Co.

Evonik Industries AG

IFF(Danisco Animal Nutrition)

Land O'Lakes

SHV (Nutreco NV)

Other important companies include Adisseo, Ajinomoto Co., Inc., Alltech, Inc., Kemin Industries, Novus International, Inc..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка кормовых аминокислот в Северной Америке

- Январь 2023 г . Novus International приобрела биотехнологическую компанию Agrivida для разработки новых кормовых добавок.

- Октябрь 2022 г . Партнерство между Evonik и BASF предоставило Evonik определенные неисключительные лицензионные права на OpteinicsTM, цифровое решение, позволяющее улучшить понимание и снизить воздействие на окружающую среду промышленности по производству животного белка и кормов.

- Май 2022 г . Кемин Индастриз открыла новые офисы и распределительный центр в Мексике, чтобы обслуживать компанию Кемин Animal Nutrition, предоставляя услуги высочайшего качества и индивидуальные решения.

Отчет о рынке кормовых аминокислот в Северной Америке – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

-

4.1 Поголовье животных

- 4.1.1 Птица

- 4.1.2 Жвачные животные

- 4.1.3 Свинья

-

4.2 Производство кормов

- 4.2.1 Аквакультура

- 4.2.2 Птица

- 4.2.3 Жвачные животные

- 4.2.4 Свинья

-

4.3 Нормативно-правовая база

- 4.3.1 Канада

- 4.3.2 Мексика

- 4.3.3 Соединенные Штаты

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Субдобавка

- 5.1.1 Лизин

- 5.1.2 Метионин

- 5.1.3 Треонин

- 5.1.4 Триптофан

- 5.1.5 Другие аминокислоты

-

5.2 Животное

- 5.2.1 Аквакультура

- 5.2.1.1 От суб-животного

- 5.2.1.1.1 Рыба

- 5.2.1.1.2 Креветка

- 5.2.1.1.3 Другие виды аквакультуры

- 5.2.2 Птица

- 5.2.2.1 От суб-животного

- 5.2.2.1.1 Бройлер

- 5.2.2.1.2 Слой

- 5.2.2.1.3 Другие домашние птицы

- 5.2.3 Жвачные животные

- 5.2.3.1 От суб-животного

- 5.2.3.1.1 Мясной скот

- 5.2.3.1.2 Молочный скот

- 5.2.3.1.3 Другие жвачные животные

- 5.2.4 Свинья

- 5.2.5 Другие животные

-

5.3 Страна

- 5.3.1 Канада

- 5.3.2 Мексика

- 5.3.3 Соединенные Штаты

- 5.3.4 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Adisseo

- 6.4.2 Ajinomoto Co., Inc.

- 6.4.3 Alltech, Inc.

- 6.4.4 Archer Daniel Midland Co.

- 6.4.5 Evonik Industries AG

- 6.4.6 IFF(Danisco Animal Nutrition)

- 6.4.7 Kemin Industries

- 6.4.8 Land O'Lakes

- 6.4.9 Novus International, Inc.

- 6.4.10 SHV (Nutreco NV)

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ КОРМОВЫХ ДОБАВОК

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Размер мирового рынка и DRO

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ПОПУЛЯЦИЯ ПТИЦЫ, ЧИСЛО, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 2:

- ПОПУЛЯЦИЯ ЖВАЧНЫХ, ЧИСЛО, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 3:

- ПОПУЛЯЦИЯ СВИНЕЙ, ЧИСЛО, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 4:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ АКВАКУЛЬТУРЫ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 5:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ ПТИЦЫ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 6:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ ЖВАЧНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 7:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ СВИНЕЙ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 8:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 9:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛОТ, ДОЛЛАРЫ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 10:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ ПО КАТЕГОРИЯМ СУБДОБАВОК, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 11:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛОТ ПО КАТЕГОРИЯМ СУБДОБАВОК, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 12:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ АМИНОКИСЛОТ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 13:

- СТОИМОСТНАЯ ДОЛЯ КОРМОВЫХ АМИНОКИСЛОТ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 14:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ ЛИЗИН, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 15:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛ ЛИЗИНА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 16:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ ЛИЗИНА ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 17:

- ОБЪЕМ МЕТИОНИНОВЫХ КОРМОВЫХ АМИНОКИСЛОТ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 18:

- СТОИМОСТЬ МЕТИОНИНОВЫХ КОРМОВЫХ АМИНОКИСЛОТ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 19:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ МЕТИОНИНА ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 20:

- ОБЪЕМ ТРЕОНИНОВЫХ КОРМОВЫХ АМИНОКИСЛОТ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 21:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛОТ ТРЕОНИНА, ДОЛЛАРЫ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 22:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ ТРЕОНИНА ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 23:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ ТРИПТОФАН, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 24:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛ ТРИПТОФАН, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 25:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ ТРИПТОФАН ПО ВИДАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 26:

- ОБЪЕМ ДРУГИХ АМИНОКИСЛОТ КОРМОВЫЕ АМИНОКИСЛОТЫ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 27:

- СТОИМОСТЬ ДРУГИХ АМИНОКИСЛОТ КОРМОВЫХ АМИНОКИСЛОТ, ДОЛЛАРОВ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 28:

- ДОЛЯ ДРУГИХ АМИНОКИСЛОТ В КОРМОВЫХ АМИНОКИСЛОТ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 29:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 30:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛОТ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 31:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ АМИНОКИСЛОТ ПО ВИДАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 32:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛОТ ПО ВИДАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 33:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 34:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 35:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ АМИНОКИСЛОТ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 36:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 37:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ ДЛЯ РЫБ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 38:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛОТ ДЛЯ РЫБ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 39:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ ДЛЯ РЫБ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 40:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ ДЛЯ КРЕВЕТОК, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 41:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛОТ ДЛЯ КРЕВЕТОК, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 42:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ ДЛЯ КРЕВЕТОК ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 43:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ ДРУГИХ ВИДОВ АКВАКУЛЬТУРЫ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 44:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛ ДЛЯ ДРУГИХ ВИДОВ АКВАКУЛЬТУРЫ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 45:

- ДОЛЯ В СТОИМОСТИ ДРУГИХ ВИДОВ АКВАКУЛЬТУРЫ КОРМОВЫХ АМИНОКИСЛОТ ПО СУБАДДИТИВНЫМ КАТЕГОРИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 46:

- ОБЪЕМ АМИНОКИСЛОТ КОРМОВ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 47:

- ЗНАЧЕНИЕ АМИНОКИСЛОТ КОРМОВ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 48:

- ОБЪЕМНАЯ ДОЛЯ АМИНОКИСЛОТ В КОРМАХ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 49:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 50:

- ОБЪЕМ АМИНОКИСЛОТ КОРМОВ ДЛЯ БРОЙЛЕРОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 51:

- СТОИМОСТЬ АМИНОКИСЛОТ КОРМОВ ДЛЯ БРОЙЛЕРОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 52:

- ДОЛЯ СТОИМОСТИ АМИНОКИСЛОТ КОРМОВ ДЛЯ БРОЙЛЕРОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 53:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛ ДЛЯ КУРСОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 54:

- СТОИМОСТЬ АМИНОКИСЛ КОРМОВ ДЛЯ КУРСОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 55:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛОТ ДЛЯ КУРСОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 56:

- ОБЪЕМ КОРМОВ АМИНОКИСЛОТ ДРУГИХ ПТИЦ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 57:

- СТОИМОСТЬ АКЦИЛ КОРМОВЫХ АМИНОКИСЛ ДЛЯ ДРУГИХ ПТИЦ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 58:

- ДОЛЯ СТОИМОСТИ АМИНОКИСЛОТ В КОРМЕ ДРУГИХ ПТИЦ ПТИЦ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 59:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛ ЖВАЧНЫХ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 60:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛ ЖВАЧНЫХ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 61:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ АМИНОКИСЛОТ ЖВАЧНЫХ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 62:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ ЖВАЧНЫХ ЖВАЧНЫХ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 63:

- ОБЪЕМ АМИНОКИСЛОТ КОРМОВ МЯСНОГО КРС, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 64:

- СТОИМОСТЬ АМИНОКИСЛ КОРМОВ ДЛЯ МЯСНОГО СКОТА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 65:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ МЯСНОГО КРС ПО СОДЕРЖАНИЮ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 66:

- ОБЪЕМ АКЦИЛ КОРМОВ ДЛЯ МОЛОЧНОГО КРС, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 67:

- СТОИМОСТЬ АМИНОКИСЛ КОРМОВ ДЛЯ МОЛОЧНОГО СКОТА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 68:

- ДОЛЯ КОРМОВ АМИНОКИСЛОТ МОЛОЧНОГО КРС ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 69:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛ ДРУГИХ ЖВАЧНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 70:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛ ДРУГИХ ЖВАЧНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 71:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ ДРУГИХ ЖВАЧНЫХ ЖВАЧНЫХ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 72:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ ДЛЯ СВИНЕЙ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 73:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛОТ ДЛЯ СВИНЕЙ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 74:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛОТ ДЛЯ СВИНЕЙ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 75:

- ОБЪЕМ КОРМОВ АМИНОКИСЛ ДРУГИХ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 76:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛ ДРУГИХ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 77:

- ДОЛЯ В СТОИМОСТИ АМИНОКИСЛОТ В КОРМАХ ДРУГИХ ЖИВОТНЫХ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 78:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ ПО СТРАНАМ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 79:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛОТ ПО СТРАНАМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 80:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ АМИНОКИСЛОТ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 81:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛОТ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 82:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ В КАНАДЕ, МЕТРИЧЕСКИЕ ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 83:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛ В КАНАДЕ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 84:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ В КАНАДЕ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 85:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ В МЕКСИКЕ, МЕТРИЧЕСКИЕ ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 86:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛОТ В МЕКСИКЕ, ДОЛЛАРЫ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 87:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ В МЕКСИКЕ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 88:

- ОБЪЕМ КОРМОВЫХ АМИНОКИСЛОТ В США, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 89:

- СТОИМОСТЬ КОРМОВЫХ АМИНОКИСЛОТ В США, ДОЛЛАРЫ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 90:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ АМИНОКИСЛОТ В США ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 91:

- ОБЪЕМ ОСТАЛЬНЫХ КОРМОВЫХ АМИНОКИСЛ СЕВЕРНОЙ АМЕРИКИ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 92:

- СТОИМОСТЬ ОСТАЛЬНЫХ КОРМОВЫХ АМИНОКИСЛ СЕВЕРНОЙ АМЕРИКИ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 93:

- ДОЛЯ КОРМОВЫХ АМИНОКИСЛ ОСТАЛЬНОЙ СЕВЕРНОЙ АМЕРИКИ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 94:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, СЕВЕРНАЯ АМЕРИКА, 2017–2023 гг.

- Рисунок 95:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, СЕВЕРНАЯ АМЕРИКА, 2017–2023 гг.

- Рисунок 96:

- ДОЛЯ ОСНОВНЫХ ИГРОКОВ В СТОИМОСТИ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г.

Сегментация промышленности кормовых аминокислот в Северной Америке

Лизин, метионин, треонин, триптофан включены в субдобавку в виде сегментов. Аквакультура, Домашняя птица, Жвачные животные и Свиньи представлены в виде сегментов Животные. Канада, Мексика и США представлены в виде сегментов по странам.

- Рынок кормовых аминокислот в регионе значительно увеличился в 2019 году, при этом темп роста составил 15,4% по сравнению с предыдущим годом. Этот рост объясняется увеличением производства кормов, особенно для жвачных животных, при этом стоимость каждого типа аминокислот, используемых в кормах, возрастает.

- В Северной Америке лизин и метионин были наиболее часто используемыми субдобавками кормовых аминокислот в 2022 году из-за их важной роли в здоровье кишечника и пищеварении животных. Ожидается, что триптофан и метионин продемонстрируют самые высокие темпы роста в течение прогнозируемого периода прогнозируемый среднегодовой темп роста составит 6,3%. Хотя триптофан дороже других аминокислот и поэтому занимает меньшую долю рынка, он играет решающую роль в стимулировании роста и увеличении потребления корма на этапе жизненного цикла животного перед отъемом.

- Соединенные Штаты являются крупнейшей страной на рынке кормовых аминокислот в 2022 году лизин и метионин будут занимать почти 70% рынка. Темпы роста этого рынка в стране являются самыми высокими в Северной Америке, отчасти из-за доступности и умеренности. дозировка лизина.

- Несмотря на различные затраты, прогнозируется, что все типы кормовых аминокислот будут расти одинаковыми темпами в течение прогнозируемого периода по всему региону, учитывая их способность приносить различные преимущества животным, включая укрепление здоровья кишечника, развитие мышц и образование яиц. Эти преимущества распространяются на целый ряд типов животных и служат различным целям. Ожидается, что рынок будет расти благодаря этим преимуществам, что будет стимулировать спрос на кормовые аминокислоты.

| Субдобавка | Лизин | |||

| Метионин | ||||

| Треонин | ||||

| Триптофан | ||||

| Другие аминокислоты | ||||

| Животное | Аквакультура | От суб-животного | Рыба | |

| Креветка | ||||

| Другие виды аквакультуры | ||||

| Птица | От суб-животного | Бройлер | ||

| Слой | ||||

| Другие домашние птицы | ||||

| Жвачные животные | От суб-животного | Мясной скот | ||

| Молочный скот | ||||

| Другие жвачные животные | ||||

| Свинья | ||||

| Другие животные | ||||

| Страна | Канада | |||

| Мексика | ||||

| Соединенные Штаты | ||||

| Остальная часть Северной Америки | ||||

Определение рынка

- ФУНКЦИИ - В рамках исследования кормовые добавки рассматриваются как коммерчески производимые продукты, которые используются для улучшения таких характеристик, как прирост веса, коэффициент конверсии корма и потребление корма при скармливании в соответствующих пропорциях.

- РЕСЕЛЛЕРЫ - Компании, занимающиеся перепродажей кормовых добавок без добавленной стоимости, были исключены из рынка, чтобы избежать двойного учета.

- КОНЕЧНЫЕ ПОТРЕБИТЕЛИ - Конечными потребителями на исследуемом рынке считаются производители комбикормов. В сферу охвата не входят фермеры, покупающие кормовые добавки для непосредственного использования в качестве добавок или премиксов.

- ВНУТРЕННЕЕ ПОТРЕБЛЕНИЕ КОМПАНИИ - В исследование вошли компании, занимающиеся производством комбикормов, а также производством кормовых добавок. Однако при оценке размеров рынка было исключено внутреннее потребление кормовых добавок такими компаниями.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.