Объем рынка кормовых подкислителей в Северной Америке

|

|

Период исследования | 2017 - 2029 |

|

|

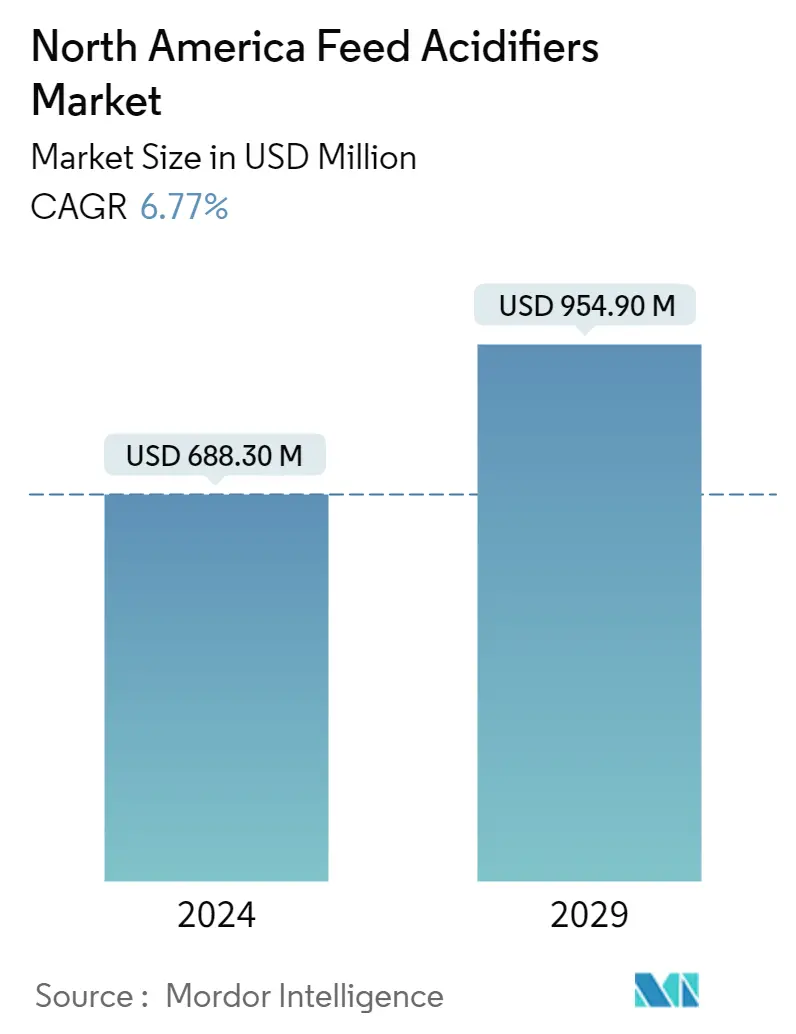

Размер Рынка (2024) | USD 0.73 Billion |

|

|

Размер Рынка (2029) | USD 1.02 Billion |

|

|

Наибольшая доля по подкатегории добавки | Пропионовая кислота |

|

|

CAGR (2024 - 2029) | 6.77 % |

|

|

Наибольшая доля по странам | Соединенные Штаты |

|

|

Концентрация Рынка | Низкий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка кормовых подкислителей в Северной Америке

Объем рынка кормовых подкислителей в Северной Америке оценивается в 688,30 млн долларов США в 2024 году и, как ожидается, достигнет 954,90 млн долларов США к 2029 году, при этом среднегодовой темп роста составит 6,77% в течение прогнозируемого периода (2024-2029 гг.).

- Кормовые подкислители играют важную роль в стимулировании роста животных, усилении метаболизма и обеспечении устойчивости к вредным патогенам, одновременно снижая зависимость от антибиотиков. На рынок подкислителей кормов Северной Америки в 2022 году приходилось 7,1% от общего рынка кормовых добавок, что на 18,8% больше в 2019 году по сравнению с 2018 годом. Такая высокая доля объясняется увеличением рыночной стоимости типов пробиотиков из-за увеличения производства кормов.

- Соединенные Штаты доминировали на рынке подкислителей кормов в Северной Америке, на долю которых в 2022 году пришлось 70%, главным образом благодаря увеличению производства кормов и спросу на растущих рынках мяса и молочных продуктов страны. Среди всех подкислителей кормов наиболее широко использовалась пропионовая кислота, стоимость которой в 2022 году составила почти 0,2 миллиарда долларов США, за ней следовали фумаровая кислота и молочная кислота, на которые приходилось 25% и 22,8% рынка соответственно.

- Жвачные животные заняли наибольшую долю в сегменте кормовой пропионовой кислоты, составив 38,8% в 2022 году из-за высокого спроса на продукты из жвачных животных. Соединенные Штаты являются самой быстрорастущей страной на рынке кормовых подкислителей прогнозируемый среднегодовой темп роста составит 7% в течение прогнозируемого периода. Ожидается, что растущий спрос на мясо, особенно птицу и свинину, растущий спрос на молочные продукты и растущее выращивание аквакультуры будут стимулировать рынок подкислителей кормов в стране в ближайшие годы.

- Растущий спрос на мясо и морепродукты и растущая осведомленность о пользе кормовых добавок для продуктивности животных являются основными движущими силами рынка подкислителей кормов в Северной Америке, особенно в Соединенных Штатах.

- Рынок подкислителей кормов в Северной Америке в последние годы стабильно рос, и в 2022 году на его долю приходилось 7,1% мирового рынка, его стоимость составила 0,65 миллиарда долларов США. Использование подкислителей в кормах для животных расширилось в связи с ростом спроса на мясо и мясопродукты, что привело к увеличению стоимости рынка на 18,7% в 2019 году по сравнению с 2018 годом.

- Среди всех видов животных жвачные животные являются крупнейшими потребителями кормовых подкислителей, и в 2022 году рыночная стоимость этого сегмента составила 0,23 миллиарда долларов США. Эта тенденция обусловлена главным образом высоким спросом со стороны молочной промышленности. Сегмент домашней птицы следует за ним с долей рынка 35,4% в 2022 году. Тем не менее, свиноводство становится самым быстрорастущим сегментом, среднегодовой темп роста которого, как ожидается, составит 6,7% в течение прогнозируемого периода из-за положительного воздействия пробиотиков на животных. здоровье.

- Соединенные Штаты являются крупнейшим рынком подкислителей для кормов в Северной Америке, на долю которого в 2022 году придется 70% общей доли рынка. Это также самая быстрорастущая страна на рынке подкислителей для кормов в Северной Америке, среднегодовой темп роста которой, как ожидается, составит 7% в течение года. прогнозируемый период.

- Среди типов подкислителей в Северной Америке наиболее часто используются пропионовая кислота, фумаровая кислота и молочная кислота, на их долю приходится 37,1%, 25,1% и 22,7% соответственно от общего регионального рынка в стоимостном выражении. Популярность этих подкислителей тесно связана с их преимуществами и применением у различных животных для улучшения потребления корма за счет повышения вкусовых качеств корма.

- По оценкам, рост спроса на мясо и мясные продукты, а также рост потребления мяса на душу населения и поголовья скота будут стимулировать рынок подкислителей кормов в Северной Америке со среднегодовым темпом роста 6,7% в течение прогнозируемого периода.

Тенденции рынка подкислителей кормов в Северной Америке

- Популяция жвачных животных увеличивается из-за высокого экспортного потенциала говядины для пищевой промышленности, а на долю США приходится 54,9% населения региона.

- Соединенные Штаты, доминирующие в поголовье свиней, и Канада, являющаяся третьим по величине экспортером живых свиней и свинины, помогут увеличить поголовье свиней для удовлетворения спроса на мясо, богатое белком.

- Северная Америка является вторым по величине производителем кормов для птицы в мире с растущей прибыльностью производства цыплят-бройлеров и ростом спроса на продукты птицеводства, такие как мясо и яйца.

- Высокий спрос на питательные корма для получения высоких удоев и увеличение производства мясного скота стимулируют спрос на комбикорма для жвачных животных.

- Ожидается, что Соединенные Штаты являются крупным производителем кормов для свиней, и производители комбикормов, инвестирующие в увеличение производства, будут стимулировать рост производства кормов для свиней.

Обзор отрасли производства подкислителей кормов в Северной Америке

Рынок подкислителей для кормов в Северной Америке фрагментирован пять крупнейших компаний занимают 25,96%. Основными игроками на этом рынке являются Adisseo, BASF SE, Brenntag SE, Cargill Inc. и SHV (Nutreco NV) (в алфавитном порядке).

Лидеры рынка кормовых подкислителей в Северной Америке

Adisseo

BASF SE

Brenntag SE

Cargill Inc.

SHV (Nutreco NV)

Other important companies include Alltech, Inc., Bio Agri Mix, EW Nutrition, Kemin Industries, Yara International ASA.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка кормовых подкислителей в Северной Америке

- Июнь 2022 г . Brenntag открыла новый офис в США для работы на рынках Северной и Южной Америки. Новый корпоративный офис объединит множество функциональных команд и будет способствовать инновациям.

- Май 2022 г . Кемин Индастриз открыла новые офисы и распределительный центр в Мексике, чтобы обслуживать компанию Кемин Animal Nutrition, предоставляя услуги высочайшего качества и индивидуальные решения.

- Апрель 2022 г . Cargill расширила свой Глобальный центр питания животных в США, инвестировав 50 миллионов долларов США в развитие нового инновационного подразделения по производству молочной продукции и центра исследований и разработок (НИОКР).

Отчет о рынке кормовых подкислителей в Северной Америке – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

-

4.1 Поголовье животных

- 4.1.1 Птица

- 4.1.2 Жвачные животные

- 4.1.3 Свинья

-

4.2 Производство кормов

- 4.2.1 Аквакультура

- 4.2.2 Птица

- 4.2.3 Жвачные животные

- 4.2.4 Свинья

-

4.3 Нормативно-правовая база

- 4.3.1 Канада

- 4.3.2 Мексика

- 4.3.3 Соединенные Штаты

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Субдобавка

- 5.1.1 Фумаровая кислота

- 5.1.2 Молочная кислота

- 5.1.3 Пропионовая кислота

- 5.1.4 Другие подкислители

-

5.2 Животное

- 5.2.1 Аквакультура

- 5.2.1.1 От суб-животного

- 5.2.1.1.1 Рыба

- 5.2.1.1.2 Креветка

- 5.2.1.1.3 Другие виды аквакультуры

- 5.2.2 Птица

- 5.2.2.1 От суб-животного

- 5.2.2.1.1 Бройлер

- 5.2.2.1.2 Слой

- 5.2.2.1.3 Другие домашние птицы

- 5.2.3 Жвачные животные

- 5.2.3.1 От суб-животного

- 5.2.3.1.1 Мясной скот

- 5.2.3.1.2 Молочный скот

- 5.2.3.1.3 Другие жвачные животные

- 5.2.4 Свинья

- 5.2.5 Другие животные

-

5.3 Страна

- 5.3.1 Канада

- 5.3.2 Мексика

- 5.3.3 Соединенные Штаты

- 5.3.4 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Adisseo

- 6.4.2 Alltech, Inc.

- 6.4.3 BASF SE

- 6.4.4 Bio Agri Mix

- 6.4.5 Brenntag SE

- 6.4.6 Cargill Inc.

- 6.4.7 EW Nutrition

- 6.4.8 Kemin Industries

- 6.4.9 SHV (Nutreco NV)

- 6.4.10 Yara International ASA

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ КОРМОВЫХ ДОБАВОК

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Размер мирового рынка и DRO

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ПОПУЛЯЦИЯ ПТИЦЫ, ЧИСЛО, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 2:

- ПОПУЛЯЦИЯ ЖВАЧНЫХ, ЧИСЛО, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 3:

- ПОПУЛЯЦИЯ СВИНЕЙ, ЧИСЛО, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 4:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ АКВАКУЛЬТУРЫ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 5:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ ПТИЦЫ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 6:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ ЖВАЧНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 7:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ СВИНЕЙ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017-2022 гг.

- Рисунок 8:

- ОБЪЕМ КОРМОВЫХ КИСЛОТИТЕЛЕЙ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 9:

- СТОИМОСТЬ КОРМОВЫХ КИСЛОТИТЕЛЕЙ, ДОЛЛАРЫ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 10:

- ОБЪЕМ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО КАТЕГОРИЯМ СУБДОБАВОК, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 11:

- СТОИМОСТЬ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО КАТЕГОРИЯМ СУБДОБАВОК, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 12:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 13:

- ДОЛЯ СТОИМОСТИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 14:

- ОБЪЕМ ПИТАТЕЛЬНЫХ ФУМАРОВЫХ КИСЛОТ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 15:

- СТОИМОСТЬ КОРМОВЫХ ПОДКИСЛИТЕЛЕЙ ФУМАРОВОЙ КИСЛОТЫ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 16:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ КИСЛОТ ФУМАРОВОЙ КИСЛОТЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 17:

- ОБЪЕМ МОЛОЧНО-КИСЛОТНЫХ КОРМОВЫХ КИСЛОТИТЕЛЕЙ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 18:

- СТОИМОСТЬ МОЛОЧНО-КИСЛОТНЫХ КОРМОВЫХ КИСЛОТИТЕЛЕЙ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 19:

- ДОЛЯ В СТОИМОСТИ МОЛОЧНО-КИСЛОТНЫХ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 20:

- ОБЪЕМ ПРОПИОНОВОЙ КИСЛОТЫ КОРМОВЫХ КИСЛОТИТЕЛЕЙ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 21:

- СТОИМОСТЬ КОРМОВЫХ ПОДКИСЛИТЕЛЕЙ ПРОПИОНОВОЙ КИСЛОТЫ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 22:

- ДОЛЯ В СТОИМОСТИ ПРОПИОНОВОЙ КИСЛОТЫ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 23:

- ОБЪЕМ ПРОЧИХ КИСЛОТИТЕЛЕЙ КОРМОВЫХ КИСЛИТЕЛЕЙ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 24:

- СТОИМОСТЬ ДРУГИХ КИСЛОТИТЕЛЕЙ КОРМОВЫХ ПОДКИСЛИТЕЛЕЙ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 25:

- ДОЛЯ В СТОИМОСТИ ДРУГИХ КИСЛОТИТЕЛЕЙ ДЛЯ КОРМОВ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 26:

- ОБЪЕМ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 27:

- СТОИМОСТЬ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 28:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 29:

- ДОЛЯ КОРМОВЫХ КИСЛОТ В СТОИМОСТИ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 30:

- ОБЪЕМ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 31:

- СТОИМОСТЬ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 32:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 33:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 34:

- ОБЪЕМ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ РЫБ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 35:

- СТОИМОСТЬ КИСЛИТЕЛЬНЫХ КОРМОВ ДЛЯ РЫБ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 36:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ РЫБ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 37:

- ОБЪЕМ КОРМОВЫХ ПОДКИСЛИТЕЛЕЙ ДЛЯ КРЕВЕТОК, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 38:

- СТОИМОСТЬ КОРМОВЫХ ПОДКИСЛИТЕЛЕЙ ДЛЯ КРЕВЕТОК, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 39:

- ДОЛЯ КОРМОВЫХ КИСЛИТЕЛЕЙ ДЛЯ КРЕВЕТОК ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 40:

- ОБЪЕМ ДРУГИХ ВИДОВ АКВАКУЛЬТУРЫ КОРМОВЫХ ПОДкислителей, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 41:

- СТОИМОСТЬ КОРМОВЫХ ПОДкислителей ДЛЯ ДРУГИХ ВИДОВ АКВАКУЛЬТУРЫ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 42:

- ДОЛЯ В СТОИМОСТИ ДРУГИХ ВИДОВ АКВАКУЛЬТУРЫ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 43:

- ОБЪЕМ ПОДкислителей для кормов для птиц по типам животных, метрические тонны, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 44:

- СТОИМОСТЬ КИСЛОТИТЕЛЕЙ ДЛЯ КОРМОВ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 45:

- ОБЪЕМНАЯ ДОЛЯ ПОДКИСЛИТЕЛЕЙ ДЛЯ КОРМОВ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 46:

- ДОЛЯ В СТОИМОСТИ КИСЛИТЕЛЕЙ ДЛЯ КОРМОВ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 47:

- ОБЪЕМ ПОДкислителей КОРМОВ ДЛЯ БРОЙЛЕРОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 48:

- СТОИМОСТЬ КИСЛОТИТЕЛЕЙ ДЛЯ КОРМОВ ДЛЯ БРОЙЛЕРОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 49:

- ДОЛЯ В СТОИМОСТИ КИСЛИТЕЛЕЙ КОРМОВ ДЛЯ БРОЙЛЕРОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 50:

- ОБЪЕМ КОРМОВЫХ КИСЛОТИТЕЛЕЙ, МЕТРИЧЕСКИЕ ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 51:

- СТОИМОСТЬ КИСЛИТЕЛЬНЫХ КОРМОВ ДЛЯ ПЛАСОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 52:

- ДОЛЯ СТОИМОСТИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ ПЛАСОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 53:

- ОБЪЕМ ПЕРЕДАЧИ КОРМОВ ДЛЯ ДРУГИХ ПТИЦ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 54:

- СТОИМОСТЬ КИСЛИТЕЛЬНЫХ КОРМОВ ДЛЯ ДРУГИХ ПТИЦ, ДОЛЛАРОВ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 55:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ ДРУГИХ ПТИЦ ПТИЦ ПО ПОДКАТЕГОРИЯМ ДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 56:

- ОБЪЕМ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ ЖВАЧНЫХ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 57:

- СТОИМОСТЬ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ ЖВАЧНЫХ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 58:

- ОБЪЕМНАЯ ДОЛЯ ЖВАЧНЫХ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 59:

- ДОЛЯ В СТОИМОСТИ ЖВАЧНЫХ ЖВАЧНЫХ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО ТИПАМ ЖИВОТНЫХ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 60:

- ОБЪЕМ ПРОДАВАНИЯ КИСЛИТЕЛЕЙ ДЛЯ КОРМОВ ДЛЯ МЯСНОГО СКОТА, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 61:

- СТОИМОСТЬ ПОДкислителей для кормов для мясного скота, долл. США, СЕВЕРНАЯ АМЕРИКА, 2017 Г. -

- Рисунок 62:

- ДОЛЯ В СТОИМОСТИ КИСЛОТИТЕЛЕЙ ДЛЯ КОРМОВ МЯСНОГО СКОТА ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 63:

- ОБЪЕМ ПЕРЕДАЧИ КИСЛИТЕЛЕЙ ДЛЯ КОРМОВ ДЛЯ МОЛОЧНОГО СКОТА, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 64:

- СТОИМОСТЬ ПОДкислителей для кормов для молочного скота, долл. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 65:

- ДОЛЯ В СТОИМОСТИ КИСЛОТИТЕЛЕЙ ДЛЯ КОРМОВ ДЛЯ МОЛОЧНОГО СКОТА, ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 66:

- ОБЪЕМ КОРМОВ ДЛЯ ДРУГИХ ЖВАЧНЫХ ЖВАЧНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 67:

- СТОИМОСТЬ КОРМОВЫХ КИСЛИТЕЛЕЙ ДЛЯ ДРУГИХ ЖВАЧНЫХ ЖВАЧНЫХ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017 Г. -

- Рисунок 68:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ ДРУГИХ ЖВАЧНЫХ ЖВАЧНЫХ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 69:

- ОБЪЕМ ПОЛУЧЕНИЯ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ СВИНЕЙ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 70:

- СТОИМОСТЬ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ СВИНЕЙ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 71:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ СВИНЕЙ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 72:

- ОБЪЕМ КОРМОВ ДЛЯ ДРУГИХ ЖИВОТНЫХ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 73:

- СТОИМОСТЬ ПОДкислителей для кормов для других животных, долл. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 74:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ДЛЯ ДРУГИХ ЖИВОТНЫХ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 75:

- ОБЪЕМ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО СТРАНАМ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 76:

- СТОИМОСТЬ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО СТРАНАМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 77:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 78:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 79:

- ОБЪЕМ ПРОДАЖИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ В КАНАДЕ, МЕТРИЧЕСКИЕ ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 80:

- СТОИМОСТЬ КОРМОВЫХ КИСЛОТИТЕЛЕЙ В КАНАДЕ, ДОЛЛАРЫ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 81:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ В КАНАДЕ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 82:

- ОБЪЕМ ПРОДАЖИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ В МЕКСИКЕ, МЕТРИЧЕСКИЕ ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 83:

- СТОИМОСТЬ КОРМОВЫХ КИСЛОТИТЕЛЕЙ В МЕКСИКЕ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 84:

- ДОЛЯ КОРМОВЫХ КИСЛОТИТЕЛЕЙ В МЕКСИКЕ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 85:

- ОБЪЕМ КОРМОВЫХ ПОДКИСЛИТЕЛЕЙ В США, МЕТРИЧЕСКИЕ ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 86:

- СТОИМОСТЬ КОРМОВЫХ КИСЛОТИТЕЛЕЙ В США, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 87:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ В США ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 88:

- ОБЪЕМ ОСТАЛЬНЫХ КОРМОВЫХ ПОДКИСЛИТЕЛЕЙ СЕВЕРНОЙ АМЕРИКИ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 89:

- СТОИМОСТЬ КОРМОВЫХ КИСЛОТИТЕЛЕЙ В ОСТАЛЬНОЙ СЕВЕРНОЙ АМЕРИКЕ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 90:

- ДОЛЯ В СТОИМОСТИ ОСТАЛЬНОЙ СЕВЕРНОЙ АМЕРИКИ КОРМОВЫХ КИСЛОТИТЕЛЕЙ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, СЕВЕРНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 91:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, СЕВЕРНАЯ АМЕРИКА, 2017–2023 гг.

- Рисунок 92:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, СЕВЕРНАЯ АМЕРИКА, 2017–2023 гг.

- Рисунок 93:

- ДОЛЯ ОСНОВНЫХ ИГРОКОВ В СТОИМОСТИ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г.

Сегментация отрасли производства кормовых подкислителей в Северной Америке

Фумаровая кислота, молочная кислота, пропионовая кислота покрыты субдобавкой в виде сегментов. Аквакультура, Домашняя птица, Жвачные животные и Свиньи представлены в виде сегментов Животные. Канада, Мексика и США представлены в виде сегментов по странам.

- Кормовые подкислители играют важную роль в стимулировании роста животных, усилении метаболизма и обеспечении устойчивости к вредным патогенам, одновременно снижая зависимость от антибиотиков. На рынок подкислителей кормов Северной Америки в 2022 году приходилось 7,1% от общего рынка кормовых добавок, что на 18,8% больше в 2019 году по сравнению с 2018 годом. Такая высокая доля объясняется увеличением рыночной стоимости типов пробиотиков из-за увеличения производства кормов.

- Соединенные Штаты доминировали на рынке подкислителей кормов в Северной Америке, на долю которых в 2022 году пришлось 70%, главным образом благодаря увеличению производства кормов и спросу на растущих рынках мяса и молочных продуктов страны. Среди всех подкислителей кормов наиболее широко использовалась пропионовая кислота, стоимость которой в 2022 году составила почти 0,2 миллиарда долларов США, за ней следовали фумаровая кислота и молочная кислота, на которые приходилось 25% и 22,8% рынка соответственно.

- Жвачные животные заняли наибольшую долю в сегменте кормовой пропионовой кислоты, составив 38,8% в 2022 году из-за высокого спроса на продукты из жвачных животных. Соединенные Штаты являются самой быстрорастущей страной на рынке кормовых подкислителей прогнозируемый среднегодовой темп роста составит 7% в течение прогнозируемого периода. Ожидается, что растущий спрос на мясо, особенно птицу и свинину, растущий спрос на молочные продукты и растущее выращивание аквакультуры будут стимулировать рынок подкислителей кормов в стране в ближайшие годы.

- Растущий спрос на мясо и морепродукты и растущая осведомленность о пользе кормовых добавок для продуктивности животных являются основными движущими силами рынка подкислителей кормов в Северной Америке, особенно в Соединенных Штатах.

| Субдобавка | Фумаровая кислота | |||

| Молочная кислота | ||||

| Пропионовая кислота | ||||

| Другие подкислители | ||||

| Животное | Аквакультура | От суб-животного | Рыба | |

| Креветка | ||||

| Другие виды аквакультуры | ||||

| Птица | От суб-животного | Бройлер | ||

| Слой | ||||

| Другие домашние птицы | ||||

| Жвачные животные | От суб-животного | Мясной скот | ||

| Молочный скот | ||||

| Другие жвачные животные | ||||

| Свинья | ||||

| Другие животные | ||||

| Страна | Канада | |||

| Мексика | ||||

| Соединенные Штаты | ||||

| Остальная часть Северной Америки | ||||

Определение рынка

- ФУНКЦИИ - В рамках исследования кормовые добавки рассматриваются как коммерчески производимые продукты, которые используются для улучшения таких характеристик, как прирост веса, коэффициент конверсии корма и потребление корма при скармливании в соответствующих пропорциях.

- РЕСЕЛЛЕРЫ - Компании, занимающиеся перепродажей кормовых добавок без добавленной стоимости, были исключены из рынка, чтобы избежать двойного учета.

- КОНЕЧНЫЕ ПОТРЕБИТЕЛИ - Конечными потребителями на исследуемом рынке считаются производители комбикормов. В сферу охвата не входят фермеры, покупающие кормовые добавки для непосредственного использования в качестве добавок или премиксов.

- ВНУТРЕННЕЕ ПОТРЕБЛЕНИЕ КОМПАНИИ - В исследование вошли компании, занимающиеся производством комбикормов, а также производством кормовых добавок. Однако при оценке размеров рынка было исключено внутреннее потребление кормовых добавок такими компаниями.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.