Размер рынка альтернатив молочным продуктам в Северной Америке

|

|

Период исследования | 2017 - 2029 |

|

|

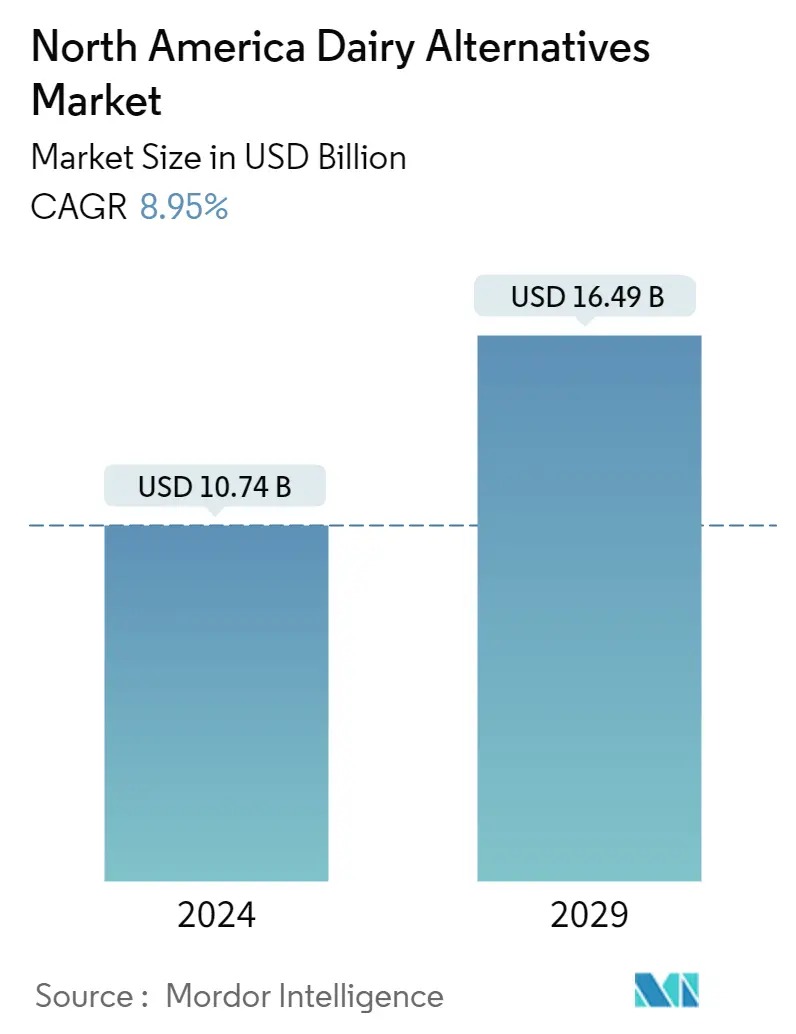

Размер рынка (2024) | USD 10.74 миллиарда долларов США |

|

|

Размер рынка (2029) | USD 16.49 миллиардов долларов США |

|

|

Концентрация рынка | Низкий |

|

|

Наибольшая доля по каналам сбыта | Вне торговли |

|

|

CAGR(2024 - 2029) | 8.95 % |

|

|

Самая большая доля по странам | Соединенные Штаты |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка альтернатив молочным продуктам в Северной Америке

Размер рынка альтернатив молочным продуктам в Северной Америке оценивается в 10,74 млрд долларов США в 2024 году и, как ожидается, достигнет 16,49 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 8,95% в течение прогнозируемого периода (2024-2029 гг.).

Интернет-каналы розничной торговли сотрудничают со многими брендами, чтобы увеличить их продажи.

- Канал сбыта североамериканского рынка альтернатив молочным продуктам разделен на розничную и внеторговую продажу. Внеторговый канал играет важную роль в реализации альтернативных молочных продуктов в регионе. Супермаркеты и гипермаркеты являются крупнейшими каналами сбыта внеторговой торговли на рынке альтернатив молочным продуктам Северной Америки. Фактор близости этих каналов, особенно в крупных и развитых городах, дает им дополнительное преимущество влияния на решения потребителей о покупке. В 2022 году объем продаж заменителей молочных продуктов через супермаркеты и гипермаркеты составил более 73,4% по сравнению с другими каналами розничной торговли.

- Растительное молоко играет важную роль в общем объеме продаж через розничные каналы. В 2021 году стоимость реализации молока растительного происхождения выросла на 8,5% по сравнению с 2020 годом, тогда как продажи молока животного происхождения снизились на 2%. В том же году 42% домохозяйств приобрели молоко растительного происхождения, а 76% купили его несколько раз в розничных сетях.

- По прогнозам, онлайн-канал в Северной Америке станет самым быстрорастущим каналом распространения альтернатив молочным продуктам. Ожидается, что в 2024 году он вырастет на 44% по сравнению с 2021 годом. Интернет-магазины сотрудничают с брендами, чтобы расширить свои полочные площади, увеличить ассортимент и улучшить покупательский опыт, предлагая широкий ассортимент продуктов растительного происхождения. По состоянию на 2021 год более 22% канадцев предпочитали покупать продукты онлайн.

Взрывное потребление населения и государственная поддержка способствуют росту рынка.

- Североамериканский рынок альтернатив молочным продуктам доминирует на мировом рынке из-за растущей непереносимости лактозы и внедрения здорового питания. По состоянию на 2022 год 30–50 миллионов американцев страдали непереносимостью лактозы. Наиболее предпочтительными безмолочными продуктами являются молоко, масло, замороженные десерты и сыр.

- Соединенные Штаты являются ведущим рынком альтернатив молочным продуктам в регионе. По прогнозам, в 2024-2027 годах будет зарегистрирован самый быстрый темп роста в годовом исчислении - 26% в стоимостном выражении. Более высокий спрос обусловлен увеличением объемов производства орехов (миндаля) и соевых бобов. Например, Соединенные Штаты производят около 2 002 742 метрических тонн миндаля ежегодно, что составляет 80% мирового производства миндаля. Постоянный выпуск новых продуктов является ключевым фактором, стимулирующим продажи альтернатив молочным продуктам в стране, поскольку американские потребители очень открыты для тестирования новых продуктов.

- По состоянию на 2021 год 62% или 79 миллионов домохозяйств в США покупали продукты растительного происхождения, по сравнению с 61% или 77 миллионами в 2020 году.

- Канада является вторым по величине рынком альтернатив молочным продуктам. Государственная поддержка является основным фактором увеличения продаж немолочной продукции в стране. В 2018 году правительство включило индустрию альтернативных молочных продуктов в свою Суперкластерную инициативу и инвестировало в ее развитие 150 миллионов долларов США. В 2021 году компания инвестировала дополнительно 173 миллиона долларов США.

- Ожидается, что продажи заменителей молочных продуктов вырастут из-за ожидаемого роста числа заболеваний, связанных с образом жизни, и непереносимости лактозы. По прогнозам, рынок альтернатив молочным продуктам в Северной Америке вырастет на 16% в 2025 году по сравнению с 2023 годом.

Тенденции рынка альтернатив молочным продуктам в Северной Америке

- Функциональная эффективность и конкурентоспособность затрат, обеспечиваемые альтернативными молочными продуктами, способствуют увеличению их производства.

Обзор отрасли альтернативных молочных продуктов Северной Америки

Рынок альтернатив молочным продуктам Северной Америки фрагментирован пять крупнейших компаний занимают 26,56%. Основными игроками на этом рынке являются Agrifoods International Cooperative Ltd, Blue Diamond Growers, Califia Farms LLC, Danone SA и Oatly Group AB (отсортировано в алфавитном порядке).

Лидеры рынка альтернатив молочным продуктам Северной Америки

Agrifoods International Cooperative Ltd

Blue Diamond Growers

Califia Farms LLC

Danone SA

Oatly Group AB

Other important companies include Campbell Soup Company, Eden Foods Inc., Kite Hill, Land O'Lakes Inc., Miyoko's Creamery, Otsuka Holdings Co. Ltd, SunOpta Inc., The J.M. Smucker Company.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка альтернатив молочным продуктам Северной Америки

- Октябрь 2022 г . SunOpta завершила первую очередь строительства завода по производству стерильного альтернативного молока стоимостью 100 миллионов долларов США в Мидлотиане для производства экологически чистого молока и продуктов питания.

- Октябрь 2022 г . SunOpta Inc. объявила о приобретении брендов Dream® и WestSoy®, принадлежащих The Hain Celestial Group Inc., за 33 миллиона долларов США. Компания может извлечь выгоду из приобретенных брендов, тем самым способствуя своему росту в этом конкурентно-преимущественном бизнесе.

- Июль 2022 г . Компания Danone выпустила первую в мире детскую смесь Dairy and Plants Blend в ответ на желание родителей предлагать своим детям вегетарианские и гибкие варианты питания.

Отчет о рынке альтернатив молочным продуктам в Северной Америке – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

ОТЧЕТ ПРЕДЛОЖЕНИЙ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Потребление на душу населения

2.2. Сырье/товарное производство

2.2.1. Молочная альтернатива – производство сырья

2.3. Нормативно-правовая база

2.3.1. Канада

2.3.2. Мексика

2.3.3. Соединенные Штаты

2.4. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

3.1. Категория

3.1.1. Немолочное масло

3.1.2. Немолочный сыр

3.1.3. Немолочное мороженое

3.1.4. Немолочное молоко

3.1.4.1. По типу продукта

3.1.4.1.1. Миндальное молоко

3.1.4.1.2. Молоко из кешью

3.1.4.1.3. Кокосовое молоко

3.1.4.1.4. Конопляное молоко

3.1.4.1.5. Овсяное молоко

3.1.4.1.6. я молоко

3.1.5. Немолочный йогурт

3.2. Канал распределения

3.2.1. Вне торговли

3.2.1.1. Магазины

3.2.1.2. Интернет-торговля

3.2.1.3. Специализированные розничные продавцы

3.2.1.4. Супермаркеты и гипермаркеты

3.2.1.5. Прочее (Складские клубы, АЗС и т.д.)

3.2.2. Он-Трейд

3.3. Страна

3.3.1. Канада

3.3.2. Мексика

3.3.3. Соединенные Штаты

3.3.4. Остальная часть Северной Америки

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

4.4.1. Agrifoods International Cooperative Ltd

4.4.2. Blue Diamond Growers

4.4.3. Califia Farms LLC

4.4.4. Campbell Soup Company

4.4.5. Danone SA

4.4.6. Eden Foods Inc.

4.4.7. Kite Hill

4.4.8. Land O'Lakes Inc.

4.4.9. Miyoko's Creamery

4.4.10. Oatly Group AB

4.4.11. Otsuka Holdings Co. Ltd

4.4.12. SunOpta Inc.

4.4.13. The J.M. Smucker Company

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРЕДПРИЯТИЙ

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ПОТРЕБЛЕНИЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ НА ДУШУ НАСЕЛЕНИЯ, КГ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 2:

- ОБЪЕМ ПРОИЗВОДСТВА НА РЫНКЕ МОЛОЧНЫХ АЛЬТЕРНАТИВ СЕВЕРНОЙ АМЕРИКИ – СЫРЬЕ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2021 гг.

- Рисунок 3:

- ОБЪЕМ МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ ПО СЕВЕРНОЙ АМЕРИКЕ, 2017–2029 гг.

- Рисунок 4:

- СТОИМОСТЬ МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, ПО СЕВЕРНОЙ АМЕРИКЕ, 2017–2029 гг.

- Рисунок 5:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАТЕГОРИЯМ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 6:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАТЕГОРИЯМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 7:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАТЕГОРИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 8:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАТЕГОРИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 9:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МАСЛА, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 10:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МАСЛА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 11:

- ДОЛЯ РЫНКА НЕМОЛОЧНОГО МАСЛА В СТОИМОСТИ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, % 2022 Г. ПО 2029 Г.

- Рисунок 12:

- ОБЪЕМ РЫНКА НЕМОЛОЧНЫХ СЫРОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 13:

- ОБЪЕМ РЫНКА НЕМОЛОЧНЫХ СЫРОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 14:

- ДОЛЯ РЫНКА НЕМОЛОЧНЫХ СЫРОВ В СТОИМОСТИ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, % 2022 Г. К 2029 Г.

- Рисунок 15:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МОРОЖЕНОГО, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 16:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МОРОЖЕНОГО, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 17:

- ДОЛЯ В СТОИМОСТИ РЫНКА НЕМОЛОЧНОГО МОРОЖЕНОГО ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО 2029 Г.

- Рисунок 18:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МОЛОКА ПО ВИДАМ ПРОДУКЦИИ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 19:

- ОБЪЕМ РЫНКА НЕМОЛОЧНОГО МОЛОКА ПО ТИПАМ ПРОДУКТА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 20:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА НЕМОЛОЧНОГО МОЛОКА ПО ТИПАМ ПРОДУКТА, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 21:

- ДОЛЯ В СТОИМОСТИ РЫНКА НЕМОЛОЧНОГО МОЛОКА ПО ТИПАМ ПРОДУКТА, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 22:

- ОБЪЕМ РЫНКА МИНДАЛЬНОГО МОЛОКА, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 23:

- ОБЪЕМ РЫНКА МИНДАЛЬНОГО МОЛОКА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 24:

- ДОЛЯ РЫНКА МИНДАЛЬНОГО МОЛОКА В СТОИМОСТИ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. К 2029 Г.

- Рисунок 25:

- ОБЪЕМ РЫНКА МОЛОКА КЕШЮ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 26:

- ОБЪЕМ РЫНКА МОЛОКА КЕШЬЮ, ДОЛЛАРЫ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 27:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОКА КЕШЮ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 28:

- ОБЪЕМ РЫНКА КОКОСОВОГО МОЛОКА, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 29:

- ОБЪЕМ РЫНКА КОКОСОВОГО МОЛОКА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 30:

- ДОЛЯ РЫНКА КОКОСОВОГО МОЛОКА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. К 2029 Г.

- Рисунок 31:

- ОБЪЕМ РЫНКА КОНОПЛЯНОГО МОЛОКА, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 32:

- ОБЪЕМ РЫНКА КОНОПЛЯНОГО МОЛОКА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 33:

- ДОЛЯ В СТОИМОСТИ РЫНКА КОНОПЛЯНОГО МОЛОКА ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО 2029 Г.

- Рисунок 34:

- ОБЪЕМ РЫНКА ОВСЯНОГО МОЛОКА, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 35:

- ОБЪЕМ РЫНКА ОВСЯНОГО МОЛОКА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 36:

- ДОЛЯ РЫНКА ОВСЯНОГО МОЛОКА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. К 2029 Г.

- Рисунок 37:

- ОБЪЕМ РЫНКА СОЕВОГО МОЛОКА, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 38:

- ОБЪЕМ РЫНКА СОЕВОГО МОЛОКА, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 39:

- ДОЛЯ РЫНКА СОЕВОГО МОЛОКА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО 2029 Г.

- Рисунок 40:

- ОБЪЕМ РЫНКА НЕМОЛОЧНЫХ ЙОГУРТОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 41:

- ОБЪЕМ РЫНКА НЕМОЛОЧНЫХ ЙОГУРТОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 42:

- ДОЛЯ РЫНКА НЕМОЛОЧНЫХ ЙОГУРТОВ В СТОИМОСТИ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, 2022 Г. ПО 2029 Г.

- Рисунок 43:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 44:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 45:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПО ПРОТИВ 2023 Г. ПО 2029 Г.

- Рисунок 46:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 47:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 48:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 49:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 50:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 51:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ МАГАЗИНЫ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 52:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ МАГАЗИНЫ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 53:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ МАГАЗИНЫ, ПО КАТЕГОРИЯМ, %, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 54:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ ОНЛАЙН-РОЗНИЦУ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 55:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ОНЛАЙН-РОЗНИЦУ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 56:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ОНЛАЙН-РОЗНИЦУ, ПО КАТЕГОРИЯМ, %, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 57:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ СПЕЦИАЛИСТИЧЕСКИХ РОЗНИЧНИКОВ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 58:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ СПЕЦИАЛИСТИЧЕСКИХ РИТЕЙЛЕРОВ, В ДОЛЛАРАХ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 59:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ СПЕЦИАЛИСТИЧЕСКИХ РОЗНИЧНЫХ ПРЕДПРИЯТИЙ, ПО КАТЕГОРИЯМ, %, долл. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 60:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ СУПЕРМАРКЕТЫ И ГИПЕРМАРКЕТЫ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 61:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ СУПЕРМАРКЕТЫ И ГИПЕРМАРКЕТЫ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 62:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ СУПЕРМАРКЕТЫ И ГИПЕРМАРКЕТЫ, ПО КАТЕГОРИЯМ, %, долл. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 63:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ ДРУГИЕ (СКЛАДСКИЕ КЛУБЫ, ЗАПРАВОЧНЫЕ СТАНЦИИ И Т.Д.), ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 64:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ДРУГИХ (СКЛАДСКИЕ КЛУБЫ, ЗАПРАВОЧНЫЕ СТАНЦИИ И Т.Д.), В ДОЛЛАРАХ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 65:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ДРУГИХ (СКЛАДСКИЕ КЛУБЫ, АЗС И Т.Д.), ПО КАТЕГОРИЯМ, %, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 66:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ ON-TRADE, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 67:

- СТОИМОСТЬ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВШИХ ЧЕРЕЗ ON-TRADE, В ДОЛЛАРАХ США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 68:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПРОДАВАЕМЫХ ЧЕРЕЗ ON-TRADE, ПО КАТЕГОРИЯМ, %, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 69:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СТРАНАМ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 70:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СТРАНАМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 71:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 72:

- ДОЛЯ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ В СТОИМОСТИ, ПО СТРАНАМ, %, СЕВЕРНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 73:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, КАНАДА, 2017–2029 гг.

- Рисунок 74:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, КАНАДА, 2017–2029 гг.

- Рисунок 75:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, КАНАДА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 76:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, МЕКСИКА, 2017–2029 гг.

- Рисунок 77:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, МЕКСИКА, 2017–2029 гг.

- Рисунок 78:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, МЕКСИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 79:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, США, 2017–2029 гг.

- Рисунок 80:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 81:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, СОЕДИНЕННЫЕ ШТАТЫ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 82:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ТОННЫ, ОСТАЛЬНАЯ СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 83:

- ОБЪЕМ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ДОЛЛ. США, ОСТАЛЬНАЯ СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 84:

- ДОЛЯ В СТОИМОСТИ РЫНКА МОЛОЧНЫХ АЛЬТЕРНАТИВ, ПО КАТЕГОРИЯМ, %, ОСТАЛЬНАЯ СЕВЕРНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 85:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 86:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 87:

- ДОЛЯ ОСНОВНЫХ ИГРОКОВ В СТОИМОСТИ, %, СЕВЕРНАЯ АМЕРИКА, 2022 Г.

Сегментация отрасли альтернативных молочных продуктов в Северной Америке

Немолочное масло, немолочный сыр, немолочное мороженое, немолочное молоко, немолочный йогурт рассматриваются как сегменты по категориям. Off-Trade и On-Trade рассматриваются как сегменты канала сбыта. Канада, Мексика и США представлены в виде сегментов по странам.

- Канал сбыта североамериканского рынка альтернатив молочным продуктам разделен на розничную и внеторговую продажу. Внеторговый канал играет важную роль в реализации альтернативных молочных продуктов в регионе. Супермаркеты и гипермаркеты являются крупнейшими каналами сбыта внеторговой торговли на рынке альтернатив молочным продуктам Северной Америки. Фактор близости этих каналов, особенно в крупных и развитых городах, дает им дополнительное преимущество влияния на решения потребителей о покупке. В 2022 году объем продаж заменителей молочных продуктов через супермаркеты и гипермаркеты составил более 73,4% по сравнению с другими каналами розничной торговли.

- Растительное молоко играет важную роль в общем объеме продаж через розничные каналы. В 2021 году стоимость реализации молока растительного происхождения выросла на 8,5% по сравнению с 2020 годом, тогда как продажи молока животного происхождения снизились на 2%. В том же году 42% домохозяйств приобрели молоко растительного происхождения, а 76% купили его несколько раз в розничных сетях.

- По прогнозам, онлайн-канал в Северной Америке станет самым быстрорастущим каналом распространения альтернатив молочным продуктам. Ожидается, что в 2024 году он вырастет на 44% по сравнению с 2021 годом. Интернет-магазины сотрудничают с брендами, чтобы расширить свои полочные площади, увеличить ассортимент и улучшить покупательский опыт, предлагая широкий ассортимент продуктов растительного происхождения. По состоянию на 2021 год более 22% канадцев предпочитали покупать продукты онлайн.

| Категория | ||||||||||

| Немолочное масло | ||||||||||

| Немолочный сыр | ||||||||||

| Немолочное мороженое | ||||||||||

| ||||||||||

| Немолочный йогурт |

| Канал распределения | |||||||

| |||||||

| Он-Трейд |

| Страна | |

| Канада | |

| Мексика | |

| Соединенные Штаты | |

| Остальная часть Северной Америки |

Определение рынка

- Альтернативы молочным продуктам - Молочные альтернативы — это продукты, которые производятся из молока/масел растительного происхождения вместо обычных продуктов животного происхождения, таких как сыр, масло, молоко, мороженое, йогурт и т. д. Альтернатива молоку на растительной или немолочной основе — это быстрорастущая альтернатива молоку. сегмент разработки новых пищевых продуктов, функциональных и специальных напитков по всему миру.

- Немолочное масло - Немолочное масло — это веганская альтернатива сливочному маслу, изготовленная из смеси растительных масел. С ростом популярности альтернативных диет, таких как вегетарианство, веганство и непереносимость глютена, растительное масло становится здоровой немолочной заменой обычного масла.

- Немолочное мороженое - Мороженое на растительной основе является растущей категорией. Безмолочное мороженое — это десерт, приготовленный без каких-либо ингредиентов животного происхождения. Обычно это считается заменой обычного мороженого для тех, кто не может или не ест продукты животного или животного происхождения, включая яйца, молоко, сливки или мед.

- Растительное молоко - Молоко на растительной основе — это заменители молока, изготовленные из орехов (например, фундука, семян конопли), семян (например, кунжута, грецких орехов, кокосов, кешью, миндаля, риса, овса и т. д.) или бобовых (например, сои). Растительное молоко, такое как соевое и миндальное, на протяжении веков было популярно в Восточной Азии и на Ближнем Востоке.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с имеющимися историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, а средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки