Размер рынка кондитерских изделий Северной Америки

|

|

Период исследования | 2019 - 2029 |

|

|

Базовый Год Для Оценки | 2023 |

|

|

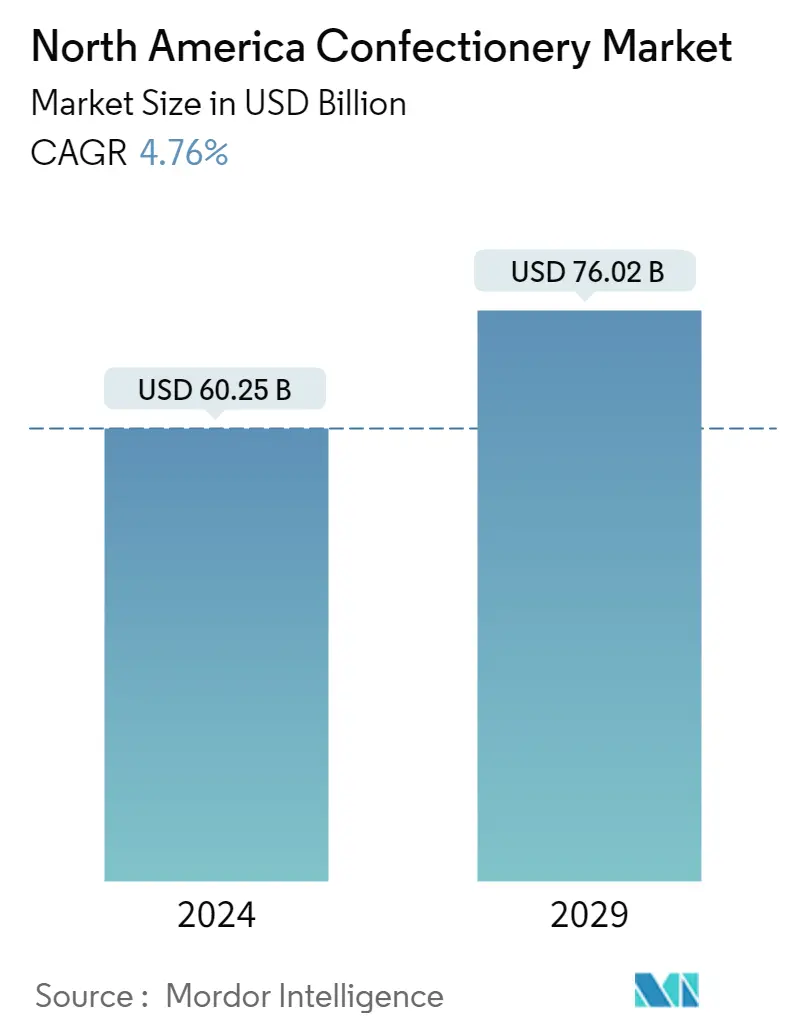

Размер рынка (2024) | USD 60.25 млрд долларов США |

|

|

Размер рынка (2029) | USD 76.02 млрд долларов США |

|

|

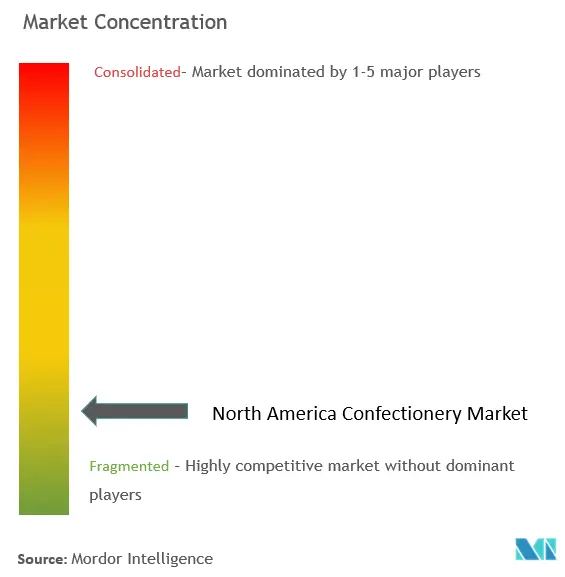

Концентрация рынка | Низкий |

|

|

CAGR(2024 - 2029) | 4.76 % |

Основные игроки |

||

|

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка кондитерских изделий Северной Америки

Размер рынка кондитерских изделий Северной Америки оценивается в 60,25 млрд долларов США в 2024 году и, как ожидается, достигнет 76,02 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 4,76% в течение прогнозируемого периода (2024-2029 гг.).

- Среди кондитерских изделий конфеты являются одним из самых популярных продуктов среди молодежи и детей Северной Америки. Таким образом, ключевые игроки рынка постоянно дифференцируют свои предложения, чтобы привлечь целевых потребителей. С ростом спроса на кондитерские изделия среди потребителей компании начали выпускать продукты с различными вкусами, такими как манго, клубника, кокос, кофе, корица, банан, голубая малина и другие.

- Более того, инновации в кондитерской продукции направлены на решение проблем со здоровьем, связанных с потреблением конфет, таких как диабет. Крупные игроки рынка создают веганские конфеты без сахара, ГМО, глютена, чтобы привлечь клиентов, заботящихся о своем здоровье. Например, в феврале 2022 года компания Original Gourmet запустила сертифицированную Министерством сельского хозяйства США линию органических леденцов на палочке. Помимо того, что эти конфеты не содержат ГМО, они не содержат глютена, арахиса, веганские и изготовлены из 100% органических ингредиентов.

- Однако высокое содержание сахара, связанное с ожирением, вызывает серьезную обеспокоенность среди потребителей в Северной Америке. Потребители ищут более здоровые варианты, такие как низкокалорийные кондитерские изделия с высоким содержанием какао и функциональных ингредиентов. Функциональные требования к этикеткам кондитерских изделий быстро растут.

- Повышение осведомленности о здоровье и случаи ожирения в Северной Америке привели к резкому росту продаж низкокалорийных и кондитерских изделий без сахара. Потребители не против потратить дополнительные средства на высококачественную продукцию, отвечающую их требованиям.

Склонность к более здоровым и органическим кондитерским изделиям

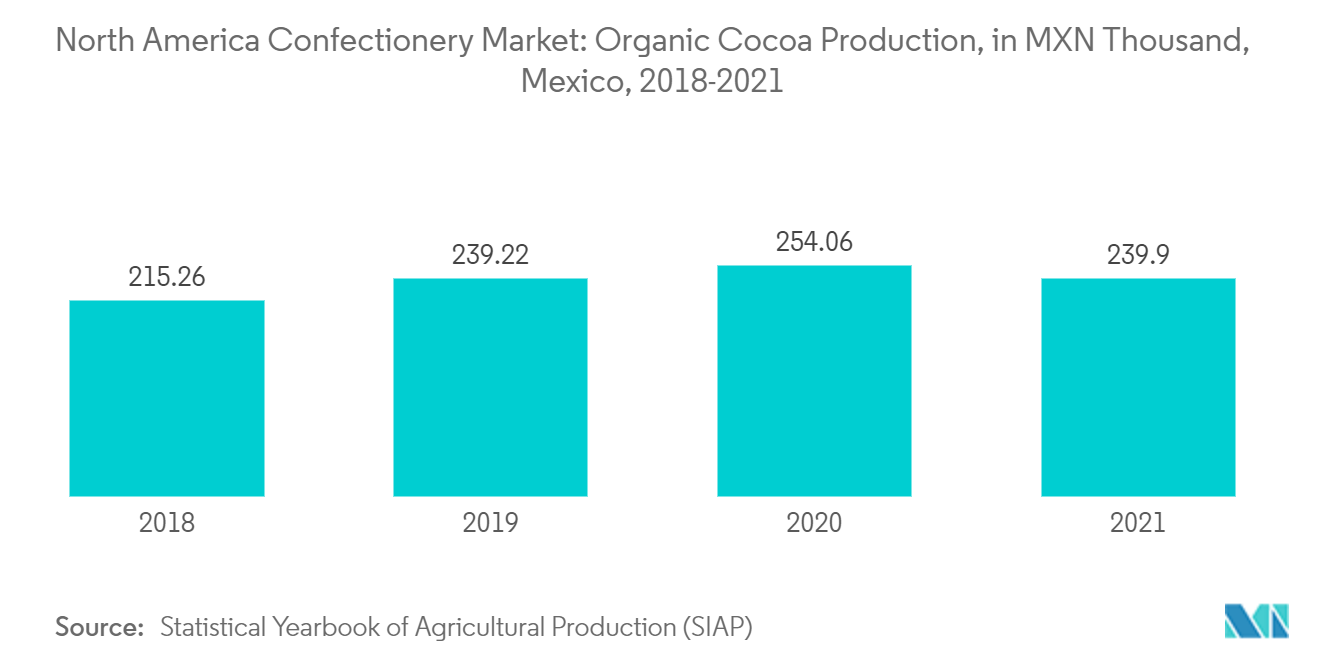

- В ответ на потребительский спрос на более здоровые закуски, гигантские компании выбрали важную стратегию, которая фокусируется на удобстве, вкусе и более здоровых закусках. Спрос на органический шоколад в настоящее время растет, поскольку он не содержит никаких добавленных химикатов, которые могут вызвать серьезные проблемы со здоровьем.

- Потребители теперь предпочитают веганский, органический шоколад, шоколад без глютена и сахара, поскольку они заботятся о своем здоровье и благополучии. Таким образом, различные гигантские кондитерские компании представляют новейшие инновационные ароматизированные шоколадные конфеты с инновационной упаковкой, которая позволяет потребителям потреблять небольшими порциями, а остальное сохранять на потом.

- Ожидается, что увеличение экспорта органического шоколада также будет стимулировать спрос на рынке органических кондитерских изделий. Кроме того, в связи с ростом спроса на полезные для здоровья кондитерские изделия в Северной Америке различные игроки запускают продукты, отвечающие предпочтениям потребителей.

- Например, в августе 2022 года Mondelēz выпустила органический молочный шоколад Hu из травяного откорма. Продукт подслащен органическим нерафинированным кокосовым сахаром. Кондитерское изделие из молочного шоколада выпускается в пяти вкусах простое, с маслом кешью, хрустящим миндалем + кокосовыми хлопьями, маслом с фундуком + хрустящим фундуком и миндальным маслом.

- Крупные компании расширяют ассортимент своей продукции, включая функциональные ингредиенты, тропические фрукты и различные вкусовые начинки, ореховые и экзотические вкусы в органический шоколад, чтобы удовлетворить меняющиеся потребности клиентов, и это последовательно ускоряет развитие кондитерского рынка во всем регионе.

Соединенные Штаты занимают основную долю на рынке

- Рынок стал свидетелем значительного роста, поскольку шоколад премиум-класса популярен в Соединенных Штатах. Жители страны предпочитают баловать себя шоколадными конфетами небольшого размера, чтобы ограничить потребление кондитерских изделий. Кроме того, шоколад прекрасно вписывается в тенденцию чистого питания в стране. Поскольку было обнаружено, что темный шоколад имеет множество преимуществ для здоровья, потребители выбирают темный шоколад премиум-класса, чтобы не испытывать чувства вины.

- Hershey's и Mars входят в число немногих брендов, постоянно расширяющих свое предложение в категории темного шоколада. Бренд Cocoa Exchange компании Mars предлагает в стране ассортимент шоколада премиум-класса Dove Signature Collection и Pure Dark.

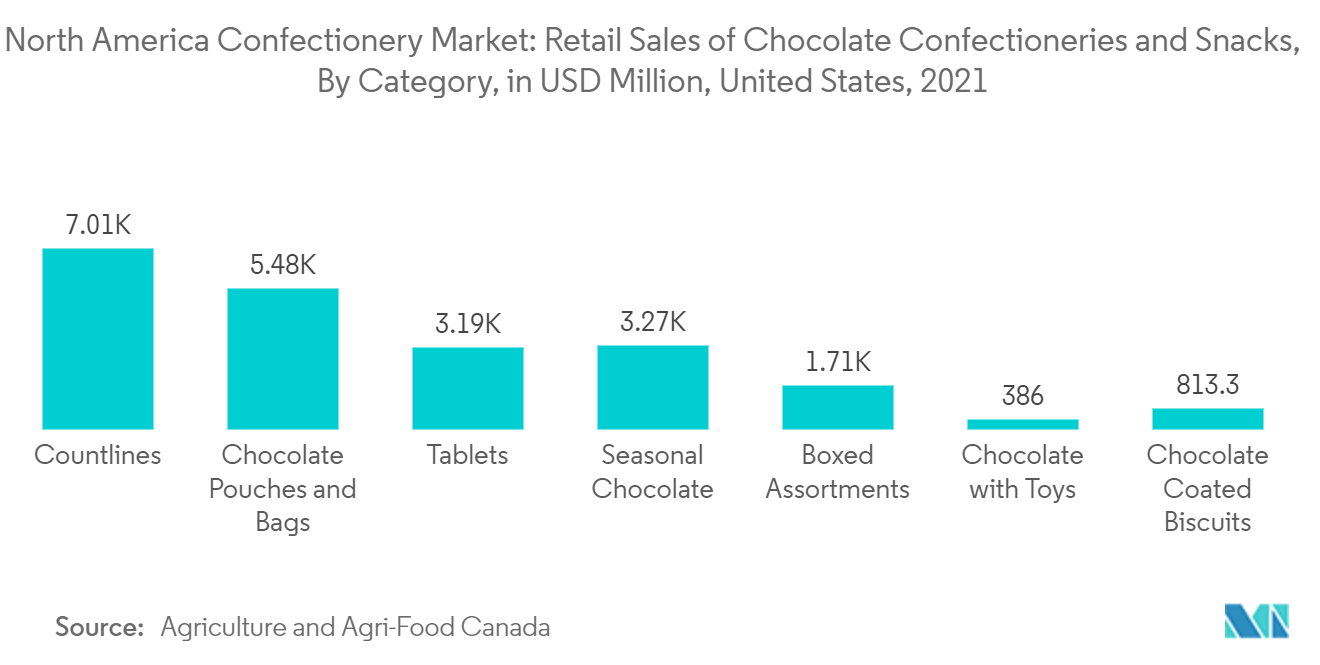

- Министерство сельского хозяйства и сельского хозяйства Канады прогнозирует, что линии (особенно кондитерские изделия) будут продолжать доминировать на рынке шоколадных кондитерских изделий в Соединенных Штатах с предполагаемым розничным объемом продаж в 7 миллиардов долларов США в 2021 году. Ожидается, что шоколадные пакеты и пакеты будут вторым по величине продуктом. категории стоимостью 5,5 млрд долларов США.

Обзор кондитерской промышленности Северной Америки

Рынок кондитерских изделий Северной Америки фрагментирован между отечественными и транснациональными игроками, причем на долю последних приходится доминирующая доля. Mars, Inc., Mondelēz International, Inc., Nestlé SA, Ferrero и The Hershey Company являются ведущими игроками на рынке кондитерских изделий Северной Америки. Компании реализуют многочисленные стратегии, такие как разработка новых продуктов, партнерство, слияния и поглощения, чтобы предоставлять инновационные продукты и расширять свой портфель продуктов для удовлетворения растущего спроса во всем регионе. Благодаря высокому рыночному потенциалу игроки рынка воспользовались возможностями североамериканского рынка кондитерских изделий. Например, в октябре 2021 года Ferrero North America расширила свой центр по производству шоколада в Блумингтоне, штат Иллинойс. Это был первый завод Ferrero за пределами Европы.

Лидеры кондитерского рынка Северной Америки

Mars, Incorporated

Mondelēz International, Inc.

Nestlé S.A.

The Hershey Company

Ferrero International S.A.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости кондитерского рынка Северной Америки

- Июнь 2022 г. Mars, Inc. выпустила свою первую веганскую плитку молочного шоколада в США под новым брендом CO2COA. Бренд был создан в сотрудничестве с Perfect Day, компанией по производству пищевых технологий, которая поставляет на Марс сыворотку, не содержащую животных, которая используется в первой веганской плитке молочного шоколада CO2COA.

- Март 2022 г. Nestlé USA инвестировала 675 миллионов долларов США в строительство завода в Аризоне, создав 350 рабочих мест. Инвестиции Nestlé укрепляют ее позиции на рынке и расширяют производственные возможности для удовлетворения растущего потребительского спроса на ее продукцию.

- Январь 2022 г. GODIVA, принадлежащая Yildiz Holding, бренд, предлагающий изысканный шоколад, объявила о своих планах по расширению своего лицензионного портфеля на рынках США и Канады за счет запуска четырех новых лицензионных партнерств. В число четырех новых партнеров по лицензированию вошли Boardwalk Frozen Treats, Jimmy's Gourmet Bakery, Le Vian и Cookies United.

Отчет о рынке кондитерских изделий Северной Америки – Содержание

0. ВВЕДЕНИЕ

0_0. Допущения исследования и определение рынка

0_1. Объем исследования

1. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

2. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

3. ДИНАМИКА РЫНКА

3_0. Драйверы рынка

3_1. Рыночные ограничения

3_2. Анализ пяти сил Портера

3_2_0. Угроза новых участников

3_2_1. Переговорная сила покупателей/потребителей

3_2_2. Рыночная власть поставщиков

3_2_3. Угроза продуктов-заменителей

3_2_4. Интенсивность конкурентного соперничества

4. СЕГМЕНТАЦИЯ РЫНКА

4_0. Тип продукта

4_0_0. Шоколад

4_0_0_0. Молочный/Белый Шоколад

4_0_0_1. Темный шоколад

4_0_1. Сахарные кондитерские изделия

4_0_1_0. Вареные сладости

4_0_1_1. Ириски, карамель и нуга

4_0_1_2. Пастилки, жевательные резинки, желе и жевательные конфеты

4_0_1_3. Монетные дворы

4_0_1_4. Другие

4_0_2. Закусочная

4_0_2_0. Зерновые батончики

4_0_2_1. Энергетические батончики

4_0_2_2. Другие закусочные

4_1. Канал распределения

4_1_0. Супермаркеты/гипермаркетыСпециализированные магазины розничной торговли

4_1_1. Магазины

4_1_2. Розничные интернет-магазины

4_1_3. Специализированные розничные продавцы

4_1_4. Другой

4_2. География

4_2_0. Соединенные Штаты

4_2_1. Канада

4_2_2. Мексика

4_2_3. Остальная часть Северной Америки

5. КОНКУРЕНТНАЯ СРЕДА

5_0. Наиболее распространенные стратегии

5_1. Анализ доли рынка

5_2. Профили компании

5_2_0. Mondelēz International, Inc.

5_2_1. Mars, Incorporated

5_2_2. Nestlé S.A.

5_2_3. Ferrero International S.A.

5_2_4. Meiji Holdings Company, Ltd.

5_2_5. The Hershey Company

5_2_6. Lotte Corporation

5_2_7. Grupo Bimbo, S.A.B. de C.V.

5_2_8. Lake Champlain Chocolates

5_2_9. Yildiz Holding A.S.

6. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация кондитерской промышленности Северной Америки

Рынок кондитерских изделий Северной Америки сегментирован по типу продукции, каналу сбыта и географии. По типу продукции рынок сегментирован на шоколад, сахарные кондитерские изделия и закусочные. Шоколад далее подразделяется на молочный/белый шоколад и темный шоколад. Секция сахарных кондитерских изделий подразделяется на карамель, ирис, карамель и нугу, пастилки, жевательные резинки, желе и жевательные конфеты, мятные конфеты и другие. Закусочные включают зерновые батончики, энергетические батончики и другие закусочные. В зависимости от каналов сбыта рынок сегментирован на супермаркеты и гипермаркеты, магазины повседневного спроса, интернет-магазины, специализированные магазины розничной торговли и другие каналы сбыта. Кроме того, в исследовании представлен анализ рынка кондитерских изделий на развивающихся и развитых рынках по всему региону, включая США, Канаду, Мексику и остальную часть Северной Америки. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Тип продукта | ||||||||||||

| ||||||||||||

| ||||||||||||

|

| Канал распределения | ||

| ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

|

Определение рынка

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.