Размер рынка биостимуляторов в Северной Америке

| Период исследования | 2017 - 2029 | |

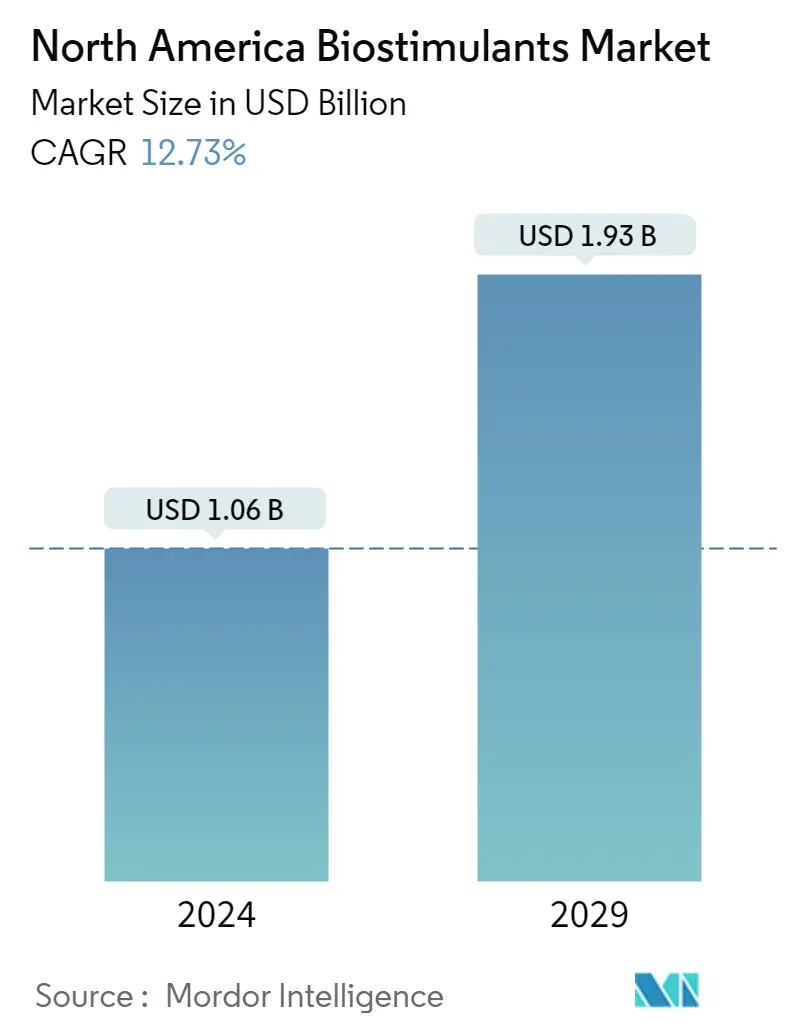

| Размер Рынка (2024) | 1.19 Миллиардов долларов США | |

| Размер Рынка (2029) | 2.18 Миллиардов долларов США | |

| Наибольшая доля по форме | Белковые гидролизаты | |

| CAGR (2024 - 2029) | 12.73 % | |

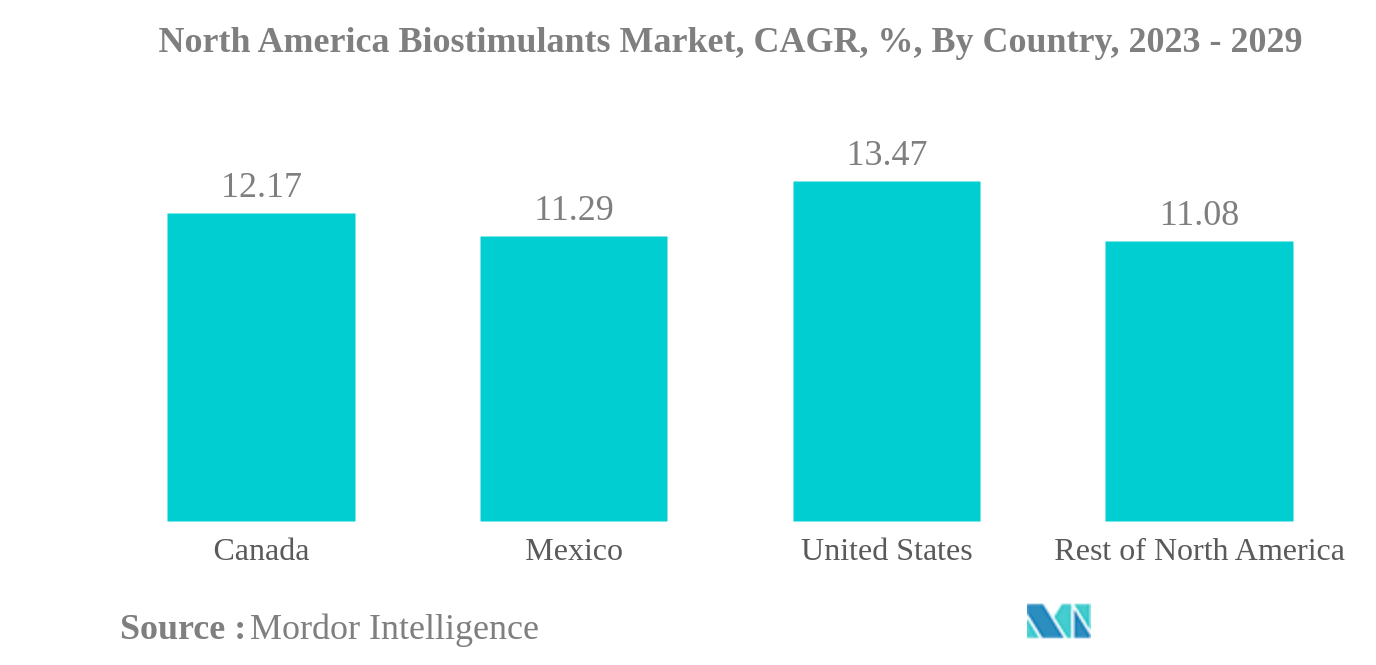

| Наибольшая доля по странам | Соединенные Штаты | |

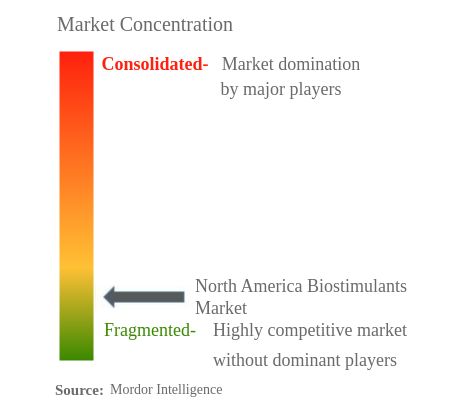

| Концентрация Рынка | Высокий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка биостимуляторов Северной Америки

Размер рынка биостимуляторов в Северной Америке оценивается в 1,06 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,93 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 12,73% в течение прогнозируемого периода (2024-2029 годы).

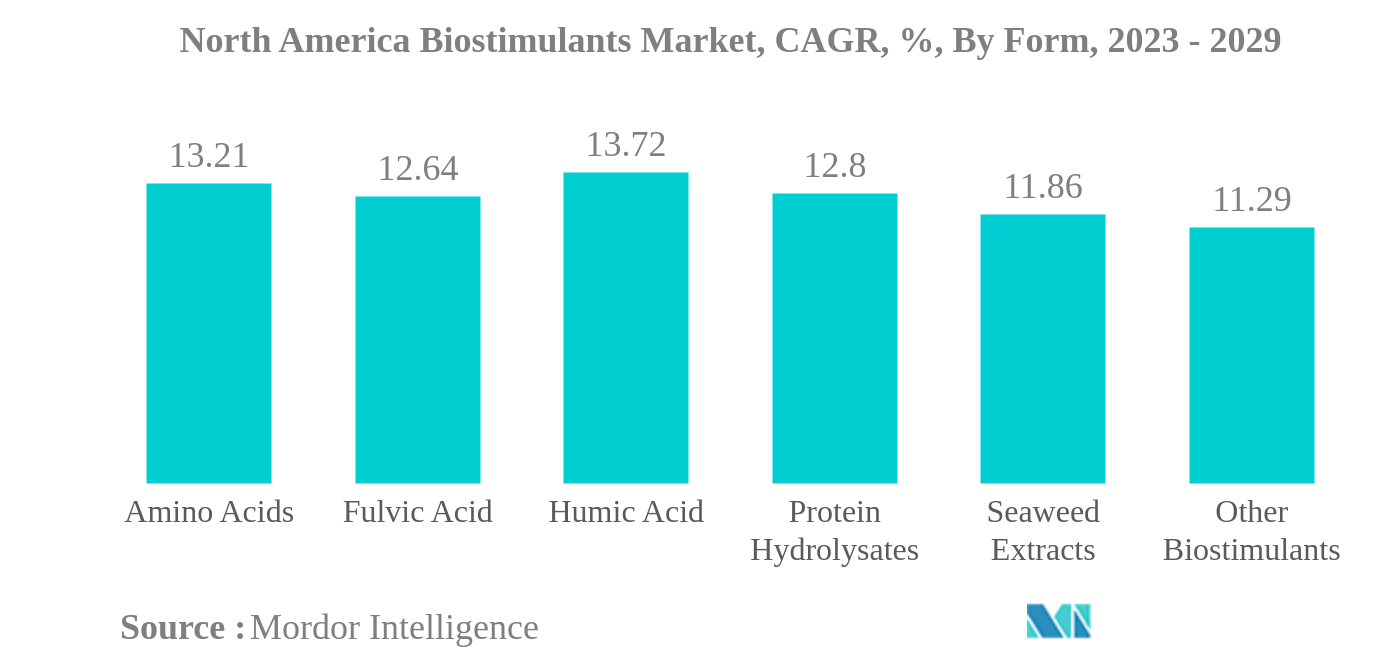

- Белковые гидролизаты — самая крупная форма белковые гидролизаты занимают наибольшую долю рынка среди биостимуляторов с долей 40,9% в 2022 году. Они улучшают урожайность сельскохозяйственных культур даже в условиях абиотического стресса.

- Гуминовая кислота — самая быстрорастущая форма применение гуминовой кислоты в теплицах и камерах выращивания значительно повышает урожайность сельскохозяйственных культур. Они помогают им улучшить усвоение питательных веществ и воды.

- Пропашные культуры являются крупнейшим типом сельскохозяйственных культур. Основные пропашные культуры, выращиваемые в регионе, включают рис, пшеницу, рапс, ячмень, кукурузу и соевые бобы. Белковые гидролизаты являются наиболее потребляемыми биостимуляторами пропашных культур.

- Соединенные Штаты являются крупнейшей страной Соединенные Штаты имеют высокоразвитый сельскохозяйственный сектор и адаптируют органическое земледелие с увеличением потребления биостимуляторов из-за их способности увеличивать рост сельскохозяйственных культур.

Белковые гидролизаты – самая крупная форма

- Ожидается, что в ближайшие годы рынок биостимуляторов в Северной Америке будет расти, что обусловлено несколькими ключевыми факторами. Белковые гидролизаты стоимостью 840,2 млн долларов США и объемом потребления 88,2 тыс. тонн в 2022 году являются наиболее потребляемым типом биостимуляторов в регионе, их доля на рынке составляет 40,9%. Известно, что эти продукты улучшают урожайность сельскохозяйственных культур даже в условиях абиотического стресса, обеспечивая синтез незаменимых растительных аминокислот и питательных веществ.

- В течение исторического периода (2017–2022 гг.) на рынке белковых гидролизатов наблюдалась тенденция к росту, и ожидается, что среднегодовой темп роста составит 12,7%. Это связано с растущей потребностью в повышении продуктивности сельскохозяйственных культур и качества продукции, чего можно достичь с помощью биостимуляторов.

- Гуминовая кислота — еще один биостимулятор, показавший многообещающие результаты в повышении урожайности сельскохозяйственных культур. Известно, что применение гуминовой кислоты в теплицах и ростовых камерах значительно повышает урожайность сельскохозяйственных культур, а внекорневая подкормка в дозе 20,0 мл/л на полях перца регистрирует самое высокое содержание хлорофилла. Аминокислоты, такие как L-пролин, L-глицин, L-глутаминовая кислота и L-метионин, широко используются в качестве биостимуляторов в сельском хозяйстве. Эти продукты могут улучшить различные процессы в растениях, включая прорастание, завязывание плодов, опыление и устойчивость к стрессам окружающей среды.

- Биостимуляторы предлагают многообещающее решение для повышения урожайности и качества сельскохозяйственных культур при одновременном сокращении использования химических удобрений и пестицидов. Поскольку спрос на органические и устойчивые методы ведения сельского хозяйства продолжает расти, биостимуляторы, вероятно, будут играть все более важную роль в сельском хозяйстве.

США – самая большая страна

- Соединенные Штаты с их высокоразвитым сельскохозяйственным сектором адаптируют естественные и органические способы ведения сельского хозяйства. В регионе наблюдается высокий уровень потребления биостимуляторов, и все больше фермеров предпочитают их использовать из-за их способности повышать урожайность сельскохозяйственных культур.

- В 2022 году рынок США оценивался в 416,8 млн долларов США. На долю Соединенных Штатов приходилось максимальная доля Северной Америки в потреблении биостимуляторов — 49,6%, чему дополнительно способствовало увеличение площадей органических продуктов.

- Канада является вторым по величине рынком с долей 35,2% в 2022 году. Поддержка канадским правительством безопасных методов ведения сельского хозяйства и растущий спрос на органические продукты питания в стране способствуют росту рынка.

- Согласно данным Органической федерации Канады, продажи органических продуктов питания в стране в 2020 году достигли 8,10 млрд долларов США. Сообщается, что Канада является 6-м по величине рынком органических продуктов в мире, при этом предложение органических продуктов не соответствует спросу в стране. Эти факторы выступают в качестве потенциальных драйверов для биостимуляторов в стране.

- Мексика – одна из развивающихся сельскохозяйственных стран Северной Америки. В 2022 году на его долю приходилось около 13,3% общего рынка сельскохозяйственных биостимуляторов в регионе. Страна обладает огромным потенциалом для биостимуляторов благодаря хорошо развитому органическому сельскому хозяйству. По оценкам, в течение прогнозируемого периода площадь органической продукции в Мексике вырастет на 16,4%, что, как ожидается, повысит спрос на биостимуляторы.

- Рынок биостимуляторов в Северной Америке готов к дальнейшему росту, чему способствуют все более широкое внедрение методов устойчивого ведения сельского хозяйства и растущий спрос на органические продукты питания в регионе.

Обзор отрасли биостимуляторов Северной Америки

Рынок биостимуляторов Северной Америки фрагментирован пять крупнейших компаний занимают 3,23%. Основными игроками на этом рынке являются Actagro LLC, Agrinos, Hello Nature USA Inc., Humic Growth Solutions Inc. и Valagro USA (в алфавитном порядке).

Лидеры рынка биостимуляторов Северной Америки

Actagro LLC

Agrinos

Hello Nature USA Inc.

Humic Growth Solutions Inc.

Valagro USA

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка биостимуляторов Северной Америки

- Февраль 2022 г . Plant Response Inc. была приобретена компанией Mosaic, мировым производителем удобрений. Это приобретение усилило глобальное присутствие компании. Благодаря этому приобретению компания будет разрабатывать новые продукты и решения для клиентов экологически рациональным способом.

- Май 2021 г . Plant Response Inc. объявила о приобретении WISERg, стартапа, который перерабатывает питательные вещества из восстановленных продуктов питания для использования в удобрениях и продуктах с эффективным использованием питательных веществ, улучшающих здоровье растений и почвы.

- Январь 2020 г . Plant Response Inc. приобрела Pathway BioLogic, компанию, занимающуюся прикладными микробиологическими исследованиями, чтобы расширить свой портфель биологических продуктов, предлагаемых для сельскохозяйственной отрасли. Приобретение позволило компании создать ценность для торговых партнеров и фермеров в нескольких категориях, включая улучшение урожайности, устойчивость к абиотическому стрессу, повышение эффективности использования питательных веществ и усиление врожденного иммунитета растений.

Отчет о рынке биостимуляторов Северной Америки – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Площадь органического выращивания

- 4.2 Расходы на органические продукты на душу населения

- 4.3 Нормативно-правовая база

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА

- 5.1 Форма

- 5.1.1 Аминокислоты

- 5.1.2 Фульвовая кислота

- 5.1.3 Гуминовая кислота

- 5.1.4 Белковые гидролизаты

- 5.1.5 Экстракты морских водорослей

- 5.1.6 Другие биостимуляторы

- 5.2 Тип культуры

- 5.2.1 Товарные культуры

- 5.2.2 Садоводческие культуры

- 5.2.3 Пропашные культуры

- 5.3 Страна

- 5.3.1 Канада

- 5.3.2 Мексика

- 5.3.3 Соединенные Штаты

- 5.3.4 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компании

- 6.4.1 Actagro LLC

- 6.4.2 Agriculture Solutions Inc.

- 6.4.3 Agrinos

- 6.4.4 Agrocare Canada Inc.

- 6.4.5 Hello Nature USA Inc.

- 6.4.6 Humic Growth Solutions Inc.

- 6.4.7 Koppert Biological Systems Inc.

- 6.4.8 Plant Response Biotech Inc.

- 6.4.9 Sigma Agriscience LLC

- 6.4.10 Valagro USA

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ СЕЛЬСКОХОЗЯЙСТВЕННЫХ БИОЛОГИЧЕСКИХ ПРЕПАРАТОВ

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация промышленности биостимуляторов в Северной Америке

Аминокислоты, фульвовая кислота, гуминовая кислота, белковые гидролизаты, экстракты морских водорослей представлены в виде сегментов по форме. Товарные культуры, садовые культуры, пропашные культуры рассматриваются как сегменты по типу культуры. Канада, Мексика и США представлены в виде сегментов по странам.| Аминокислоты |

| Фульвовая кислота |

| Гуминовая кислота |

| Белковые гидролизаты |

| Экстракты морских водорослей |

| Другие биостимуляторы |

| Товарные культуры |

| Садоводческие культуры |

| Пропашные культуры |

| Канада |

| Мексика |

| Соединенные Штаты |

| Остальная часть Северной Америки |

| Форма | Аминокислоты |

| Фульвовая кислота | |

| Гуминовая кислота | |

| Белковые гидролизаты | |

| Экстракты морских водорослей | |

| Другие биостимуляторы | |

| Тип культуры | Товарные культуры |

| Садоводческие культуры | |

| Пропашные культуры | |

| Страна | Канада |

| Мексика | |

| Соединенные Штаты | |

| Остальная часть Северной Америки |

Определение рынка

- СРЕДНЯЯ ДОЗИРОВКА - Это относится к среднему объему биостимуляторов, внесенных на гектар сельскохозяйственных угодий в соответствующем регионе/стране.

- ТИП КУЛЬТУРЫ - Пропашные культуры зерновые, зернобобовые, масличные и кормовые культуры. Садоводство фрукты и овощи, товарные культуры плантационные культуры и специи.

- ФУНКЦИИ - Биостимуляторы

- УРОВЕНЬ РЫНОЧНОЙ ОЦЕНКИ - Оценка рынка различных типов биостимуляторов проводилась на уровне продуктов.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, и средняя цена продажи (ASP) остается постоянной на протяжении всего прогнозируемого периода.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.