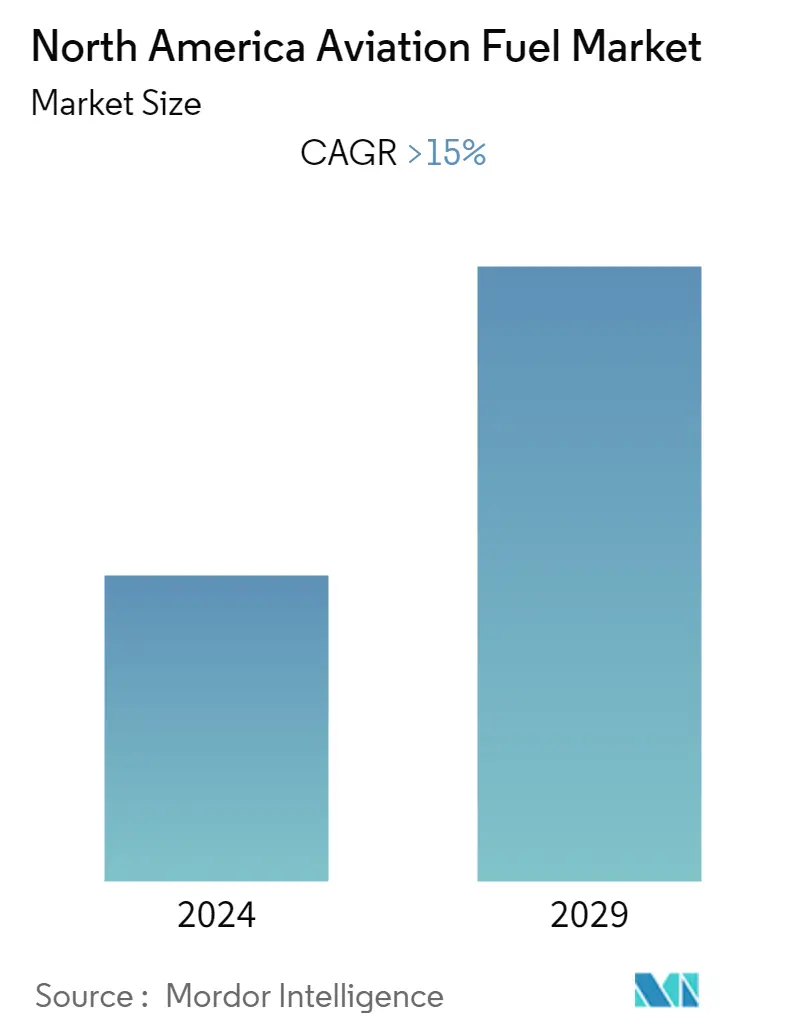

Объем рынка авиационного топлива Северной Америки

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | > 15.00 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка авиационного топлива Северной Америки

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка авиационного топлива в Северной Америке составит более 15%.

На рынок негативно повлияла вспышка COVID-19 из-за региональных блокировок и ограничений на полеты. В настоящее время рынок достиг допандемического уровня.

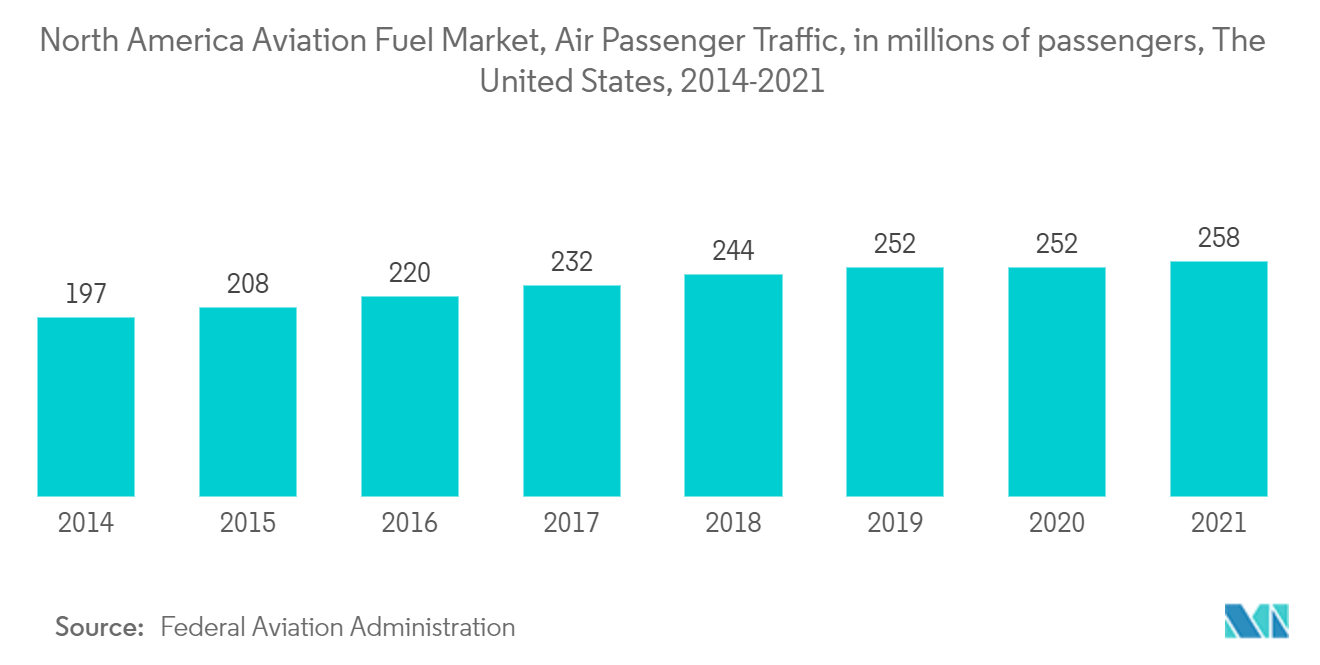

- Растущее число авиапассажиров из-за удешевления стоимости авиабилетов в последнее время, улучшения экономических условий и увеличения располагаемого дохода являются одними из основных движущих факторов рынка.

- Однако ожидается, что высокая и нестабильная стоимость авиационного топлива будет сдерживать рынок.

- Ожидается, что к 2037 году число авиапассажиров достигнет 8,2 миллиарда. Ожидается, что Северная Америка будет занимать в этом значительную долю, создавая широкие возможности для игроков рынка.

- Соединенные Штаты лидируют на рынке в североамериканском регионе. Учитывая прогнозируемый рост, Соединенные Штаты, вероятно, продолжат свое доминирование.

Тенденции рынка авиационного топлива Северной Америки

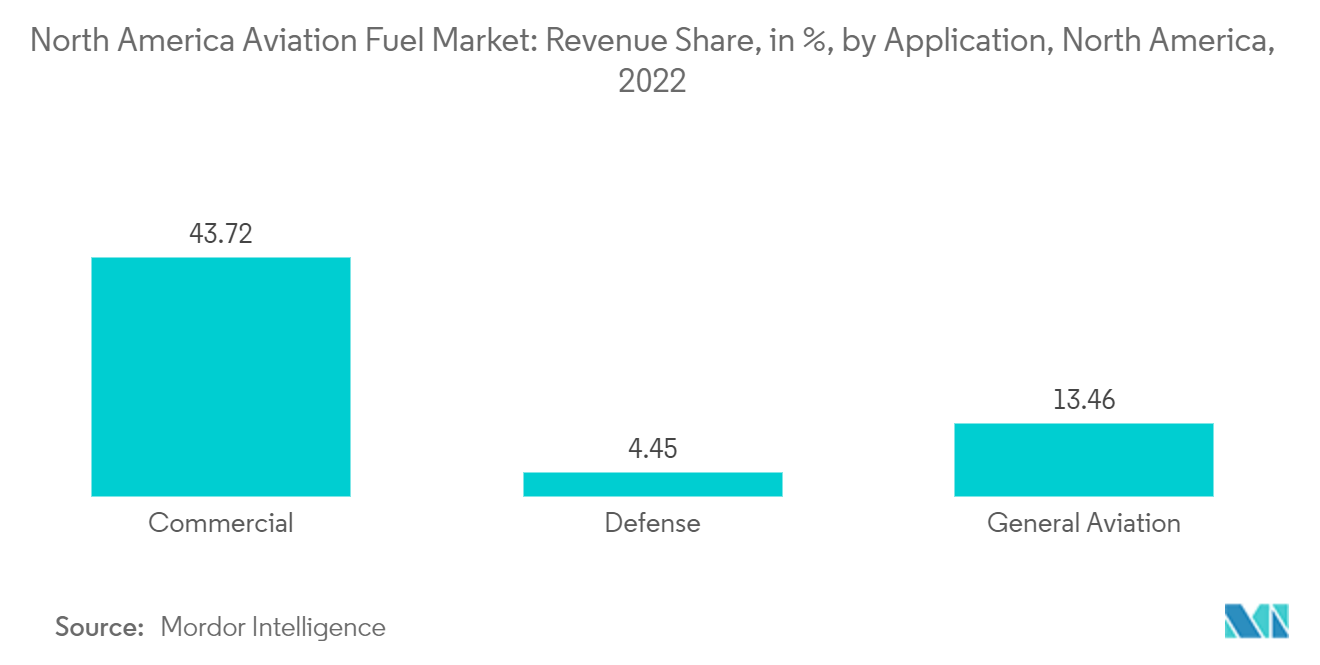

Коммерческий сектор будет доминировать на рынке

- Коммерческая авиация включает в себя регулярные и нерегулярные воздушные суда, предполагающие коммерческие воздушные перевозки пассажиров или грузов. Коммерческий сегмент является одним из крупнейших потребителей авиационного топлива и на его долю приходится четверть общих операционных расходов авиакомпании-оператора.

- В 2021 году в Северной Америке на рынке будет доминировать коммерческий сектор, за ним следуют авиация общего назначения и оборонный сектор соответственно.

- По состоянию на 2021 год авиатопливо составляло более 20% (IATA) от общих расходов коммерческих авиакомпаний. Следовательно, поскольку количество пассажиров на коммерческих рейсах увеличивается, ожидается, что спрос на авиационное топливо будет увеличиваться, что, в свою очередь, будет стимулировать исследуемый рынок в течение прогнозируемого периода.

- В 2021 году общее количество пассажиров, перевезенных коммерческими авиакомпаниями, выросло примерно до 4,54 млрд, что на 5,58% выше, чем в 2020 году.

- В декабре 2021 года Aemetis подписала с Delta Air Lines соглашение об устойчивых поставках авиационного топлива на сумму 2,1 миллиарда долларов США на поставку примерно 250 миллионов галлонов в рамках 10-летнего соглашения. Помимо Америки, Aemetis также подписала меморандумы о взаимопонимании на поставку 280 миллионов галлонов для доставки в аэропорт Сан-Франциско.

- Таким образом, из-за вышеупомянутых факторов ожидается, что коммерческий сектор будет доминировать на рынке в течение прогнозируемого периода.

США будут доминировать на рынке

- Оборонный сектор потребляет большое количество авиационного топлива. Например, в среднем ВВС США ежегодно потребляют около 4,8 миллиардов галлонов авиационного топлива, что составляет около 81% от общего энергетического бюджета ВВС. Почти половина этой суммы поступает в ВВС и около трети – в ВМФ. Поэтому по мере увеличения бюджета оборонного сектора ожидается увеличение парка ВВС, что положительно повлияет на рынок авиационного топлива.

- В рамках цели ВВС США по удовлетворению половины своих внутренних потребностей в топливе, получаемой из альтернативных источников, военные и коммерческие авиакомпании провели испытания спиртового реактивного топлива (ATJ) на штурмовиках А-10. Более того, такие компании, как Honeywell, используют эту технологию производства возобновляемого реактивного топлива для ВМС и ВВС США.

- По состоянию на 2021 год авиация общего назначения включала в общей сложности 440 000 самолетов общего назначения (GAMA), летающих по всему миру, от двухместных учебных самолетов и вертолетов общего назначения до межконтинентальных бизнес-джетов. В Соединенных Штатах базируется более 211 000 самолетов общего назначения, что позволяет этой стране доминировать в этом секторе.

- По данным авиакомпании Airlines for America (A4A), в 2021 году авиакомпании страны ежедневно перевозили 2,9 миллиона пассажиров по всему миру, что стало рекордно высоким количеством пассажиров в истории авиакомпаний страны.

- Более того, в 2021 году авиакомпаниями страны было перевезено 58 000 тонн грузов в день (A4A). Таким образом, устойчивый рост объемов авиаперевозок и грузов в стране привел к увеличению спроса на авиационное топливо в последние годы.

- В марте 2022 года Aemetis Inc объявила, что заключила соглашение с Qantas Airways Limited на поставку 20 миллионов литров смешанного авиационного топлива с 2025 года. Смешанное топливо будет производиться на заводе в Калифорнии и в основном будет использоваться для двигателей Boeing и Airbus. самолеты курсируют между странами.

- Таким образом, из-за вышеупомянутых факторов ожидается, что Соединенные Штаты будут доминировать на рынке в течение прогнозируемого периода.

Обзор отрасли авиационного топлива Северной Америки

Рынок авиационного топлива Северной Америки умеренно фрагментирован. Некоторые из крупнейших компаний (в произвольном порядке) включают Exxon Mobil Corporation, BP PLC, Shell PLC, TotalEnergies SE, Chevron Corporation и другие.

Лидеры рынка авиационного топлива Северной Америки

-

Chevron Corporation

-

Exxon Mobil Corporation

-

BP PLC

-

TotalEnergies SE

-

Shell Plc

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка авиационного топлива Северной Америки

- Май 2022 г. United Airlines стала первой авиакомпанией США, подписавшей международное соглашение о закупках экологически чистого авиационного топлива (SAF). Авиакомпания подписала новое соглашение о покупке с Neste, которое дает United право купить до 52,5 миллионов галлонов топлива в течение следующих трех лет.

- Сентябрь 2022 г. Министерство энергетики США опубликовало план, подробно описывающий общеправительственную стратегию по наращиванию производства и использования экологически чистого авиационного топлива (SAF).

Отчет о рынке авиационного топлива Северной Америки – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2028 года.

4.3 Последние тенденции и события

4.4 Государственная политика и постановления

4.5 Динамика рынка

4.5.1 Драйверы

4.5.2 Ограничения

4.6 Анализ цепочки поставок

4.7 Анализ пяти сил Портера

4.7.1 Рыночная власть поставщиков

4.7.2 Переговорная сила потребителей

4.7.3 Угроза новых участников

4.7.4 Угроза замещающих продуктов и услуг

4.7.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип топлива

5.1.1 Топливо для воздушных турбин (ATF)

5.1.2 Авиационное биотопливо

5.1.3 ВЫХЛОП

5.2 Приложение

5.2.1 Коммерческий

5.2.2 Защита

5.2.3 Авиация общего назначения

5.3 География

5.3.1 Соединенные Штаты

5.3.2 Канада

5.3.3 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 BP PLC

6.3.2 Shell PLC

6.3.3 TotalEnergies SE

6.3.4 Pan American Energy S.L.

6.3.5 Exxon Mobil Corporation

6.3.6 Allied Aviation Services Inc

6.3.7 Chevron Corporation

6.3.8 Honeywell International Inc

6.3.9 Valero Marketing and Supply

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли авиационного топлива Северной Америки

Авиационное топливо — это топливо на основе нефти или смеси нефти и синтетического топлива, которое используется в двигателях самолетов. На него распространяются более строгие правила, чем на топливо, используемое в стационарных целях, например, для отопления и вождения. Они содержат присадки для улучшения или сохранения характеристик, важных для управления топливом или его производительности.

Рынок авиационного топлива Северной Америки сегментирован по типу топлива, применению и географическому положению. По типу топлива рынок сегментирован на топливо для авиационных турбин, авиационное биотопливо и AVGAS. По приложениям рынок сегментирован на коммерческую, оборонную и авиацию общего назначения. В отчете также рассматриваются размер рынка и прогнозы рынка авиационного топлива в основных странах региона. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

| Тип топлива | ||

| ||

| ||

|

| Приложение | ||

| ||

| ||

|

| География | ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка авиационного топлива в Северной Америке

Каков текущий размер рынка авиационного топлива в Северной Америке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке авиационного топлива Северной Америки среднегодовой темп роста составит более 15%.

Кто являются ключевыми игроками на рынке авиационного топлива в Северной Америке?

Chevron Corporation, Exxon Mobil Corporation, BP PLC, TotalEnergies SE, Shell Plc — крупнейшие компании, работающие на рынке авиационного топлива Северной Америки.

Какие годы охватывает рынок авиационного топлива Северной Америки?

В отчете рассматривается исторический размер рынка авиационного топлива Северной Америки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка авиационного топлива Северной Америки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет об индустрии авиационного топлива Северной Америки

Статистика доли, размера и темпов роста доходов на рынке авиационного топлива в Северной Америке в 2024 году, составленная Mordor Intelligence™ Industry Reports. Анализ авиационного топлива Северной Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.