Анализ автомобильного рынка Северной Америки

Объем автомобильного рынка Северной Америки оценивается в 0,99 триллиона долларов США в 2024 году и, как ожидается, достигнет 1,29 триллиона долларов США к 2029 году, при этом среднегодовой темп роста составит 5,43% в течение прогнозируемого периода (2024-2029 годы).

Пандемия COVID-19 оказала существенное негативное влияние на рынок в первой половине 2020 года из-за карантина и закрытия производственных подразделений. Рынок также столкнулся с трудностями во всей цепочке поставок, поскольку источники сырья и комплектующих располагались в разных местах. Однако по мере ослабления ограничений спрос начал восстанавливаться до допандемического уровня, причем большая его часть поддерживалась ключевыми игроками и их активным присутствием на рынке в виде запуска новых моделей и расширения заводов.

Ожидается, что в среднесрочной перспективе спрос на рынке будет обусловлен ростом электромобильности в основных странах североамериканского региона. Кроме того, ожидается, что растущая государственная поддержка в виде благоприятных инициатив и политики будет стимулировать спрос на рынке. Растущая склонность потребителей к функциям безопасности и комфорта в транспортных средствах удовлетворяется новейшими технологиями, такими как ADAS.

Однако растущее распространение аренды и подержанных автомобилей может помешать игрокам, работающим на рынке. На спрос на коммерческие автомобили сильно влияют растущая логистика и услуги доставки, а также расширение парка транспортных средств за счет таких ключевых достижений электронной коммерции, как Amazon. Развитие технологий двигателей значительно прогрессирует, сопровождая повышение стандартов выбросов во всем мире. Эти факторы, вероятно, будут способствовать росту автомобильного рынка в регионе.

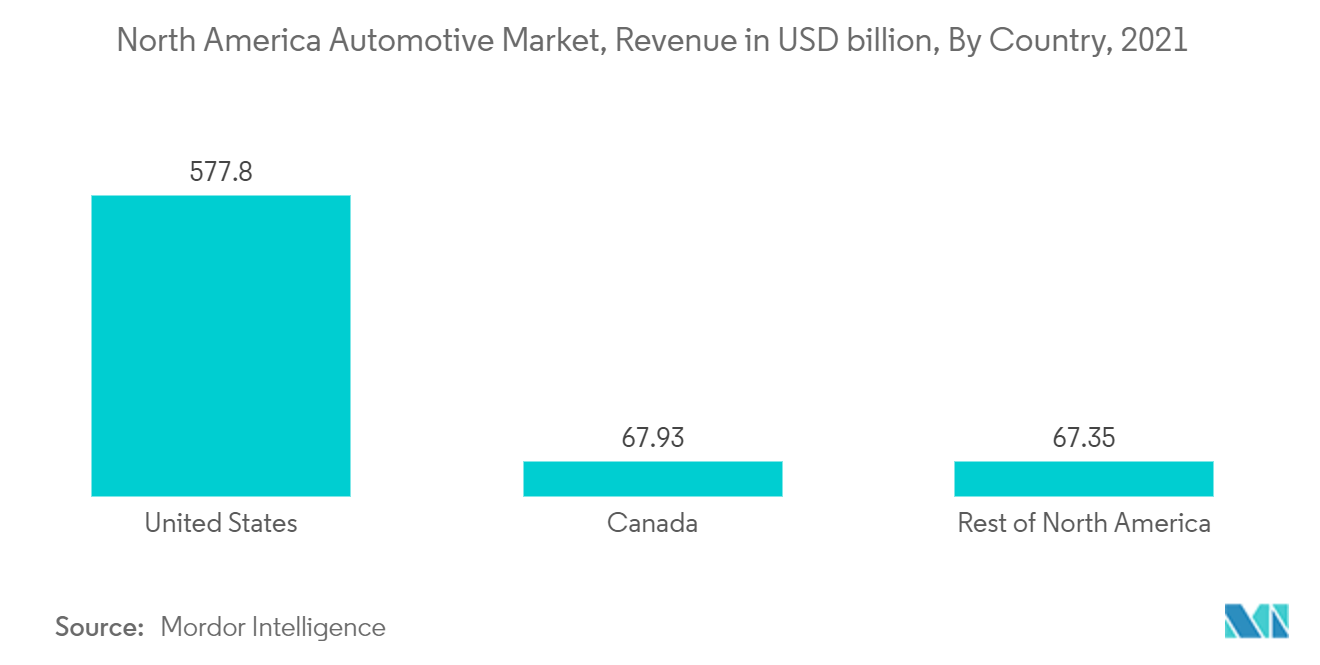

Ожидается, что значительную долю рынка в регионе будут занимать США, за ними следуют Канада и Мексика. В стране расположены крупные производители автомобилей, и на нее оказывает положительное влияние развитая вспомогательная инфраструктура и политика правительства США в области электромобилей. Ожидается, что растущая склонность молодежи к автомобилям класса люкс и премиум-класса откроет рынку прибыльные возможности.

Тенденции автомобильного рынка Северной Америки

Рост электромобильности будет стимулировать спрос на рынке

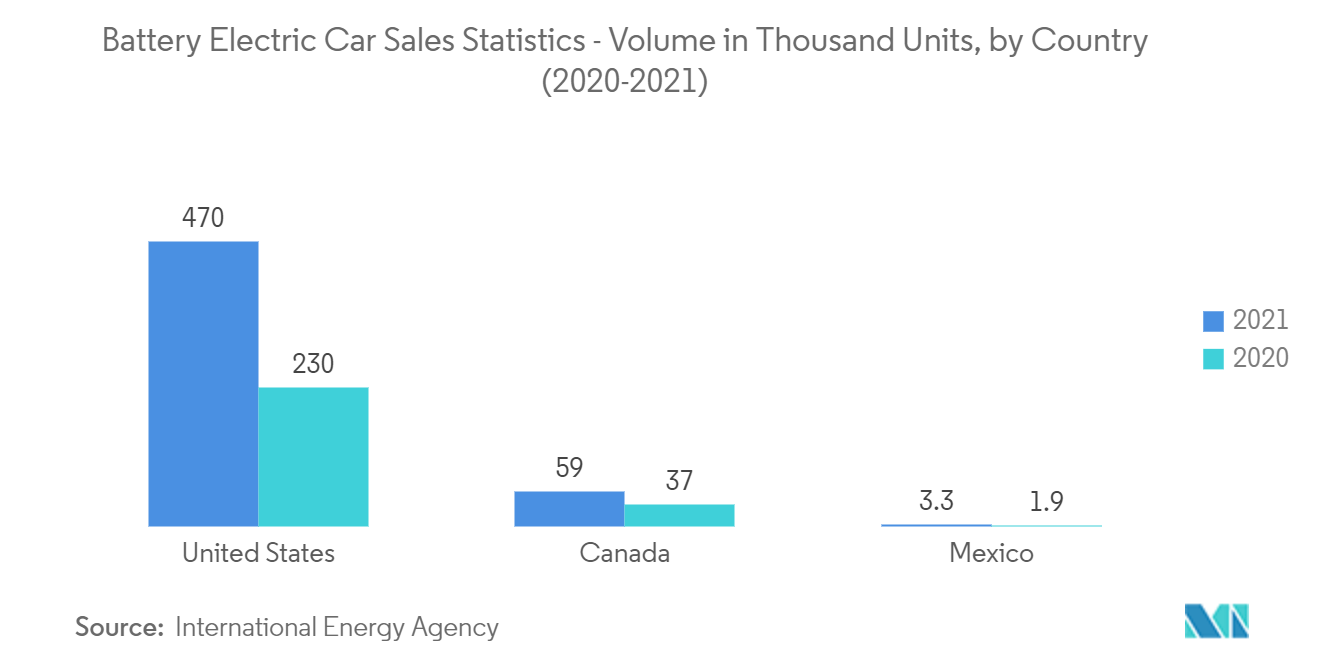

Растущее внимание к сокращению выбросов от транспортных средств сместило внимание автомобильной промышленности на электромобили, которые являются движущей силой рынка. В условиях растущей озабоченности по поводу окружающей среды правительства и экологические агентства принимают строгие нормы и законы по выбросам, которые могут увеличить стоимость производства электроприводов и экономичных дизельных двигателей в ближайшие годы. За последние пять лет в Северной Америке наблюдался беспрецедентный спрос на аккумуляторные электромобили. Например,.

- В США продажи новых заряжаемых электромобилей малой грузоподъемности выросли до 608 000 в 2021 году по сравнению с 308 000 в 2020 году. На аккумуляторные электромобили пришлось более 73% от общего количества проданных в стране заряжаемых электромобилей.

- Хотя продажи в 2021 году не изменились по сравнению с 2020 годом, темпы роста с 2013 года были впечатляющими. Хотя мировой рынок в 2020 году сократился из-за пандемии COVID-19, в сегменте BEV наблюдается рост, и долгосрочный прогноз продаж BEV оптимистичен.

Стимулы и мандаты также повышают спрос на электромобили. Правительства предоставляют ряд стимулов для поощрения продаж электромобилей, поскольку страны сосредотачивают усилия на сокращении выбросов от своих транспортных средств.

- Агентство по охране окружающей среды (EPA) и Национальное управление безопасности дорожного движения (NHTSA) предложили ввести в действие правила о более безопасных, доступных и экономичных транспортных средствах (SAFE) (2021–2026 годы). Эти правила могут установить стандарты средней корпоративной экономии топлива и выбросов парниковых газов для легковых и легких коммерческих автомобилей. Программа транспортных средств с нулевым уровнем выбросов (ZEV) требует, чтобы OEM-производители продавали определенное количество экологически чистых транспортных средств с нулевым уровнем выбросов (электрических, гибридных и топливных). коммерческие и пассажирские автомобили с батарейным питанием). План ZEV направлен на то, чтобы к 2030 году выпустить на дороги 12 миллионов ZEV.

США, вероятно, займут значительную долю на рынке

Соединенные Штаты являются одной из крупнейших автомобильных отраслей в мире, на которую приходится не менее 3% общего валового внутреннего продукта (ВВП) страны. В 2020 году в стране было произведено около 8,82 млн автомобилей, что примерно на 19% меньше, чем в предыдущем, 2019 году. Такое снижение производства произошло в основном из-за пандемии COVID-19 и изменений в цепочках поставок автомобильной промышленности.

- По состоянию на июнь 2020 года около 250 миллионов легковых автомобилей, грузовиков и автобусов в США были оснащены двигателями внутреннего сгорания, работающими на бензине или дизельном топливе. С появлением электромобилей правительство США предоставило различные налоговые льготы для поддержки покупки электромобилей.

- Кредит на подключаемые к сети электромобили представляет собой федеральную налоговую льготу для электромобилей, где размер кредита составляет от 2500 до 7500 долларов США за транспортное средство, в зависимости от емкости аккумулятора автомобиля. Этот тип кредита доступен после продажи 200 000 соответствующих автомобилей в США.

Правительство также поддерживает исследования и разработки электромобилей в виде ежегодных ассигнований Управлению по энергоэффективности и возобновляемым источникам энергии (EERE). В Соединенных Штатах наблюдается огромный спрос на электромобили, который в основном удовлетворяется компаниями первого уровня. Например, Tesla занимает большую долю рынка. На Tesla Model 3, Tesla Model X и Tesla Model S пришлось 57% продаж, а на Chevy Bolt и Nissan LEAF вместе — 9% продаж.

Правительство поддерживает электрификацию посредством программ и стимулов, таких как Программа FTA по транспортным средствам с низким или нулевым уровнем выбросов и Калифорнийский проект стимулирования ваучеров для грузовиков и автобусов с гибридными двигателями и нулевыми выбросами, которые помогают агентствам приобретать передовые технологические транзитные автобусы.

Обзор автомобильной промышленности Северной Америки

Автомобильный рынок Северной Америки носит консолидированный характер и включает в себя несколько ключевых игроков, таких как Ford, Toyota, General Motors, Mazda, Honda, Volkswagen и другие. Несколько компаний уровня 1, 2 и 3 увидели новые возможности в поставке компонентов этим OEM-производителям и одновременном снижении общих затрат. Ключевые компании, работающие на рынке, фокусируются на различных стратегиях роста, чтобы стабилизировать свое положение на рынке. Например,.

- Август 2022 г. General Motors подписала три новых соглашения о поставках материалов для аккумуляторов электромобилей, которые могут помочь автопроизводителю достичь своей цели по производству одного миллиона электромобилей в год. Многолетние соглашения с LG Chem, POSCO Chemical и Livent будут поставлять GM критически важные материалы, такие как литий, никель, кобальт и катодно-активный материал (CAM).

- Август 2022 г. Ford нанял нескольких новых поставщиков сырья для аккумуляторов для своих электромобилей, предупредив, что недостаток поставок может поставить в тупик амбиции автопроизводителя в области электромобилей. Компания подписала соглашения с поставщиками лития, графита, кобальта и никеля по всему миру. Ford также заключил новые или расширенные соглашения с горнодобывающими, перерабатывающими и производственными компаниями в Северной Америке, Азии и Южной Америке.

Лидеры автомобильного рынка Северной Америки

General Motors

Ford Motor Company

BMW AG

Tesla Inc.

Stellantis NV

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости автомобильного рынка Северной Америки

- Июль 2022 г. Cadillac представил шоу-кар Celestiq — инновационное видение будущего флагманского седана ручной сборки, полностью электрического. Электрический шоу-кар на базе Ultium демонстрирует некоторые материалы, инновационные технологии и тщательно продуманные детали, призванные выразить видение Cadillac будущего.

- Июль 2022 г. Amazon начала использовать свои специальные электромобили от Rivian для доставки посылок. Электромобили отправились в путь в Балтиморе, Чикаго, Далласе, Канзас-Сити, Нэшвилле, Фениксе, Сан-Диего, Сиэтле и Сент-Луисе, среди других. города.

- Январь 2022 г. Tesla Inc. заключила соглашение о поставке никеля с Talon Metals Corp., дочерней компанией Talon Nickel LLC. Это соглашение приведет к производству аккумуляторного материала от шахты до катода аккумулятора, чтобы сделать аккумулятор электромобиля более экологичным.

Сегментация автомобильной промышленности Северной Америки

Перспективы автомобильной промышленности Северной Америки охватывают растущий спрос на легковые автомобили, коммерческие автомобили и двухколесные транспортные средства в регионе, инвестиции OEM-производителей в установление своего присутствия в Северной Америке, нормы выбросов, изменения на рынке электромобилей и доли рынка. как OEM-производителей, так и OES.

Автомобильный рынок Северной Америки сегментирован по типу транспортных средств (легковые автомобили, коммерческие автомобили (легкие коммерческие автомобили, средние и тяжелые коммерческие автомобили), а также двухколесные транспортные средства) и географическому положению (США, Канада и остальная часть Северной Америки).

| Легковые автомобили | |

| Коммерческий транспорт | Средние и тяжелые коммерческие автомобили |

| Легкие коммерческие автомобили | |

| Двухколесные автомобили |

| Соединенные Штаты |

| Канада |

| Остальная часть Северной Америки |

| По типу автомобиля | Легковые автомобили | |

| Коммерческий транспорт | Средние и тяжелые коммерческие автомобили | |

| Легкие коммерческие автомобили | ||

| Двухколесные автомобили | ||

| По географии | Соединенные Штаты | |

| Канада | ||

| Остальная часть Северной Америки | ||

Часто задаваемые вопросы по исследованию автомобильного рынка Северной Америки

Насколько велик автомобильный рынок Северной Америки?

Ожидается, что объем автомобильного рынка Северной Америки достигнет 0,99 триллиона долларов США в 2024 году, а среднегодовой темп роста составит 5,43% и достигнет 1,29 триллиона долларов США к 2029 году.

Каков текущий размер автомобильного рынка Северной Америки?

Ожидается, что в 2024 году объем автомобильного рынка Северной Америки достигнет 0,99 триллиона долларов США.

Кто являются ключевыми игроками на автомобильном рынке Северной Америки?

General Motors, Ford Motor Company, BMW AG, Tesla Inc., Stellantis NV — крупнейшие компании, работающие на автомобильном рынке Северной Америки.

Какие годы охватывает этот автомобильный рынок Северной Америки и каков был размер рынка в 2023 году?

В 2023 году объем автомобильного рынка Северной Америки оценивался в 0,94 триллиона долларов США. В отчете рассматривается исторический размер автомобильного рынка Северной Америки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер автомобильного рынка Северной Америки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об автомобильной промышленности США

Статистические данные о доле, размере и темпах роста доходов на автомобильном рынке США в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ автомобильной промышленности США включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.