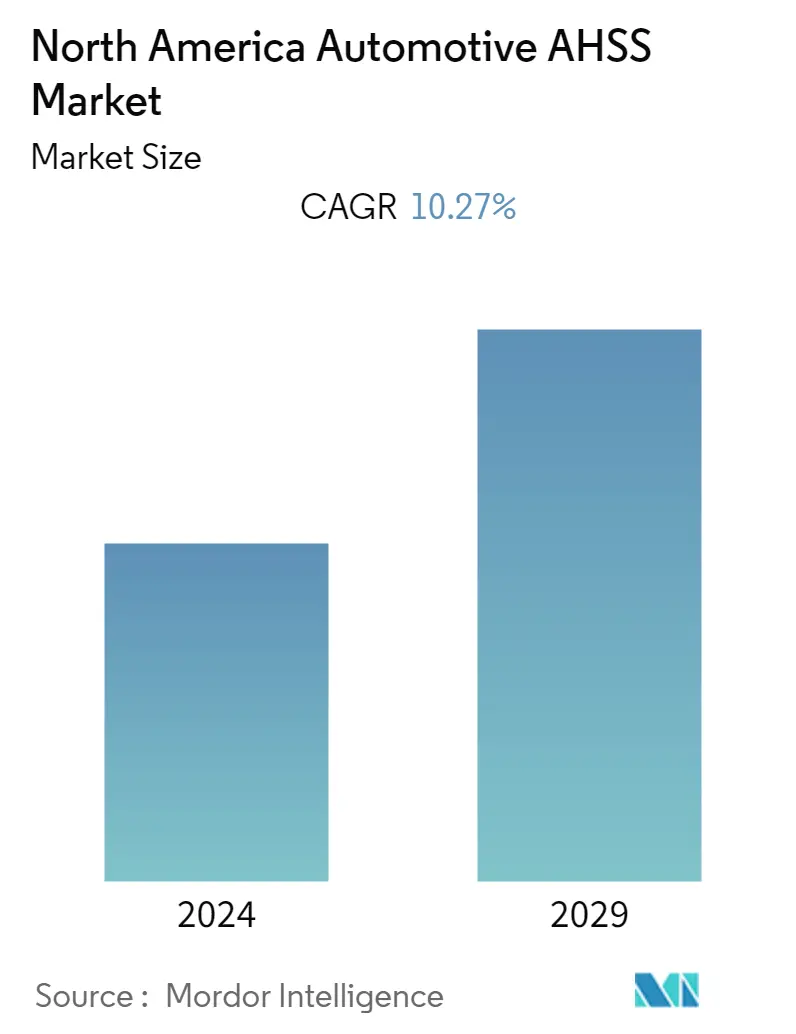

Размер рынка автомобильной AHSS в Северной Америке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 10.27 % |

| Концентрация Рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка автомобильной продукции AHSS в Северной Америке

Ожидается, что в течение прогнозируемого периода (2020–2025 гг.) на рынке автомобильной AHSS Северной Америки среднегодовой темп роста составит около 10,27%.

- Спрос на снижение веса для повышения производительности и безопасности транспортных средств растет во всем мире, и Северная Америка является одним из крупнейших рынков для рынка AHSS. В результате появилась усовершенствованная высокопрочная сталь (AHSS), которая является важнейшим материалом для снижения массового производства автомобилей и самым быстрорастущим материалом в современной автомобильной промышленности.

- Сталь составляет около 70% веса среднего автомобиля. По сравнению со стандартной сталью, AHSS позволяет снизить вес транспортного средства на 23-35%, что составляет от 165 до 250 кг для обычного легкового автомобиля, экономя 3-4,5 тонны парниковых газов за общий жизненный цикл автомобиля. Эта экономия выбросов гораздо более существенна, чем выбросы CO2 при производстве стали, необходимой для автомобилей.

- Также с появлением электромобилей и ужесточением запрета на дизельные автомобили производство бензиновых и дизельных двигателей может столкнуться с отрицательным ростом. Тем не менее, AHSS останется движущим фактором благодаря его применению на рынке транспортных средств, работающих на альтернативном топливе.

Тенденции рынка автомобильной продукции AHSS в Северной Америке

Непрерывная эволюция автомобильной технологии AHSS

Стальной состав на 34% используется в конструкции кузова, панелях, дверях и крышках багажника, что обеспечивает поглощение энергии, а также высокую прочность и устойчивость в случае аварии. 23% — это двигатель и обрабатываемая углеродистая сталь для износостойких шестерен. 12% используется в подвеске, из проката из высокопрочной стали, остальное — в колесах, шинах, топливном баке, рулевом управлении и тормозной системе.

Чтобы обеспечить более высокую прочность при уменьшении размера и веса стальной секции, автопроизводители используют меньше материала, что значительно снижает вес автомобиля. Сталелитейная промышленность уделяет особое внимание разработке различных сплавов для комбинаций обработки стали с высокой прочностью на разрыв и пластичностью, а также оптимизации химического состава для достижения многофазной микроструктуры AHSS.

Другие достижения включают расширение возможностей автомобильных сталей, обладающих высокой прочностью, что позволяет проектировать более тонкие детали, оптимизируя жесткость, но сохраняя геометрию. AHSS, такой как Nano Steel, помогает получать более тонкие сорта стали и компоненты для производства при комнатной температуре.

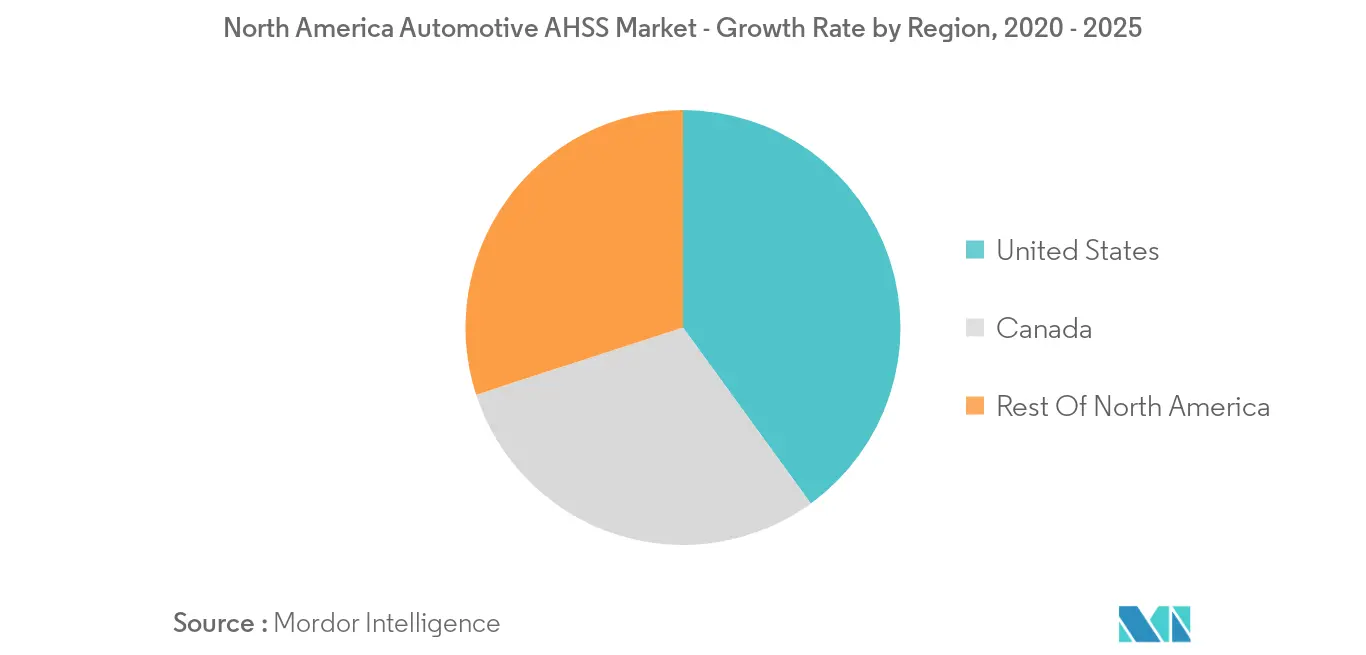

США остаются крупнейшим рынком

Правительство США повысило нормы топливных стандартов CAFÉ и нормы EPA Tier-3.

В Соединенных Штатах Программа средней корпоративной экономии топлива (CAFE) приняла законы, направленные на повышение топливной эффективности для категорий автомобилей к 2025 году. Наблюдается возрастающий темп роста регулирования количества миль на галлон (MPG), который ежегодно увеличивается на 5% для всех категорий автомобилей. сегменты автомобилей.

Производители работают над снижением общего веса автомобиля, что снижает затраты энергии, необходимые для его эксплуатации, тем самым увеличивая экономию топлива. Система Body-In-White является ключевым моментом для автопроизводителей, стремящихся к экономии топлива, из-за ее потенциала снижения веса, важности для безопасности при столкновении и влияния на совокупное снижение веса других подсистем, таких как трансмиссия.

Часто материалы не перерабатываются и отправляются на свалки. Агентство по охране окружающей среды (EPA) предложило провести исследования по оценке жизненного цикла (LCA) для выявления более высоких выбросов на протяжении всего жизненного цикла транспортного средства. LCA рассматривает ресурсы, энергию, выбросы, этап добычи и этап окончания срока службы, а также утилизацию и переработку. В результате растет значение технологии AHSS и процесса ее переработки из-за правил, ограничивающих выбросы парниковых газов от транспортных средств.

Обзор автомобильной отрасли AHSS в Северной Америке

Рынок автомобильной продукции AHSS Северной Америки умеренно консолидирован с существующими игроками, такими как United Steel Corporation, AG, SSAB AB, POSCO, ArcelorMittal SA, AK Steel Holding Corporation, Ltd.

Поскольку спрос на AHSS в регионе растет, производители автомобилей AHSS пытаются получить преимущество над своими конкурентами, создавая совместные предприятия, партнерства, запуская новые продукты с использованием передовых технологий. Например, Hyundai Santa Fe и Acura RDX 2019 года в значительной степени полагались на стальную конструкцию, в составе которой 67% и 50% высокопрочной стали. Кроме того, такие автомобили, как Jeep Cherokee 2019 года, Mercedes-Benz G-Class 2019 года и Subaru Forester 2019 года, используют AHSS для улучшения правил безопасности при столкновении.

Лидеры рынка автомобильной продукции AHSS в Северной Америке

-

AK Steel Holdings CO. Ltd.

-

Saab AB

-

Thyssenkrupp

-

TATA Steel

-

Arcelor Mittal

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке автомобильных AHSS в Северной Америке – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Предположения исследования

-

1.2 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Драйверы рынка

-

4.2 Рыночные ограничения

-

4.3 Анализ пяти сил Портера

-

4.3.1 Угроза новых участников

-

4.3.2 Переговорная сила покупателей/потребителей

-

4.3.3 Рыночная власть поставщиков

-

4.3.4 Угроза продуктов-заменителей

-

4.3.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Тип приложения

-

5.1.1 Структурная сборка и затворы

-

5.1.2 Бамперы

-

5.1.3 Приостановка

-

5.1.4 Другие

-

-

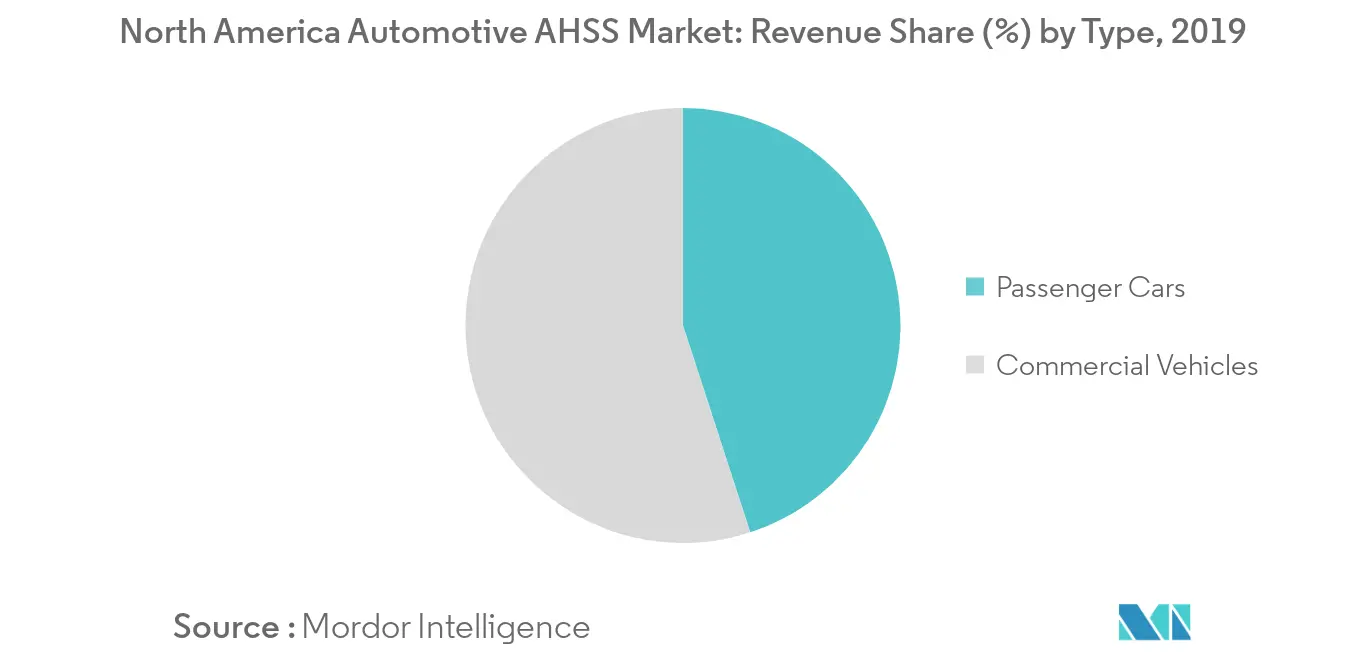

5.2 тип машины

-

5.2.1 Легковой транспорт

-

5.2.2 Коммерческие автомобили

-

-

-

6. География

-

6.1 Северная Америка

-

6.1.1 Соединенные Штаты

-

6.1.2 Канада

-

6.1.3 Остальная часть Северной Америки

-

-

-

7. КОНКУРЕНТНАЯ СРЕДА

-

7.1 Доля рынка поставщиков

-

7.2 Профили компании

-

7.2.1 Arcelor Mittal SA

-

7.2.2 ThyssenKrupp AG

-

7.2.3 Posco

-

7.2.4 Tata Steel Ltd

-

7.2.5 United States Steel Corporation

-

7.2.6 Ак Стил Холдинг Корп

-

7.2.7 Kobe Steel

-

-

-

8. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация автомобильной отрасли AHSS в Северной Америке

Отчет о рынке автомобильных AHSS в Северной Америке охватывает последние технологические тенденции, государственную политику по продвижению функций AHSS в транспортных средствах, а также долю рынка основных производителей AHSS в Северной Америке.

| Тип приложения | ||

| ||

| ||

| ||

|

| тип машины | ||

| ||

|

Часто задаваемые вопросы по исследованию рынка автомобильной промышленности AHSS в Северной Америке

Каков текущий размер рынка автомобильных AHSS в Северной Америке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка автомобильных AHSS в Северной Америке составит 10,27%.

Кто являются ключевыми игроками на рынке Автомобильный AHSS в Северной Америке?

AK Steel Holdings CO. Ltd., Saab AB, Thyssenkrupp, TATA Steel, Arcelor Mittal — основные компании, работающие на рынке автомобильной AHSS Северной Америки.

Какие годы охватывает рынок автомобильных AHSS в Северной Америке?

В отчете рассматривается исторический размер рынка автомобильного AHSS в Северной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка автомобильного AHSS в Северной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет об отрасли автомобильной промышленности AHSS в Северной Америке

Статистические данные о доле, размере и темпах роста доходов на рынке автомобильной продукции AHSS в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ AHSS для автомобильной промышленности Северной Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.