Объем рынка животного белка в Северной Америке

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 2.63 Миллиардов долларов США | |

| Размер Рынка (2029) | 3.36 Миллиардов долларов США | |

| Наибольшая доля по конечному пользователю | Еда и напитки | |

| CAGR (2024 - 2029) | 4.70 % | |

| Наибольшая доля по странам | Соединенные Штаты | |

| Концентрация Рынка | Низкий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка животных белков Северной Америки

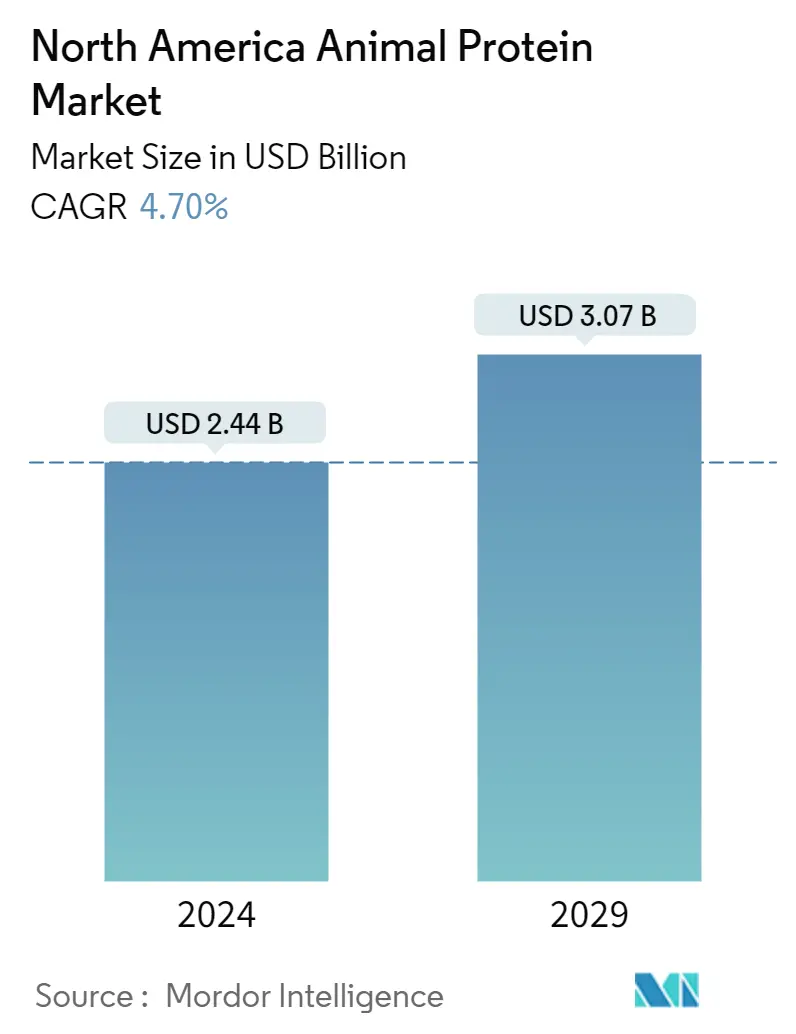

Объем рынка животного белка в Северной Америке оценивается в 2,44 миллиарда долларов США в 2024 году и, как ожидается, достигнет 3,07 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 4,70% в течение прогнозируемого периода (2024-2029 годы).

Сегмент пищевых добавок занимает значительную долю среди растущих потребителей, заботящихся о своем здоровье, во всем регионе, в этом сегменте будет зарегистрирован рост на 4,92% в годовом исчислении в 2023-2024 годах.

- Сегмент конечных потребителей продуктов питания и напитков, особенно подсегмент закусок, является движущей силой рынка, и ожидается, что среднегодовой темп роста составит 3,10% в стоимостном выражении в течение прогнозируемого периода. В частности, потребительское предпочтение животного белка растет благодаря его высокой пищевой ценности и функциональным свойствам, таким как пенообразование, эмульгирование, гелеобразование и т. д., которые востребованы во всех подсегментах общественного питания. В 2021 году каждый четвертый потребитель в США заявил, что богатство белка является очень важным качеством при выборе закусок, что указывает на высокий спрос на белковые закуски. Это особенно справедливо для потребителей-миллениалов. Потребители ищут белковые закуски по разным причинам, включая комфорт, энергию, поддержку мышц, потерю веса и здоровое старение.

- Сегмент пищевых добавок, которому способствует подсегмент спортивного и спортивного питания, является самым быстрорастущим подсегментом, и ожидается, что среднегодовой темп роста составит 6,47% в стоимостном выражении в течение прогнозируемого периода. Это подтверждается растущим числом потребителей, использующих животный белок для улучшения своей деятельности в спортивных залах и фитнес-центрах. Сывороточный протеин является наиболее часто используемым животным белком в продуктах спортивного и спортивного питания. Сывороточный протеин содержит аминокислоты с разветвленной цепью — тип аминокислот, который способствует развитию мышц.

- С другой стороны, продукты детского питания изо всех сил пытались завоевать долю рынка в течение рассматриваемого периода из-за преобладания растительного белка в этом подсегменте, что было связано с непереносимостью лактозы новорожденных и более слабой пищеварительной системой. В США в 2021 году около 2,5% детей в возрасте до трех лет страдали аллергией на молоко, что стало ударом по рынку.

На долю США в 2022 году пришлось большая часть доли из-за высокого потребления мяса и молочных продуктов животного происхождения.

- Среди стран Северной Америки наибольшая доля рынка в 2022 году приходилась на США из-за высокого потребления животных белков, особенно молочных белков, на душу населения, которое увеличилось с 75,06 до 76,22 г на душу населения в день в 2018-2019 годах. Тем не менее, в 2020-2021 годах в США было зафиксировано снижение темпов роста по сравнению с аналогичным периодом прошлого года на 1,54% по объему из-за снижения спроса на белок со стороны индустрии спортивных добавок. Это снижение было связано с отказом потребителей от занятий фитнесом и снижением зависимости от белковых добавок, что привело к снижению потребления животного белка на -3,34% в подсегменте спортивного питания.

- Темп роста сегмента FB в годовом исчислении составил 1,18% в стоимостном выражении в 2022 году благодаря индексу цен на продукты питания в США на мясо, птицу и рыбу, который увеличился на 4,3%, а также индексу зерновых и хлебобулочных изделий, который увеличился на 2,9% в 2021 году..

- Однако в течение прогнозируемого периода Мексика, по прогнозам, зафиксирует самый высокий среднегодовой темп роста в 5,94% в стоимостном выражении, в первую очередь за счет сектора общественного питания. Правительственная поддержка посредством таких инициатив, как Соглашение между Канадой, США и Мексикой (CUSMA), которое вступило в силу 1 июля 2020 года и направлено на содействие торговле, снижение тарифов и увеличение экономического роста, значительно способствовало росту рынка животного белка.

- Тем не менее, Канада занимает вторую по величине долю рынка, где в период с 2016 по 2022 год наблюдался значительный рост примерно на 15% по объему. Из-за высокого внутреннего производства в стране в 2020 году в Канаде было произведено около 72 360 тонн плавленого сыра. с 65 320 тонн в 2019 году. Белки насекомых набирают популярность в сегменте кормов для животных, и в 2021 году наблюдался самый высокий темп роста г/г за весь отчетный период (7,90%) из-за их низких цен, которые, по оценкам, достигнут 5,9 долларов США за кг в 2022 году.

Тенденции рынка животного белка в Северной Америке

- Органическое детское питание будет стимулировать рынок в будущем

- Крупные коммерческие игроки лидируют в развитии хлебопекарной отрасли

- Обогащенный напиток станет свидетелем роста продаж в течение прогнозируемого периода

- Сдвиг потребителей в сторону низкоуглеводных диет представляет угрозу для роста рынка

- Рост спроса на одноразовые пакеты может увеличить производство

- Ключевые игроки сосредоточат внимание на обогащении продуктов питания и питательных веществах

- Альтернативы молочным продуктам продемонстрируют значительный рост

- Акцент на осведомленность и инновации; движущая сила роста рынка питания для пожилых людей

- Большие возможности для продуктов, альтернативных мясу

- Электронный запуск станет одним из наиболее предпочтительных каналов

- Ключевые игроки уделяют больше внимания полезным ингредиентам после COVID-19

- Спортивное/спортивное питание продемонстрирует значительный рост в течение прогнозируемого периода

- Устойчивый спрос со стороны США для поддержки рынка

- Косметическая индустрия будет развиваться за счет синергии инноваций и влияния социальных сетей

Обзор индустрии животного белка в Северной Америке

Рынок животного белка Северной Америки фрагментирован пять крупнейших компаний занимают 22,58%. Основными игроками на этом рынке являются Ajinomoto Co. Inc., Arla Foods amba, Darling Ingredients Inc., Glanbia PLC и Kerry Group PLC (отсортировано в алфавитном порядке).

Лидеры рынка животных белков Северной Америки

Ajinomoto Co. Inc.

Arla Foods amba

Darling Ingredients Inc.

Glanbia PLC

Kerry Group PLC

Other important companies include Agropur Dairy Cooperative, Farbest-Tallman Foods Corporation, Groupe Lactalis, Milk Specialties Global, Tessenderlo Group.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка животных белков Северной Америки

- Август 2022 г . Optimum Nutrition объявила о выпуске нового протеинового коктейля Gold Standard. RTD доступен со вкусом шоколада и ванили и содержит 24 грамма белка на порцию.

- Август 2021 г . Darling Ingredients расширила свои существующие производственные мощности, включая первое в Небраске предприятие, посвященное исключительно переработке мяса птицы. Это расширенное производственное подразделение также будет способствовать преобразованию белка.

- Август 2021 г . Arla Foods amba выпустила на рынок MicelPure, мицеллярный изолят казеина. Новый изолят мицеллярного казеина содержит минимум 87% нативного белка, имеет низкое содержание лактозы и жира, термостабилен и имеет нейтральный вкус. Он в основном используется в RTD, напитках с высоким содержанием белка и порошковых коктейлях.

Отчет о рынке животного белка в Северной Америке – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ВВЕДЕНИЕ

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 3.1 Объем рынка конечных пользователей

- 3.1.1 Детское питание и детские смеси

- 3.1.2 Пекарня

- 3.1.3 Напитки

- 3.1.4 Хлопья на завтрак

- 3.1.5 Приправы/Соусы

- 3.1.6 Кондитерские изделия

- 3.1.7 Молочные и молочные альтернативные продукты

- 3.1.8 Питание пожилых людей и медицинское питание

- 3.1.9 Мясо/птица/морепродукты и продукты, заменители мяса

- 3.1.10 Продукты питания RTE/RTC

- 3.1.11 Закуски

- 3.1.12 Спортивное/спортивное питание

- 3.1.13 Корма для животных

- 3.1.14 Личная гигиена и косметика

- 3.2 Тенденции потребления белка

- 3.2.1 Животное

- 3.3 Тенденции производства

- 3.3.1 Животное

- 3.4 Нормативно-правовая база

- 3.4.1 Канада

- 3.4.2 Соединенные Штаты

- 3.5 Анализ цепочки создания стоимости и каналов сбыта

4. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 4.1 Тип белка

- 4.1.1 Казеин и казеинаты

- 4.1.2 Коллаген

- 4.1.3 Яичный белок

- 4.1.4 Желатин

- 4.1.5 Белок насекомых

- 4.1.6 Молочный белок

- 4.1.7 Сывороточный протеин

- 4.1.8 Другой животный белок

- 4.2 Конечный пользователь

- 4.2.1 Корма для животных

- 4.2.2 Еда и напитки

- 4.2.2.1 По дополнительному конечному пользователю

- 4.2.2.1.1 Пекарня

- 4.2.2.1.2 Напитки

- 4.2.2.1.3 Хлопья на завтрак

- 4.2.2.1.4 Приправы/Соусы

- 4.2.2.1.5 Кондитерские изделия

- 4.2.2.1.6 Молочные и молочные альтернативные продукты

- 4.2.2.1.7 Продукты питания RTE/RTC

- 4.2.2.1.8 Закуски

- 4.2.3 Личная гигиена и косметика

- 4.2.4 Добавки

- 4.2.4.1 По дополнительному конечному пользователю

- 4.2.4.1.1 Детское питание и детские смеси

- 4.2.4.1.2 Питание пожилых людей и медицинское питание

- 4.2.4.1.3 Спортивное/спортивное питание

- 4.3 Страна

- 4.3.1 Канада

- 4.3.2 Мексика

- 4.3.3 Соединенные Штаты

- 4.3.4 Остальная часть Северной Америки

5. КОНКУРЕНТНАЯ СРЕДА

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

- 5.3 Компания Ландшафт

- 5.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 5.4.1 Agropur Dairy Cooperative

- 5.4.2 Ajinomoto Co. Inc.

- 5.4.3 Arla Foods amba

- 5.4.4 Darling Ingredients Inc.

- 5.4.5 Farbest-Tallman Foods Corporation

- 5.4.6 Glanbia PLC

- 5.4.7 Groupe Lactalis

- 5.4.8 Kerry Group PLC

- 5.4.9 Milk Specialties Global

- 5.4.10 Tessenderlo Group

6. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

7. ПРИЛОЖЕНИЕ

- 7.1 Глобальный обзор

- 7.1.1 Обзор

- 7.1.2 Концепция пяти сил Портера

- 7.1.3 Анализ глобальной цепочки создания стоимости

- 7.1.4 Динамика рынка (DRO)

- 7.2 Источники и ссылки

- 7.3 Список таблиц и рисунков

- 7.4 Первичная информация

- 7.5 Пакет данных

- 7.6 Словарь терминов

Сегментация индустрии животного белка в Северной Америке

Казеин и казеинаты, коллаген, яичный белок, желатин, белок насекомых, молочный белок, сывороточный белок представлены в виде сегментов по типу белка. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются конечным пользователем как сегменты. Канада, Мексика и США представлены в виде сегментов по странам.

- Сегмент конечных потребителей продуктов питания и напитков, особенно подсегмент закусок, является движущей силой рынка, и ожидается, что среднегодовой темп роста составит 3,10% в стоимостном выражении в течение прогнозируемого периода. В частности, потребительское предпочтение животного белка растет благодаря его высокой пищевой ценности и функциональным свойствам, таким как пенообразование, эмульгирование, гелеобразование и т. д., которые востребованы во всех подсегментах общественного питания. В 2021 году каждый четвертый потребитель в США заявил, что богатство белка является очень важным качеством при выборе закусок, что указывает на высокий спрос на белковые закуски. Это особенно справедливо для потребителей-миллениалов. Потребители ищут белковые закуски по разным причинам, включая комфорт, энергию, поддержку мышц, потерю веса и здоровое старение.

- Сегмент пищевых добавок, которому способствует подсегмент спортивного и спортивного питания, является самым быстрорастущим подсегментом, и ожидается, что среднегодовой темп роста составит 6,47% в стоимостном выражении в течение прогнозируемого периода. Это подтверждается растущим числом потребителей, использующих животный белок для улучшения своей деятельности в спортивных залах и фитнес-центрах. Сывороточный протеин является наиболее часто используемым животным белком в продуктах спортивного и спортивного питания. Сывороточный протеин содержит аминокислоты с разветвленной цепью — тип аминокислот, который способствует развитию мышц.

- С другой стороны, продукты детского питания изо всех сил пытались завоевать долю рынка в течение рассматриваемого периода из-за преобладания растительного белка в этом подсегменте, что было связано с непереносимостью лактозы новорожденных и более слабой пищеварительной системой. В США в 2021 году около 2,5% детей в возрасте до трех лет страдали аллергией на молоко, что стало ударом по рынку.

| Казеин и казеинаты |

| Коллаген |

| Яичный белок |

| Желатин |

| Белок насекомых |

| Молочный белок |

| Сывороточный протеин |

| Другой животный белок |

| Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | ||

| Хлопья на завтрак | ||

| Приправы/Соусы | ||

| Кондитерские изделия | ||

| Молочные и молочные альтернативные продукты | ||

| Продукты питания RTE/RTC | ||

| Закуски | ||

| Личная гигиена и косметика | ||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси |

| Питание пожилых людей и медицинское питание | ||

| Спортивное/спортивное питание | ||

| Канада |

| Мексика |

| Соединенные Штаты |

| Остальная часть Северной Америки |

| Тип белка | Казеин и казеинаты | ||

| Коллаген | |||

| Яичный белок | |||

| Желатин | |||

| Белок насекомых | |||

| Молочный белок | |||

| Сывороточный протеин | |||

| Другой животный белок | |||

| Конечный пользователь | Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня | |

| Напитки | |||

| Хлопья на завтрак | |||

| Приправы/Соусы | |||

| Кондитерские изделия | |||

| Молочные и молочные альтернативные продукты | |||

| Продукты питания RTE/RTC | |||

| Закуски | |||

| Личная гигиена и косметика | |||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси | |

| Питание пожилых людей и медицинское питание | |||

| Спортивное/спортивное питание | |||

| Страна | Канада | ||

| Мексика | |||

| Соединенные Штаты | |||

| Остальная часть Северной Америки | |||

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.