Объем рынка нефтепродуктов Северной Африки

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

| CAGR | > 2.10 % |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка нефтепродуктов Северной Африки

Ожидается, что потребление нефтепродуктов в Африке будет расти в среднем на 2,1% в течение прогнозируемого периода. Такие факторы, как увеличение мощностей нефтепереработки в таких странах, как Египет, Алжир и других, стимулируют потребление продуктов нефтепереработки. Увеличение производства электроэнергии из природного газа и нефти также создает значительный спрос на продукты нефтепереработки в странах Северной Африки. С другой стороны, с увеличением доли возобновляемых источников энергии и усилением усилий по ограничению выбросов углекислого газа ожидается, что рост в прогнозируемый период будет ограничен.

- Ожидается, что среднедистиллятные нефтепродукты будут доминировать на рынке в прогнозируемый период из-за спроса в различных секторах, таких как энергетика, транспорт и другие.

- Северная Африка располагала более чем 65 миллиардами баррелей доказанных запасов нефти. В связи с будущим производством нефти в регионе Северной Африки можно ожидать появления ряда возможностей в нефтеперерабатывающем секторе и продуктах нефтепереработки.

- Египет является доминирующей страной в производстве нефтепродуктов, на его долю приходится пятая часть потребления нефтепродуктов в регионе по состоянию на 2018 год.

Тенденции рынка нефтепродуктов Северной Африки

Средние дистилляты будут доминировать на рынке

- Средний дистиллят относится к продуктам нефтепереработки, находящимся между более легким топливом, например бензином, и более тяжелым топливом, например мазутом. В основном это топливо для реактивных двигателей, керосин, дизельное топливо и другие.

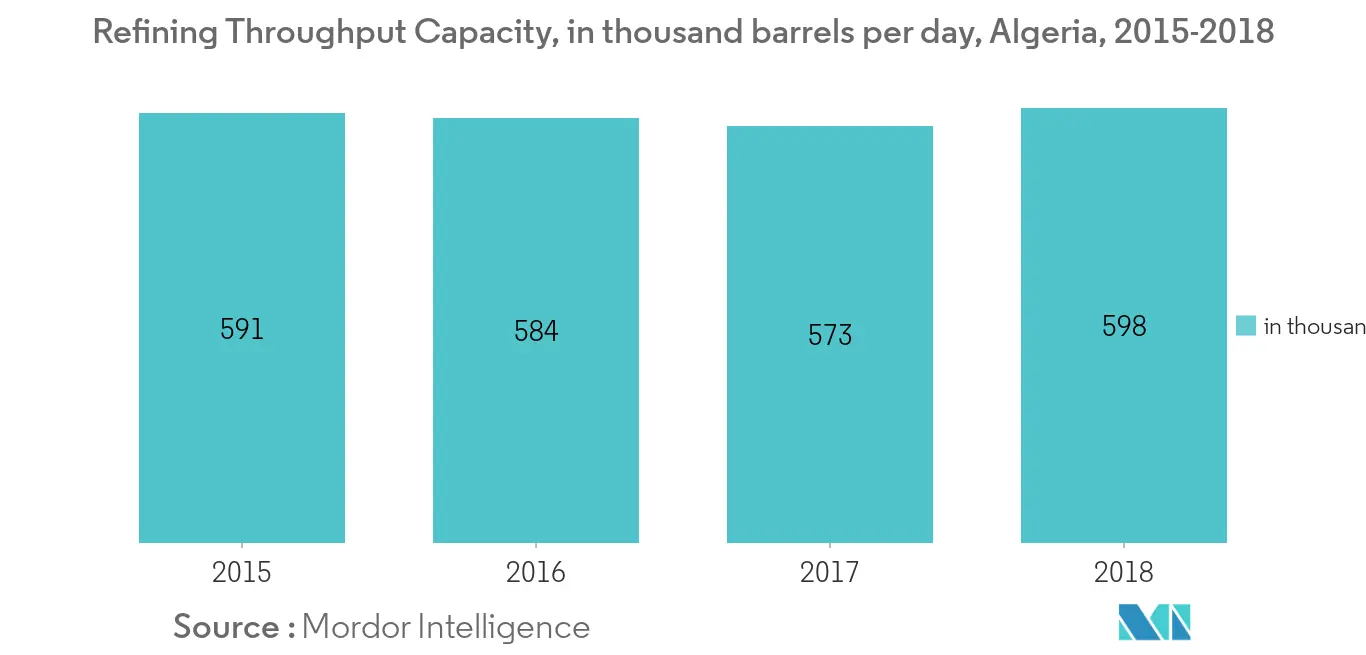

- В 2018 году Алжир увеличил мощность переработки до 598 тысяч баррелей в сутки. Ожидается, что с увеличением пропускной способности производство нефтепродуктов значительно вырастет.

- Ожидается, что проект модернизации Мостородского НПЗ завершится в течение прогнозируемого периода. Ожидается, что завод сможет производить, помимо бутана и нафты, 2,3 миллиона тонн дизельного топлива, 600 тысяч тонн авиакеросина и 522 тысячи тонн бензина.

- В феврале 2019 года потребление дизельного топлива в Египте выросло на 10% по сравнению с аналогичным периодом прошлого года, составив 1,118 млн тонн по сравнению с 1,016 млн тонн, потребленных в феврале 2018 года, что значительно увеличило спрос на продукты нефтепереработки.

- Ожидается, что в связи с растущим спросом в транспортном секторе, производстве электроэнергии в различных отраслях потребность в средних дистиллятах будет и дальше расти, чтобы доминировать на рынке в прогнозируемый период.

Египет будет доминировать на рынке

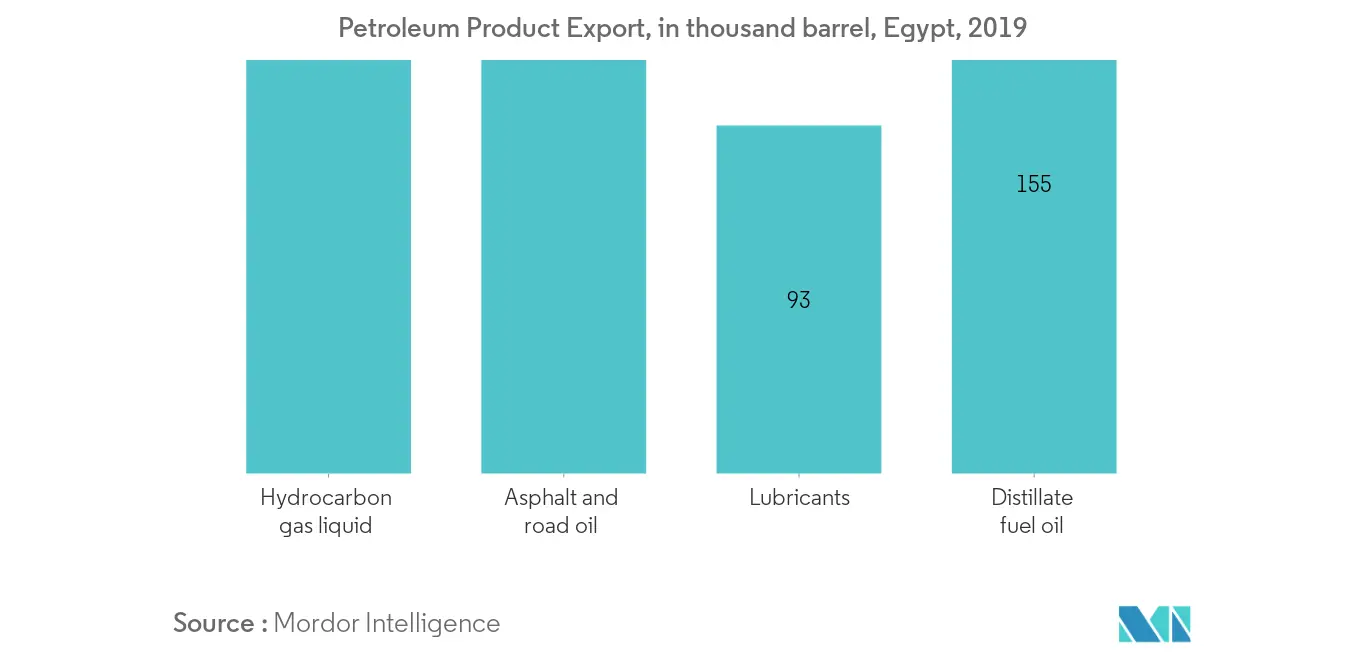

- В 2018 году Египет экспортировал 6,9 млн баррелей сжиженного углеводородного газа. 286 тысяч баррелей асфальта и дорожного масла, 93 тысячи баррелей смазочных материалов и 155 тысяч баррелей дистиллятного мазута.

- В 2018 году Египет был одним из ведущих производителей сырой нефти и имел самую высокую мощность переработки в 795 тысяч баррелей в день в регионе Северной Африки.

- В феврале 2020 года Египет подписал контракт на строительство комплекса гидрокрекинга в Асьюте — крупнейшего нефтеперерабатывающего проекта, который будет реализован в Верхнем Египте, с инвестициями в размере 2,5 млрд долларов США.

- В июле 2019 года Египет реализовал семь нефтеперерабатывающих проектов с инвестициями в размере 8,03 млрд долларов США для увеличения мощностей переработки и эффективности производства нефтепродуктов.

- Ожидается, что Египет, занимающий одну пятую потребления нефтепродуктов в Африке и увеличивающий инвестиции в нефтеперерабатывающие проекты, будет доминировать на рынке в прогнозируемый период.

Обзор отрасли нефтепродуктов Северной Африки

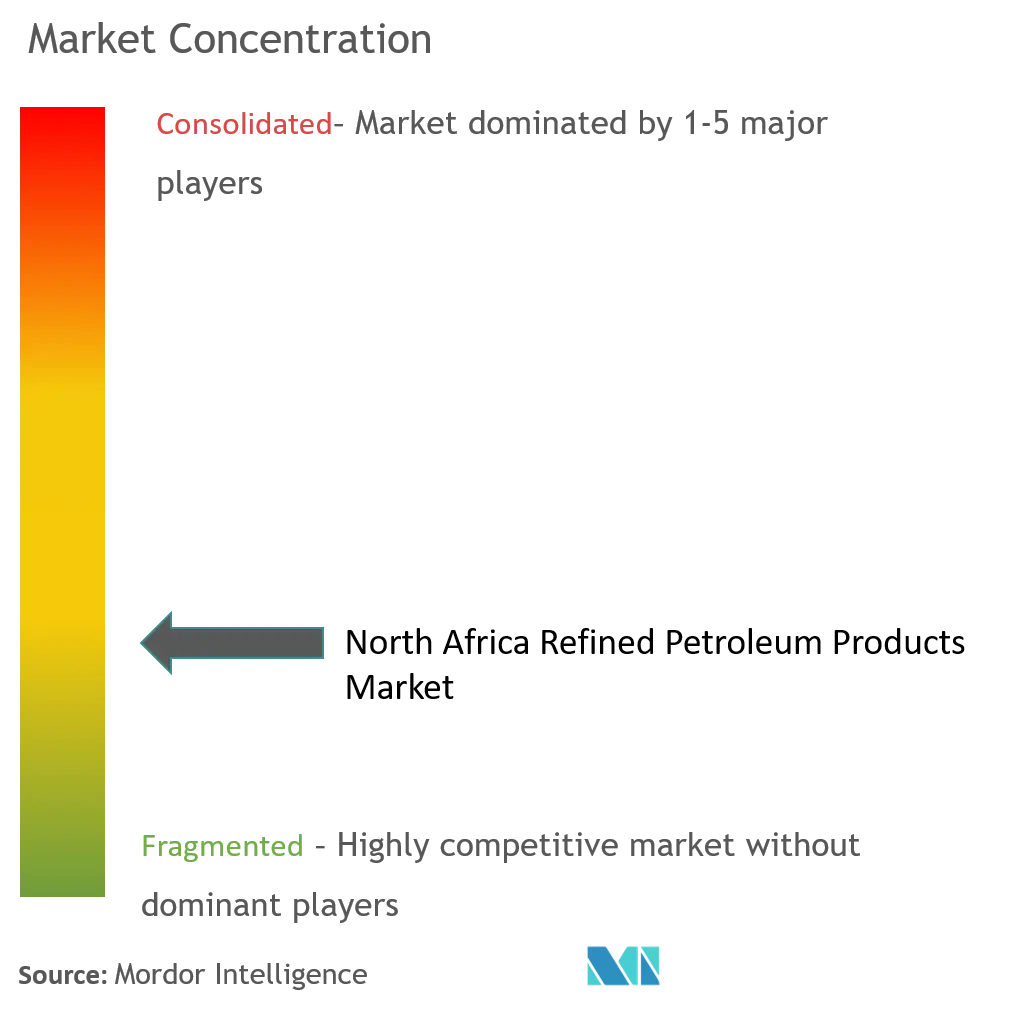

Рынок нефтепродуктов Северной Африки умеренно фрагментирован. В число крупнейших компаний входят ПАО Национальная энергетическая компания Абу-Даби, Qalaa Holdings SAE, Sonatrach SPA, Total SA и Royal Dutch Shell Plc.

Лидеры рынка нефтепродуктов Северной Африки

-

Sonatrach SPA

-

Qalaa Holdings SAE

-

Total S.A.

-

Royal Dutch Shell Plc

-

Abu Dhabi National Energy Company, PJSC

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке нефтепродуктов Северной Африки – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Объем исследования

-

1.2 Определение рынка

-

1.3 Предположения исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ОБЗОР РЫНКА

-

4.1 Введение

-

4.2 Прогноз размера рынка и спроса в миллионах долларов США до 2025 г.

-

4.3 Последние тенденции и события

-

4.4 Государственная политика и постановления

-

4.5 Динамика рынка

-

4.5.1 Драйверы

-

4.5.2 Ограничения

-

-

4.6 Анализ цепочки поставок

-

4.7 Анализ пяти сил Портера

-

4.7.1 Рыночная власть поставщиков

-

4.7.2 Переговорная сила потребителей

-

4.7.3 Угроза новых участников

-

4.7.4 Угроза замещающих продуктов и услуг

-

4.7.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Тип

-

5.1.1 Легкие дистилляты

-

5.1.2 Средние дистилляты

-

5.1.3 Тяжелые дистилляты

-

-

5.2 География

-

5.2.1 Марокко

-

5.2.2 Алжир

-

5.2.3 Египет

-

5.2.4 Остальная часть Северной Африки

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

-

6.2 Стратегии, принятые ведущими игроками

-

6.3 Профили компании

-

6.3.1 Abu Dhabi National Energy Company

-

6.3.2 Qalaa Holdings SAE

-

6.3.3 Sonatrach SPA

-

6.3.4 Total S.A

-

6.3.5 Royal Dutch Shell Plc

-

6.3.6 Exxon Mobil Corporation

-

6.3.7 Nile Petroleum Corporation

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация промышленности нефтепродуктов Северной Африки

Отчет о рынке нефтепродуктов Северной Африки включает в себя:.

| Тип | ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка нефтепродуктов в Северной Африке

Каков текущий размер рынка нефтепродуктов в Северной Африке?

Прогнозируется, что на рынке нефтепродуктов Северной Африки среднегодовой темп роста составит более 2,10% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке нефтепродуктов в Северной Африке?

Sonatrach SPA, Qalaa Holdings SAE, Total S.A., Royal Dutch Shell Plc, Abu Dhabi National Energy Company, PJSC — основные компании, работающие на рынке нефтепродуктов Северной Африки.

Какие годы охватывает рынок нефтепродуктов Северной Африки?

В отчете рассматривается исторический размер рынка нефтепродуктов Северной Африки за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нефтепродуктов Северной Африки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет о промышленности нефтепродуктов Северной Африки

Статистические данные о доле, размере и темпах роста доходов на рынке нефтепродуктов в Северной Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нефтепродуктов Северной Африки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.