Анализ рынка защитных покрытий Нигерии

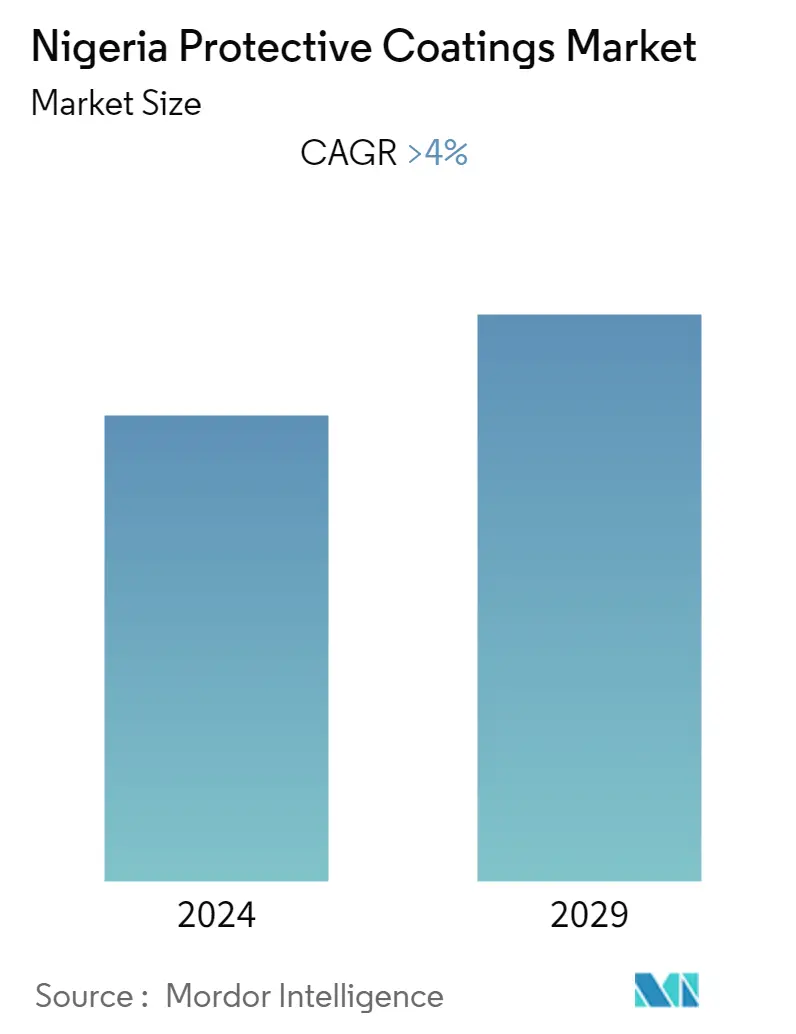

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка защитных покрытий Нигерии составит более 4%.

Пандемия COVID-19 негативно повлияла на рынок в 2021 году. Из-за COVID-19 пострадали поставки и производство основных сегментов конечных потребителей, что снизило потребление защитных покрытий в Нигерии. Однако после снятия ограничений эти секторы конечных пользователей начали расти как снежный ком, достигая уровня, существовавшего до COVID, что, как ожидается, повысит спрос на изучаемый рынок в ближайшие годы.

- В краткосрочной перспективе растущая инфраструктурная деятельность при государственной поддержке, вероятно, будет стимулировать рост рынка.

- С другой стороны, ожидается, что правила, касающиеся выбросов ЛОС, будут сдерживать рост рынка защитных покрытий в Нигерии в течение прогнозируемого периода.

- Потенциальная замена порошковыми покрытиями, вероятно, станет возможностью для рынка в течение прогнозируемого периода.

Тенденции рынка защитных покрытий в Нигерии

Нефтяная и газовая промышленность будет доминировать на рынке

- Нефтегазовая (в том числе химическая) отрасль является одним из основных сегментов конечного потребителя защитных покрытий. В этом секторе требуется химическая стойкость из-за высокой температуры окружающей среды в его бизнес-операциях.

- Кроме того, помимо высоких температур, покрытие используется для защиты металлических и стальных конструкций от коррозии и воздействия химических веществ, так как они подвергаются воздействию влажных и влажных климатических условий. Он используется для изготовления резервуаров, труб, клапанов и насосов нефтегазовой промышленности.

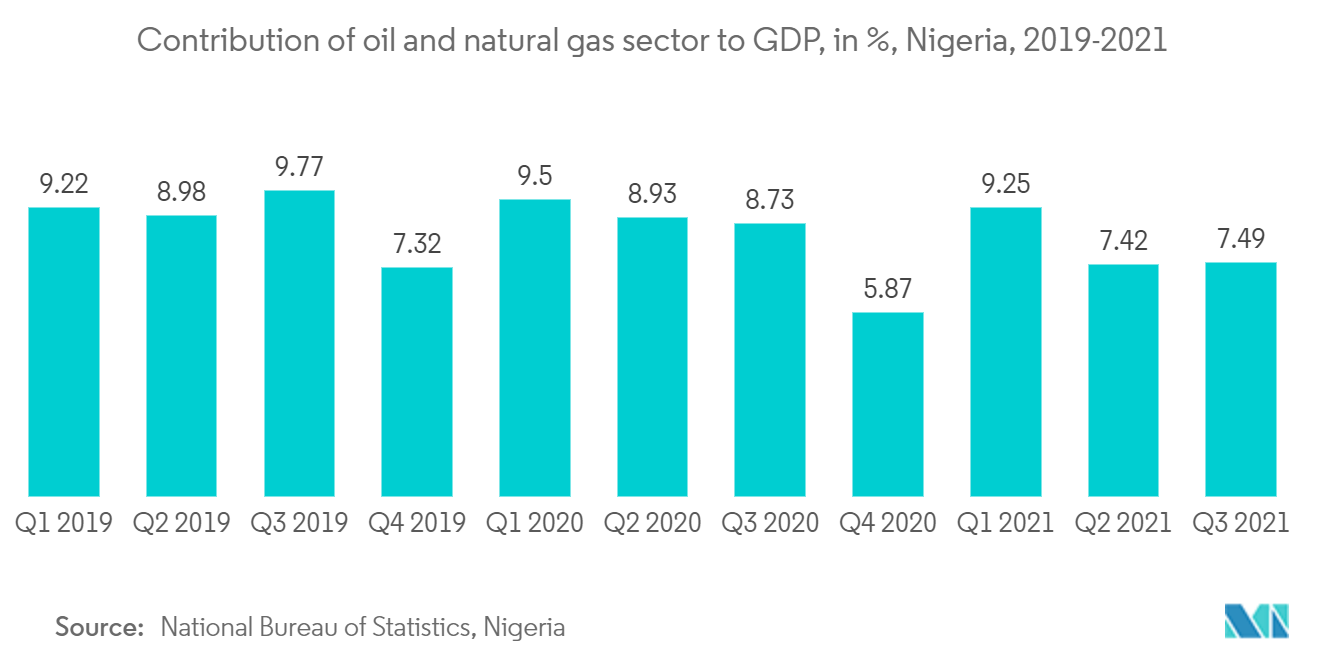

- Нигерия — один из крупнейших и старейших производителей нефти в Африке. Нефтегазовый сектор является одним из наиболее важных секторов экономики страны, на его долю приходится более 90% экспорта страны и 80% доходов федерального правительства.

- Кроме того, страна инвестирует значительные средства в объекты СПГ, газоперерабатывающие предприятия и проекты газопроводов. Ожидается, что расширение завода СПГ в Бонни за счет ввода только 7-й линии увеличит мощности СПГ в стране на 35%. При этом компания Нигерия сжиженного природного газа (НЛПГ) Лимитед планирует инвестировать 7 миллиардов долларов США в проект Техническая линия-7, который увеличит ее производственную мощность до 30 миллионов тонн в год, что сделает Нигерию третьим по величине экспортером газа в мире после Катара и Австралии. Ожидается, что площадка расширения Bonny LNG будет введена в эксплуатацию в 2024 году.

- По данным Национального бюро статистики Нигерии, на долю нефтегазового сектора приходилось более 7% валового внутреннего продукта (ВВП) страны во втором и третьем кварталах 2021 года, что на 2% меньше, чем в первом квартале 2021 года..

- Таким образом, ожидается, что растущие инвестиции в нефтегазовый сектор будут стимулировать рынок защитных покрытий страны в течение прогнозируемого периода.

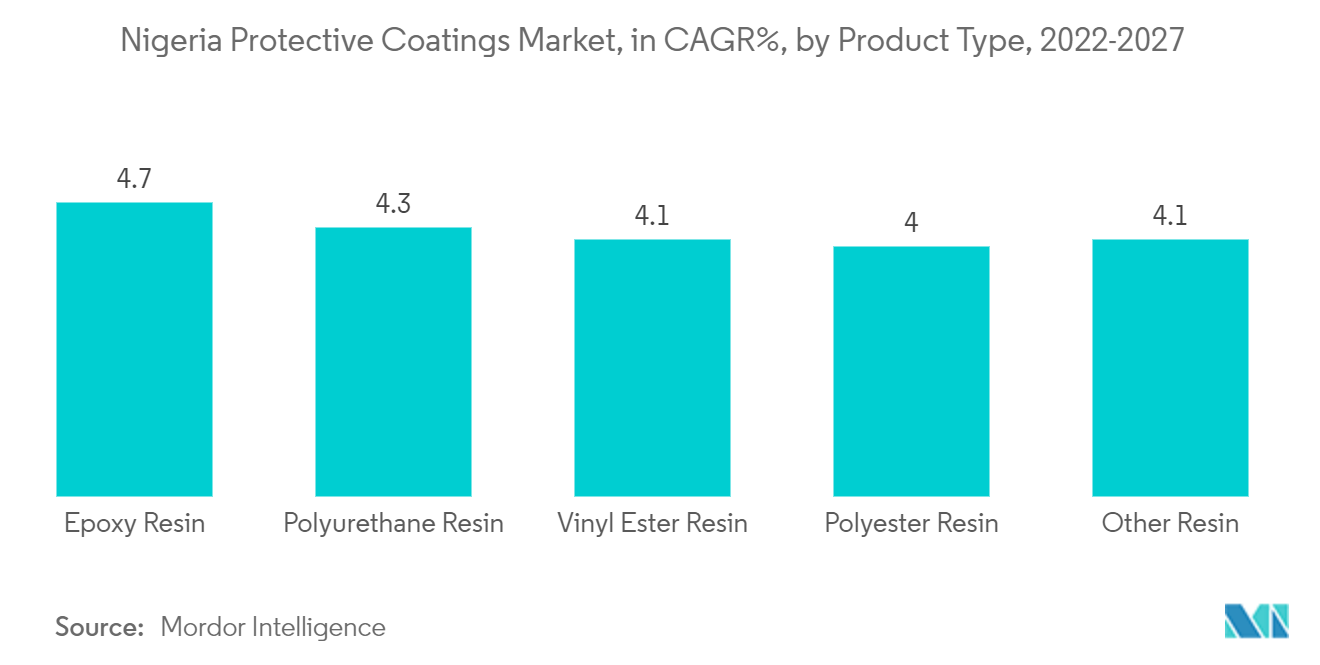

Защитные покрытия на основе эпоксидной смолы будут доминировать на рынке

- Эпоксидные смолы представляют собой армированные полимерные композиты, полученные из нефтяных источников в результате процесса реакции с участием эпоксидных звеньев. Эти смолы помогают придать покрытиям ряд свойств, в том числе прочность, долговечность и химическую стойкость.

- Быстрое высыхание, прочность, превосходная адгезия, водостойкость и хорошее отверждение делают эти смолы подходящими для защиты металлов и других поверхностей. И наоборот, покрытия, полученные из эпоксидных смол, имеют ограниченное сохранение блеска. Их также можно использовать в качестве связующих при нанесении покрытий для повышения долговечности покрытия для пола и металла.

- Защитные покрытия на основе эпоксидной смолы обеспечивают защиту от кислот, щелочей, растворителей, топлива, жирных кислот, растворов соли или сахара, химических чистящих средств и многого другого. Подходит для сильно нагруженных промышленных полов.

- Покрытия на основе эпоксидной смолы находят многочисленные промышленные применения, например, в стальных трубах и резервуарах в нефтегазовой промышленности, а также на водоочистных сооружениях для полов.

- Покрытия на основе эпоксидных смол в основном используются в защитных целях в инфраструктуре из-за своих свойств (стойкость к истиранию, химическая стойкость и защита от коррозии), что увеличивает их потребление в инфраструктурном секторе. По данным Всемирного банка, Нигерии потребуется инвестировать в инфраструктуру 3 триллиона долларов США. После этого правительство Нигерии запустило 30-летний инфраструктурный план с целевой датой 2043 года, целью которого является увеличение объема инфраструктуры Нигерии до 70% ВВП.

- Защитное покрытие на основе эпоксидной смолы применяется в горнодобывающей отрасли для защиты металлического оборудования. Более того, по данным Национального бюро статистики Нигерии, доля горнодобывающего сектора в ВВП Нигерии в 2021 году составила около 6% ВВП Нигерии. Прогнозируется, что эта тенденция принесет пользу изучаемому рынку.

- Таким образом, из-за вышеупомянутых факторов ожидается, что спрос на защитные покрытия на эпоксидной основе в течение прогнозируемого периода увеличится.

Обзор отрасли защитных покрытий Нигерии

Нигерийский рынок защитных покрытий по своей природе фрагментирован. Некоторые из основных игроков рынка (в произвольном порядке) включают Akzo Nobel NV, PCMN PLC, PPG Industries Inc., Meyer PLC и CAP Plc. и другие.

Лидеры рынка защитных покрытий Нигерии

PCMN PLC

PPG Industries

Meyer PLC

Akzo Nobel NV

CAP Plc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка защитных покрытий Нигерии

- Июнь 2022 г. AkzoNobel завершила соглашение о приобретении всех предприятий Kansai Paint по производству красок и покрытий в Африке. Ожидается, что это приобретение будет завершено к 2023 году. После этого приобретения AkzoNobel усилит свое присутствие в африканском регионе.

- Февраль 2021 г. CAP Plc завершила слияние с Portland Paints Products ignore Plc. Слияние поможет CAP Plc стать крупнейшей по рыночной капитализации компанией по производству красок и химикатов в Нигерии.

Сегментация отрасли защитных покрытий в Нигерии

Защитное покрытие — это слой материала, наносимый на поверхность другого материала для подавления или предотвращения коррозии. К защитным покрытиям относятся антикоррозионные, химически стойкие и термостойкие покрытия, используемые на мостах и туннелях. Рынок защитных покрытий Нигерии сегментирован по типам продуктов, технологиям и отраслям конечных пользователей. По типу продукта рынок сегментирован на эпоксидную смолу, полиуретановую смолу, винилэфирную смолу, полиэфирную смолу и другие типы продуктов (фенольные, ПТФЭ, фосфаты). По технологиям рынок разделен на средства на водной основе, на основе растворителей и на основе порошков. По отраслям конечных пользователей рынок сегментирован на нефтегазовую, горнодобывающую, энергетическую, инфраструктурную и другие отрасли конечных пользователей (переработка отходов, целлюлозно-бумажная промышленность). Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млн долларов США).

| Эпоксидная смола |

| Полиуретановая смола |

| Полиэфирная смола |

| Винилэфирная смола |

| Другие типы продуктов (фенол, ПТФЭ, фосфат) |

| На водной основе |

| На основе растворителя |

| на основе порошка |

| Нефти и газа |

| Добыча |

| Власть |

| Инфраструктура |

| Другие отрасли конечных пользователей (переработка отходов, целлюлозно-бумажная промышленность) |

| Тип продукта | Эпоксидная смола |

| Полиуретановая смола | |

| Полиэфирная смола | |

| Винилэфирная смола | |

| Другие типы продуктов (фенол, ПТФЭ, фосфат) | |

| Технологии | На водной основе |

| На основе растворителя | |

| на основе порошка | |

| Отрасль конечных пользователей | Нефти и газа |

| Добыча | |

| Власть | |

| Инфраструктура | |

| Другие отрасли конечных пользователей (переработка отходов, целлюлозно-бумажная промышленность) |

Часто задаваемые вопросы по исследованию рынка защитных покрытий в Нигерии

Каков текущий размер рынка защитных покрытий в Нигерии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка защитных покрытий Нигерии составит более 4%.

Кто являются ключевыми игроками на рынке Защитных покрытий в Нигерии?

PCMN PLC, PPG Industries, Meyer PLC, Akzo Nobel NV, CAP Plc. — основные компании, работающие на рынке защитных покрытий Нигерии.

Какие годы охватывает рынок защитных покрытий в Нигерии?

В отчете рассматривается исторический размер рынка защитных покрытий Нигерии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка защитных покрытий Нигерии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли защитных покрытий Нигерии

Статистические данные о доле, размере и темпах роста доходов на рынке защитных покрытий в Нигерии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ защитных покрытий Нигерии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.