| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

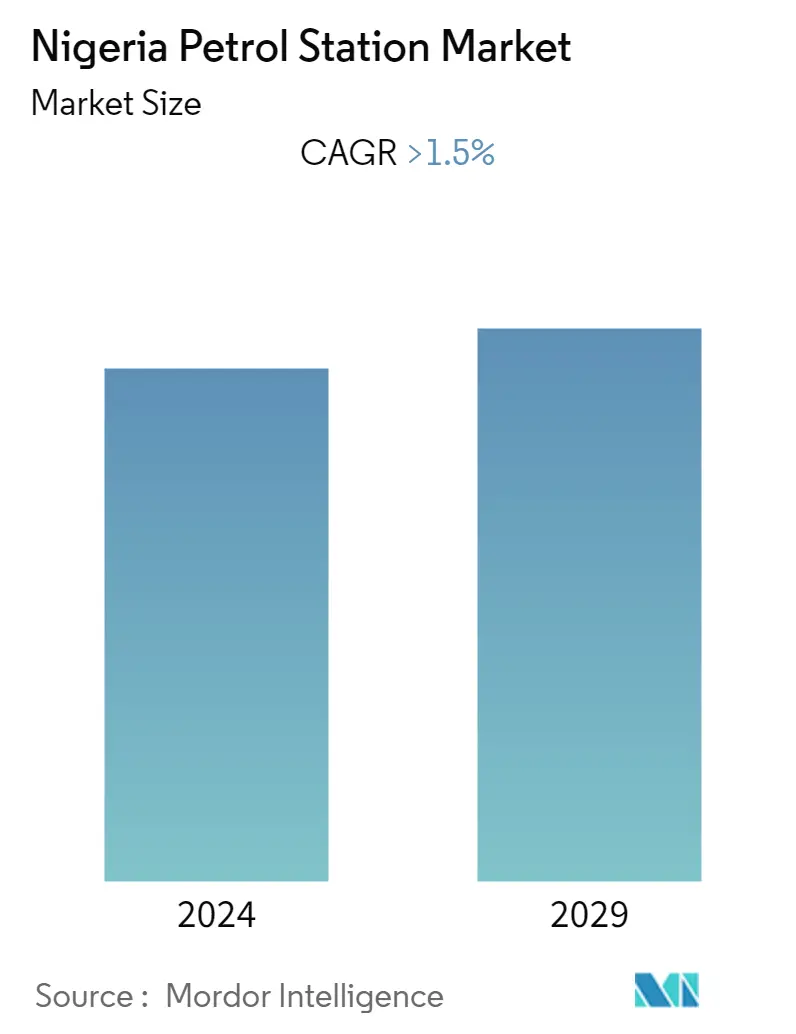

| CAGR | 1.50 % |

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка АЗС Нигерии

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка АЗС в Нигерии составит около 1,5%. Вспышка COVID-19 вызвала ряд сбоев в добыче нефти и газа по всему миру. Аналогичным образом, в Нигерии из-за мер по блокировке, введенных правительством, большинство заправочных станций в стране пользовались низким покровительством, поскольку нигерийцы выполнили приказ правительства о блокировке. Вспышка COVID-19 также вызвала перебои в цепочке поставок и добычи нефти и газа, в результате чего многие АЗС в стране остаются закрытыми. Производство автомобильного бензина премиум-класса (PMS) или бензина также остается на прежнем уровне с очень небольшим ростом. Такие факторы, как восстановление и модернизация существующих нефтеперерабатывающих заводов, помогают правительству снизить зависимость от импорта нефтепродуктов за счет добавления новых нефтеперерабатывающих мощностей (с использованием модульных и крупных нефтеперерабатывающих комплексов). Однако ожидается, что недостаток инвестиций будет сдерживать рынок в течение прогнозируемого периода.

- Ожидается, что контрабанда сырой нефти и нефтепродуктов через границы будет сдерживать рынок в течение прогнозируемого периода.

- Ожидается, что государственная поддержка по увеличению использования природного газа в стране станет основной возможностью для владельцев заправочных станций в ближайшие годы. Например, в сентябре 2020 года Департамент нефтяных ресурсов (ДНР) в Нигерии приказал 9000 заправочным станциям по всей стране установить оборудование для заправки природным газом, чтобы увеличить продажи природного газа.

- Ожидается, что дерегулирование цен будет стимулировать рынок АЗС в стране, поскольку операторы теперь продают топливо по текущим ценам, как и на международном рынке. Это позволило операторам получить некоторую автономию в ближайшие годы.

Тенденции рынка АЗС Нигерии

Ожидается, что контрабанда сырой нефти и нефтепродуктов будет сдерживать рынок

- Контрабанда товаров имеет множество негативных последствий для экономики страны. Негативным эффектом является предпочтение на рынке контрабандных товаров, а не товаров, продаваемых по розничной цене. Контрабанда бензина из Нигерии является значимым фактором, влияющим на экономику страны. По данным Нигерийской национальной нефтяной корпорации (NNPC), Нигерия теряет 2 миллиарда NGN ежедневно из-за контрабанды бензина из Нигерии в приграничные страны, такие как Бенин, Нигер и Камерун.

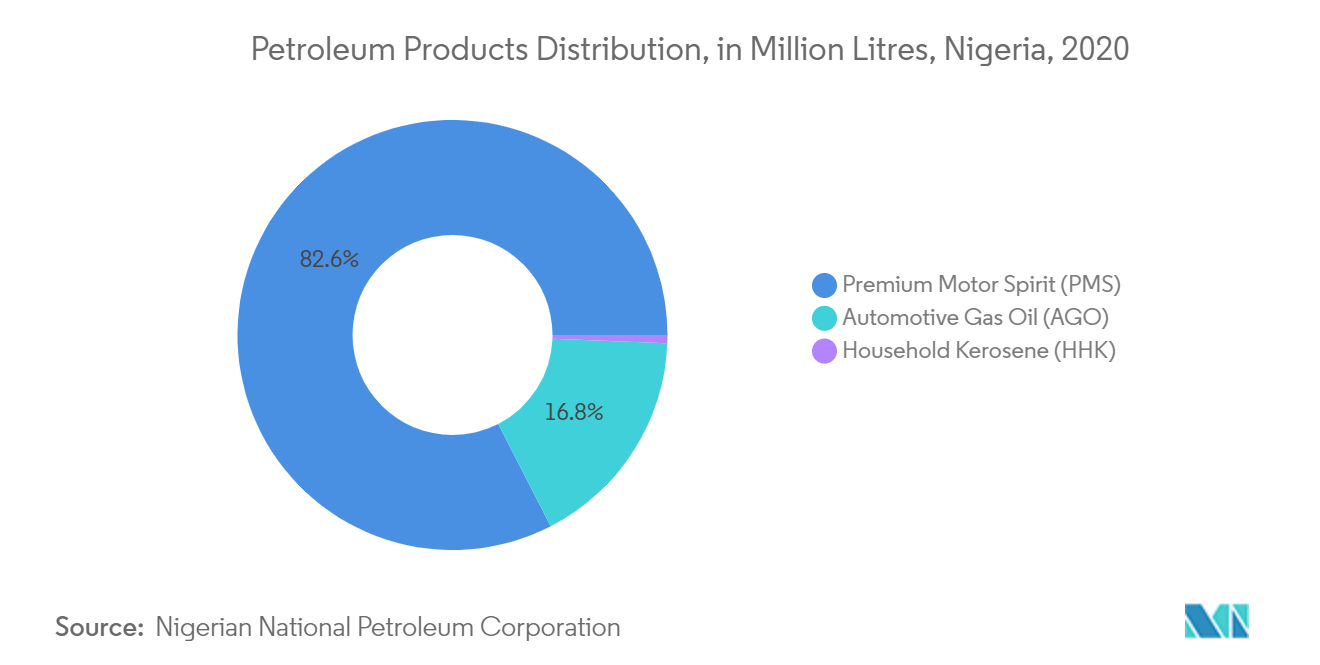

- По данным Нигерийской национальной нефтяной корпорации, производство нефтепродуктов в 2020 году составило 1 292,59 миллиона литров. Однако контрабанда всегда оказывала влияние на сегмент сбыта нефти в Нигерии, поскольку огромные объемы нефтепродуктов вывозятся из страны из-за контрабанды. Например в Нигерии сырая нефть стоимостью более 2 миллиардов долларов США была потеряна из-за кражи и вандализма в 2020 году, что, в свою очередь, влияет на рост рынка.

- Поскольку бензин в Нигерии субсидируется, его контрабандой переправляют в соседние страны. Чтобы наложить запрет на продолжающуюся контрабанду, федеральное правительство выступило с инициативой перекрыть границу и на неопределенный срок запретило доставку нефтепродуктов на автозаправочные станции в приграничных городах страны.

- Закрытие границ и ограничения на доставку топлива в приграничные районы привели к дефициту топлива в городах, что привело к росту цен в приграничных районах. В ноябре 2019 года законодатели Палаты представителей Нигерии попросили приостановить действие запрета из-за негативных последствий для региона.

- Кроме того, одной из основных причин контрабанды является высокий уровень безработицы. Снижение цен на нефть может еще больше повысить уровень безработицы, создавая тем самым небезопасную среду для нефтяного бизнеса.

Дерегулирование цен на топливо обеспечит огромный рост

- Исторически цены на топливо в Нигерии строго регулировались центральным правительством, при этом стоимость топлива практически не менялась в зависимости от различных факторов, таких как географическое положение и простота транспортировки.

- Дебаты о дерегуляции цен на топливо шли в стране уже довольно давно, и окончательный удар якобы нанесло падение цен на сырое и переработанное топливо на мировом рынке из-за избытка предложения и низкого спроса.

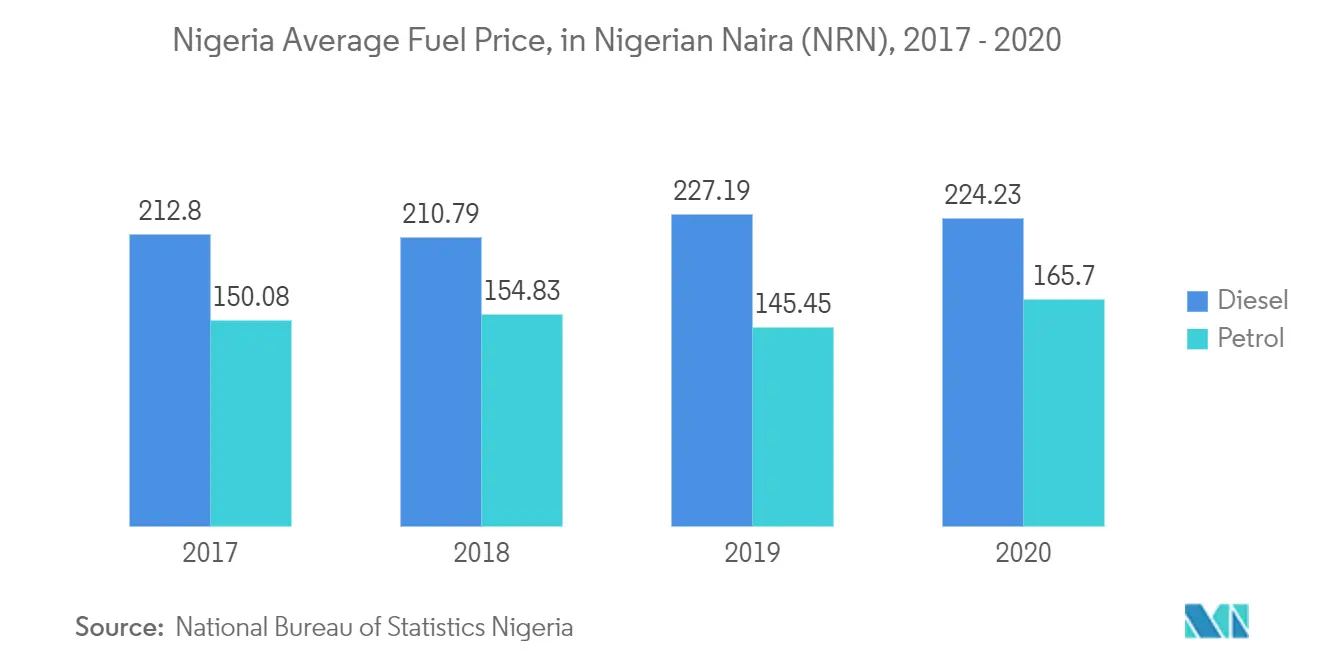

- В декабре 2021 года средняя цена на бензин, по данным Агентства по регулированию цен на нефтепродукты (PPPRA), составляла 165,77 норвежских крон по сравнению со средней стоимостью 165,70 норвежских крон в декабре 2020 года. PPPRA модулирует ежемесячные цены на топливо на основе рыночных показателей, таких как ожидаемая цена на открытом рынке (EOMP) очищенного топлива, такого как бензин и дизельное топливо.

- Кроме того, в марте 2020 года правительство Нигерии одобрило снижение цены на бензин до 125 норвежских крон за литр по сравнению с предыдущей ценой в 145 норвежских крон за литр с использованием механизма модуляции цен. Динамика цен на бензин в Нигерии будет следовать тенденциям мировых цен на сырую нефть.

- Министерство нефтяных ресурсов заявило, что нигерийцы выиграют от падения цен на топливо, что напрямую повлияло на обвал мировых цен на сырую нефть. Правительственные чиновники также отметили, что меры по снижению цен принимаются для уменьшения экономического воздействия COVID-19 на нигерийцев.

- В результате ожидается, что дерегулирование цен будет стимулировать рынок автозаправочных станций, поскольку операторы теперь могут работать по текущим ценам на топливо, как на международном рынке. Это обеспечит некоторый уровень автономии операторам.

Обзор отрасли АЗС Нигерии

Рынок АЗС в Нигерии фрагментирован. Автозаправочные станции в стране управляются независимыми нефтяными компаниями, крупными нефтяными компаниями и NNPC (франшиза NNPC и NNPC Mega). В число ключевых игроков, участвующих на рынке, входят TotalEnergies SE, Национальная нигерийская нефтяная корпорация (NNPC), Sharon Group ignore, Oando PLC и MRS Holdings Ltd.

Лидеры рынка АЗС Нигерии

-

TotalEnergies SE

-

Nigerian National Petroleum Corporation

-

Sharon Group Nigeria

-

Oando Plc

-

MRS Holdings Company Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка АЗС Нигерии

- В ноябре 2021 года энергетическая компания Ardova PLC объявила о завершении полного приобретения Enyo Retail and Supply Limited. Поглощение Enyo Retail and Supply Limited автоматически передало Ardova Group 90 заправочных станций и около 100 000 клиентов, которых обслуживал бывший владелец Enyo.

- В ноябре 2021 года Rainoil Limited объявила о покупке 61% акций Eterna Oil PLC путем непрямого приобретения.

- В августе 2021 года Департамент нефтяных ресурсов (DPR) объявил об открытии пяти заправочных станций, закрытых Агентством по контролю за строительством штата Лагос (LASBCA) на оси штата Аджа и Ибеджу Лекки.

Сегментация отрасли АЗС Нигерии

Отчет о рынке АЗС в Нигерии включает в себя:.

Часто задаваемые вопросы по исследованию рынка АЗС Нигерии

Каков текущий размер рынка АЗС в Нигерии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке АЗС Нигерии среднегодовой темп роста составит более 1,5%.

Кто являются ключевыми игроками на рынке АЗС в Нигерии?

TotalEnergies SE, Nigerian National Petroleum Corporation, Sharon Group Nigeria, Oando Plc, MRS Holdings Company Ltd — основные компании, работающие на рынке АЗС Нигерии.

Какие годы охватывает рынок АЗС в Нигерии?

В отчете рассматривается исторический размер рынка АЗС Нигерии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка АЗС Нигерии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Oil and Gas Reports

Popular Energy & Power Reports

Отчет об АЗС в Нигерии

Статистические данные о доле рынка, размере и темпах роста доходов АЗС в Нигерии на 2024 год, предоставленные Mordor Intelligence™ Industry Reports. Анализ АЗС в Нигерии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.