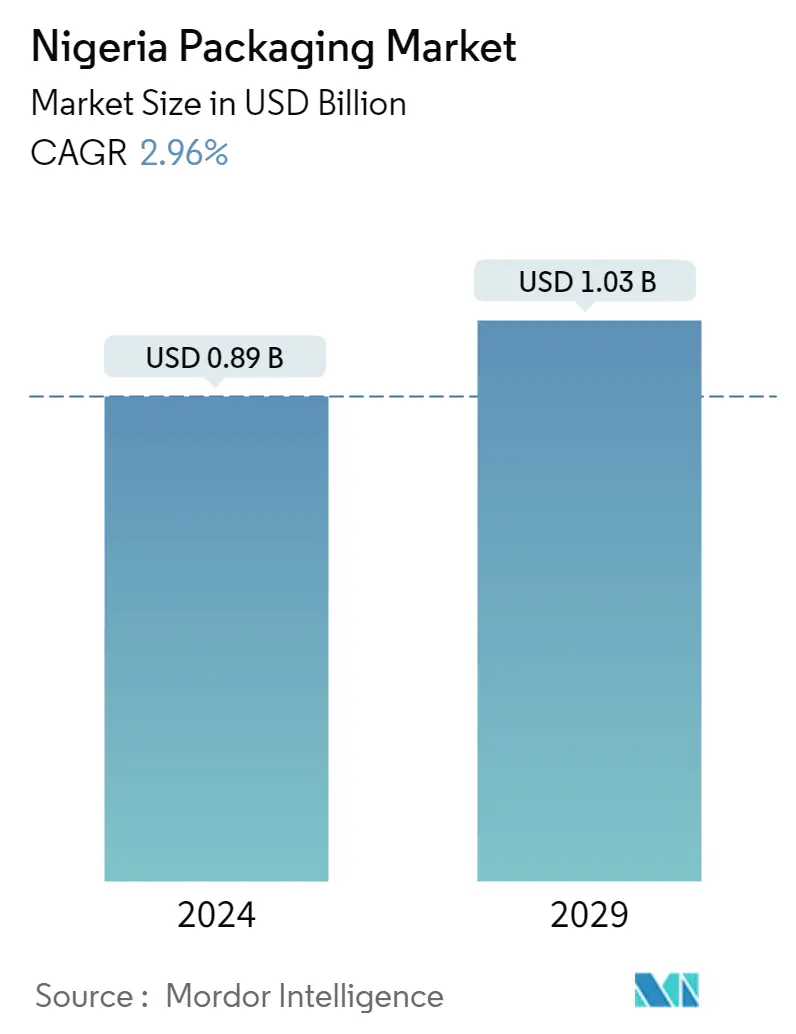

Размер рынка упаковки Нигерии

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер рынка (2024) | USD 0.89 миллиарда долларов США |

| Размер рынка (2029) | USD 1.03 миллиарда долларов США |

| CAGR(2024 - 2029) | 2.96 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка упаковки Нигерии

Размер рынка упаковки в Нигерии оценивается в 0,89 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,03 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 2,96% в течение прогнозируемого периода (2024-2029 годы).

Упаковочная промышленность в Нигерии привлекает инвестиции благодаря увеличению инвестиций в ряд отраслей конечного потребителя, таких как пищевая промышленность, косметика, бытовая химия и другие.

- Постоянно растущий спрос на алкогольные напитки является еще одним фактором, объясняющим значительный спрос на стеклянную тару. Это привело к увеличению инвестиций в упаковочные технологии и оборудование на рынке. Например, по данным Prime Business Africa, с января по июнь 2022 года четыре крупнейших пивоварни Нигерии, а именно Nigerian Breweries, Guinness Нигерия, International Breweries и Champion Brew, в совокупности заработали 599,11 млрд NGN (1,37 млрд долларов США).

- Более того, ожидается, что растущая индустрия электронной коммерции из-за молодого населения, потребительских расходов и растущего проникновения технологий создаст спрос на упаковочные решения в стране. Например, в августе 2022 года Omnibiz, базирующаяся в Лагосе платформа электронной коммерции и розничной торговли с моделью розничной торговли с легкими активами, которая соединяет производителей быстроходных потребительских товаров (FMCG) с розничными торговцами путем оцифровки участников цепочки поставок, привлекла 3 миллиона долларов США для расширения. на новые рынки Нигерии.

- Необходимость предоставления экономичных и устойчивых упаковочных решений в различных отраслях конечного пользователя в стране открывает производителям возможности инвестировать в упаковку. Например, в мае 2021 года нигерийский производитель стекла Frigoglass начал строительство новой печи на своем предприятии Beta Glass, расположенном в Агбаре, штат Огун в Нигерии, печь мощностью 200 т/день и печь производительностью 300 т/день. Кроме того, благодаря новой печи компания расширяет производственные линии с поддержкой Revimac NNPB с трех до четырех. Эта технология позволит брендам, которые ищут невозвратное стекло, иметь возможность использовать легкие стеклянные бутылки.

- Недостаток сырья в стране является ключевым фактором, сдерживающим рост рынка упаковки в Нигерии. По данным Национального бюро статистики (НБС), в период с июля по декабрь 2021 года Нигерия импортировала бумагу и сопутствующую продукцию на сумму 296,696 млрд норвежских крон (670 млн долларов США), что является самым высоким показателем за последние шесть месяцев.

- Пандемия COVID-19 ускорила рост потребления на онлайн-рынках и способствовала заметному изменению потребительских привычек. В результате потребители все чаще обращаются к электронной коммерции для приобретения предметов первой необходимости, таких как продукты питания и лекарства. Ожидается, что эти тенденции повысят спрос в стране на упаковочные решения. Кроме того, российско-украинская война оказывает влияние на всю упаковочную экосистему.

Тенденции рынка упаковки в Нигерии

Быстрорастущая индустрия электронной коммерции

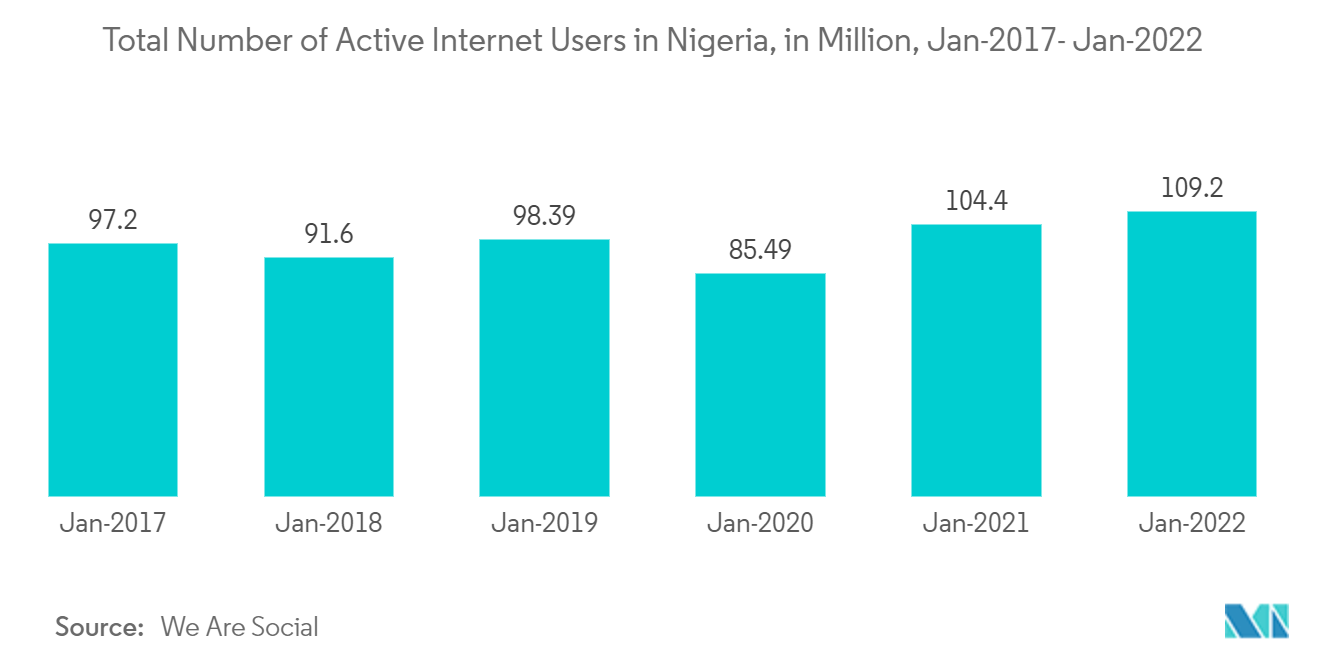

- Нигерия переживает бум в индустрии электронной коммерции из-за растущей урбанизации и потребительских расходов, роста числа интернет-пользователей и появления нескольких стартапов в регионе. Ожидается, что растущая индустрия электронной коммерции в стране увеличит спрос на упаковочные решения, такие как пластиковая упаковка, картонные коробки, упаковка из гофрированного картона и многое другое.

- Более того, из-за пандемии COVID-19 потребители все чаще прибегают к электронной коммерции для приобретения предметов первой необходимости, таких как продукты и лекарства. Ожидается, что эти тенденции повысят спрос на упаковочные решения в стране. Например, платформа электронной коммерции Jumia заключила партнерское соглашение с производителем товаров первой необходимости RB, чтобы помочь потребителям получить доступ к гигиеническим товарам по самой низкой цене. Ожидается, что такие инициативы повысят спрос в стране на экологичные упаковочные решения.

- В октябре 2021 года Sandbox объявила, что собрала 1,8 миллиона долларов США, чтобы помочь малым предприятиям, которые изо всех сил пытаются эффективно доставлять продукты своим клиентам и удовлетворять свои потребности в электронной коммерции, используя сочетание технологий и офлайн-методов.

- Нигерии необходимо извлечь выгоду из возможностей, присущих цепочке создания стоимости электронной коммерции, из-за недостаточных инвестиций, недостаточной информации о возможностях сектора и неспособности правительства обеспечить необходимую благоприятную среду. В ответ, чтобы уменьшить зависимость от нефти как основного источника иностранных доходов и использовать возможности электронной коммерции, правительство объявило о планах увеличить инвестиции в электронную коммерцию, чтобы к 2025 году достичь прогнозируемого дохода в 75 миллиардов долларов США, что, как ожидается, окажет положительное влияние. спрос на упаковочные решения.

- Кроме того, согласно прогнозу рынка электронной коммерции страны, опубликованному министерством промышленности, торговли и инвестиций, ожидается, что число онлайн-покупателей в Нигерии к 2025 году достигнет 122,5 миллиона с 76,7 миллиона в 2021 году. Такие инвестиции со стороны электронной коммерции компаний, план правительства по увеличению инвестиций в сектор электронной коммерции и рост числа онлайн-покупателей на нигерийском рынке, вероятно, создадут спрос на различные упаковочные решения, особенно на бумагу и картон, а также на решения для пластиковой упаковки.

Растущий спрос со стороны розничной торговли

- Благодаря растущему населению и устойчивому восстановлению после пандемии отрасль розничной торговли в Нигерии демонстрирует растущий спрос на розничные товары, причем перспектива роста и расширения является многообещающей, что составляет значительную долю ВВП Нигерии.

- Увеличение числа проблем, с которыми сталкиваются ключевые бренды и новые участники рынка, предлагающие более дешевые продукты в ключевых категориях, поскольку потребители становятся все более внимательными к ценам и с большей готовностью экспериментируют с новыми, более дешевыми продуктами. Таким образом, производители перенимают тенденцию к уменьшению упаковки для различных категорий продуктов. Кроме того, из-за пандемии расходы на продукты питания и товары первой необходимости значительно возросли, что положительно повлияло на рынок упаковки в Нигерии.

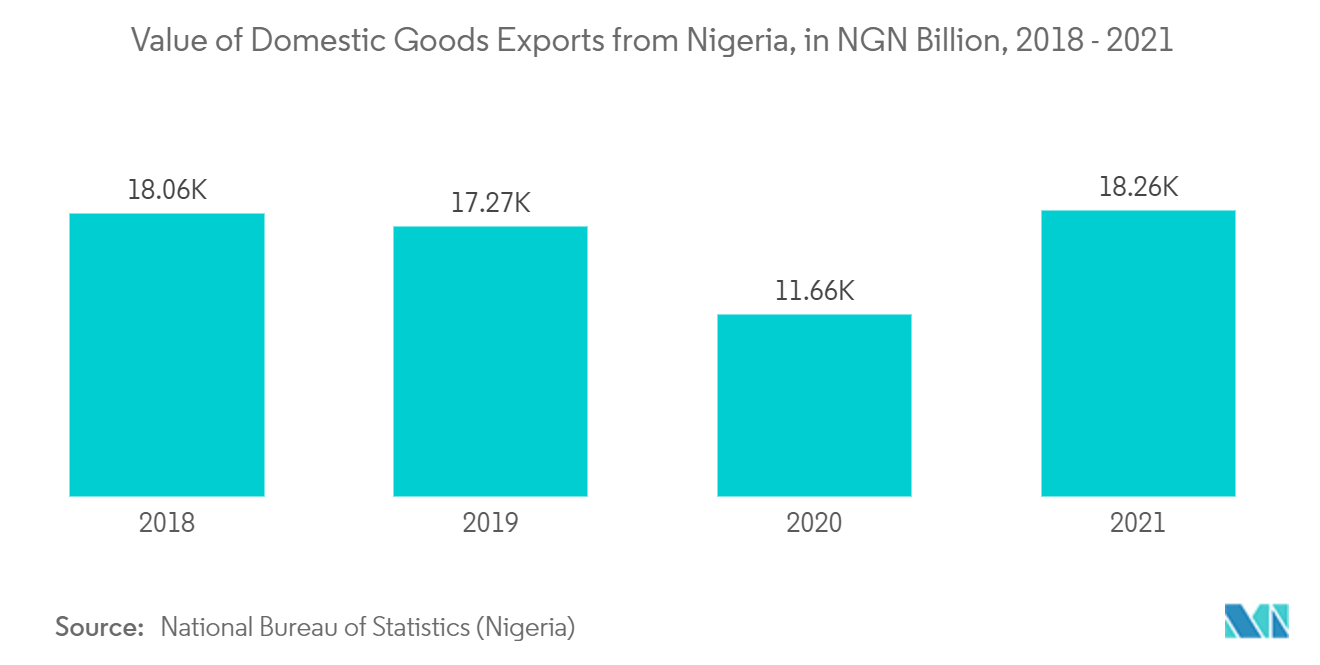

- Более того, по данным Национального бюро статистики (НБС), в 2021 году внутренний товарный экспорт из Нигерии составил более 43,8 долларов США по сравнению с 2020 годом, который составил около 28,1 миллиардов долларов США. Большая часть товаров, экспортируемых из Нигерии, производится на месте.

- В августе 2022 года Tana Africa Capital и Sango Capital объявили об инвестициях в Sundry Markets, одного из самых быстрорастущих современных продуктовых ритейлеров Нигерии. Сделка знаменует собой частичную реализацию капитала, вложенного в компанию компанией Sango Capital через ее Фонд I, а также новые инвестиции Sango через ее Фонд III и Tana Africa Capital через ее второй Фонд. Инвестиции Sango Fund I начались в результате партнерства между Sango и Sundry Markets, чтобы стимулировать развитие одного из самых быстрорастущих современных продуктовых ритейлеров Нигерии.

- As Sundry Markets управляет сетью супермаркетов и магазинов повседневного спроса, предоставляя клиентам превосходные условия для покупок и являясь универсальным местом для приобретения готовых и упакованных продуктов питания, свежей выпечки, фруктов и овощей, мясных продуктов и напитков, а также товаров личного и домашнего потребления. средств по уходу в магазинах различных форматов, что, как ожидается, создаст значительный спрос на упаковочные решения.

Обзор упаковочной отрасли Нигерии

Конкурентная среда нигерийской упаковочной промышленности фрагментирована из-за присутствия в стране многих производителей, занимающих большую долю рынка. Участники рынка формируют стратегическое партнерство и сотрудничество для привлечения максимальной доли рынка в развивающейся экономике.

В сентябре 2022 года компания Sunlight, один из ведущих брендов для дома, принадлежащая Unilever Bulgaria Plc, представила новую, обновленную и интересную упаковку для своего ассортимента продукции в качестве главного бренда в Нигерии. Мастер-бренд Sunlight — это инициатива по объединению всех продуктовых предложений бренда под одной крышей с точки зрения упаковки, маркетинговых коммуникаций и целей бренда.

Лидеры рынка упаковки Нигерии

-

Avon Crowncaps & Containers Nigeria Limited

-

Greif Inc.

-

Nampak Ltd.

-

Beta Glass Plc

-

Twinstar Industries Ltd.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка упаковки Нигерии

- Ноябрь 2022 г. - Nampak объявила о приобретении Alucan Packaging, производителя банок для напитков в Нигерии. Nampak также получила возможность приобрести ведущую компанию по производству жестких пластмасс в Нигерии. Общий объем инвестиций составляет 301 миллион долларов США, которые будут профинансированы за счет имеющихся денежных ресурсов и существующих кредитных линий.

- Март 2022 г. По данным Немецкой машиностроительной ассоциации, Нигерия инвестировала 390 миллионов евро (410,11 миллиона долларов США) в технологии производства пищевых продуктов и упаковки, опередив Южную Африку, Алжир и Марокко и став вторым по величине инвестором на континенте в этой области после Египта. Нигерия также обгоняет Южную Африку в качестве крупнейшего импортера технологий производства пластмасс на континенте. Ожидается, что рынок упаковки в стране будет положительно расти в результате этих потенциальных перспектив.

Отчет о рынке упаковки Нигерии – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ

4.1 Обзор рынка

4.2 Анализ цепочки создания стоимости в отрасли

4.3 Привлекательность отрасли: анализ пяти сил Портера

4.3.1 Рыночная власть поставщиков

4.3.2 Переговорная сила покупателей

4.3.3 Угроза новых участников

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

4.4 Оценка влияния Covid-19 на рынок

4.5 Страновой анализ Нигерии

4.5.1 Анализ ключевых макроэкономических показателей

4.5.2 Нормативно-правовая среда

4.5.3 Основные отрасли промышленности, способствующие экономическому росту

4.6 Обзор мирового рынка упаковки

5. ДИНАМИКА РЫНКА

5.1 Драйверы рынка

5.1.1 Растущий спрос со стороны индустрии напитков

5.1.2 Рост популярности онлайн-покупок

5.2 Рыночные ограничения

5.2.1 Растущая обеспокоенность по поводу окружающей среды и переработка

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 По материалу

6.1.1 Пластик

6.1.2 Бумага и картон

6.1.3 Стекло

6.1.4 Металл

6.2 По типу продукта

6.2.1 Бутылки

6.2.2 Сумки и сумки

6.2.3 Гофрированные коробки

6.2.4 Металлические банки

6.2.5 Другие типы продуктов

6.3 По отраслям конечных пользователей

6.3.1 Напиток

6.3.2 Еда

6.3.3 Фармацевтика и здравоохранение

6.3.4 Косметика, туалетные принадлежности и бытовая химия

6.3.5 Другие отрасли конечных пользователей

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Профили компании

7.1.1 Avon Crowncaps & Containers Nigeria Limited

7.1.2 Greif Inc.

7.1.3 ООО "Взгляды".

7.1.4 Beta Glass Plc

7.1.5 Twinstar Industries Ltd.

7.1.6 PrimePak Industries Nigeria Ltd.

7.1.7 Sonnex Packaging And Plastic Industries Limited

7.1.8 UB Packaging Nigeria Limited

7.1.9 Quantum Packaging Nigeria Limited

7.1.10 Victor Oscar Plastics & Packaging Company

8. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

9. ПЕРСПЕКТИВЫ РЫНКА НА БУДУЩЕЕ

Сегментация упаковочной промышленности Нигерии

Рынок упаковки Нигерии отслеживается на основе упаковочных материалов, продуктов и отраслей конечного пользователя, обеспечивая детальную оценку всех типов упаковки на основе факторов, связанных со спросом и предложением различных упаковочных продуктов. Рассмотрены объем потребления и выручка от реализации упаковочной продукции, предлагаемой различными продавцами, работающими на изучаемом рынке. Исследование рынка также охватывает влияние COVID-19 на упаковочную отрасль Нигерии.

Рынок упаковки Нигерии сегментирован по материалам (пластик, бумага и картон, стекло, металл), типу продукции (бутылки, пакеты, гофрокороба, металлические банки), отраслям конечного потребителя (напитки, продукты питания, фармацевтика и здравоохранение, косметика). туалетные принадлежности и бытовая химия).

Размеры рынка и прогнозы представлены в стоимостном выражении (млн долларов США) для всех вышеперечисленных сегментов.

| По материалу | ||

| ||

| ||

| ||

|

| По типу продукта | ||

| ||

| ||

| ||

| ||

|

| По отраслям конечных пользователей | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка упаковки в Нигерии

Насколько велик рынок упаковки в Нигерии?

Ожидается, что объем рынка упаковки в Нигерии достигнет 0,89 млрд долларов США в 2024 году, а среднегодовой темп роста составит 2,96% и достигнет 1,03 млрд долларов США к 2029 году.

Каков текущий размер рынка упаковки в Нигерии?

Ожидается, что в 2024 году объем рынка упаковки Нигерии достигнет 0,89 миллиарда долларов США.

Кто являются ключевыми игроками на рынке упаковки в Нигерии?

Avon Crowncaps & Containers Nigeria Limited, Greif Inc., Nampak Ltd., Beta Glass Plc, Twinstar Industries Ltd. — основные компании, работающие на рынке упаковки Нигерии.

Какие годы охватывает рынок упаковки в Нигерии и каков был размер рынка в 2023 году?

В 2023 году объем рынка упаковки Нигерии оценивался в 863,68 миллиона долларов США. В отчете рассматривается исторический размер рынка упаковки Нигерии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки Нигерии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли упаковки в Нигерии

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки в Нигерии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки в Нигерии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.