Размер рынка сторонней логистики (3PL) Нигерии

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

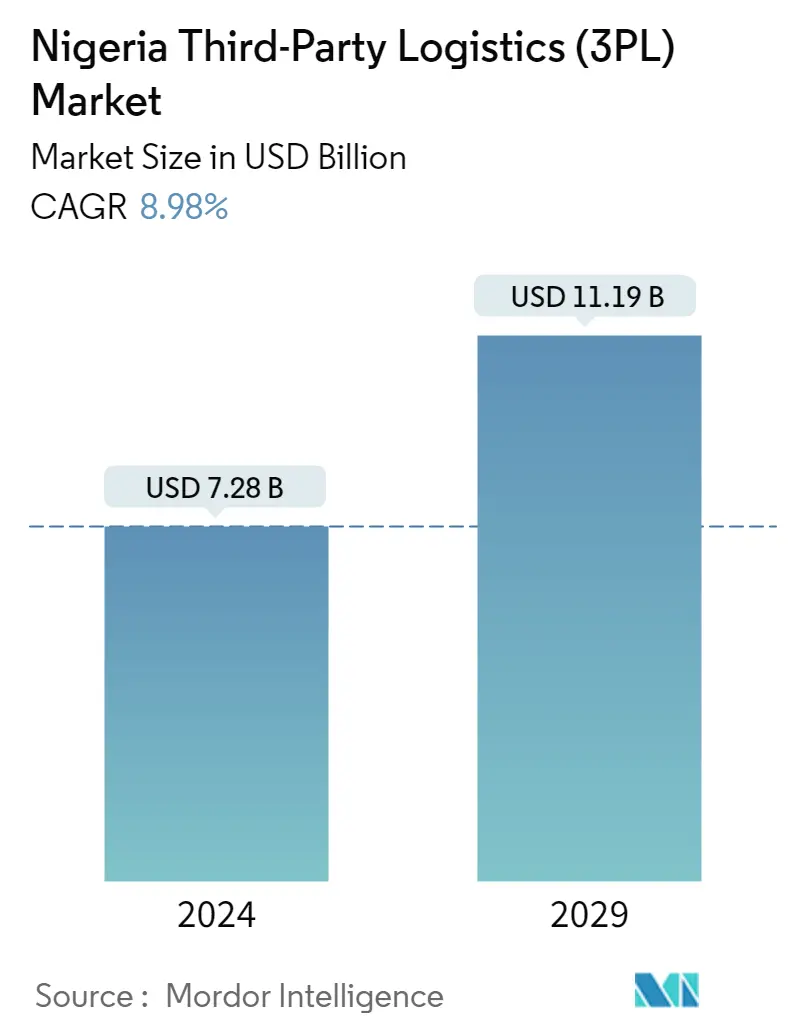

| Размер рынка (2024) | USD 7.28 миллиарда долларов США |

| Размер рынка (2029) | USD 11.19 миллиардов долларов США |

| CAGR(2024 - 2029) | 8.98 % |

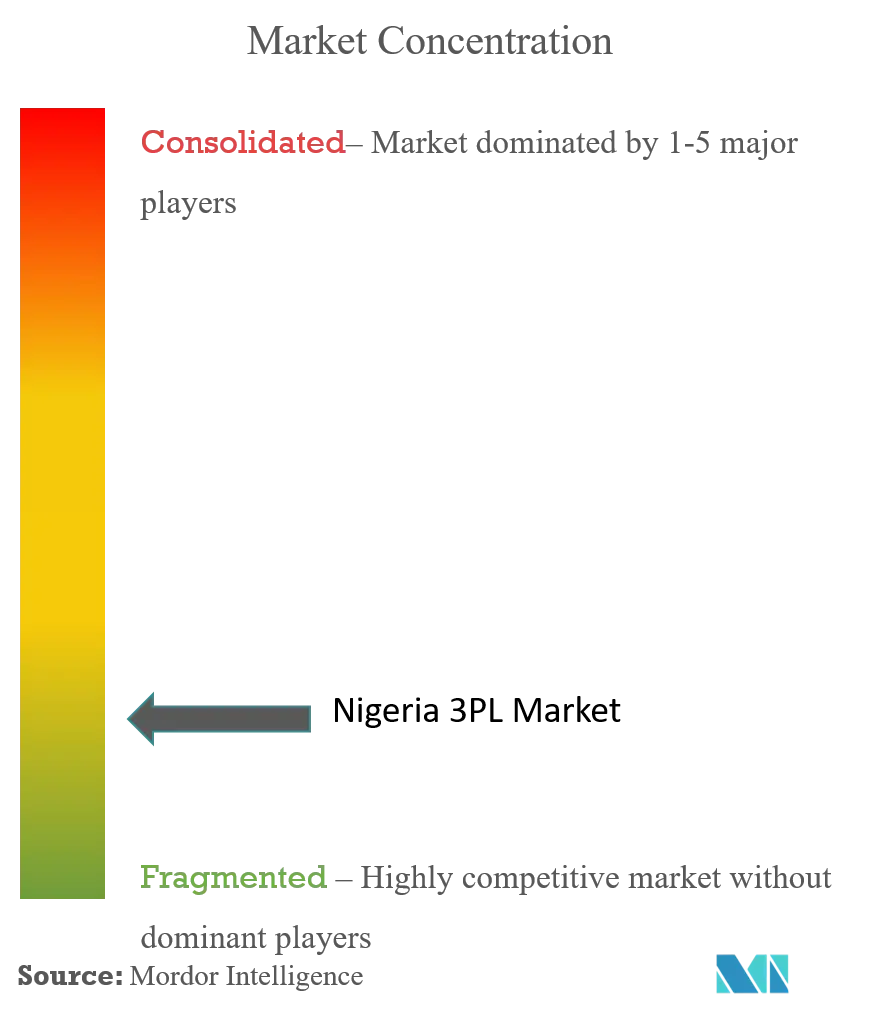

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка сторонней логистики (3PL) в Нигерии

Размер рынка сторонней логистики Нигерии оценивается в 7,28 млрд долларов США в 2024 году и, как ожидается, достигнет 11,19 млрд долларов США к 2029 году, а среднегодовой темп роста составит 8,98% в течение прогнозируемого периода (2024-2029 гг.).

- COVID-19 серьезно повлиял на рынок 3PL Нигерии, поскольку цепочки поставок были нарушены по всему миру. Рост нигерийского рынка 3PL Рост внутриконтинентальной торговли посредством Африканского континентального соглашения о свободной торговле (AfCFTA) является тем, что стимулирует рост нигерийского рынка 3PL. Более того, рост производственного сектора и изменение структуры потребления способствуют росту рынка, что привело к увеличению спроса на логистические услуги.

- Основными экономическими ограничениями являются пробелы в инфраструктуре и разрозненные цепочки поставок между странами. Африканские страны должны стратегически и масштабно инвестировать в свою инфраструктуру.

- Наряду с развитием инфраструктуры, синхронизация правил, касающихся различных секторов (например, фармацевтической продукции) и субрегиональных блоков, необходима для поддержки торговли и благоприятного делового климата.

- Сектор логистики Нигерии расширяется благодаря развитию инфраструктуры железных и воздушных дорог, улучшению связей с другими странами, росту производственного и экспортного секторов, а также электронной коммерции.

- Согласно опросу, проведенному Торгово-промышленной палатой Лагоса, экономика Нигерии потеряла около 3,46 триллионов найр (8,4 миллиарда долларов США) из-за плохой инфраструктуры, плохой реализации и коррупции в портах, из которых 2,5 триллиона найр ( 6 миллиардов долларов США) представляют собой потери корпоративных доходов во всей экономике.

- Согласно отчету, прибыль юридических лиц, которые используют некоторые ключевые инфраструктуры страны, такие как порт Апапа, постепенно сократилась, поскольку затраты на логистику значительно выросли.

- В первом квартале 2021 года через порт Апапа прошла большая часть экспортных операций товары на сумму 2,58 триллиона найр (6 миллиардов долларов США), что составляет 88,91% от общего объема экспорта. Порт-Харкорт занял второе место с 167,29 миллиарда найр (406 миллионов долларов США), или 5,75%. Выручка международного аэропорта Мохаммед Муртала выросла на 2,5% до 75,4 млрд найр (183 млн долларов США).

- Что касается импорта, в порту Апапа было больше всего транзакций на сумму 2,92 триллиона найр (7,1 миллиарда долларов США), что составило 42,73% от общего объема импорта. Остров Тин Кан занял второе место с 1,2 триллиона найр (2,9 миллиарда долларов США) или 17,95%, Порт-Харкорт занял третье место с 691,7 миллиарда найр (1,6 миллиарда долларов США) или 10,10%, а международный аэропорт Мухаммеда Мурталы занял третье место с 625,7 миллиарда найр ( 1,52 млрд долларов США) или 9,13%.

Тенденции рынка сторонней логистики (3PL) в Нигерии

AFCFTA увеличит внутрирегиональную торговлю

Внутриафриканская торговля в настоящее время ограничена 15% от общего объема торговли Африки, что указывает на хрупкость внутрирегиональной цепочки создания стоимости по сравнению с Азией, где этот показатель составляет 80%. С введением Африканского континентального соглашения о свободной торговле (AfCFTA), крупнейшей в мире зоны свободной торговли, подписанной 54 странами и которая, как ожидается, произведет революцию в торговле на всем континенте, ожидается, что объем торговли и, следовательно, экономика континента значительно вырастут.

Соглашение будет сосредоточено на увеличении производственных мощностей в условиях чрезвычайно конкурентной глобальной среды. Благодаря реализации соглашения производство предметов первой необходимости и товаров с добавленной стоимостью увеличится, что улучшит экономическую диверсификацию и ускорит структурные преобразования, увеличит инвестиции и уменьшит зависимость от рабочей силы. Таким образом, формирование конкурентоспособности африканской экономики за счет повышения производительности.

По данным Всемирного банка, если торговый пакт будет полностью реализован с целью гармонизации правил инвестиций и конкуренции, он может увеличить доходы региона на 9%, до 571 миллиарда долларов США. Он потенциально может создать почти 18 миллионов новых рабочих мест, многие из которых будут более высокооплачиваемыми и качественными, причем наибольшую выгоду от этого получат женщины. В результате этого рост рабочих мест и доходов может помочь до 50 миллионам человек избежать крайней бедности к 2035 году.

Согласно докладу Как максимально эффективно использовать африканскую континентальную зону свободной торговли, увеличение ПИИ может увеличить экспорт Африки на 32% к 2035 году, при этом внутриафриканский экспорт увеличится на 109%, особенно в секторе промышленных товаров. Тунис (165%), Камерун (144%), Гана (132%), Танзания (126%) и Южная Африка (61%) увидят увеличение внутриафриканского экспорта.

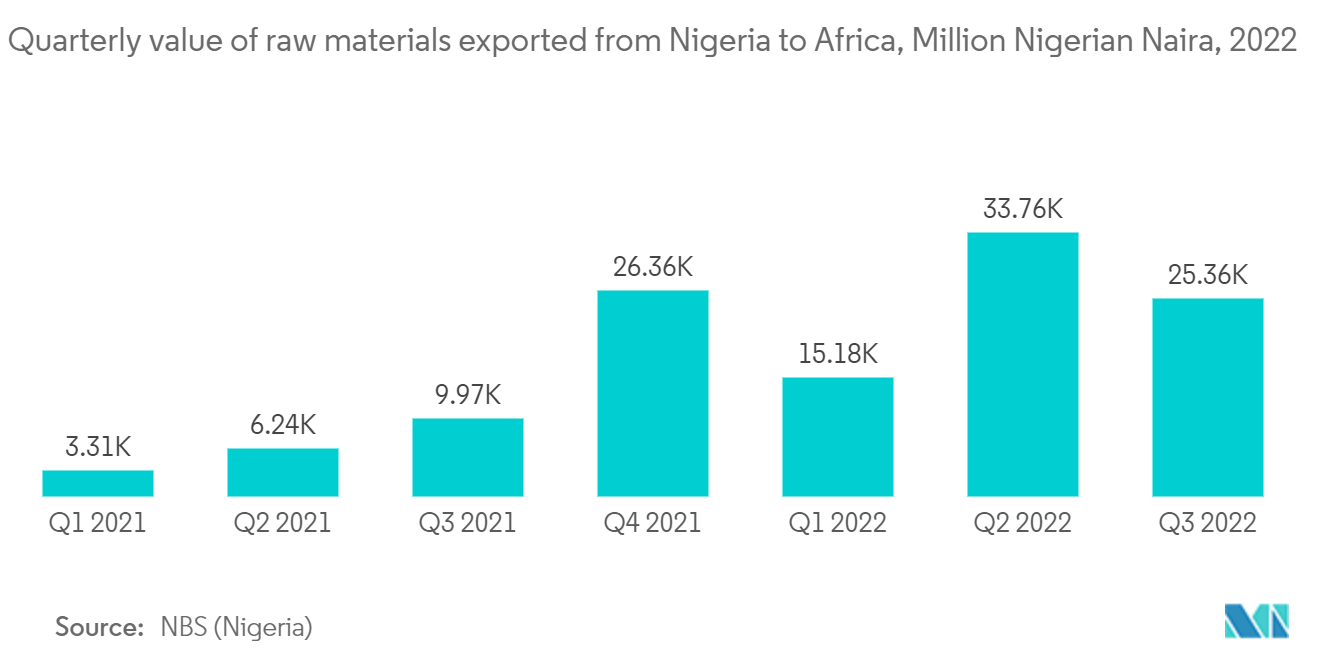

Увеличение промышленного производства и экспорта в Нигерии

Проект Сделай в Нигерии на экспорт (MINE) — это президентская инициатива по развитию специальных экономических зон (СЭЗ) мирового класса по всей Нигерии и стимулированию производства товаров Сделано в Нигерии для экспорта на региональном и глобальном уровне.

Целью проекта является увеличение вклада производственного сектора в ВВП примерно до 20%, создание 1,5 миллионов новых прямых рабочих мест и получение более 30 миллиардов долларов США в год к 2025 году. Федеральный исполнительный совет (FEC), Группа экономического управления (EMT) и Проект Руководящему комитету MINE страна будет работать в рамках модели устойчивого государственно-частного партнерства (ГЧП) для развития СЭЗ по всей Нигерии.

По данным Национального бюро статистики (НБС), производственный сектор Нигерии в первом квартале 2022 года вырос на 5,89% (в годовом исчислении) в реальном выражении, что на 3,61% больше, чем в предыдущем квартале, составившего 2,28%. Номинальный темп роста ВВП сектора составил 11,72% в годовом исчислении в первом квартале 2022 года, что на 20,38% меньше, чем за тот же квартал 2021 года (32,10%). Вклад этого сектора в общий ВВП в реальном выражении в первом квартале 2022 года составил 10,20% по сравнению с 9,93% в первом квартале 2021 года, но ниже с 8,46% в четвертом квартале 2021 года.

Производство включает производство цемента, продуктов питания, напитков и табачных изделий; текстиль, одежда и обувь; древесина и изделия из дерева; целлюлозная бумага и бумажные изделия; химикаты; и фармацевтика. Производственный сектор также включает производство неметаллических изделий, изделий из пластмассы и резины, электротехнических и электронных товаров, основных металлов, железа и стали, автомобилей и их сборки, а также других товаров.

Согласно отчету о ВВП за первый квартал 2022 года, производственный сектор вырос на 5,89% в годовом исчислении, что на 2,49% больше, чем за тот же период 2021 года, и на 3,61% по сравнению с предыдущим кварталом в четвертом квартале 2021 года. темп роста составил -2,96% квартал к кварталу. Однако темпы роста сектора в реальном выражении составили 2,85% кв/кв.

Обзор отрасли сторонней логистики (3PL) в Нигерии

Рынок сторонней логистики (3PL) Нигерии сильно фрагментирован и включает большое количество местных и международных игроков, таких как FedEx, UPS, GMT Logistics, Maersk, DHL International GmbH, Creseada International Limited, Bollore Transport and Logistics, MSC (Mediterranean Shipping). Компания и многие другие в качестве ее ключевых игроков. Учитывая огромное количество населения и нормативные изменения в экономике, страна ожидает быстрого роста в ближайшие годы. Компании по всему миру инвестируют в развитие своего бизнеса в стране, чтобы воспользоваться этой возможностью.

Лидеры рынка сторонней логистики (3PL) Нигерии

-

Maersk

-

DHL International GmbH.

-

Creseada International Limited

-

Bollore Transport and Logistics

-

MSC (Mediterranean Shipping Company)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сторонней логистики (3PL) Нигерии

- Июнь 2022 г.: После эксклюзивных переговоров, объявленных 20 декабря 2021 г., и положительных заключений, выданных каждым из опрошенных представительных органов работников, Bollore Group подписала соглашение с MSC Group о продаже 100% Bolloré Africa Logistics, включающей транспортную компанию Bollore Group. и логистическая деятельность в Африке, исходя из стоимости предприятия за вычетом долей меньшинства в 5,7 миллиарда евро (6,07 миллиарда долларов США).

- Январь 2022 г.: Kuehne+Nagel расширила сеть своих африканских офисов, которые управляются и поддерживаются диспетчерской вышкой в Дурбане, Южная Африка. Региональная диспетчерская вышка действует как единая точка контакта для интегрированной сети, охватывающей весь континент, обеспечивая полную видимость, в том числе в удаленных местах, одновременно соблюдая глобальные стандарты обслуживания Kuehne+Nagel и отслеживая качество данных.

Отчет о рынке сторонней логистики (3PL) Нигерии – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

2.1 Методология анализа

2.2 Этапы исследования

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ И ДИНАМИКА

4.1 Текущий рыночный сценарий

4.2 Обзор рынка

4.3 Динамика рынка

4.3.1 Драйверы

4.3.2 Ограничения

4.3.3 Возможности

4.4 Анализ цепочки создания стоимости / цепочки поставок

4.5 Анализ пяти сил Портера

4.5.1 Угроза новых участников

4.5.2 Переговорная сила покупателей/потребителей

4.5.3 Рыночная власть поставщиков

4.5.4 Угроза продуктов-заменителей

4.5.5 Интенсивность конкурентного соперничества

4.6 Анализ цепочки создания стоимости / цепочки поставок

4.7 Отраслевая политика и регулирование

4.8 Общие тенденции в складском хозяйстве, CEP, доставке последней мили, логистике холодовой цепи и т. д.

4.9 Понимание электронной коммерции

4.10 Технологические разработки в секторе логистики

4.11 Влияние Covid-19 на рынок

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По услуге

5.1.1 Управление внутренними перевозками

5.1.2 Международный транспортный менеджмент

5.1.3 Складирование и дистрибуция с добавленной стоимостью

5.2 Конечным пользователем

5.2.1 Производство и автомобилестроение

5.2.2 Нефть, газ и химия

5.2.3 Дистрибьюторская торговля (оптовая и розничная торговля, включая электронную коммерцию)

5.2.4 Фармацевтика и здравоохранение

5.2.5 Строительство

5.2.6 Другие конечные пользователи

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Обзор концентрации рынка

6.2 Профили компании

6.2.1 Maersk Line

6.2.2 DHL International GmbH.

6.2.3 Creseada International Limited

6.2.4 Bollore Transport and Logistics

6.2.5 MSC (Mediterranean Shipping Company)

6.2.6 ABC Transport

6.2.7 LOGISTIQ XPEDITORS LIMITED

6.2.8 REDOXCORP SHIPPING & LOGISTICS LIMITED

6.2.9 GWX

6.2.10 Redline Logistics

6.2.11 AGS Movers Lagos

6.2.12 UPS (United Postal Services)*

7. БУДУЩЕЕ РЫНКА 3PL НИГЕРИИ

8. ПРИЛОЖЕНИЕ

Сегментация отрасли сторонней логистики (3PL) в Нигерии

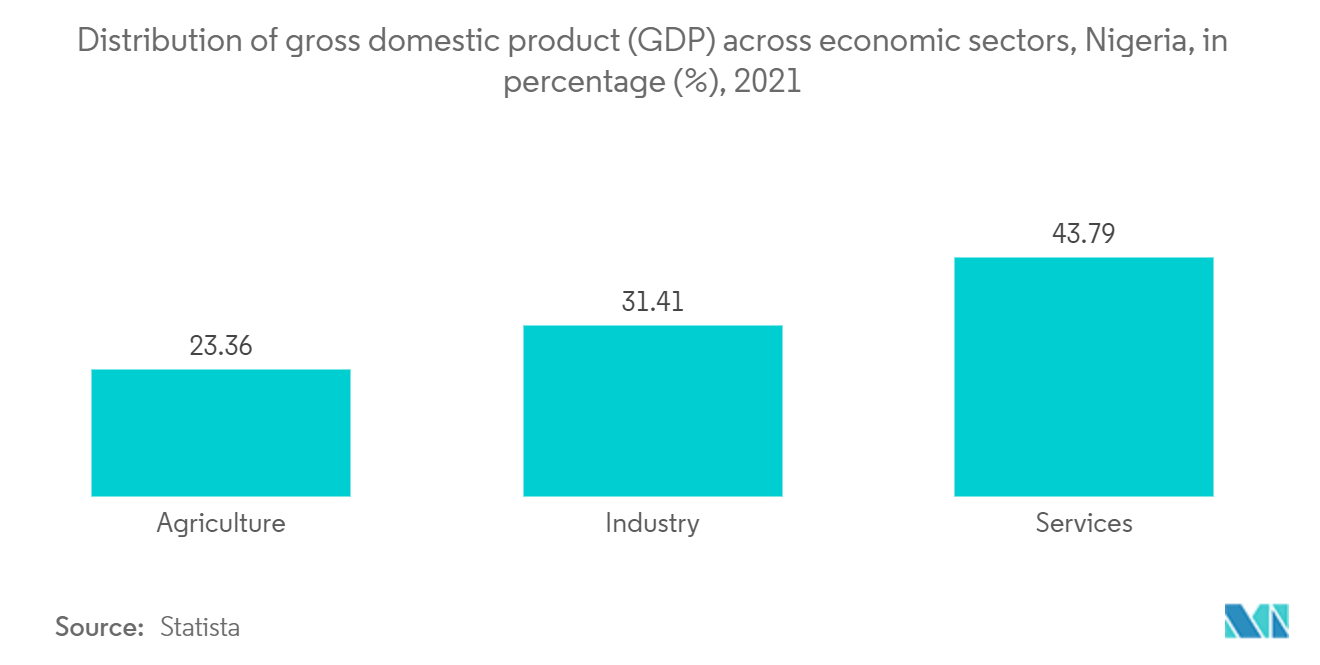

Поставщик 3PL (сторонней логистики) предоставляет аутсорсинговые логистические услуги, которые включают управление одним или несколькими аспектами деятельности по закупкам и выполнению заказов. Этот отчет включает в себя полный предварительный анализ рынка сторонней логистики (3PL) Нигерии, включая оценку экономики и вклад секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов и возникающие тенденции в этих сегментах рынка. , динамика рынка и географические тенденции, а также влияние COVID-19.

Рынок сторонней логистики (3PL) Нигерии сегментирован по типу (управление внутренними перевозками, управление международными перевозками, складирование и распределение с добавленной стоимостью) и конечными пользователями (производство и автомобилестроение, нефтегазовая и химическая промышленность, оптовая торговля). (оптовая и розничная торговля, включая электронную коммерцию), фармацевтика и здравоохранение, строительство и другие конечные потребители). В отчете представлен размер рынка и прогнозы рынка сторонней логистики (3PL) Нигерии в стоимостном выражении (млрд долларов США) для всех вышеуказанных сегментов.

| По услуге | ||

| ||

| ||

|

| Конечным пользователем | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка сторонней логистики (3PL) в Нигерии

Насколько велик рынок сторонней логистики (3PL) в Нигерии?

Ожидается, что объем рынка сторонней логистики (3PL) в Нигерии достигнет 7,28 млрд долларов США в 2024 году, а среднегодовой темп роста составит 8,98% и достигнет 11,19 млрд долларов США к 2029 году.

Каков текущий размер рынка сторонней логистики (3PL) в Нигерии?

Ожидается, что в 2024 году объем рынка сторонней логистики (3PL) Нигерии достигнет 7,28 млрд долларов США.

Кто являются ключевыми игроками на рынке сторонней логистики (3PL) в Нигерии?

Maersk, DHL International GmbH., Creseada International Limited, Bollore Transport and Logistics, MSC (Mediterranean Shipping Company) — основные компании, работающие на рынке сторонней логистики (3PL) Нигерии.

В какие годы охватывает рынок сторонней логистики (3PL) Нигерии и каков был размер рынка в 2023 году?

В 2023 году объем рынка сторонней логистики (3PL) Нигерии оценивался в 6,68 миллиарда долларов США. В отчете рассматривается исторический размер рынка сторонней логистики (3PL) в Нигерии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сторонней логистики (3PL) в Нигерии на годы 2024, 2025, 2026. , 2027, 2028 и 2029 годы.

Отчет о сторонней логистической отрасли Нигерии

Статистические данные о доле, размере и темпах роста доходов на рынке сторонней логистики в Нигерии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сторонней логистики Нигерии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.