| Период исследования | 2021 - 2029 |

| Базовый Год Для Оценки | 2023 |

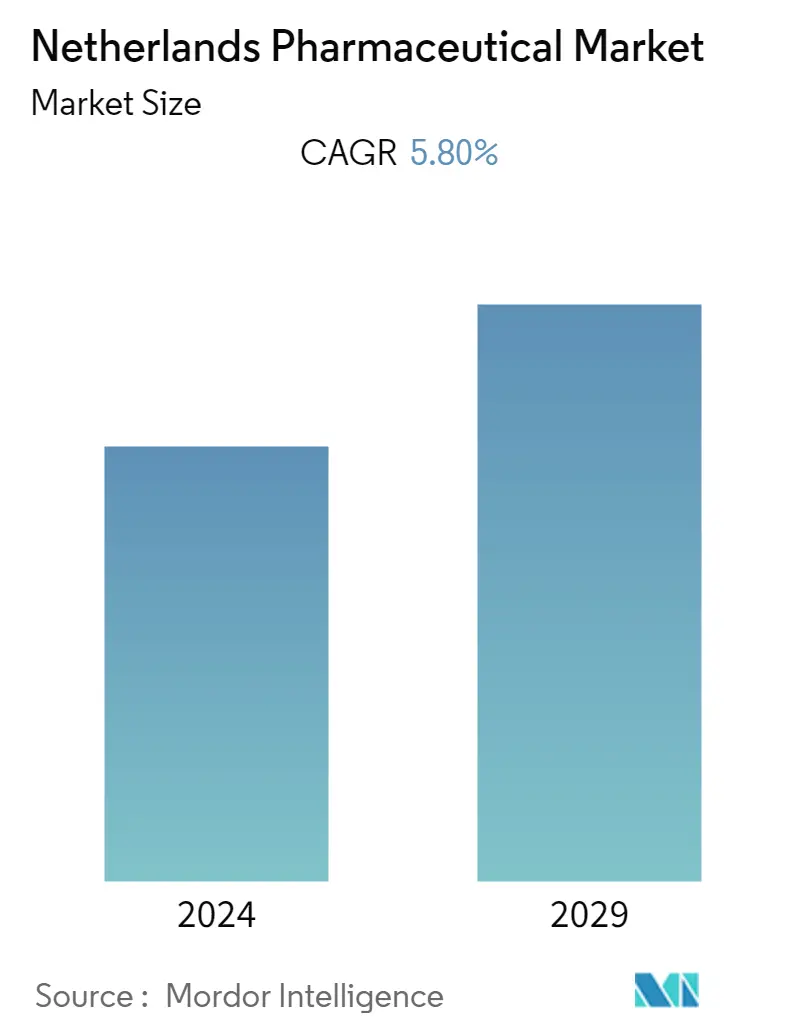

| CAGR | 5.80 % |

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ фармацевтического рынка Нидерландов

Ожидается, что голландский фармацевтический рынок продемонстрирует умеренный рост со среднегодовым темпом роста 5,8% в течение прогнозируемого периода.

Пандемия COVID-19 оказала значительное влияние на рынок на его ранней стадии из-за различных введенных правил карантина. Например, согласно статье, опубликованной PubMed Central в январе 2021 года, было проведено перекрестное исследование, которое показало, что пандемия COVID-19 оказала значительное влияние как на логистические процедуры, так и на услуги в аптеках Нидерландов. Сокращение таких услуг означало сокращение продаж фармацевтических препаратов. Таким образом, пандемия COVID-19 изначально оказала значительное влияние на рынок. Однако после пандемии ожидается, что изучаемый рынок будет иметь стабильный рост в течение прогнозируемого периода исследования.

Наличие научно-исследовательских институтов мирового класса, высокообразованной рабочей силы, превосходной системы здравоохранения и правительства, ориентированного на инновации, в сочетании с центральным расположением делает страну идеальной базой для биофармацевтических операций. За последние несколько лет расходы на здравоохранение и медицину увеличились, что отражает сильный потенциал для развития новой медицины, строительства инфраструктуры и новых возможностей входа/расширения. В то же время правительство предпринимает различные инициативы по снижению цен на фармацевтическую продукцию, что, как ожидается, окажет негативное влияние на прибыльность фармацевтических компаний. Ожидается, что Нидерланды вскоре проведут переговоры с фармацевтическими компаниями о снижении цен на лекарства.

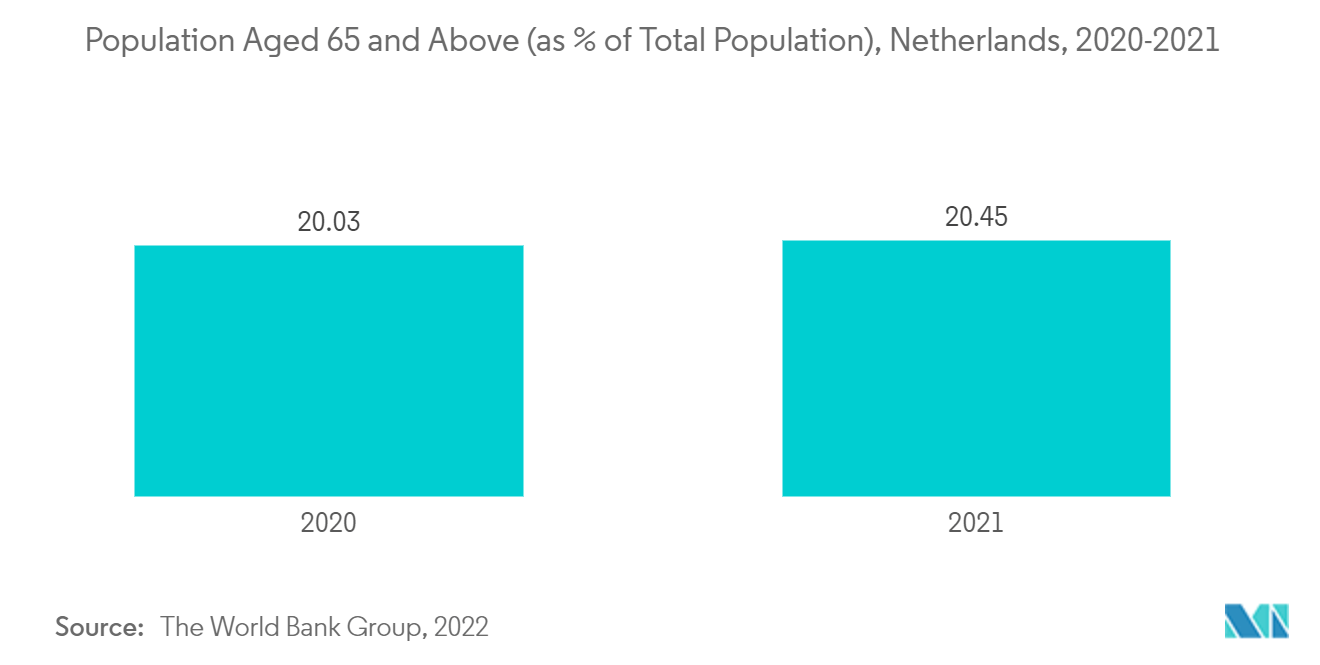

Согласно данным, опубликованным Голландским онкологическим обществом (KWF), в 2021 году рак стал основной причиной смертности в Нидерландах. По тем же данным, в 2021 году от рака умерло 44 996 человек, из них 24 266 мужчин и 20 730 женщин. Кроме того, согласно данным, опубликованным Всемирным банком, в 2022 году распространенность диабета среди населения в возрасте от 20 до 79 лет в Нидерландах в 2021 году составила 4,5%. Следовательно, с ростом бремени различных заболеваний Ожидается, что рынок будет стабильно расти.

Таким образом, благодаря вышеупомянутым факторам ожидается, что на рынке в течение прогнозируемого периода будет наблюдаться рост. Однако высокий процент отказов и стоимость разработки новых продуктов, вероятно, будут препятствовать росту рынка.

Тенденции фармацевтического рынка Нидерландов

Ожидается, что сердечно-сосудистый сегмент будет занимать значительную долю рынка в течение прогнозируемого периода.

Рост сердечно-сосудистых заболеваний является одним из ключевых факторов роста рынка. Согласно статье, опубликованной Партнерством по политике здравоохранения в 2021 году, в Нидерландах сердечные приступы и инсульты являются серьезной проблемой для здоровья населения. По оценкам, в 2021 году более 740 000 человек страдают ишемической болезнью сердца (ИБС), включая сердечный приступ, и более 216 000 человек перенесли инсульт, и эти цифры растут. В статье также говорится, что прямые затраты голландской системы здравоохранения от ИБС и цереброваскулярных заболеваний составляют 2,1 миллиарда евро (2,38 миллиарда долларов США) в год.

Кроме того, согласно Европейскому исследованию сердечно-сосудистых заболеваний, проведенному Дайичи Санкё в июле 2022 года, в европейских странах было проведено исследование, которое показало, что 82,8% респондентов в Нидерландах знают о стеснении в груди, а 66,7% респондентов знают о учащении сердцебиения.. Опрос также показал, что 51% респондентов обратились на прием к медицинским работникам, чтобы получить консультацию по поводу симптомов сердечно-сосудистых заболеваний.

Более того, рост числа одобрений продукции и ключевые разработки игроков рынка также способствуют росту сегмента. Например, в июле 2021 года Европейское агентство лекарственных средств (EMA) одобрило препарат Веркуво на всей территории Европейского Союза. Verquvo — это лекарство, используемое для лечения взрослых с длительной сердечной недостаточностью со сниженной фракцией выброса, которые недавно получали внутривенное (внутривенное) лечение из-за ухудшения их симптомов. Кроме того, в сентябре 2021 года Oxitope Pharma BV начала свою деятельность в Нидерландах как биофармацевтический стартап, занимающийся поиском и разработкой лекарств на основе антител для лечения заболеваний, вызванных окислительным стрессом.

Таким образом, из-за растущего бремени заболеваний, одобрения продуктов, а также повышения осведомленности людей о сердечно-сосудистых заболеваниях и улучшения рекомендаций по здоровью, ожидается, что в будущем этот сегмент будет расти.

Ожидается, что в течение прогнозируемого периода в сегменте рецептурных препаратов будет наблюдаться значительный рост.

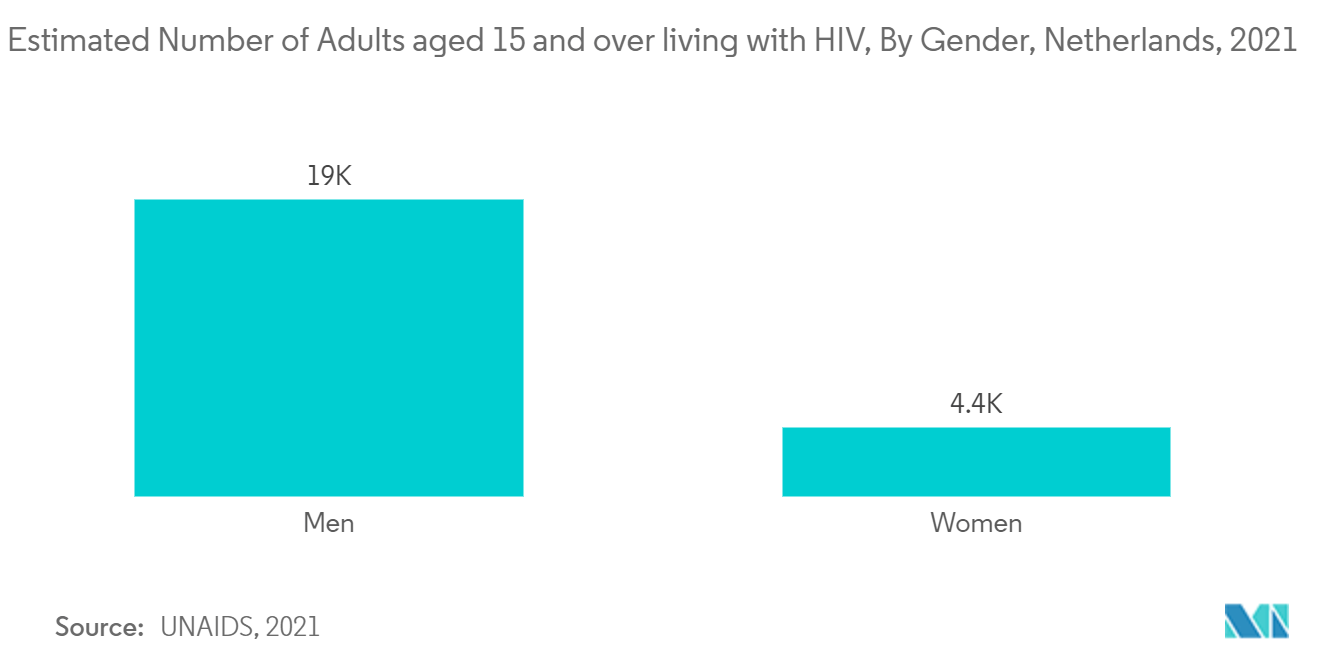

Основными факторами, способствующими росту этого сегмента, являются растущая распространенность хронических и инфекционных заболеваний, активизация исследований и разработок крупных игроков в области новых лекарств, отпускаемых по рецепту, а также выпуск новых продуктов ключевыми игроками рынка.

Растущая распространенность инфекционных заболеваний в стране является основным фактором, способствующим росту этого сегмента, поскольку это означает более широкое использование лекарств, отпускаемых по рецепту. Например, согласно статье, опубликованной Eurosurveillance в июне 2022 года, в Нидерландах оспа обезьян была классифицирована как заболевание группы А, подлежащее уведомлению, что означает, что о подозрении и подтвержденных случаях оспы обезьян следует немедленно уведомлять службы общественного здравоохранения. По состоянию на май 2022 года в стране лабораторно подтвержден методом ПЦР 31 случай оспы обезьян.

Более того, запуск новых продуктов, отпускаемых по рецепту, в стране также способствует росту этого сегмента. Например, в ноябре 2022 года компания Sanofi объявила, что ее рецептурный препарат Энджаймо (сутимлимаб) для лечения гемолитической анемии у взрослых пациентов с болезнью холодовых агглютининов (ИБС) получил регистрационное удостоверение Европейской комиссии (ЕК). Кроме того, в сентябре 2022 года EMA выдало регистрационное удостоверение на Tezspire, действительное на всей территории Европейского Союза. Тезспайр — это рецептурный препарат для лечения тяжелой астмы.

Таким образом, из-за таких факторов, как рост распространенности инфекционных заболеваний и увеличение количества выпусков новых продуктов ключевыми игроками рынка, ожидается, что сегмент рецептурных препаратов будет расти.

Обзор фармацевтической промышленности Нидерландов

Голландский фармацевтический рынок умеренно фрагментирован и состоит из нескольких крупных игроков. Что касается доли рынка, на нем в настоящее время доминируют несколько крупных игроков. Некоторые видные игроки активно совершают приобретения и создают совместные предприятия с другими компаниями, чтобы укрепить свои позиции на рынке страны. Некоторые из ключевых компаний, которые в настоящее время доминируют на рынке, - это Abbott Laboratories, AbbVie Inc., Amgen Inc., Astellas Pharma, AstraZeneca PLC, F. Hoffmann-La Roche AG, Johnson Johnson, Merck Co., Novartis AG и Пфайзер Инк.

Лидеры фармацевтического рынка Нидерландов

-

Abbott Laboratories

-

AbbVie Inc.

-

AstraZeneca Plc

-

Novartis AG

-

F. Hoffmann-La Roche AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости фармацевтического рынка Нидерландов

- Июль 2022 г. FDA США направило письмо с предупреждением голландскому производителю активных фармацевтических ингредиентов (АФИ). Было предложено принять более строгие методы очистки оборудования и использовать более эффективные меры безопасности для предотвращения перекрестного загрязнения.

- Май 2022 г. Centrient Pharmaceuticals, фармацевтическая компания из Нидерландов, объявила о 100% соблюдении строгих целевых показателей прогнозируемой бездействующей концентрации (PNEC) в выбросах, установленных отраслевым альянсом по борьбе с устойчивостью к противомикробным препаратам для чистого производства всего ассортимента пероральных антибиотиков.

Сегментация фармацевтической промышленности Нидерландов

Фармацевтические препараты делятся на лекарства, отпускаемые по рецепту и без рецепта. Эти лекарства могут быть приобретены отдельными лицами по рецепту врача или без него, и они безопасны для употребления при различных заболеваниях с согласия врача или без него. В отчете также содержится углубленный анализ качественных и количественных данных. Фармацевтический рынок Голландии сегментирован по АТС/терапевтическому классу (пищеварительный тракт и обмен веществ, кровь и органы кроветворения, сердечно-сосудистая система, дерматологические препараты, мочеполовая система и репродуктивные гормоны, системные гормональные препараты, за исключением репродуктивных гормонов и инсулинов, противоинфекционные средства для системного применения). , противоопухолевые и иммуномодулирующие средства, опорно-двигательный аппарат, нервная система, противопаразитарные средства, инсектициды и репелленты, дыхательная система, органы чувств и различная структура АТС) и способ отпуска (рецептный и безрецептурный). В отчете приводятся значения в миллионах долларов США для всех вышеупомянутых сегментов.

| По ATC/терапевтическому классу | Пищеварительный тракт и обмен веществ |

| Кровь и кроветворные органы | |

| Сердечно-сосудистая система | |

| Дерматологические препараты | |

| Мочеполовая система и репродуктивные гормоны | |

| Системные гормональные препараты, кроме репродуктивных гормонов и инсулинов | |

| Противоинфекционные средства для системного применения | |

| Противоопухолевые и иммуномодулирующие средства | |

| Костно-мышечной системы | |

| Нервная система | |

| Противопаразитарные средства, инсектициды и репелленты | |

| Дыхательная система | |

| Органы чувств | |

| Различные структуры УВД | |

| По способу дозирования | Рецепт |

| внебиржевой |

Часто задаваемые вопросы по исследованию фармацевтического рынка Нидерландов

Каков текущий размер фармацевтического рынка Нидерландов?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на фармацевтическом рынке Нидерландов среднегодовой темп роста составит 5,80%.

Кто являются ключевыми игроками на фармацевтическом рынке Нидерландов?

Abbott Laboratories, AbbVie Inc., AstraZeneca Plc, Novartis AG, F. Hoffmann-La Roche AG — крупнейшие компании, работающие на фармацевтическом рынке Нидерландов.

Какие годы охватывает фармацевтический рынок Нидерландов?

В отчете рассматривается исторический размер фармацевтического рынка Нидерландов за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер фармацевтического рынка Нидерландов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Pharmaceuticals Reports

Popular Healthcare Reports

Отчет о фармацевтической промышленности Нидерландов

Статистические данные о доле, размере и темпах роста доходов на фармацевтическом рынке Нидерландов в 2023 году, предоставленные Mordor Intelligence™ Industry Reports. Фармацевтический анализ Нидерландов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.