| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

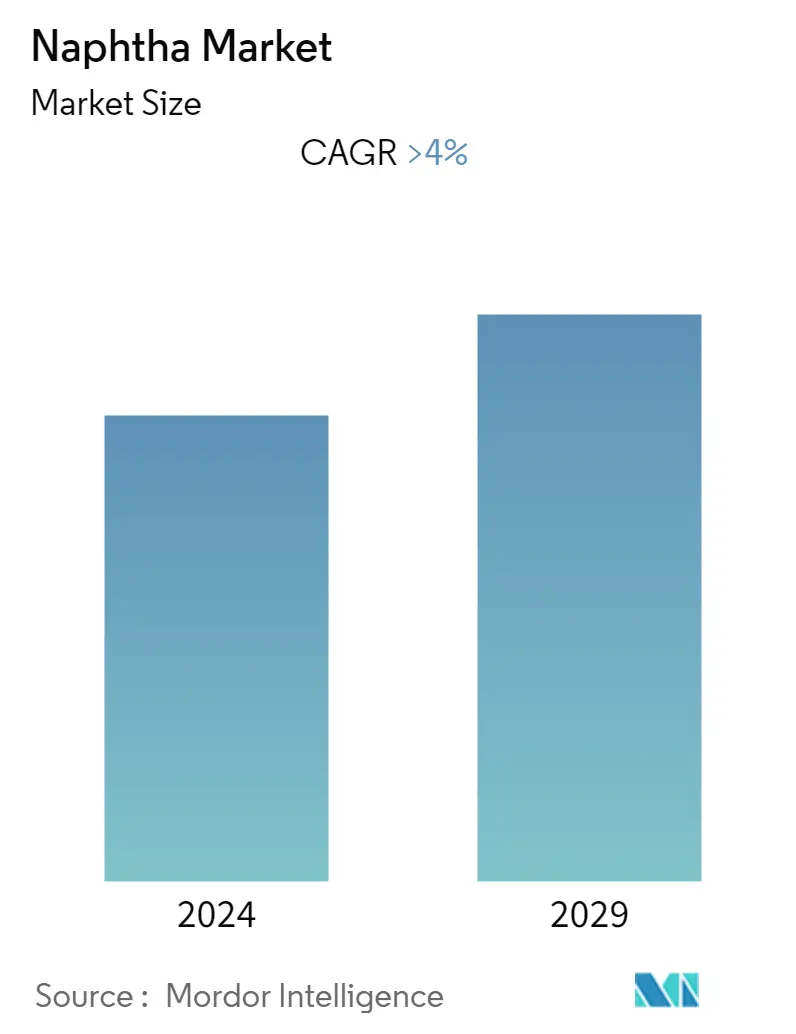

| CAGR | 4.00 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

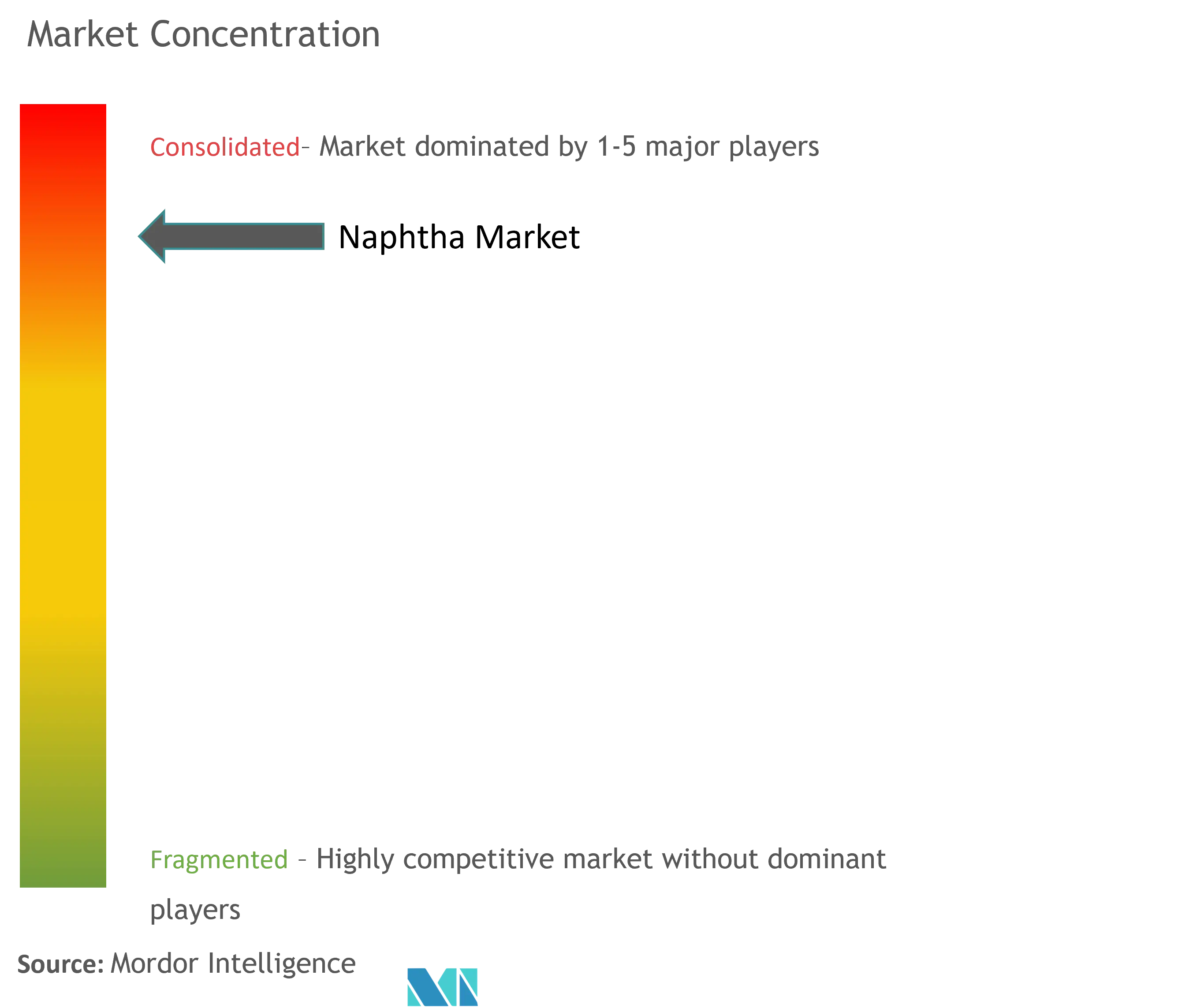

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка нафты

Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста мирового рынка нафты составит более 4%.

Пандемия COVID-19 серьезно влияет на мировой рынок нафты. Пандемия существенно повлияла на рост строительной отрасли. Карантин, введенный в ответ на пандемию, нарушил цепочку поставок строительных материалов. Это также вызвало существенную нехватку рабочей силы. Несколько крупных строительных проектов были остановлены на значительный период времени, что привело к снижению спроса на краски и покрытия и добавки к ним, что замедлило темпы роста рынка нафты. Аналогичным образом, аэрокосмическая отрасль серьезно пострадала от пандемии COVID-19. Однако в постпандемический период открытие экономики и государственная поддержка различных отраслей привели к увеличению спроса на нафту и появлению признаков восстановления роста рынка.

- В среднесрочной перспективе рост рынка нафты, вероятно, будет обусловлен растущим спросом на нафту в качестве сырья в нефтехимической промышленности. Кроме того, растущая потребность в удобрениях в Индии, вероятно, приведет к увеличению спроса на нафту.

- Основным драйвером изучаемого рынка является растущий спрос на удобрения в Индии. Более того, из-за быстрой индустриализации и урбанизации в таких странах, как Китай, Индия и Япония, транспортный сектор растет, стимулируя спрос на бензин и создавая потребность в рынке нафты.

- Ожидается, что спрос на сжиженный природный газ в США будет препятствовать росту рынка нафты.

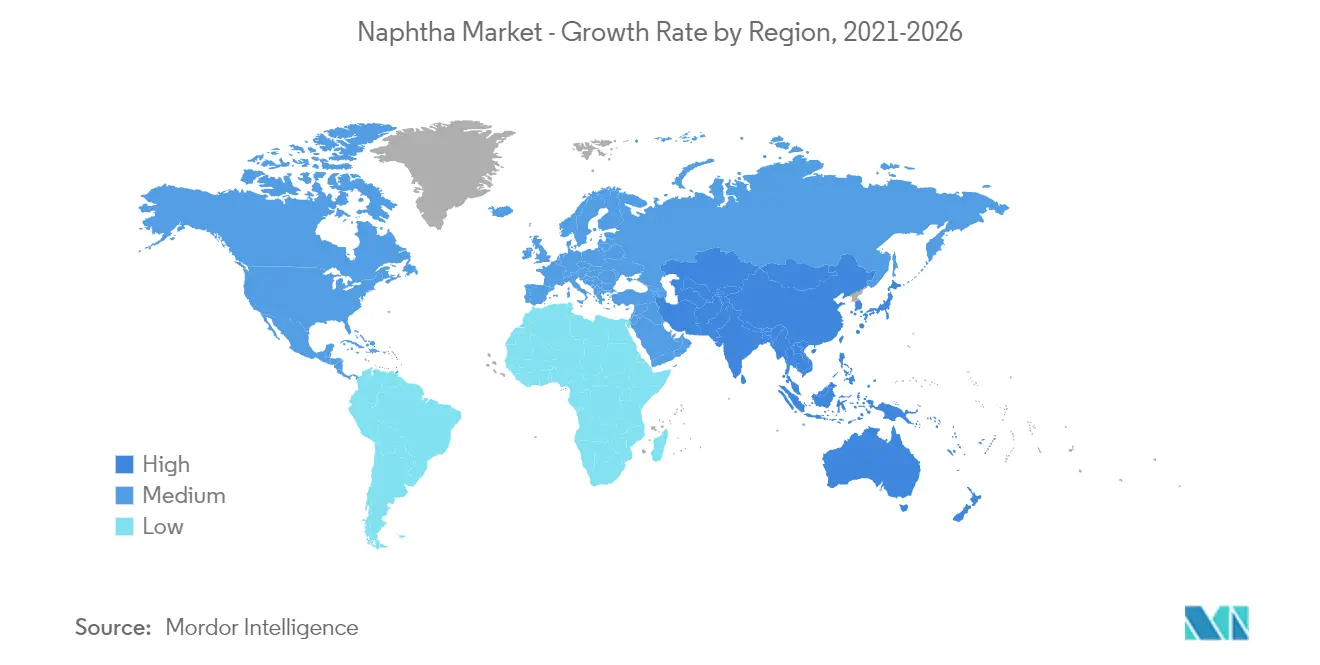

- Ожидается, что в связи с растущим спросом на нафту со стороны быстро развивающихся стран, таких как Китай, Индия и Япония, Азиатско-Тихоокеанский регион будет доминировать на мировом рынке.

Тенденции рынка нафты

Растущий спрос со стороны нефтехимической промышленности

- Нафта используется в различных отраслях промышленности как легкая и тяжелая нафта. Нафта в основном используется в нефтехимической промышленности в качестве сырья. Около 50% производимой нафты используется в нефтехимической промышленности.

- В нефтехимической промышленности нафта используется для производства ароматических соединений и олефинов, таких как бензол, бутадиен, этилен, толуол и пропилен. Непрерывный рост отрасли заставляет ее активно поддерживать развитие рынка нафты.

- Нафта с высоким содержанием олефинов в основном используется в качестве сырья для переработки экономичного высокооктанового дизельного топлива. Потребление нафты выросло как в развивающихся, так и в промышленно развитых странах из-за растущего спроса на экономически эффективное топливо из-за быстрой урбанизации и роста населения мира.

- Потребление и производство нафты растет в быстро развивающихся странах, таких как Индия, Китай и АСЕАН. Например, в последнее время нефтехимическая промышленность Малайзии активно развивается, и в страну поступает много прямых иностранных инвестиций. Национальная нефтегазовая компания Малайзии Petronas вместе с Saudi Aramco объявили о создании двух совместных предприятий для проекта комплексного развития нефтеперерабатывающей и нефтехимической промышленности (RAPID) в Джохоре стоимостью 7 миллиардов долларов США. Упомянутое выше сотрудничество привело к строительству нефтеперерабатывающего завода мощностью по переработке 300 000 баррелей сырой нефти в день и шести нефтехимических заводов с совокупной годовой производительностью более 3,5 миллионов метрических тонн.

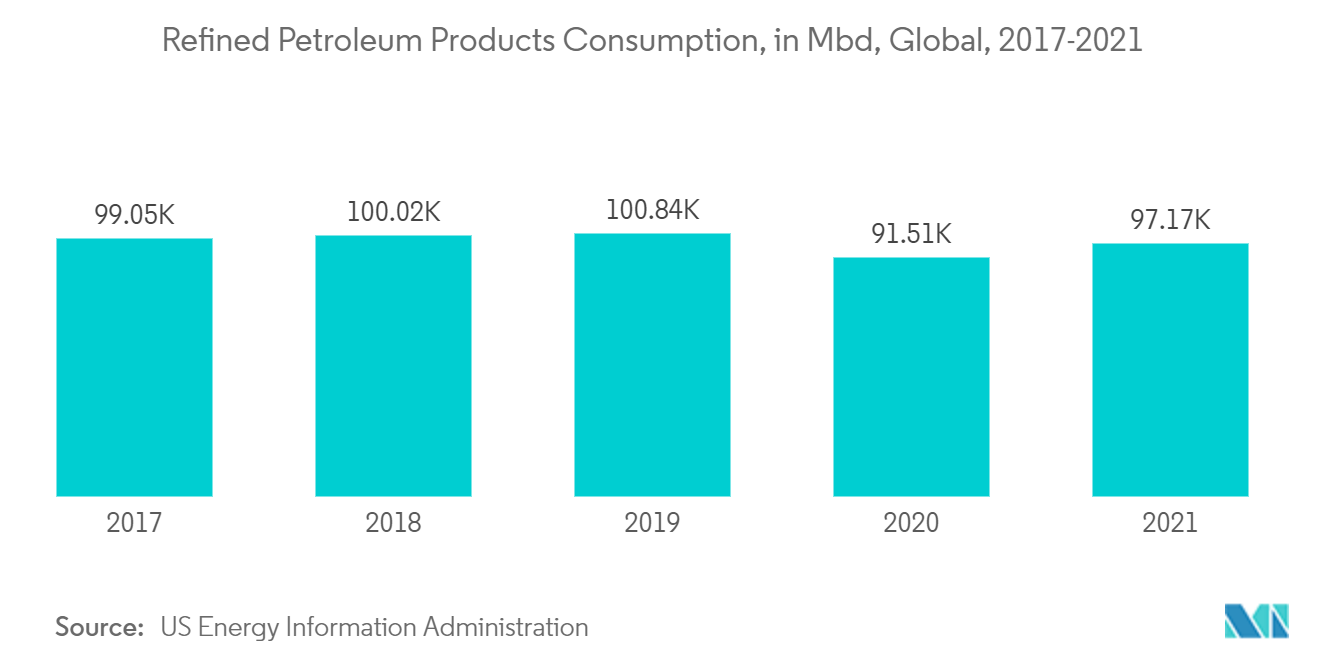

- Согласно данным, опубликованным Управлением энергетической информации США, мировое потребление нефтепродуктов значительно выросло в постпандемический период.

- Ожидается, что Великобритания возглавит предстоящие проекты в нефтегазовом секторе европейского региона, на долю которых придется 25% трубопроводных проектов, которые, вероятно, начнутся к 2025 году. В ближайшем будущем страна может похвастаться 111 проектами в нефтегазовой отрасли. , из которых 83 проекта будут связаны с добычей полезных ископаемых, 23 — с проектами средней добычи, а нефтепереработка и нефтехимия — три и два проекта соответственно.

- По состоянию на сентябрь 2022 года нефтехимическая компания Ineos будет разрабатывать нефтегазовое месторождение в Дании, что станет первым одобрением такого проекта в стране за многие годы. INEOS будет сотрудничать с Danoill и Nordsfonden в разработке месторождения Solsort West в Северном море, при этом первая добыча нефти и газа ожидается в четвертом квартале 2023 года.

- Следовательно, вышеуказанные факторы, вероятно, увеличат спрос на нафту для различных применений в отраслях конечных потребителей. Таким образом, ожидается, что это будет стимулировать спрос на нафту в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион доминировал на мировом рынке. В связи с ростом различных отраслей конечного потребителя, таких как нефтехимия, производство удобрений, красок и покрытий, спрос на нафту постоянно растет в таких странах, как Китай, Индия и Япония.

- Японская аэрокосмическая промышленность производит авиационные компоненты для коммерческих и оборонных самолетов. Производство коммерческих самолетов растет за последние несколько лет из-за растущего спроса на грузы.

- Управление программы оборонных закупок Южной Кореи (DAPA) планирует работать над легким самолетом с инвестициями в 2,1 миллиарда долларов США, который, как ожидается, будет введен в эксплуатацию в 2033 году. В этом производственном процессе участвует компания Hyundai Heavy Industries с годовым объемом обслуживания в 210 миллионов долларов США.

- Австралийская аэрокосмическая промышленность является одной из важных отраслей страны, на ее долю приходится около 2% ее ВВП и управляется около 10% мирового воздушного пространства. Более того, аэрокосмическая и оборонная промышленность Австралии насчитывает около 1000 фирм и приносит около 4 миллиардов долларов годового дохода. Из этого общего дохода 45% приходится на экспорт в Европу, США, Китай и страны АСЕАН.

- Тенденция роста рынка, вероятно, останется прежней в ближайшие несколько лет, что будет способствовать его росту в регионе.

Обзор отрасли нафты

Рынок нафты носит частично консолидированный характер. Что касается доли рынка, в настоящее время на рынке доминируют немногие игроки. Ключевые игроки на рынке включают Reliance Industries Limited, Exxon Mobil Corporation, Saudi Arabian Oil Co. (Saudi Aramco), Formosa Petrochemical Corporation и LG Chem (не в каком-то определенном порядке).

Лидеры рынка нафты

-

Reliance Industries Limited

-

Exxon Mobil Corporation

-

Saudi Arabian Oil Co.

-

LG Chem

-

Formosa Petrochemical Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нафты

- Октябрь 2022 г. LG Chem останавливает свои установки для крекинга нафты в Южной Корее на техническое обслуживание на семь недель. Это отразится на поставках нефтехимии в регион во время ремонта.

- Ноябрь 2021 г. Exxon Mobil объявила об инвестициях в химический комплекс стоимостью несколько миллиардов долларов в провинции Гуандун на юге Китая. Это увеличит добычу компании на 1,6 млн тонн в год.

Сегментация отрасли нафты

Нафта — это легковоспламеняющаяся жидкость, содержащая смесь молекул углеводородов, обычно от 5 до 10 атомов углерода. В основном он состоит из алканов с прямой цепью (парафин), но может также содержать циклогексаны (нафтены) и ароматические соединения. Рынок нафты сегментирован по типу, отрасли конечного потребителя и региону. По типу рынок сегментирован на легкую нафту и тяжелую нафту. По отраслям конечных пользователей рынок сегментирован на нефтехимическую, сельскохозяйственную, лакокрасочную, аэрокосмическую и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы рынка нафты в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (километровые тонны).

| По типу | Легкая нафта | ||

| Тяжелая нафта | |||

| По отраслям конечных пользователей | нефтехимическая | ||

| сельское хозяйство | |||

| Краски и покрытия | |||

| Аэрокосмическая промышленность | |||

| Другие отрасли конечных пользователей | |||

| По географии | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованиям рынка нафты

Каков текущий размер рынка нафты?

Прогнозируется, что среднегодовой темп роста рынка нафты составит более 4% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Нафта?

Reliance Industries Limited, Exxon Mobil Corporation, Saudi Arabian Oil Co., LG Chem, Formosa Petrochemical Corporation — основные компании, работающие на рынке нафты.

Какой регион на рынке нафты является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Нафта?

В 2024 году на Азиатско-Тихоокеанский регион будет приходиться наибольшая доля рынка нафты.

Какие годы охватывает рынок нафты?

Отчет охватывает исторический размер рынка нафты за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нафты на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Отчет о промышленности нафты

Статистические данные о доле, размере и темпах роста доходов на рынке нафты в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нафты включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.